Ausgerechnet mit ApplePay & GooglePay könnten deutsche Banken wieder Relevanz im DigitalPayment erhalten!

GooglePay ist in Deutschland angekommen, ApplePay für dieses Jahr angekündigt und die Banken- & Techwelt ist gespalten wie die USA unter Trump. Küstenstaaten vs. Flyover-Staaten, die unversöhnlich mit ihren Standpunkten derzeit aufeinanderprallen. Was in diesem Kontext aber vollkommen übersehen wird: Mit GooglePay & ApplePay könnten Banken längst verlorenes Feld im digitalen Zahlungsverkehr wieder gutmachen.

Informell hört man von Google, daß der kürzliche Launch von GooglePay in Deutschland den stärksten Pressewiderhall erfahren hat, seit der Google Streetview Diskussion. Anders als damals wurde über Google aber meist mit positiven Kommentaren berichtet. Die nur wenige Tage vor Google gestartete Mobilepayment-HCE-App der genossenschaftlichen VR-Banken schaffte diese Aufmerksamkeit nicht. Gleiches wiederholte sich beim Launch der Sparkassen HCE-App vs. der trivialen Ankündigung von ApplePay am Tag darauf. Eine diametral unterschiedliche Berichtertstattung zugunsten der großen Plattformen. Ist diese Berichterstattung “FakeNews” aus Sicht der Kreditwirtschaft oder nur der realistische Spiegel der Kundenrelevanz?

Jedenfalls scheint es eine von mehreren Gründen zu sein für das derzeitige Gerangel, das sich seit dem Start von GooglePay und der Ankündigung von ApplePay in Deutschland abspielt. In der Kreditwirtschaft selbst stehen sich gegenüber:

In der einen Ecke die Commerzbank, Comdirect, N26, Wirecardbank, LBBW mit BW-Bank (GooglePay) sowie u.a. angekündigt von Deutsche Bank, HVB, N26, Fidor, Wirecardbank, Hanseatic-Bank, Santander (ApplePay).

In der anderen Ecke vor allem vielen Sparkassen und VR-Banken, die weiter glauben ohne sie als Marktführer könnte man nicht erfolgreich in den Markt eintreten und die sich gegen die “Datenkrake Google” oder den “Ertragsparasit Apple” stemmen müssen.

Eine interessante Bevormundung des Kunden, der sich längst in den Ökosystemen genau dieser Datenkrake und des Ertragsparsits extrem wohl fühlt. Darüber hinaus ging es in den sozialen Medien durch verschiedene Kommentatoren hoch her: Nerds, Paymentfreaks, Blogger, Verbandsvertreter, Digitalisierungsexperten, Primärbanker, ehem. Banker und viele andere tauschten ihre teils sehr verhärteten Ansichten aus. Eine Weltuntergangsstimmmung zieht auf, wenn man mit Google zusammenarbeitet, man wird als “Apple-Fanboy” dargestellt und lebe ja ohnehin im “Taka Tuka Land”. Dabei baut sich der Hype in den kommenden Wochen erst noch richtig auf, wenn die ersten Apple/Google-Banken wirklich loslegen und Kunden, wie in anderen Märkten schon gezeigt, für Apple Pay die Bank oder wenigstens die Hauptkarte wechseln. Wenn so viel Emotion und Politik aufeinander prallt, geht es offensichtlich um etwas Wichtigeres als die Pressecoverage, die nach wenigen Tagen wieder vergessen ist.

Es geht vielmehr um die Kontrolle des Kundenfrontends und die Steuerung der Kundenwege in der digitalen, mobilen Welt. Es geht um das Selbstverständnis einiger Banken und Banker und last but not least um die tatsächliche vs. gewünschte Lebenswirklichkeit des Kunden. Was aber in dieser aufgeladenen Stimmung komplett vergessen wird:

„Es besteht die Chance, daß Banken und Sparkassen wieder verlorene Relevanz im digitalen Zahlungsverkehr zurückgewinnen können.“

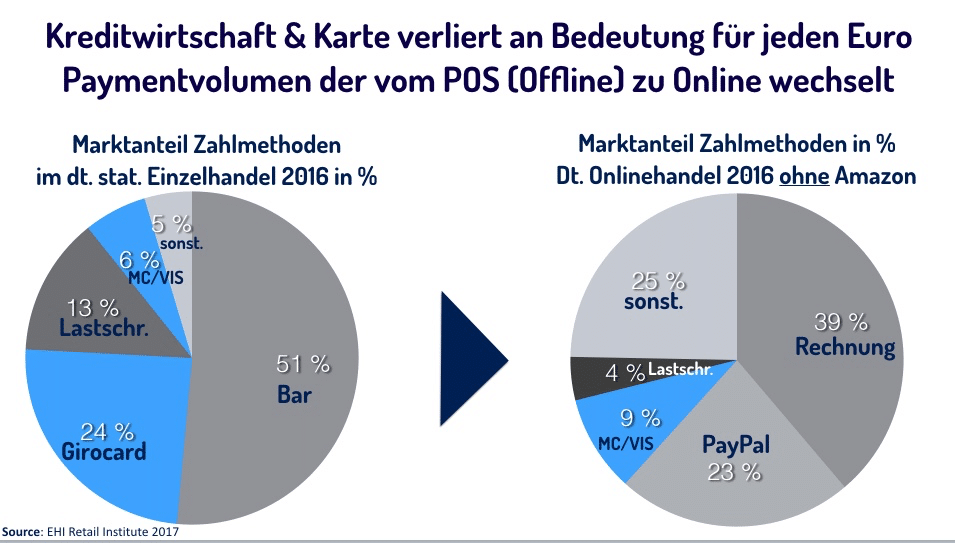

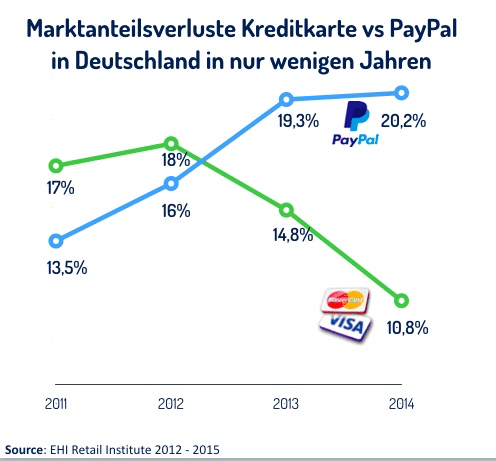

Schauen wir uns dazu erst einmal die nackten Zahlen der Marktanteile des EHI Retailinstituts an, die jährlich im Mai veröffentlicht werden: Während der Anteil der Kartennutzung, insbesondere Girocard, im stationären Einzelhandel seit Jahren gegenüber Bargeld steigt, sinkt der kreditwirtschaftliche Marktanteil im Onlinehandel dramatisch. PayPal und Rechnungskauf haben in wenigen Jahren Banken und Sparkassen fast komplett das relevante Online-Kundenfrontend bei Zahlungen abgenommen und deren Antwort darauf, Paydirekt, ist trotz gewaltiger Marketingmaßnahmen und großen Ankündigungen von allen Bankern mit Rang und Namen, auch im vierten Jahr seiner Existenz nicht einmal über 1% Marktanteil hinaus gewachsen.

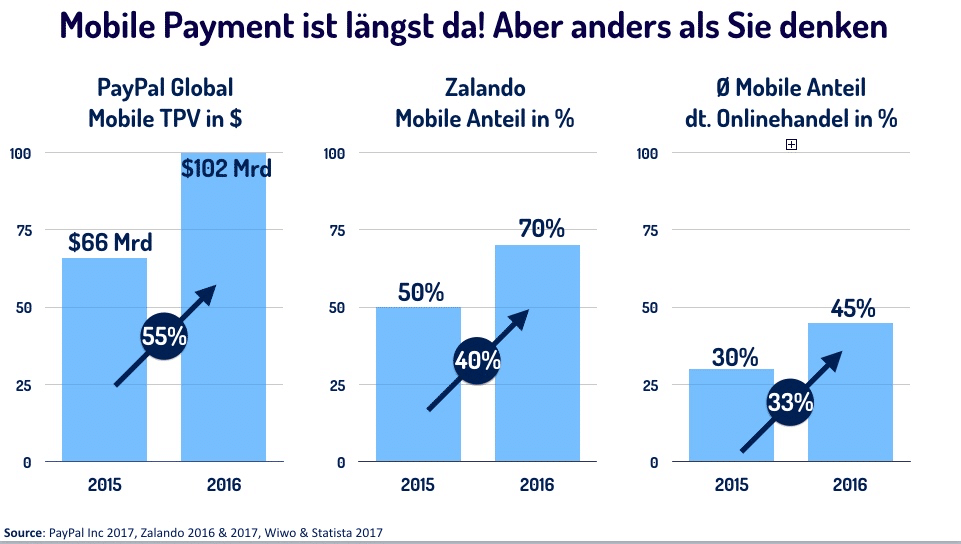

Gleichzeitig dreht sich mobil die Welt, aus Sicht der Kunden, schon längst weiter. Gerade bei den führenden Onlineshops kaufen die Kunden nur noch in einer Minderheit am “Rechner”, sprich dem großen Bildschirm ein. Genauso schnell wie PayPal seinen Marktanteil zulasten der klassischen kreditwirtschaftlichen Verfahren ausbauen konnte, hat sich der mobile Handelsumsatz und damit das verbundene Bezahlen auf mobilen Endgeräten in der breiten Masse längst durchgesetzt. Das passierte erneut zulasten einzelner Zahlverfahren, deren Frontends nur sehr begrenzt auf dem Mobiltelefon handhabbar sind. Paymentverfahren müssen also längst die unterschiedliche Kontexte des Kunden und Handels unterstützen. Die historische Trennung zwischen “offline/stationär” und “online/ecommerce” ist schon längst vom Kunden aufgebrochen.

Betrachtet man die hiesigen digitalen In-App Käufe auf den Ökosystemen von Google & Apple, so ist deren Umsatz mittlerweile auf Augenhöhe mit Otto und Zalando, den zwei größten Onlineshops in Deutschland hinter Amazon. Der Bitkom veröffentlichte kürzlich, daß das In-App Payment Volumen der App-Stores von Google und Apple im Jahr 2018 auf einem neuen Rekordhoch bei €1,6 Mrd liegt. Auch hier spielen die klassischen kreditwirtschaftlichen Zahlmethoden nur noch eine untergeordnete Rolle. Große Anteile werden längst von den “eigenen” Payment-Frontends von Google und Apple, wie z.B. den Geschenkkarten, abgewickelt. Geht man noch einen Schritt weiter und betrachtet die In-App-Payments außerhalb der App-Stores, also z.B. die Bezahlung der Taxifahrt mit mytaxi oder Uber, die Buchung/Bezahlung der Ferienwohnung mittels Airbnb, die Bezahlung des Carsharings via Car2Go und DriveNow, die Pizzabestellung bei Lieferheld, liegt auch hier in den meisten Fällen PayPal vorne. Weiter gehts mit P2P Payment, (digitalen) Abomodellen von Medien, Software oder Dienstleistungen wie iCloud, Dropbox und Co. Alle diese Bereiche sind in der Wahrnehmung vieler Zahlungsverkehrsexperten der Banken nicht vorhanden, da nicht in den Einzelhandels-Statistiken der Verbände von EHI & HDE erfasst. Laut Statista, die mehre Studien zusammenführten, lag das digitale Gesamtpaymentvolumen in Deutschland schon 2017 bei leicht über €100 Mrd und wächst bis 2022 auf €142 Mrd pro Jahr.

„Es bleibt zu konstatieren, dass aktuell davon nur noch eine Minderheit über kreditwirtschaftliche Frontends abgewickelt wird.“

Der “Payment-War” ist also online längst verloren, auch wenn das so gar nicht zum überbordenden Selbstverständnis des einen oder andern Bankers passt. Gescheitert in einem der wichtigsten Bereichen des Bankings: Dem Zahlungsverkehr.

Wie kam es dazu? Durch eine kontinuierliche Ignoranz der eigentlichen Kundeninteressen in den letzten 20 Jahren im Wachstumsmarkt des digitalen Zahlungsverkehrs. Die eigene Geschäftspolitik schien immer deutlich stärker gewichtet als das Geschäft selbst und vor allem die Bedürfnisse der Kunden bzw. des Handels. Hier eine kleine subjektive Zusammenstellung der vielen kreditwirtschaftlichen Projekte im deutschen digitalen Zahlungsverkehr der letzten 20 Jahre:

- Ende der 90er Jahre starteten u.a. die Commerzbank, Postbank, WestLB, HVB und weitere Banken mit der eCash GmbH eine Art Vorläufer von Bitcoin. Damals allerdings zentral, statt wie heute der Bitcoin dezentral auf der Blockchain. Mit diesem “digitalen Geld” sollten die Kunden online einkaufen. Das Verfahren überlebte das Platzen der dotcom-Blase nicht.

- Anfang der 2000er Jahre wurde der Traum geträumt mittels der Prepaid-GeldKarte Relevanz im Onlinepayment zu gewinnen. Von den Bankkunden wurde erwartet, daß diese sich selbst einen teuren “Klasse 3 Kartenleser” kaufen, ihn mit dem PC zu verbinden, um dann mit der voraufgeladenen GeldKarte im Internet einzukaufen. Das Aufladen der GeldKarte über das Internet ging natürlich noch nicht! Man mußte erst zum Geldautomat rennen, wenn das Guthaben auf der GeldKarte für den Kaufbetrag nicht mehr reichte.

- 2004/2005, als Europa längst über SEPA sprach (SEPA war auch damals schon die Abkürzung für SINGLE Euro Payments Area), entwickelten die Sparkassen, VR Banken und Postbank mit Giropay ein rein nationales Zahlverfahren für das per se internationale Onlineshopping. Gleichzeitig entschieden sie sich explizit gegen das marktfertige Maestro Online-Verfahren, was selbstredend SEPAfähig war. Man wollte aber nicht die Abhängigkeit von MasterCard und verzichtete so zum ersten Mal darauf die von den Deutschen präferierten Debitkarten ins Internet zu bringen.

- Trotz des Wunsches der Kunden nach Käuferschutz und bestehenden Chargebackrechten auf den Kreditkarten, nutzte man die Chance nicht dies kommunikativ zu vermarkten. In vielen Gesprächen wurde mir immer wieder erklärt, daß Banken Angst haben ihr eigener Kunde, der Karteninhaber, betrüge sie. PayPal setzte dann das um, was Kreditinstitute sich nicht trauten und führte 2010 mit der Kampagne “sicherererer” den Käuferschutz in Deutschland für alle Transaktionen ein.

- 2013 erfolgte die Ankündigung plus Video-Demo der Sparkassen Finanzgruppe (in Persona eines Vertreters des DSGV) auf der Profitcard-Konferenz in Wiesbaden, dass die kontaktlose Version der GeldKarte, Girogo, per NFC-Telefon für In-App Payments kommt. Das Produkt erreichte nie den Markt.

- Ebenfalls im Jahr 2013, allerdings nur 6 Monate später, wurde auf einer DK-Veranstaltung die Girocard im Internet vorgestellt – nun in Kombination mit einem Bluetooth Kartenleser. An dem “Klasse3 Kartenleser”-Traum von vor 10 Jahren wurde festgehalten, nur jetzt in Form eines drahtlosen Bluetooth Kartenlesers. Außer einer Vorstellung ist auch nichts weiter passiert.

- 2014 kündigt Visa Europa den (mittlerweile wieder eingestellten) PayPal Clone v.me mit 11 deutschen Banken an, verbunden mit einem europäischen Marketingbudget in Höhe von € 200 Mio.

- 2015 starten die Sparda Banken den PayPal Clone Masterpass von MasterCard, den sie kurze Zeit später, zugunsten von Paydirekt einstellten.

- 2015, SEPA war längst selbstverständliche Realität, wurde mit Paydirekt, erneut ein rein nationales Verfahren gestartet mit viel PR und Marketing-TamTam. “Signifikanter Anbieter” Ende 2016 war das Ziel und 7 Millionen Registrierungen Ende 2017. Viele namhafte Vertreter der Kreditwirtschaft haben damals viel versprochen. Viel zu viel sogar, denn wir kennen die Realitäten heute.

- 2016 EHI-Kartenkongress: Vorstellung einer Mobile-Payment Kooperation der VR-Banken mit der Deutsche Telekom. Nur wenige Wochen danach kündigte die Telekom an, sich aus sämtlichen Payment-Aktivitäten zurückzuziehen.

- 2018, während einige Banken mit GooglePay & ApplePay ein echtes Multikanalpayment launchen, versuchen vor allem Sparkassen und VR Banken ihre eigene HCE-Mobilepayment-Apps dem Kunden schmackhaft zu machen. Mit diesen ist die Zahlung ausschließlich im stationären Handel möglich. Bis auf weiteres funktioniert weder die online- noch eine In-App-Nutzung. Es gibt dafür auch keinerlei Akzeptanzstellen und durch den Ausverkauf auf der Acquiringseite dafür auch nicht mehr wirklich einen dedizierten schlagkräftigen Vertrieb bei den Banken.

- 2018: Zwei neue Formen des Online-Payment werden angekündigt: Sowohl eine Online-Zahlmethode hinter Verimi (Deutsche Bank) als auch über die PSD2/KAD-Regulierung ein Online-Überweisungsverfahren der Deutschen Bank für Airlines via UATP.

- 2018: Bemerkenswerte Originalzitate des DSGV “GooglePay ist keine Option in Deutschland” und …

Zieht man einen Strich darunter und ein Fazit, muß man konstatieren, daß die digitale Zahlungsverkehrsstrategie der deutschen Kreditwirtschaft der letzten 20 Jahre geprägt ist von vielen Ankündigungen, verpassten Chancen, Beharren in nationalen Silolösungen und vor allem teuren Flops.

Profitiert davon und wirkliches Geschäft generiert haben vermutlich nur diverse Beratungsgesellschaften, während Banken und Sparkassen Marktanteile in dramatischer Weise verloren haben. Einzig Giropay hat in den letzten Jahren ohne nennenswertes Marketingbudget namhafte Händler und auch gegen den Trend kleine Marktanteile für Banken und Sparkassen gewonnen, wurde aber trotz Erfolgen kaum beachtet und gefördert.

Nun also kommt GooglePay und ApplePay und bieten der Kreditwirtschaft erstmals eine einmalige Chance dort wieder relevant zu werden, wo der Kunde sich digital bewegt.

Beide Verfahren sind voll integriert als In-App Zahlung und sie können bequem auch als Onlinezahlung im (mobilen) Browser genutzt werden. Die Gefahr für andere Onlinepayments liegt darin, daß ApplePay und GooglePay einen fast perfekten Sturm generieren können. Eine ähnliche Konstellation und Chance für Veränderung sah ich in dieser Form zuletzt bei dem Markteintritt von PayPal in Deutschland:

- Sie basieren auf sehr populären Plattformen, die Millionen Deutsche täglich nutzen.

- Sie kommen mit einer sehr bequemen biometrischen Authentifikation des Kunden. Die UX ist in Gänze wesentlich einfacher und bequemer als selbst die von PayPal. Es ist derzeit die einfachste, bequemste und dabei sichere Form des Online-Bezahlens.

- Der Händler zahlt “nur” die normalen Debit/Kreditkartengebühren. Die Zahlung ist somit signifikant günstiger und für den Handel deutlich attraktiver als die dominierenden Verfahren PayPal und Rechnungskauf.

- Die Initiierung der Zahlung erfolgt vor der eigentlichen Paymentpage des Händlers und die Endgeräte erkennen automatisch ob der Kunde Apple/GooglePay aktiviert hat. Andere Zahlmethoden bekommt der Nutzer so kaum noch zu Gesicht und für den Handel steigt die Conversion zum abgeschlossenen Kauf dramatisch – vor allem auf dem Mobil-Display.

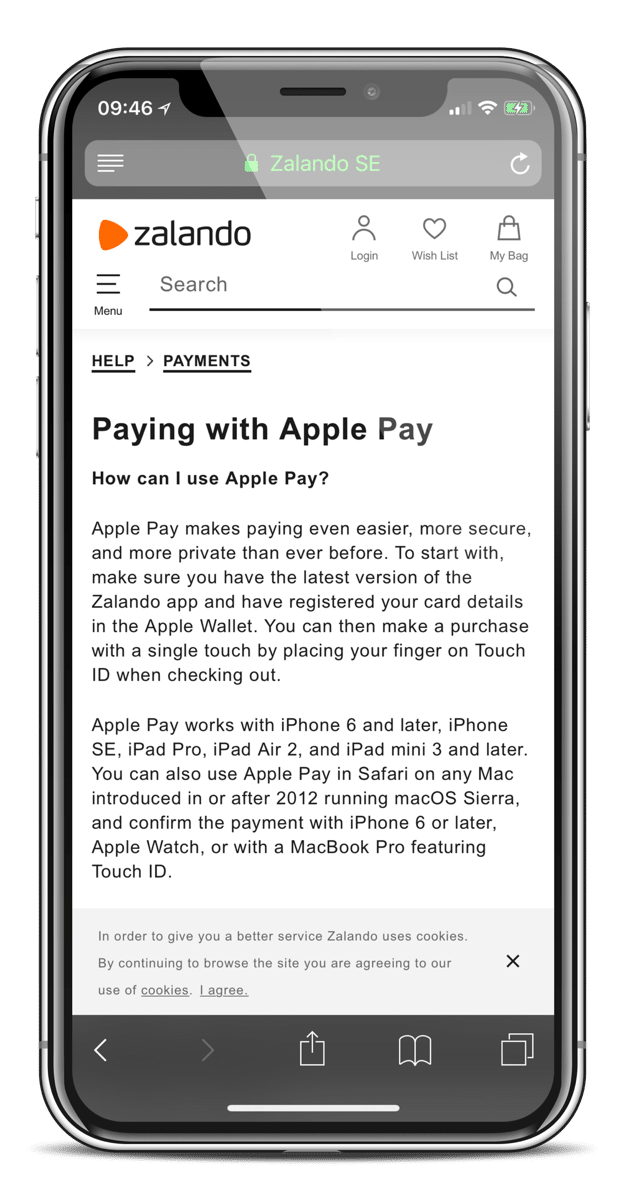

- Apple & Google haben längst namhafte internationale Plattformen und Händler gewonnen wie Airbnb, Uber, Booking.com, Zalando, Flixbus & Co. Zuletzt hat eBay mit seinem globalen +- 100 Mrd Paymentvolumen (davon knapp 80% abgewickelt von PayPal) angekündigt ApplePay einzuführen. Der Kunde verfügt also heute bereits über eine starke (internationale) Online-Akzeptanz von namhaften Anbietern, die eine für ihn hohe Alltags- & Tagesrelevanz haben.

- Weitere Payment-Trigger sind in den jeweiligen Ökosystemen tief in sämtliche Use Cases eingebaut: Voice, Messenger, Wearables, App-Stores, APIs für Drittentwickler etc.

Im letzten Apple-Investorencall zeigte selbst Apple CEO Tim Cook den Weg. Er verglich die mehr als 1 Mrd durchgeführten Apple Pay Transaktionen des vergangenen Quartals explizit mit anderen Zahlungsanbietern. So sagte er, daß Apple mehr mobile Apple Pay Transaktionen verarbeitet als PayPal mobile Transaktionen! Wenn es stimmt: Der Pflock wäre dann beeindruckend eingeschlagen, wenn Apple heimlich ausgerechnet PayPal in seiner Parade-Disziplin überholt hat, in der fast alle anderen Zahlverfahren PayPal nicht einmal das Wasser reichen können: Einfache, sichere und conversionstarke Bezahlung in der mobilen Welt! Die Kreditinstitute müssen sich nur noch in das gemachte Nest setzen und Marktanteile zurückgewinnen!

Vergleicht man diese Entwicklungen bei Apple & Google mit den Angeboten der VR-Banken und Sparkassen zeigt sich wie groß die Lücke längst ist: Möchte der Kunde mobil im stationären Handel bezahlen, darf er ausschließlich die virtuelle Geldbörse in der Farbe seiner Bank nutzen, gefüllt exclusiv mit den Karten der Bank. Andere Karten von anderen Banken, Loyalitätsanbietern etc. sind in der Geldbörse gänzlich verboten – anders als bei Apple und Google! Möchte der Kunde online einkaufen, soll er doch bitte unter einer unübersichtlichen Vielzahl von aktuellen und angekündigten Bankverfahren wählen und nutzt am Ende dann doch überwiegend PayPal, Rechnungskauf oder Lastschrift.

In der digitalen und verbundenen Plattform-Paymentwelt von iOS und Android füllt der Kunde eine neutrale virtuelle Geldbörse mit sämtlichen unterschiedlichen Zahlungskarten der Banken seiner Wahl, kombiniert mit Coupons, Airlineboardkarten, Eventzugangspässen, Flughafenparktickets etc. Diese virtuelle Kopie seiner physischen Geldbörse kann dieser nutzen über alle die am Ökosystem angebundenen Endgeräte und über sämtliche Akzeptanz-Kanäle. “Geschlossen und abgeschottet”, das wird vor allem Apple vorgeworfen, sind vielmehr die singulären Silo-Anwendungen der Marktführer Sparkassen und VR-Banken, die keine Dritten in ihren Apps zulassen und dem Kunden nicht mehr die Flexibilität bieten, die er heute in seiner realen Geldbörse mit verschiedenen Zahlkarten unterschiedlichster Banken längst hat!

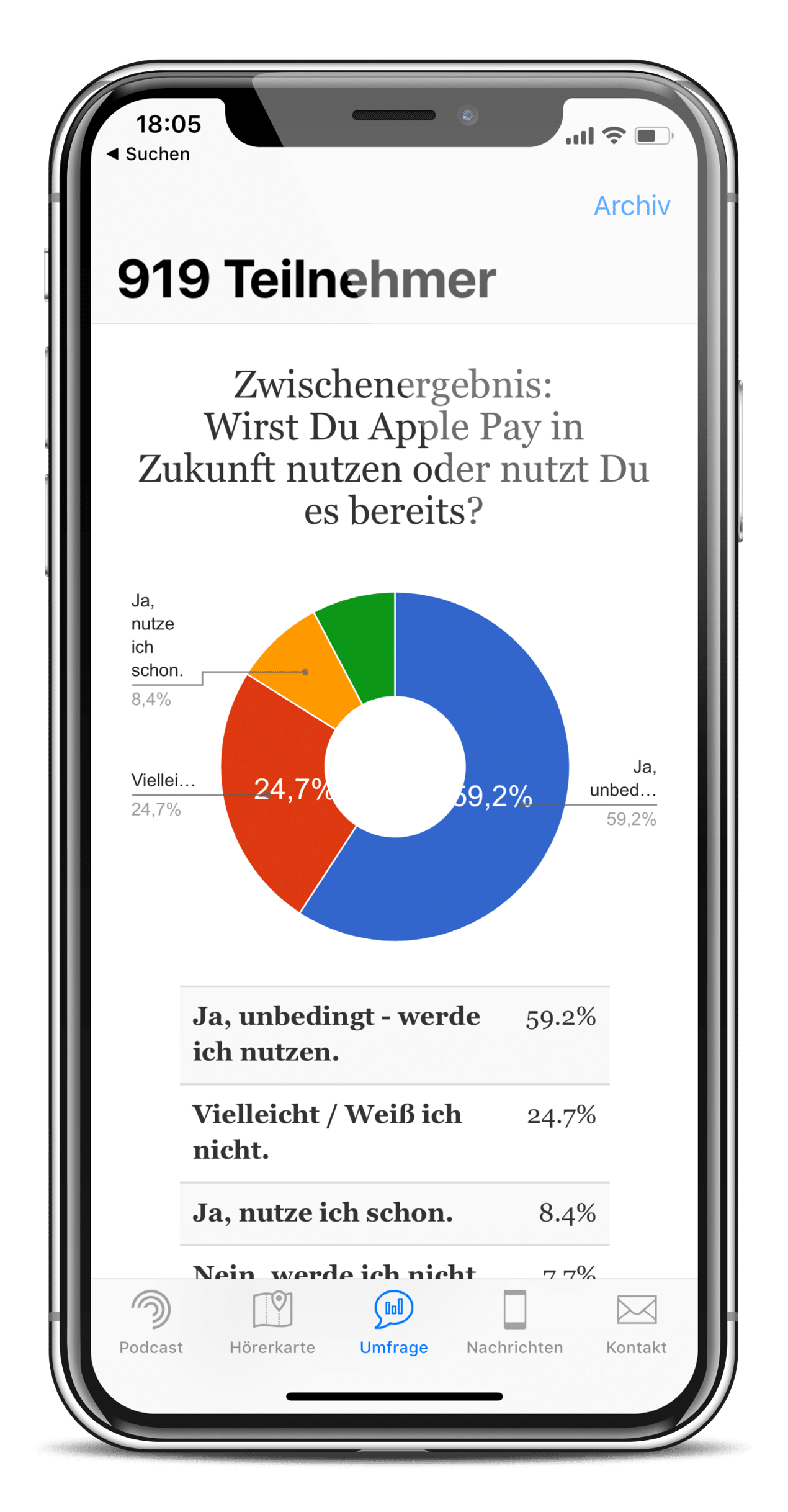

Wie oben dargestellt: Der Krieg im digitalen Payment war für Banken und Sparkassen längst verloren. Der Krieg im kontaktlosen stationären Payment via bankeigener Apps vs. Partnerschaften mit Google und Apple ist im vollen Gange. Schaut man aber jenseits der deutschen Grenzen, so muß man nüchtern und realistisch feststellen, daß weder in den USA (individuelle Bankenapps), noch Frankreich (Paylib), Schweiz (Twint), Spanien (individuelle BankenApps), Großbritannien (individuelle Bankenapps) die kreditwirtschaftlichen Angebote jeweils im Markt groß führen. In den USA wurden sie idR schon längst wieder eingestellt. „Germany is different“ – das ist eine häufige Ausrede hier. Aber mal Hand aufs Herz: Wie realistisch erreichen hiesige Banken die Dominanz, die im Ausland schon nicht klappte? Nun sie haben jedenfalls die Chance jetzt huckepack doch noch einmal mitgenommen zu werden und wieder Relevanz zu gewinnen – dort zu sein wo der Kunde ist und ihre Produkte nutzt und sich deren Einsatz wünscht, wie eine Umfrage nach einem Tag unter den Apple-Usern des Apfelfunk Podcast belegt:

Wenn die deutschen Institute sich jetzt als Juniorpartner auf Google und Apple einlassen müssen, liegt dies nicht zuletzt an der schlechten Verhandlungssituation mangels beim Kunden relevanter Alternativen. Sie teilen damit das Schicksal anderer Industrien, die alleine keine attraktiven Angebote etabliert bekamen. Allen voran ist hier die Musikindustrie als Beispiel zu erwähnen. Die leider verkorkste Strategie und Umsetzung im digitalen Zahlungsverkehr der letzten 20 Jahre rächt sich nun genauso bitter wie die xfach gescheiterten Ansätze digitaler Musikangebote der großen Plattenlabels bevor es iTunes gab. Dabei wollten die Kunden auch damals nur einfach und bequem digital Musik hören. Wie André Bajorat vor Jahren auch schon mal schrieb, wollen Kunden auch nur einfach und bequem bezahlen. Leider klappte das bei der komplexen Geschäftspolitik vieler Banken und Sparkassen bis dato nicht.

Aber Vorsicht auf der Bahnsteigkante!

Auch bei möglichen Kooperationen mit Google und Apple ist Eile geboten. Google hat schon eine enge Kooperation mit PayPal angekündigt. Was passiert eigentlich wenn den Kunden der “renitenten Banken” angeboten wird, statt der Debit/Kreditkarte der Hausbank nun „einfach“ ihr längst bestehendes PayPalkonto zu hinterlegen? Die Nutzer könnten dann sofort online/offline/In-App/p2p und wo sonst noch in Android und iOs via PayPal bezahlen. MasterCard und Visa haben darüber hinaus schon weitere Giftpfeile im Angebot die Google und Apple nutzen könnten! “Decoupled Debit” heisst das Zauberwort. Also eine Debitkarte, herausgegeben von der Bank A (z.B. der PayPal Bank), die jede Transaktion auf ein Konto der Bank B (z.B. der Sparkasse oder VR Bank) bucht. PayPal ist ja selbst eine Vollbank in Europa – was passiert wenn diese für Google und Apple gar selbst solche Karten herausgibt? Was passiert wenn PayPal dann auch noch “Top of Wallet” im stationären Handel ist, weil die deutschen Kreditinstitute zu lange Google und Apple boykottieren und in ihrem Selbstverständnis glauben nur sie alleine können MobilePayment groß machen? Das wäre ein Albtraum für Banker, der sooo unrealistisch gar nicht ist.

Liebe Paymentsmanager in den Banken und Sparkassen: Seht Google & Apple als große Chance wieder einen nennenswerten Marktanteil im digitalen Zahlungsverkehr zurück zu gewinnen, im Sinne des Kunden aber auch im Sinne der Bank. Das sind keine Fakenews!

Update 08.08.18: Auch die Frankfurter Allgemeine Zeitung (FAZ) nimmt sich heute in einem Kommentar des Themas ApplePay an und bezeichnet die boykottierenden Banken und ihre Strategie als „beleidigte Diven, die herumzicken„

Update 10.10.18: Quod erat demonstrantum – Ich habe oben im Artikel noch spekuliert was aus der sehr allgemein angekündigten Kooperation zwischen Google und PayPal für Banken Schlimmes aus der Giftküche kommen könnte. Nun haben die beiden US-Companies Fakten geschaffen. PayPal ist in Deutschland eine Zahlmethode bei Google Pay (technisch beim Händler auf Basis einer MasterCard Debit-Karte) und zieht die Umsätze per einfacher Lastschrift von den Konten der Kunden. Mittels PayPal hat Google nun in einem Schlag 20 Millionen aktive deutsche PayPal Accounts angebunden und umgeht somit die Bottlenecks der Bankenanbindung um eine nennenswerte Kundenbasis zu schaffen. Eine Ad-Hoc Analyse dazu haben wir hier bei Paymentandbanking geschrieben: PayPa in GooglePay.

Das überraschende an diesem Schritt ist weniger, daß es so gekommen ist, sondern viemehr wie schnell es umgesetzt wurde. Die Vertreter der Kreditwirtschaft wurden sicherlich von Google und Paypal auf dem falschen Fuß erwischt. Der digitale Zahlungsverkehr bleibt auch in den kommenden Wochen und Monaten spannend.