Siegerts sündige Sonderserie der Erfahrungen aus der digitalen Welt

Inwieweit hat Marketing Einfluss auf die Digitalisierung und andersherum oder gehen beide gar Hand in Hand? Vielmehr ist das Marketing doch der logische Schritt nach dem eigentlichen Digitalisierungsprozess und richtet sich direkt an den Kunden. Doch hier sollte man nicht vergessen, dass eigentlich der Kunde im Fokus jeder digitalen Transformation stehen sollte. Man sieht, das Thema birgt schier unendliche Herausforderungen für Unternehmen und Banken. Sind das alles nur Stolperfallen, sind es Fehler im Managment oder haben diese Unternehmen die Zeichen der Zeit nicht verstanden, den berühmten Wecker noch nicht gehört und verschlafen? Die entscheidende Frage ist, warum passieren immer wieder so viele Fehler auf dem Weg in eine digitale Zukunft? Jochen Siegert weiß warum…

Fünfte Todsünde: Glaube, dass Marketing alleine die Kundenpräferenz generiert

Auf Konferenzen hörte ich in den letzten Monaten von Bank-Referenten sehr oft folgendes Eingeständnis: “Die Zeiten sind vorbei, in denen wir mit Marketing Produkte in den Markt drücken können”. Ja, die Zeiten sind wirklich vorbei! Marketing alleine generiert keine Kundenpräferenz mehr, das digitale Produkt muß zuerst einmal ein wirkliches Kundenproblem lösen.

Während man öffentlich zu dieser Erkenntnis auf Konferenzen kommt, wird aber gleichzeitig das “alte Verhalten” ausgerechnet beim Vorzeige-Digitalisierungsprojekt der deutschen Banken und Sparkassen jeden Tag weiter gelebt. Die Kreditinstitute bewerben ihr Online-Bezahlverfahren Paydirekt über Geldautomaten-Displays, Filialen, Onlinebankingstrecken, Briefe und co. Sie schalten den vermutlich teuersten TV-Werbespot, direkt vor der Tagesschau, und buchen ganzseitige Anzeigen auf den Umschlägen von großen Publikums-Printmagazinen.

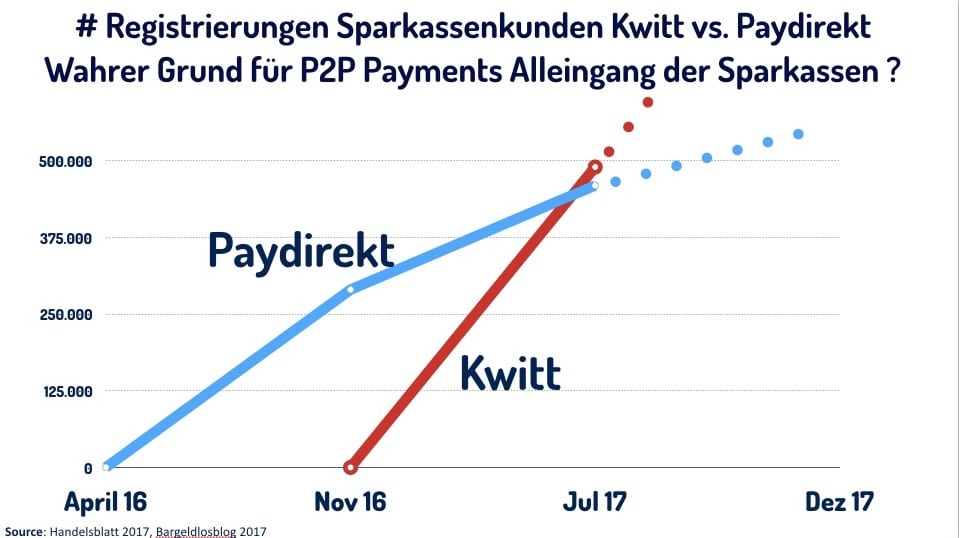

Sehr eindrucksvoll bestätigt sich die Tatsache, dass Marketing alleine keine Kundenpräferenz generiert, in den Statistiken der Kundenregistrierung von zwei Digitalprodukten im Zahlungsverkehr der Sparkassen. Die Sparkassen vermarkten derzeit sowohl ihr Online-Payment-Verfahren Paydirekt sehr aggressiv, als auch die Person-to-Person (P2P) Zahlungsfunktionalität “Kwitt” als Teil der Sparkassen-App. Anders als Paydirekt wird Kwitt bislang, eher verhalten, primär über virale Kampagnen vermarktet. Schaut man sich im direkten Vergleich die Registrierungen der beiden Verfahren nur unter den Sparkassen-Kunden an, scheint bewiesen, dass aggressives Marketing nicht notwendigerweise zu Kundennachfrage und Registrierungen führt. Trotz geringerem Marketingdrucks und einem Bruchteil des Werbebudgets hat Kwitt in nur wenigen Monaten die Anzahl der Registrierungen von Paydirekt unter den Sparkassen-Kunden überholt.

Geht man einen Schritt tiefer und betrachtet die durchgeführten Transaktionen, wird das Bild noch schlimmer. Der deutsche Sparkassen- und Giroverband berichtete via eines Interviews seines Vorstandsmitglieds Dr. Schmalzl von mehr als 500.000 abgewickelten Kwitt-Transaktionen in den ersten drei Monaten. Das Handelsblatt fand im Vergleich heraus, daß Paydirekt im Gesamtjahr 2016 deutlich weniger als 100.000 Transaktionen über sämtliche Banken, also auch außerhalb der Sparkassen-Finanzgruppe, abgewickelt hat.

Nicht nur die Kreditwirtschaft macht die Erfahrung, dass Marketing keine Kundenpräferenz bei digitalen Produkten kauft. Man denke an andere Vorzeige-Digitalprojekte deutscher Großkonzerne, die trotz großer Kommunikations-Budgets floppten : Joyn (eingestellter Whats-App Konkurrent der deutschen Mobilfunkanbieter), mpass (eingestelltes Mobile Payment-Verfahren der deutschen Mobilfunkanbieter), e-postbrief (deutsche Post) und De-Mail (Deutsche Telekom, 1&1).

Was bleibt ist die Erkenntnis, die zumindest auf Konferenzen öffentlich schon verkündet wird: Marketing alleine hilft bei der Digitalisierung nicht weiter. Die Digital-Produkte müssen einen klaren Kundennutzen stiften, handwerklich gut umgesetzt und vor allem wettbewerbsfähig sein.

Bisher veröffentlichter Sündenkatalog:

- 1. Todsünde: Komplette Unterschätzung des Wandels

- 2. Todsünde: Innovations – Initativen: Pseudo-Beruhigungspillen oder: Silicon Valley Trips, Innolabs, Hackathons, Acceleratoren & Corporate Incubatoren sind nur ein Tropfen auf den heißen Stein

- 3. Todsünde: Vertrauen auf Backend: Digitalisierung beschränkt sich nicht nur auf die Optimierung der Hintergrundprozesse.

- 4. Todsünde: Ich bin doch nicht persönlich betroffen – andere machen das schon.

- 5. Todsünde: Glaube, daß Marketing alleine Kundenpräferenzen generiert

- 6. Todsünde: Konsequente Unterschätzung der Bedrohung durch StartUps und Online-Unternehmen

- 7. Todsünde: Das kann man doch auch In-House machen