Das Jahr neigt sich dem Ende. Für die Branche war es sicherlich wieder ein ereignisreiches Jahr. Viele Neuerungen, sowohl personelle als auch innovative Veränderungen und Entwicklungen haben uns begleitet. Zeit für einen kurzen Status Quo und einem perspektivischen Ausblick der aktuellen FinTech Entwicklung in Deutschland. Hier also passend zur Weihnachtsgeschichte die 13 Geister des FinTechs mit passender Slideshow am Ende.

-

FinTech ist raus aus den Kinderschuhen und kein Startup mehr

- Auch dieses Jahr zeigt, Fintech war und ist nicht nur ein Hype, sondern eine ernst zu nehmende Entwicklung und führt zur Digitalisierung und Transformation der gesamten Finanzbranche. In Deutschland haben sich bis 2016 über 340 aktive Finanztechnologie-Unternehmen etabliert. Innerhalb Europas liegt der deutsche FinTech-Markt nach Großbritannien auf dem zweiten Platz. Die Investitionen nehmen deutlich zu! 2017 sind die Investitionen in Europa noch einmal deutlich gestiegen. Insgesamt wurden in den letzten Jahren 134 FinTechs mit 1,2 Mrd. US-Dollar finanziert. Im Gesamtjahr 2016 waren es 1,2 Mrd. US-Dollar bei 193 Deals. Geholfen haben dabei auch einige große Deals in Deutschland. So könnte Kreditech 120 Mio. US-Dollar und der Robo Advisor Scalable Capital 33,4 Mio. US-Dollar einsammeln. Junge, schnell gewachsene Unternehmen setzen nun alles darauf, von der neu gewonnen Größe zu profitieren und den etablierten Banken weitere Marktanteile wegzunehmen. Kaum eine Bank, die heute über kein Digital Lab verfügt, um dem Innovationsgrad der Fintechs nachzueifern. Die Folge: Auch die Fintechs feilen an immer besseren Geschäftsmodellen, um den Anforderungen der Banken gerecht zu werden. Eins ist jedoch klar: FinTech ist ein globales Phänomen.

-

Banker werden FinTech Unternehmer und anders herum

- Ex-Banker mit langjähriger Erfahrung im Finanzbereich, inklusive ehemalige Vorstände, halten Einzug in die Büros vieler etablierter Fintech-Unternehmen. Mensch A geht nach B, vice versa, passiert immer mal wieder. Der Anreiz dabei Geschäftsmodelle zu verändern und das klassische Banking zu verändern. Interessant ist die Branche für Banker, die gerne die Zukunft aktiv mitgestalten wollen und das Start-up Risiko nicht scheuen. Das beidseitige Wissen aus den Branchen bietet gute Synergien und bringt die ideale Grundlage.

-

Banken investieren in Financial Technologie Unternehmen und/oder gründen Labs

- Unsere Mindmap verschafft den perfekten Überblick. Fast jede Bank hat mittlerweile irgendwelche „Think Tanks“: Deutsche Bank → digitale Denkfabrik, Fiducia → Innovationswerkstatt, Sparkasse → Sparkasse Innovation Hub. Vorreiter dabei war sicher die Erste Bank mit ihrer Gründung von BeeOne (George) (Artikel von 2015). Inzwischen sind die Zahlen bei George seit Start mit Erste Hub und BeeOne, Anfang 2014 so:

- Live als George Webseite: Januar 2015

- Anzahl Nutzer*: 900.000 (Q4/2016) Anzahl Nutzer : alle Erste Bank Kunden (Q4/2017) altes Netbanking abgeschaltet diesen Monat Anzahl Mitarbeiter: 50

Comdirect zum Beispiel arbeitet mit Startups über ihre Startup-Garage zusammen und treibt unternehmerisches Denken durch ihr Entrepreneur in Residence-Programmen voran. So ist die ING-DiBa einer der führenden Partner des Frankfurter TechQuartier, einem HUB für Startups, Corporates und Ähnliches. ING-DiBa und comdirect zeigen somit, dass die etablierte Betreiber – wenn auch langsam – „digitalisieren“ (zumindest im Front-End). Diese sogenannten „Initiativen“ gleichen jedoch in vielen Fällen eher einem Stochern im Nebel. Oft weiß niemand genau, welche Maßnahmen in welchem Umfang zum künftigen Geschäftserfolg beitragen und welche wirkungslos verpuffen werden.

Doch wie Jochen Siegert in seinen Todsünden schon erklärte: „Bei der aktuellen Schwemme von Innolabs, Acceleratoren, Corporate Inkubatoren im Finanzdienstleistungsbereich hilft der Blick in andere Branchen, die bereits früher von der Digitalisierung betroffen waren. Im eCommerce sind diese Innovations-Initiativen oftmals krachend gescheitert.“ Warum glauben gerade Banken und Sparkassen, dass sie es “besser” machen können als andere Industrien? Wichtig ist vor allem, dass die innovativen und zukunftsorientierten Ideen in die digitale DNA der Banken übergeht und nicht in den Tiefen jedweden Hubs als versauert brach liegen und niemals das Licht der Welt erblickt.

-

Es ist kein Banken vs. FinTech mehr, fast jede Bank hat ihre Kooperationen

- Auch Kooperationen sind in diesem Jahre enorm angestiegen: Besipiel Deutsche Bank → figo, Klarna → Cookies, ING Diba → Scalable. Unsere Mindmap „Cooperations between Banks and FinTechs“ veranschaulicht dies sehr schön Banken nehmen Fintechs immer ernster. Viele große Geldhäuser kooperieren mittlerweile mit Startups, um gemeinsam an neuen digitalen Banking-Lösungen zu tüfteln. Einige Fintechs sind zudem auf dem besten Weg, zu unabhängigen Banken zu werden. Innovationen werden von den jungen Finanz-Revoluzzern schnell umgesetzt. Und auf genau diese Impulse sind Banken angewiesen, um in Sachen Digitalisierung nicht den Anschluss zu verpassen und neue Kunden von sich zu überzeugen. Banken wiederum sind erfahrene und lizenzierte Institute mit bestehenden Infrastrukturen, die Fintechs für die Abwicklung ihrer Geschäfte benötigen. Die Bereitschaft, in Fintechs zu investieren, steigt dabei kontinuierlich. FinTechs werden die Banken nicht ersetzten aber sie dienen als Brandbeschleuniger, um die Innovationskraft der Banken bei der Technologisierung ihres Geschäfts zu wecken.

-

Regulierung verändert den Markt und ist Enabler und aktiver Teil des Marktes

- Die Payment Service Directive 2 kommt im Jahr 2018. Und die BaFin informiert fleißig und erklärt hier ganz gut, was mit der PSD2 auf den Markt zukommt und welche Grundlagen in der Zukunft gelten. Die PSD2 Richtlinie ist somit beschlossen und schreibt den Banken vor, dass sie Kontoinformationen an Dritte freigeben muss, sofern der Kunde dem natürlich zustimmt. Wichtig und vor allem essentiell, dass die BaFin als Regulator den absoluten Nutzen sieht, sich der Innovation nach außen zu öffnen.

Im Detail sind es folgende Grundlagen auf der die PSD2 fußt:

- EU-Richtlinie

- Zahlungsdiensteaufsichtsgesetz (ZAG) in Deutschland

- EBA-Vorgaben

Mit PSDII wird es neue Dienste auf Basis der Banken geben. Einiges haben wir schon: Video-Ident, Kontowechselservice, Multibanking. Stichwort: Open Banking. Bisher wird gerade in der Öffentlichkeit vor allem über die Folgen für Banken gesprochen und deren Bereitstellung von modernen APIs.Was aber bedeutet die PSD2 für die Anbieter, die sogenannten Dritten, die Bankdaten/Bankzugänge in ihren Diensten bereits nutzen oder nutzen wollen? Die Worte Lizenz, Registrierung und Aufsicht stehen im Raum. Ausführliche Aufklärung gab es an anderer Stelle schon.

-

Banking kommt in einer neuen digitalen Welt an

- Wie viele andere Branchen müssen gerade auch die Banken bei digitalen Technologien, mobilen Kommunikationsformen und sozialen Netzwerke am Puls der Zeit sein und sie zum integralen Bestandteil ihrer Geschäftsmodelle machen. Sie laufen sonst Gefahr, dass nicht nur Wettbewerber, sondern sogar branchenfremde Anbieter, die Kundenbedürfnisse der nachkommenden, mit digitalen Technologien aufgewachsenen Generation, besser und kostengünstiger als sie erfüllen und ihnen Schritt für Schritt einen wachsenden Teil ihres Kerngeschäfts abspenstig machen

Mit der zunehmenden Bedeutung der digitalen Interaktionskanäle wie Web, Mobile und Social Media findet ein Paradigmenwechsel statt: In der digitalen Welt sind räumliche und zeitliche Nähe nicht mehr unbedingt gegeben. Umso wichtiger wird es daher, die emotionale Nähe auch digital sicherzustellen. Die sogenannten Smartphone Banken‘, mit ihren attraktiven, sexy und gut zu bedienenden Banking-Apps bei denen der Nutzer im Vordergrund steht wie z.B. N26 als Banking für digitale User, die Initiative der Deutschen Bank oder George als Produkt für digitale Menschen, zeigen wie es funktioniert.

Da die Kunden künftig nicht mehr zwischen Online- und Offline-Angeboten unterscheiden werden, müssen die Banken reagieren. Die Integration sämtlicher Vertriebskanäle in einem konsequenten Omni-Channel-Ansatz zählt zu den entscheidenden strategischen Weichenstellungen.

-

Nähe und Vertrauen wird neu definiert und versteht auf eine neue Art und Weise

- Es sind nicht die schicken Apps und die günstigen Produkte, die FinTechs so attraktiv machen. Es ist ihre Nähe zum Kunden. Ob sie es schaffen, das Vertrauen der Kunden langfristig zu gewinnen, bleibt abzuwarten. Noch ist das Vertrauen in die Banken sehr groß, noch scheinen sie „too big to fail“. Viele Konsumenten wissen vielleicht gar nicht, was es bereits alles auf dem Fintech-Markt gibt. Das Wissenslevel über Innovationen schwankt von Verbraucher zu Verbraucher. Vor allem komplizierte Produkte müssen also von Seiten der Startups klar erklärt werden. In der Kundenkommunikation ist es daher wichtig, das Geschäftsmodell transparent zu halten und eine Balance zwischen Seriosität und Innovator-Image zu finden, um das Vertrauen der Kunden zu gewinnen. Denn das ist letztendlich die wichtigste Entscheidungsgrundlage für Finanzgeschäfte. Früher wurde Vertrauen durch Banken (Filialen) heute durch Nutzung von Diensten geschaffen. Je mehr Dienste ich nutze bzw. je länger desto höher ist das Vertrauen. Einer möglichen „Facebook Bank“ würden viele Menschen vertrauen, da sie regelmäßig diesen Dienst nutzen.

-

Neue Player erreichen signifikante Größe und wachsen exponentiell

- Die 1822direkt als 100% Tochter der Sparkasse und ursprünglich konzipiert als Internetbank, führt 462.000 Kunden → Gegründet 1996 Die Norisbank, Direktbank der Deutschen Bank kann ca. 550.000 Kunden für sich verzeichnen. → 2012 N26 hat es in nur 3 Jahren es geschafft 500.000 Kunden zu generieren.

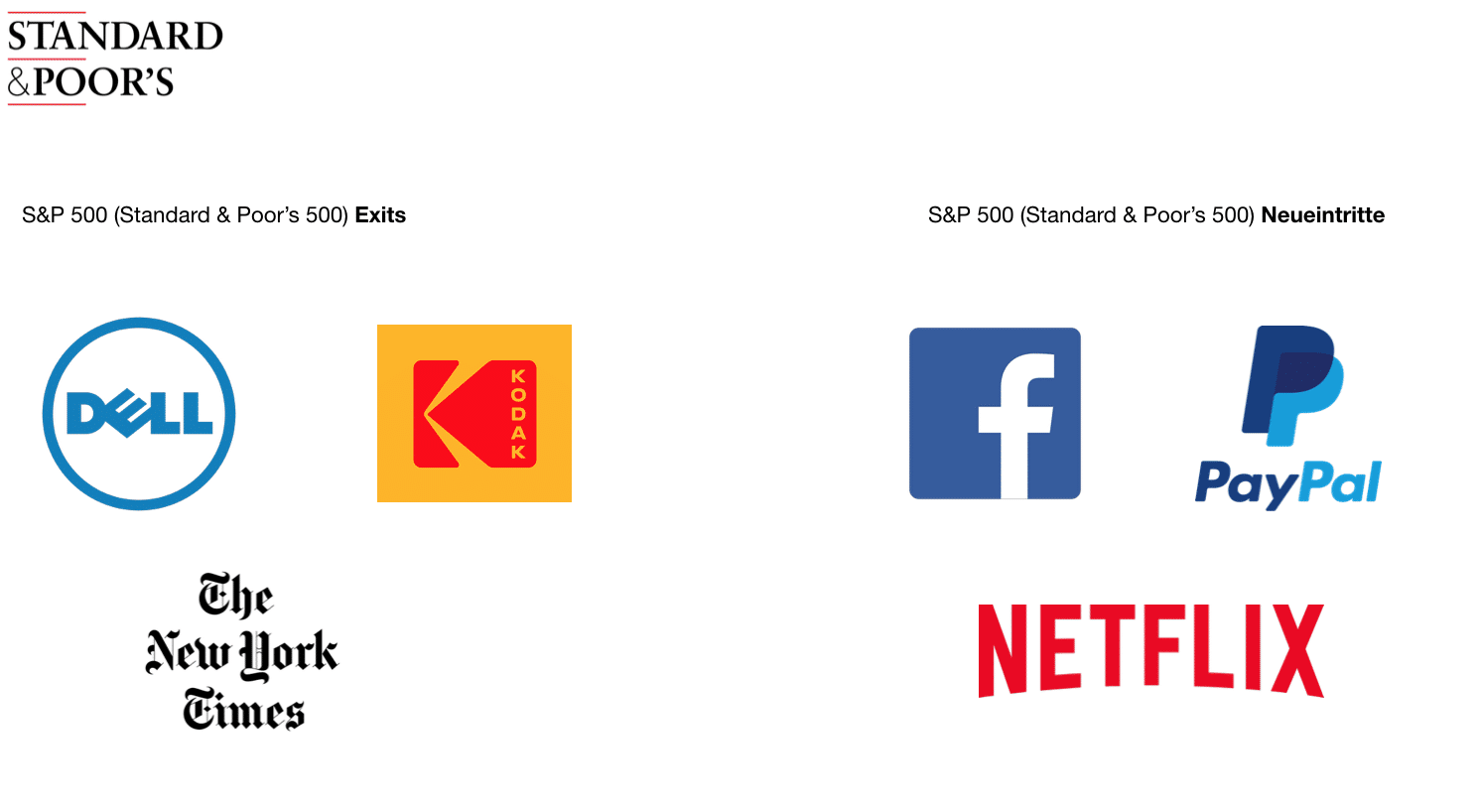

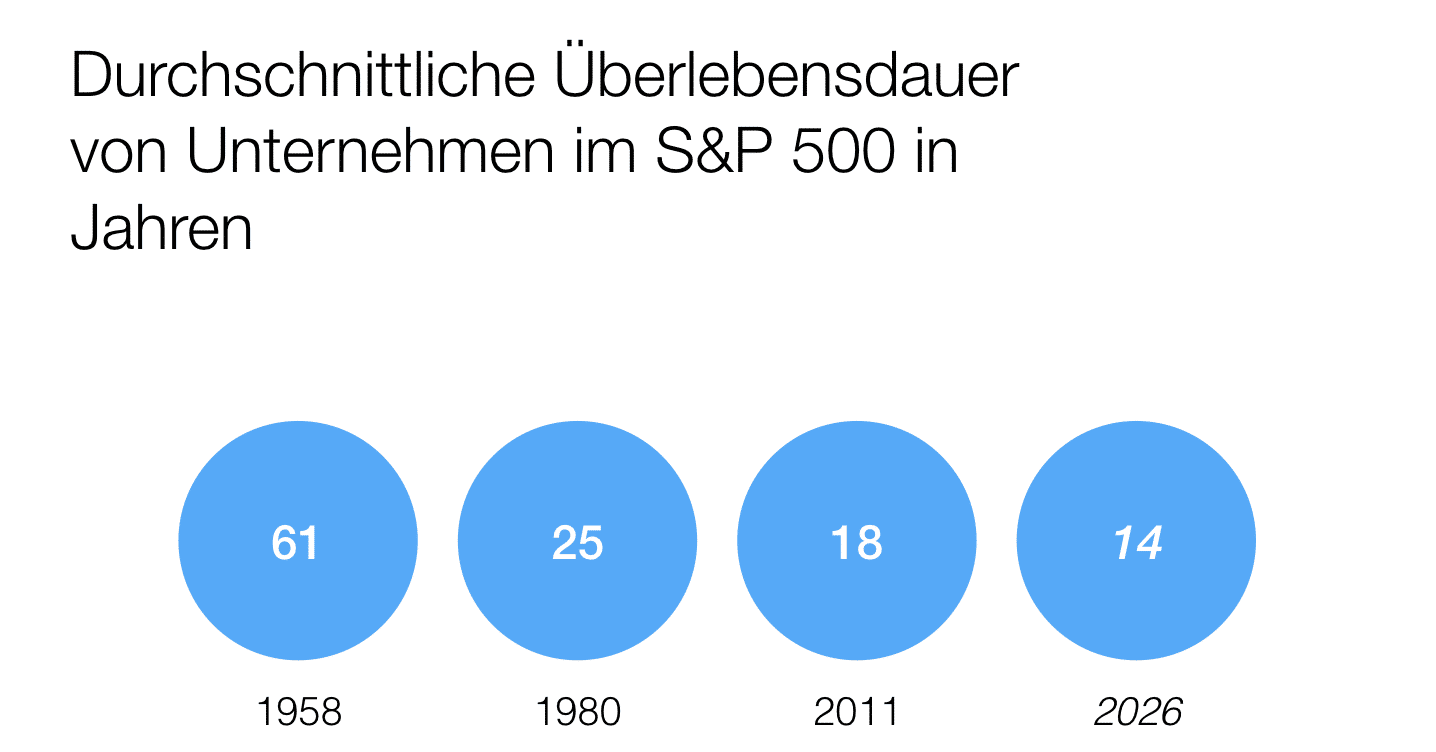

Was heißt das jetzt? Im Vergleich zu anderen Industrien freunden sich viele Banken erst reichlich spät mit den technischen Neuerungen an, die andere Branchen bereits von Grund auf verändert haben. Welche Konsequenzen ein Zögern hier jedoch haben kann, belegt das Schicksal einst unangefochtener Weltmarktführer, die schlicht den Anschluss verpasst haben: So sind sowohl der Fotopionier Kodak als auch die früher marktbeherrschende amerikanische Videothekenkette Blockbuster am Sprung in das digitale Zeitalter gescheitert. Ihr jahrzehntelang erfolgreiches Geschäftsmodell konnte im Wettbewerb mit Anbietern günstiger digitaler Fotografie beziehungsweise mit Online-Video-Streaming-Portalen nicht mithalten. Hightech-Ikonen wie Amazon oder Apple mit der Musikplattform iTunes haben die die Verlags- und Musikbranche nachhaltig revolutioniert und alteingesessene Platzhirsche verdrängt.

Auch Banken spüren längst den Wettbewerb neuer, teils völlig branchenfremder Unternehmen. Anbieter wie PayPal oder Google Wallet bedrohen mit ihren mobilen Bezahlsystemen die noch vermeintlich bestehende Vorherrschaft der Banken im Zahlungsverkehr.

Interessant sind da vielleicht die Exits aus dem Index von Standard & Poor → alte Hasen gehen, neue kommen

-

Etablierte außerhalb der FinTech Branche entdecken Financial Technology für sich

- Google, Apple, Amazon, Facebook: Alle bieten bereits Dienste die eigentlich Banken vorenthalten sind und bieten diese Dienstleistungen gerade oft auf den Schultern der Banken an. Auch Check24 „Das Vergleichsportal“ drängt seit diesem Jahr in den Markt. Diese Entwicklungen führen dazu, dass etablierte Banken angefangen haben die eigenen Lösungen auf den Prüfstand zu stellen und versuchen den inzwischen digitalisierten Kunden neu zu erreichen.

Doch reicht das? CHECK24 macht ernst und will massiv in den deutschen FinTech und InsurTech Markt eintreten. Und auch die neuen Player, die Plattformen werden früher oder später in den Markt preschen und dann ist klar, es müssen andere Geschütze aufgefahren werden. Denn die etablierten Player bringen viel mit, vieles was den Banken und auch vielen FinTechs noch fehlt:

- Notwendige Skills

- Agilität

- Wenige oder keine Legacy Systeme

- Online Kompetenz

- Mut

-

Asien erlaubt einen Blick in die Zukunft

- Die ersten drei Ränge des Rankings belegen dieses Jahr ausschließlich chinesische Fintech-Startups. Damit setzen sie einen Trend fort, der sich bereits seit einigen Jahren abzeichnet und den außergewöhnlichen Anstieg der Branche in China zeigt. Diese explosionsartige Zunahme von Fintech-Gründungen in der Region verspricht weitere spannende Entwicklungen.

In der Öffentlichkeit wird Alibaba Group vornehmlich als E-Commerce-Unternehmen wahrgenommen, Tencent gilt mit WeChat und dem QQ Messenger als der chinesische Social Media Gigant schlechthin.

Doch Alibaba und Tencent haben gerade für Anleger noch mehr zu bieten. Beide sind im chinesischen Online-Zahlungsmarkt omnipräsent und der Konkurrenz weit voraus. Alibabas AliPay und Tencents TenPay vereinigen bereits 90 % der Marktanteile im chinesischen Online-Zahlungsmarkt auf sich

Schaut man sich die Nutzung von WeChat an, ist WeChat Facebook und WhatsApp als Plattform weit überlegen. Schon heute haben über 200 Millionen Nutzer WeChat mit ihrer Kreditkarte verbunden und können die Plattform im E-Commerce und bei über 300.000 Händlern im Retail, zum Bezahlen nutzen. Darüber hinaus kann es auch zum Online Banking genutzt werden. Banken wie die Bank of China oder ICBC bieten entsprechende Funktionen an, WeChat bietet die Kundenschnittstelle, die Bank agiert ausschließlich im Hintergrund.

Auch wenn Tencent mit seinem Programm keine gute Internationalisierungsstrategie hinbekommt und WeChat außerhalb von China keine Verbreitung hat, muss das nicht so bleiben, denn auch so ist WeChat eine mächtige Plattform und somit eine Gefahr für die Finanzbranche geworden.

-

Plattformen zeigen ihre Zähne

- Schaut man sich die Entwicklungen der Plattformen in den letzten Jahren an, sind es nicht die Fintech Startups vor denen man Angst haben muss. Es sind die Plattformen, die sich ganze Industriezweige zu eigenen machen, sobald es der eigenen Strategie zuträglich ist. Payment und Banking sind keine Produkte mehr, sondern werden in Ökosystemen aufgehen.

- Wenn Amazon anfängt, noch aktiver im Bereich Payment zu werden und nun mit Finanzdienstleistungen seinen Prime-Account weiter aufwertet (bereits heute gibt Amazon eine Kreditkarte mit Extras fur Prime Kunden heraus) und somit Prime-Kunden z.B. Niedrigzins-Finanzierungen anbietet, betrifft dieses die komplette Finanzindustrie!

- Apple Pay ist mittlerweile im E-Commerce auf Platz 5 der am häufigsten genutzten Online-Bezahlverfahren. Apple Pay ist für das eigene Unternehmen kein Selbstzweck, sondern ein wichtiges Feature um den Konsumenten im Ökosystem Apple zu halten.

- Facebook Payments ist in den USA schon seit geraumer Zeit verfügbar und ein Europastart nur eine Frage der Zeit. Facebook entwickelt sich immer mehr zu einer Plattform mit unterschiedlichsten Dienste und Alltagsrelevanz z.B. im Payment. Geld versenden via Messenger, liegt auf der Hand.

- Auch Google bietet mit Android Pay ein mobiles Bezahlverfahren an, welches sich technisch nicht von Apple Pay unterscheidet. Android Pay kann ebenfalls im E-Commerce genutzt werden und ist in acht Ländern, darunter den USA, UK, Polen und Japan verfügbar. Google hat darüber hinaus seit 2007 eine Banklizenz in Europa. Google lebt von dem Verkauf zielgerichteter Werbung. Je besser ein Nutzerprofil, desto zielgerichteter kann Google Werbung anzeigt werden.

Ob man die GAFAs als die große Gefahr sehen muss oder sie lediglich als ernstzunehmenden Wettbewerber sieht, ist jedem selbst überlassen. Klar ist, sie haben was Services angeht ein klares Monopol und langfristig wird es vermutlich genau darauf ankommen und weniger um das eigentliche Produkt gehen. Amazon bietet Dienstleistungen an und klopft sie jedes mal aufs Neue auf seinen Use Case ab, um sie stetig zu verbessern. Damit bedienen sie ihre Gatekeeper Stellung und können durch Gewinne aus ihrem Monopol immer wieder in ihr eigenes Umfeld investieren. Letztlich geht es immer um den Kunden und seine Bedürfnisse und die können Amazon, Google und Co. verdammt gut bedienen.

-

Ist die D-Identität ein Feld welches die Banken noch besetzen können?

- Haben wir das Thema Identität in der realen Welt seit Jahr und Tag weitestgehend durch Personalausweise, Notare, Post Ident, BahnCards oder auch durch für uns merkwürdige Lösungen wie Versorgerrechnungen etc. gelöst, so sieht dies in der virtuellen Welt noch gänzlich anders aus. Eine eindeutige ID im rechtlich sauberen Sinne, die digital genutzt werden kann, hat sich bisher in GER nicht etabliert.

Neue Fintechs (zum Teil von Banken gegründet) fangen an, das Thema Identitäten für sich zu entdecken..

Aktuell sichtbare Anbieter im deutschen Markt:

- YES

- Schweizer Unternehmen – der Start soll allerdings in Deutschland mir den Sparkassen erfolgen.

- verimi

- Deutsche Bank, Daimler, here, Allianz, Bundesdruckerei (und damit der Staat?!), Lufthansa, Telekom, Axel Spinger und CORE haben sich zusammenschlossen um den digitalen Generalschlüssel zu schaffen.

- Medienallianz

- United Internet, Pro Sieben, SAT.1 und RTL haben sich auch zusammengefunden. Sieht ebenfalls nach einer breiten Allianz aus, allerdings sehr industriespezifisch

- SAP

- Ganz aktuell hat SAP eine Übernahme bekannt gegeben und will seine hybis Produkte um den ID Provider Gigya erweitern.

-

Gibt es Gewinner des FinTech Trends?

- Wir alle. Und wir alle sollten die Chancen der Digitalisierung ergreifen und entsprechend investieren und mit offenem Mindset neuen Entwicklungen entgegentreten. Nur wer begreift, dass die digitale Transformation in vollem Gange ist, der kann auch von ihr profitieren.