Die letzten Wochen waren geprägt von vielen Meldungen rund um das Thema „buy now, pay later“. BNPL trendet weltweit, doch was ist dran am großen BNPL Hype? Sofern man der Berichterstattung folgt, scheint es, als wäre ein neuer Goldrausch ausgebrochen.

Hier zunächst eine willkürliche Zusammenstellung aktueller Artikel. Doch sie zeigt, wieviel Dynamik gerade im Markt ist: Square übernimmt Afterpay

- PayPal sichert sich Paidy

- Affirm radelt erst mit Peleton durch die Decke und kooperiert dann mit Amazon

- Klarna funded sich in nicht für möglich gehaltene Sphären

- Apple Pay scheint auf dem Weg zu sein

- „Etabilierte“ NeoBanken sind auch schon oder bald da

– Revolut

– Curve

– Monzo

-N26 - Etablierte Kräfte wie Visa machen sich auf den Sprung

Handelt es sich denn wirklich um eine solch revolutionäre Idee bzw. Technik, die uns staunend zurücklässt? Meine Antwort auf diese Frage ist ein deutliches Nein, denn vor allem in Deutschland ist uns das Thema sehr bekannt. Wenn wir die beiden wesentlichen Formen „Rechnungskauf“ und „Ratenkauf“ genauer anschauen, werden wir feststellen das es sich um etablierte Modelle handelt.

Ein Blick in die Historie

Der Rechnungskauf ist im B2B Umfeld seit Jahrzehnten bekannt und durch Otto und Quelle in den 90er Jahren im Endkundenmarkt angekommen. Der Ratenkauf hat seinen Ursprung um 1750 in London und erreicht mit dem Warenkredithaus Alex Friedländer um 1850 Deutschland. Im Vergleich zum Rechnungskauf erwerben die Käufer:innen die Ware oder Dienstleistung und zahlt diese in Raten über einen definierten Zeitraum hinweg ab.

Unseren ersten Erfahrungen im eCommerce haben wir in Deutschland mit Billpay (2009 von Rocket Internet gegründet – heute Klarna) und Ratepay (2009 gegründet – heute Nets Group) gesammelt. Die heute bekannten BNPL-Angebote sind wesentlich durch Firmen wie Klarna (2005), Affirm (2012) und Afterpay (2014) geprägt.

Die Protagonisten am Markt

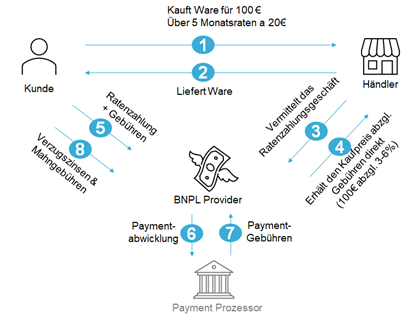

Werfen wir einen Blick auf den Ablauf und die Motivation der handelnden Parteien:

Der Kunde

Kund:innen können der Konsumlaunen folgen und vor allem hochpreisige Waren erwerben, ohne im Besitz der notwendigen Mittel für deren Kauf sein zu müssen.. Im Online Check-out ist dies bereits gelebte Praxis und hält langsam Einzug am POS. In den 2000ern musste ich die Vertragsmodalitäten für den Kauf meines neuen Sofas im Möbelhaus noch in einem Hinterzimmer mit dem Chef abstimmen – heute ist dies mittels App am Serviceschalter oder an der Kasse glücklicherweise wesentlich kundenfreundlicher.

Häufig kann der Kunde von einer Null-Prozent-Finanzierung profitieren, wenn die Händler dies – vor allem bei höherpreisigen Waren – als bewusstes Marketingmittel spielt. Vorsicht ist dann geboten, wenn es sich nicht um eine Null-Prozent-Finanzierung handelt, denn dort können die Preisaufschläge je nach Kredit-Scoring zwischen 10 % bis 30 % liegen. Klarna weist in ihren AGB beispielsweise einen Sollzinssatz von 11,95 % aus und die etwaigen Zinsen für verspätete Zahlung sollte der Kunde ebenfalls im Blick haben, Klarna nennt in ihren aktuellen AGB eine Mahnpauschale von 1,20 €.

Der Händler

Schafft laut einer Erhebung von Digital River mittels BNPL in diversen Warensegmenten eine Erhöhung des Bruttoumsatzes von 3-10 % und eine Steigerung von bis zu 56 % des durchschnittlichen Warenkorbwertes. Darüber hinaus hat der Händler den nicht zu unterschätzenden Vorteil, dass er keinen weiteren Aufwand in Form eines Mahnwesens betreiben muss und unmittelbar nach Vertragsabschluss das Geld für die Transaktion erhält, abzüglich der BNPL Gebühren.

Der BNPL Provider

Übernimmt das komplette Zahlungsausfallrisiko vom Händler und lässt sich dies mit 3-6 % vom Transaktionswert vergüten. Zusätzlich besteht die Möglichkeit, über die Finanzierungsoptionen zwischen 10 % bis 30 % Sollzins vom Endkunden zu erhalten, sowie mit etwaigen Verspätungszinsen bzw. Mahngebühren das Zahlungsausfallrisiko zu managen.

Eine neue Säule, die sich vor allem bei den größeren Markteilnehmern entwickelt, ist der Aufbau eines eigenen Marktplatzes. Dort sollen den eigenen Endkunden, Angebote der angeschlossenen Shops ausgespielt werden. Laut dem letzten Quartalsbericht[10] verfügt Affirm bereits über eine Kundenbasis von 7,1 Mio. Usern, was eine 97-prozentige Steigerung zum Vorjahr darstellt, und mittels derer entsprechende Provisionen für die Produkte der angeschlossenen Shops realisiert werden können. Noch deutlicher zeichnet sich das Bild bei Klarna mit 90 Mio. aktiven Kunden und 250.000 angeschlossenen Shops, ab.[11]

Warum der Hype?

Auf der Suche nach den Gründen des BNPL-Booms bin ich auf unterschiedliche Erklärungsansätze gestoßen.

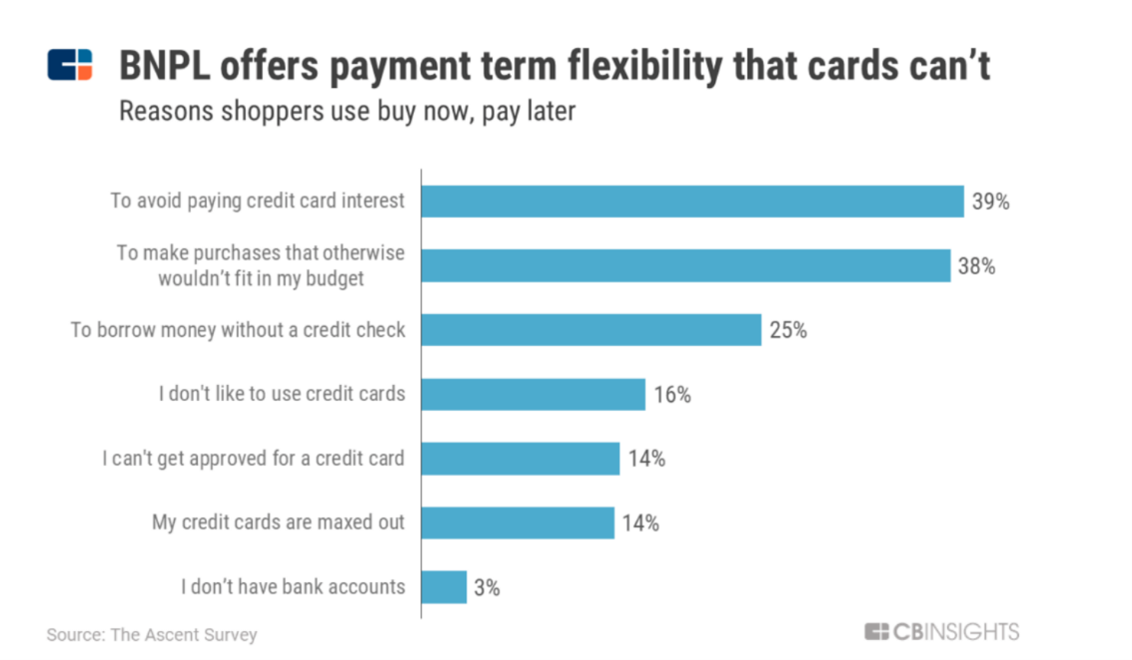

Eine häufig genannte Erklärung für den BNPL Hype ist die Kostenersparnis für den Endkunden. Aus oben aufgeführter Grafik geht hervor, dass 39 % der BNPL Nutzer Kreditkartenzinsen (ich interpretiere dort auch Dispozinsen mit hinein) vermeiden möchten. Dennoch tilgen laut den Daten des australischen Zahlungsabwicklers afterpay bis zu 90 % ihrer Kunden ihre Raten oder Rechnung mit einer bei afterpay hinterlegten debit card oder Kreditkarte.

Es werden also im ersten Schritt die Kreditkartengebühren vermieden. Sobald der Kunde jedoch beginnt, über seine Verhältnisse zu konsumieren, fallen diese Kosten auf den betroffenen Karten oder Konten wieder an – und zusätzlich dazu kommen noch, die vom BNPL Provider erhobenen Sollzinsen.

Der exton BNPL Report 2021 bietet einen weiteren Erklärungsversuch für die Attraktivität des BNPL Modells. Er besagt, dass die BNPL Kunden eine Alternative zu traditionellen Zahlarten (debit und credit) wünschen und sich aktiv gegen diese Zahlungsmethoden entscheiden. Im Onlineumfeld kann diesem Wunsch aufgrund der vorhandenen Marktdurchdringung großteils Genüge getan werden. Im stationären Geschäft ist dies heute noch nicht in großem Umfang möglich. Dies kann sich jedoch durch die Ansätze von Curve und N26 (jeder beliebige Kartenumsatz in einem definierten Zeitraum kann in einen Ratenplan umgewandelt werden) bald ändern.

Treiber ist vor allem eine junge Zielgruppe

Alle Studien zum Thema BNPL sind sich einig, dass die Altersgruppe 18-34 Jahre (GenZ und Millenials) bis zu 70 % der BNPL Nutzer ausmacht und somit die „treibende“ Kraft hinter dem Phänomen darstellt. Die Situation an sich ist nichts Neues, es war schon immer vor allem die junge Zielgruppe, die die größte Herausforderung damit hat, ihre Liquidität sicherzustellen. Sie erhält mit BNPL einen einfachen Zugang zum Raten- und Rechnungskauf.

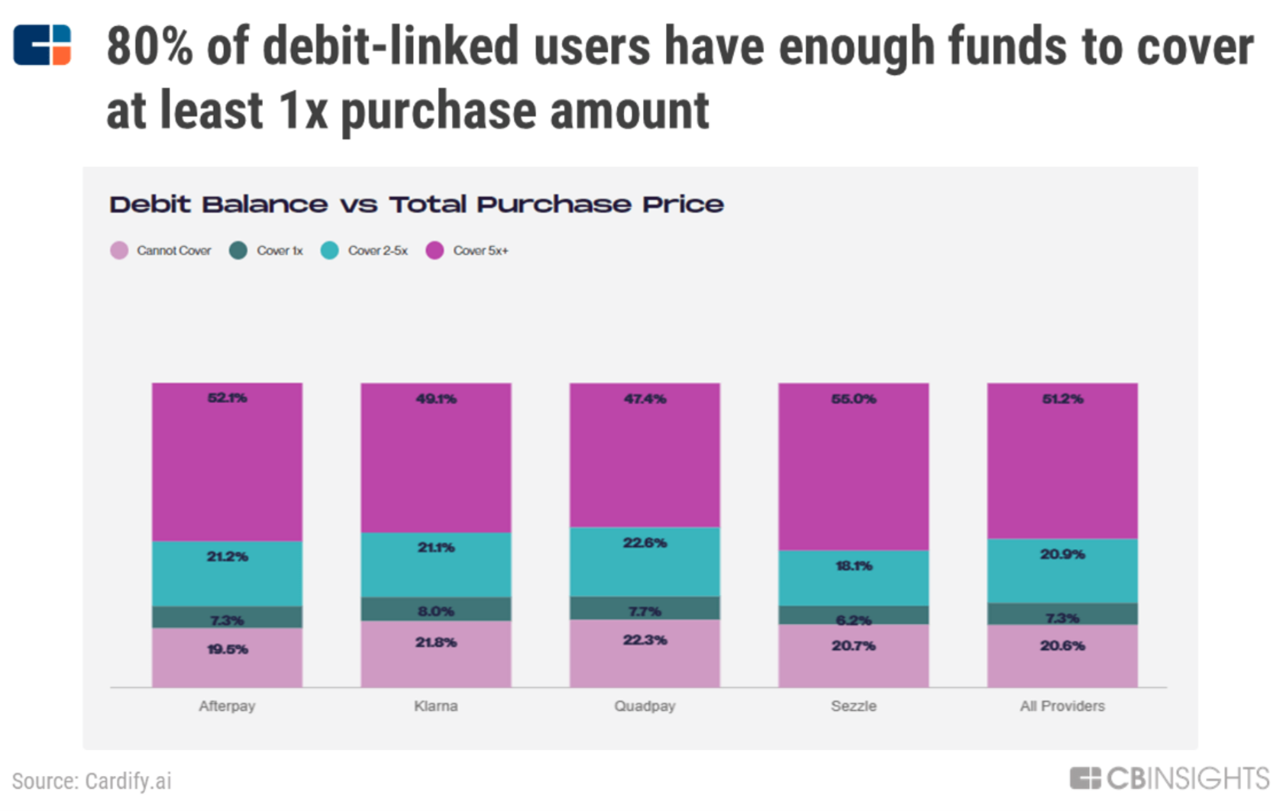

Und gibt es nicht auch findige Kunden, die eine Null-Prozent-Finanzierung erkennen und diese geschickt in ihrem Sinne nutzen? Das könnte eine Erklärung sein für die folgende Grafik, die besagt, dass bei etwa 80 % aller Ratenkäufe diese nicht zwingend notwendig wären, da die Konten eigentlich durch entsprechendes Guthaben gedeckt sind.

Im Umkehrschluss zeigt diese Grafik (Stand 2020) aber auch, dass 20 % der Käufer einen Kauf über ihre Verhältnisse tätigen. Ich befürchte mit zunehmender BNPL Verbreitung eine deutliche „Verschlechterung“ dieses Bildes, denn wir werden eine Verschiebung vom restriktiven Kreditkarten- und Dispovolumen hin zu einem erhöhten BNPL Volumen sehen.

Bleibt zu hoffen, dass die Endkunden das System durchschauen und bewerten können, was welche Zahlmethode für sie bedeutet. Mit den einfachen Prozessen, der Flexibilität und der Vielzahl an Anbietern wird es ein Leichtes sein, diverse BNPL Transaktionen parallel zu öffnen. Dadurch wird eine Verschuldung von Privatpersonen deutlich erleichtert.

Die jeweiligen Behörden arbeiten an regulatorischen Voraussetzungen, doch gleicht das Bild noch einem Flickenteppich. Australien will im Oktober 2021 eine BNPL Vorschrift erlassen, in England arbeitet die FCA daran und in Deutschland fallen die meisten Anbieter unter die Aufsicht der ZAG oder verfügen wie klarna über eine Vollbanklizenz.

Mich beschleicht das Gefühl, dass es ohne eine klare Regulierung schnell zu einer Konsumenten-Kreditblase kommen kann. Wenn man den Interpretationen von Claro Money in ihrem Artikel „Say bye now to Buy Now, Pay Later” folgt, scheint das Gefühl auch andere zu beschleichen.

Fazit – der Markt wird kompetitiver

Spannend finde ich die Aussage aus dem Doppelgänger Tech Talk Podcast Folge 74, dass Affirm keine Gewinne im eigentlichen Transaktionsgeschäft erzielt (Basis: Bilanz Q2/2021), sondern auf den Ausbau des Sollzinsgeschäftes (payday loan) bzw. des Provisionsgeschäftes (Marktplatzbusiness) angewiesen ist. Das zeigt, dass für die BNPL Provider der Markt zunehmend kompetitiver wird. Der Druck auf die Transaktionspreise wird sich durch den zunehmenden globalen Wettbewerb weiter erhöhen.

Die großen BNPL Provider arbeiten bereits intensiv an dem Ausbau ihrer Geschäftsmodelle: Bei Klarna ist der Trend zum Aufbau des eigenen Brands offensichtlich. Bei Affirm hingegen gerät die Nutzung des Brands im Online Check-out mittlerweile in den Hintergrund, nachdem anfänglich sehr intensiv mit dem Brand gearbeitet wurde. Im Endkundenbusiness gehen sie einen ähnlichen Weg wie Klarna und versuchen, eine eigene Markenwahrnehmung zu erreichen.

Relevanz des Themas ist unbestritten

Die Relevanz von BNPL als wesentlicher Bestandteil im Mix der Zahlarten ist unbestritten und auch der gezielte Händlereinsatz der Null-Prozent-Finanzierung bildet einen validen Use Case. Doch die Aussage, es entstünde eine neue Zahlart, die ob der inhaltlichen, prozessualen oder ökonomischen Brillanz ihresgleichen sucht, kann ich nicht teilen. Denn unterm Strich verlängern (und verteuern) BNPL Provider die Kette der Zahlungsabwicklung, und zwar aktuell noch ohne einheitliche regulatorische Überwachung.

Vorteile und Chancen, die ich dennoch am BNPL Modell sehe, sind:

- Mittels eigener Konten kann klarna zum Beispiel den Einsatz von SCTInst via Open Banking möglich machen. Für den Händler könnte dies geringere Gebühren und eine schnellere Auszahlung bedeuten.

- Die Banken könnten sich in das Thema einbringen (Konten sind genügend da, man muss „nur“ ins transaktionale Geschäft wollen) und die vorhandenen Möglichkeiten in eine vergleichbare Endkundenstory umzusetzen, wie es die BNPL Provider tun.

- Die altbekannten Schemes werden sicherlich die eigenen Angebote noch stärken und damit weiteren Wettbewerb schaffen.

Es ist also genug Potenzial vorhanden, um die komplexen Abläufe in der traditionellen Zahlungsabwicklung zu optimieren und ggf. sogar die Anzahl der involvierten Parteien zu verringern. Dass dies nicht im Sinne aller Stakeholder sein kann, ist klar – wer lässt sich schon gern wegrationalisieren.

Auch wenn wir uns im BNPL Markt nicht – wie es manche gerne sehen wollen – in einem revolutionären Umbruch befinden, so können doch viel neue Impulse daraus entstehen, die es wert sind, weiter beobachtet zu werden.

Bereits zum Thema erschienen:

- Buy now, pay later: eine Revolution?

- Studie: BNPL ist eine Zahlart für alle Generationen

- Es ist an der Zeit, eine Buy Now Pay Later Strategie aufzubauen: Die Top 5 Überlegungen für deutsche Händler

- Buy now, pay how? Deutsche Konsumenten haben beim Payment das Nachsehen

Video-Cast-Tipp:

Im Rahmen der PEX-Themenwoche veröffentlichen wir dieser Stelle das BNPL-Panel mit Nina Pütz von Ratepay, Ellen Kuder von Afterpay, Lukas Zühlke von OTTO, Felix Jahn von S.Oliver und Robin Balser von VinoKilo