Auch die Finma gibt neue Hinweise zum Umgang mit ICOs

Das Thema Savedroid und ihre grenzwertige PR-Kampagne ist noch immer in aller Munde. Unsere Stellungnahme und für uns einzig richtige Konsequenz, die Aberkennung des Preises zum „FinTech des Jahres 2017“, könnt ihr hier lesen. Der offene Brief zum Thema Vertrauen einer ganzen Branche, hat viel guten Anklang und positives Feedback erfahren. Was das Beispiel zeigt, ist wie mit solchen Geschäftsmodellen wie ICO umgegangen wird. Damit hat sich jetzt auch die Schweizer Finma beschäftigt.

Wenn es um solche sensiblen Themen wie Finanzen geht, ist Vertrauen das oberste Gebot. Auch wenn es sich um neue Finanzmärkte und Geschäftsmodelle wie ICO handelt. Investoren kaufen bei einem ICO Tokens, so etwas wie digitale Coupons mit denen das jeweilige Projekt finanziert wird. Die Tokens sind dabei eine Kryptowährung, die eigentlich noch gar nicht verfügbar ist, und werden meist mit anderen „gängigeren“ Kryptowährungen wie Bitcoins, Ether oder XEM verglichen oder ausgezahlt. Es lassen sich allerdings auch ICOs finden, bei denen man mit USD zahlen kann bzw. Startups die eine Hybridform aus klassischem Venture Capital und ICO nutzen.

Bei einem erfolgreichen Projekt soll der Wert des Tokens letztendlich über den usprünglichen Ausgabepreis steigen. Was jedoch alle gemeinsam haben – alles rein spekulativ. Auch unsere Nachbarländer beschäftigen sich verstärkt mit der Thematik. Hier ein Hinweis der Schweizer Finanzmarktaufsicht (Finma).

Allgemein

Aufgrund verstärkter Zunahme von ICO-Vorhaben möchte die Schweizer Finanzmarktaufsicht die Anwendbarkeit des Finanzmarktrechts und das Bestehen etwaiger Bewilligungspflichten klären, die für diese Projekte im Allgemeinen gelten, konkrete Ausgestaltungen und Ausgabe der Token beinhalten und einen möglichen geregelten Sekundärhandel ermöglichen. Die verschiedensten rechtlichen Fragen können bislang noch nicht geklärt werden, da es keine übereinstimmende juristische Lehrmeinung, sowie einschlägige Rechtsprechung gibt. Dies liegt zum einen an den verschiedenen Ausgestaltungsmöglichkeiten eines Token. Somit ist, bis dato, eine Einzelprüfung notwendig, welche auf Grundlage von einheitlichen Mindestangaben basiert.

Dies setzt klare und bestimmte Planung seitens der ICO-Initiatoren voraus. Eine solche Anfrage bei der Finma ist kostenpflichtig und muss selbst gestellt werden. Einhaltung und Beurteilung von Zivil- und Steuerrechtlichen Gegebenheiten in Bezug auf einen ICO obliegen der Verantwortung der Initiatoren.

Kategorisierung

Da weder in der Schweiz, noch International eine allgemeine, anerkannte Klassifizierung von ICOs, sowie deren Token vorherrscht, folgt die Finma dem Ansatz die Token nach den wirtschaftlichen Funktionen zu kategorisieren.

- Zahlungs-Token: Ein Token der tatsächlich der Absicht des Emittenten nach als Zahlungsmittel zum Erwerb von Waren oder Dienstleistungen akzeptiert werden, oder der Geld- und Wertübertragung dienen, wird als Zahlungs-Token eingestuft. Ein solcher Token ist somit gleichbedeutend mit reinen „Kryptowährungen“. Diese vermitteln keine Ansprüche gegen den Emittenten.

- Nutzungs-Token: Token die Zugang zu einer digitalen Nutzung oder Dienstleistung vermitteln, welche auf oder unter Benutzung einer Blockchain-Infrastruktur erbracht werden, bezeichnet die Finma als Nutzungs-Token.

- Anlage-Token: Diese Token repräsentieren Vermögenswerte wie zum Beispiel schuldrechtliche Forderungen gegenüber dem Emittenten, Mitgliedschaftsrechte im gesellschaftsrechtlichen Sinne oder Anteile an künftigen Unternehmenserträgen oder Kapitalflüsse. Damit ist dieser Token seiner wirtschaftlichen Funktion nach mit Aktien, Obligationen oder einem Derivaten Geschäft gleichzusetzen. Unter die Kategorie der Anlage-Token können auch Token fallen, welche physische Wertgegenstände auf der Blockchain handelbar machen sollen.

Die Finma macht hier bereits deutlich, dass auch eine Vermischung der drei oben beschriebenen Varianten möglich ist. So kann beispielsweise ein Anlage- oder Nutzungs-Token auch unter die Kategorie von Zahlungs-Token fallen und ist somit ein „Hybrider Token“.

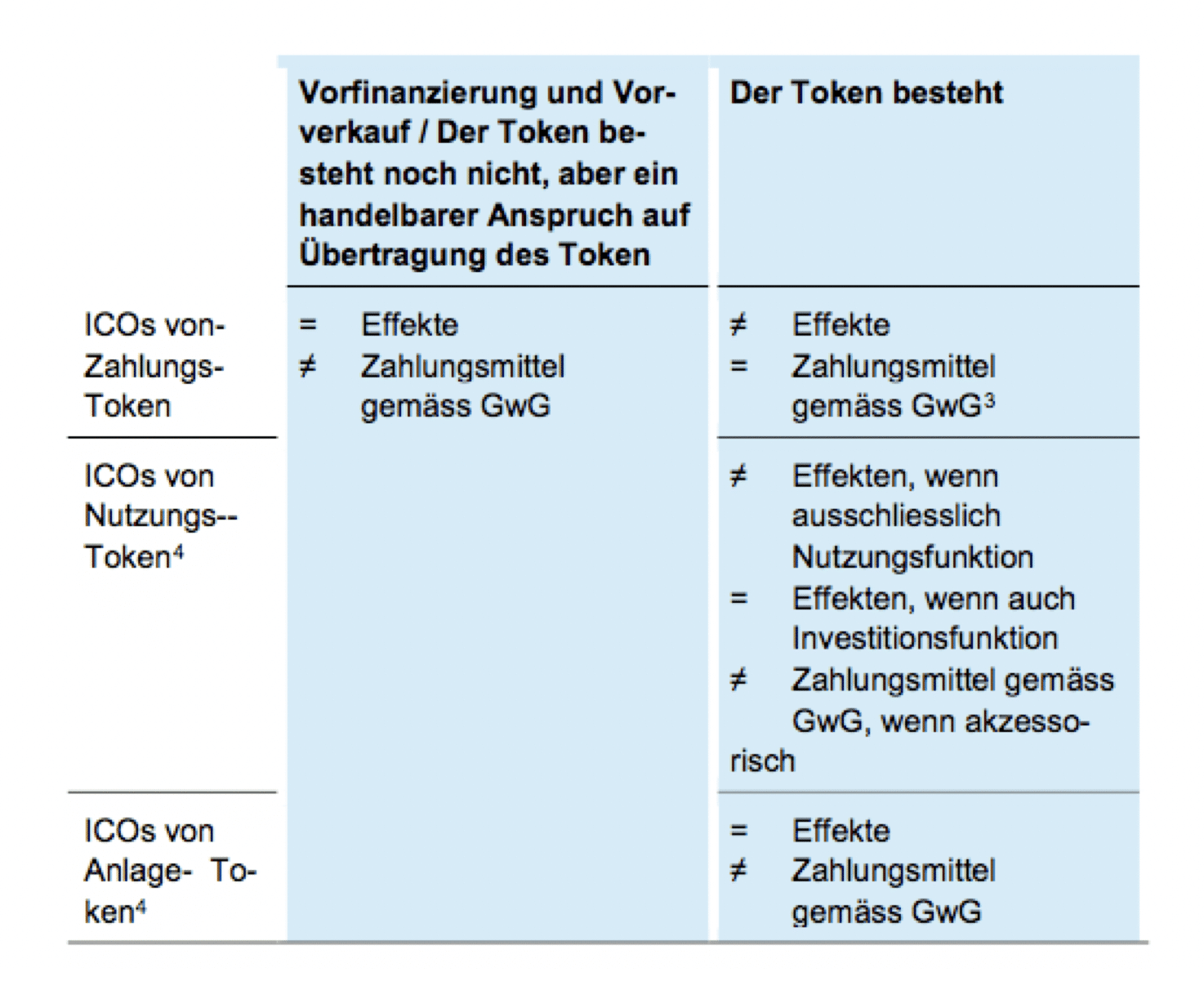

Es ist möglich, dass Token bereits zum Zeitpunkt der Mittelaufnahme, also bei einer bereits bestehenden Blockchain, in Umlauf gebracht werden. Bei anderen ICOs wird zum Zeitpunkt der Mittelaufnahme nur in Aussicht gestellt, dass Investoren in Zukunft Token erhalten werden und die zugrunde liegende Blockchain noch entwickelt werden muss („Vorfinanzierung“). Eine weitere Konstellation is der „Vorverkauf“, bei dem Investoren vorab Token erhalten, um sie später gegen andere Token einzutauschen.

Qualifikation von Token als Effekten

Regeln zum Effektenhandel sollen sicherstellen, dass Marktteilnehmer ihre Entscheide (über Anlagen, Aktien, Anleihen etc.) auf Grundlage von verlässlichen Mindestinformationen treffen können, damit ein fairer Handel und eine effiziente Preisbildung gewährleistet ist.

Dafür hat die Finma die Aufgabe im Einzelfall zu prüfen, ob Token als Effekten zu qualifizieren sind.

Effekten ist der Sammelbegriff für am Kapitalmarkt handelbare und fungible Wertpapiere. Effekten nach Art. 2 Bst. B Finanzmarktinfrastrukturgesetz (FinfraG) sind Wertpapiere, Wertrechte, Derivate und Bucheffekten, die vereinheitlicht und zum massenweisen Handel geeignet sind, d.h. in gleicher Struktur und Stückelung öffentlich angeboten werden.

- Zahlungs-Token / Kryptowährungen: Die Finma gibt hier an, dass es zur Einschätzung dieser Kategorie als Effekte unterschiedliche Lehrmeinungen gibt. Das eine Lager vertritt die Meinung, dass ALLE Token als Effekte einzuschätzen sind, das andere Lager beruft sich auf die vorherige Gleichstellung mit regulären Zahlungsmitteln inkl. Kryptowährungen, welche in ihrer Konzeption und wirtschaftlicher Funktion nicht als Effekte behandelt werden. Somit erfolgt keine Einschätzung als Effekten seitens der Finma. Dieses Vorgehen ist bei Bitcoin und Ether gleich. Gleichzeitig hält sich die Finma vor, diese Praxis anzupassen, falls sich der Gesetzgeber eine andere Qualifikation von Zahlungs-Token vorsieht.

- Nutzungs-Token: Ist der Token ausschließlich so konzipiert, dass er einen Anspruch auf Zugang zu einer digitalen Nutzung oder einer Dienstleistung darstellt/vermittelt und zum Zeotpunkt der Ausgabe in diesem Sinne benutzbar ist, ist er nicht als Effekt zu qualifizieren. Die Finma beruft sich hier auf die Realerfüllung des Anspruchs auf Zugang zu Nutzung/Dienstleistung, welche im Vordergrund steht und auf das nicht-bestehen eines typischen Kapitalmarktbezuges. In allen Fällen, in denen ganz oder teilweise die wirtschaftliche Funktion als Anlage besteht, behandelt die FINMA diese als Effekte (wie Anlage-Token).

- Anlage-Token: Diese Token werden von der Finma als Effekten behandelt. Im Einzelnen unterliegen sie dem Art. 2 Bst. B FinfraG, wenn sie ein Wertrecht darstellen und vereinheitlich und zum massenhaften Handel geeignet sind. Ebenso als Effekte werden Token klassifiziert, wenn sie ein Derivat repräsentieren. Das ist der Fall, wenn der Wert der Forderung von einem unterliegenden Vermögenswert (Basiswert) abhängig ist, vereinheitlicht und zum massenhaften Handel geeignet ist. In Bezug auf ICOs kann das bei Vorfinanzierungs- Und Vorverkaufsmodellen der Fall sein, da die Ansprüche auf den Bezug der zukünftigen Token ein Wertrecht darstellt und diese als Effekte zu behandeln sind (Sofern diese Wertrechte vereinheitlicht und zum massenhaften Handel geeignet sind).

Rechtsfolge bei Qualifikation als Effekten

Stellt die Finma fest, dass ein Token als Effekten zu qualifizieren ist, so ergeben sich die Rechtsfolgen aus den Finanzmarktgesetzen.

„Die Schaffung von Wertrechten im Sinne einer Eigenemission hat nach Börsengesetz (BEHG) grundsätzlich keine Uterstellungspflicht zur Folge, auch wenn diese Wertrechte Effektenqualität im Sinne des FinfraG aufweisen (d.h. standardisiert und zum massenweisen Handel geeignet sind).“

Somit sind Anlage-Token nicht als Zahlungsmittel zu qualifizieren und unterliegen damit nicht dem Geldwäschereigesetz. Ist ein Token diesem Gesetz allerdings unterstellt, gelten für den Emittenten verschiedene Regeln aus eben diesem Gesetz. Er hat die Möglichkeit sich einer Selbstregulierungsorganisation anzuschließen oder sich direkt der Finma für die Geldwäscherei-Aufsicht zu unterstellen.

„Die Ausgabe von Aktien oder Anleihensobligationen, auch in Form von Token, kann aber eine Prospektpflicht nach Obligationenrecht auslösen. Die FINMA hat diesbezüglich keine Zuständigkeit. ICO-Organisatoren sind verantwortlich, diese Pflicht angemessen abzuklären und einzuhalten.“

Es soll bald auch eine Prospektpflicht bei öffentlichen Angeboten zum Erwerb von Effekten gelten.

Qualifikation als Einlage

Das Bankengesetz dient (unter anderem) zum Schutz der Gläubiger und ihrer Einlage bei Banken. Da in den meisten Fällen eines Token/ICOs keine Rückzahlungsforderungen gegenüber dem Emittenten gelten, fällt dieser Token auch nicht unter den Einlagenbegriff, ergo auch keine Bewilligungspflichten gemäß BankG. Bestehen aber Verbindlichkeiten mit Fremdkapitalcharakter (z.b. Rückkaufversprechen mit Ertragsgarantie) unterliegt der Token den Bewilligungspflichten nach BankG, da er als Einlage qualifiziert.

Anwendbarkeit des Kollektivanlagengesetz

Sind die eingenommenen Mittel eines ICOs fremdverwaltet, gilt das Kollektivanlagengesetz, welches den Schutz der Anleger bezweckt, sowie Transparenz und Funktionalität des Marktes für kollektive Kapitalanlagen.

Anwendbarkeit des Geldwäschereigesetzes

Wer Dienstleistungen für den Zahlungsverkehr erbringt und namentlich Zahlungsmittel ausgibt oder verwaltet, ist ein dem GwG unterstellter Finanzintermediär.

Ein Zahlungs-Token stellt eine unterstellungspflichtige Ausgabe von Zahlungsmitteln dar, wenn er innerhalb der Blockchain übertragen werden kann. Für Nutzungs-Token kann im Einzelfall eine Unterstellungspflicht außer Betracht fallen, wenn der Token hauptsächlich für die Nutzung der Blockchain außerhalb des Finanzbereichs verwendet wird.

Rechtsfolge der GwG-Unterstellung

Wie bereits erwähnt hat der Emittent die Möglichkeit, sich selbst der Finma bzw. der GwG-Aufsicht zu unterstellen, oder sich einer Selbstregulierungsorganisation anzuschließen. Werden die eingenommenen Mittel durch einen in der Schweiz dem GwG unterstelltem Finanzintermediär verwaltet, sind die beiden o.g. Varianten nicht notwendig.

Der Wechsel von Krypto- gegen Fiat Währung oder gegen eine andere Kryptowährung, stellt gemäß Finma Praxis eine finanzintermediäre Tätigkeit dar.

Vereinfacht gilt folgendes: