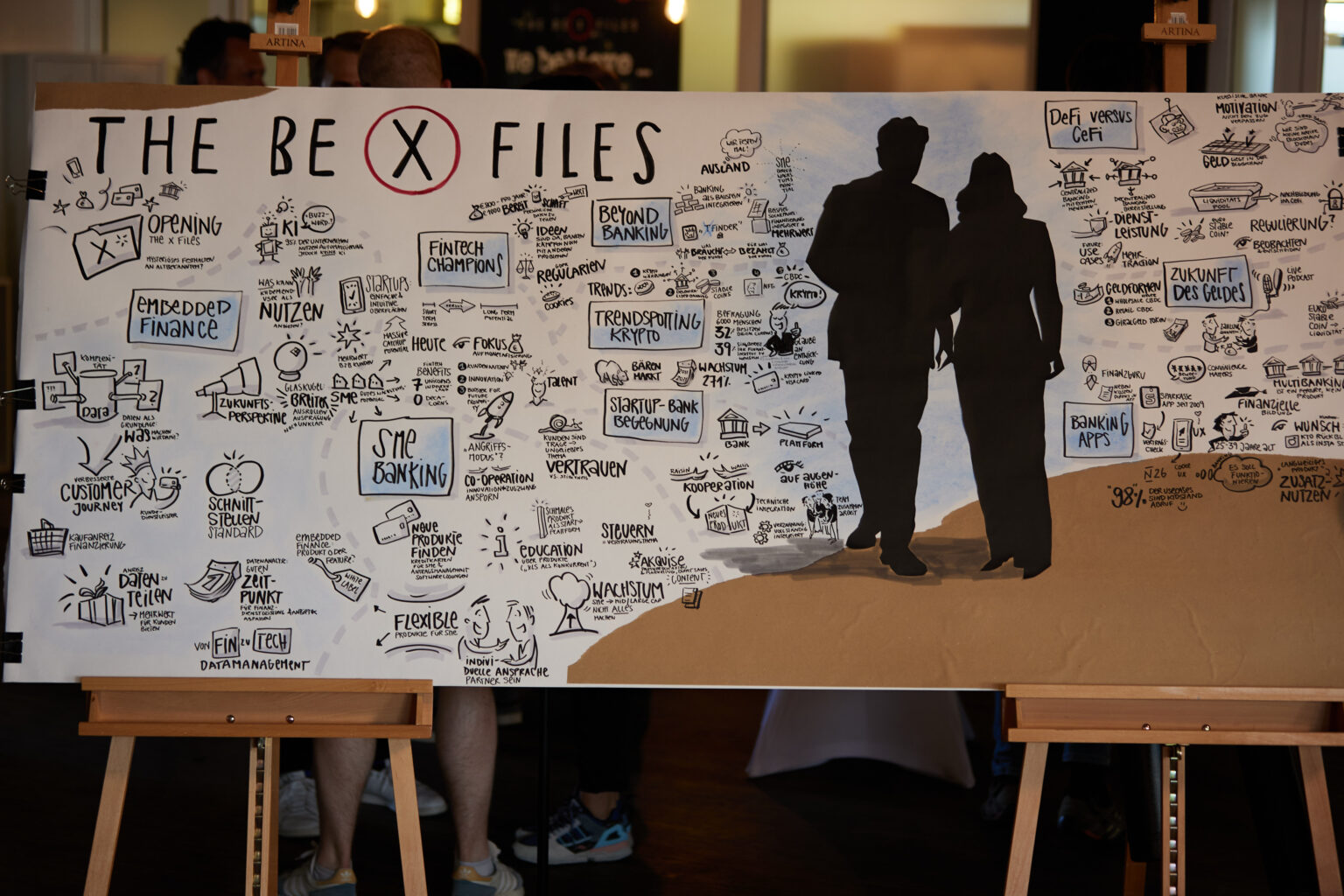

Frankfurt, 24. Juni 2022: Mysteriöse UFOs (Unindentified Finance Objetcs) bewegen sich um das Maindock, in das zahlreiche Agent:innen der ganzen Finance Branche strömen. Denn dort ist das vorübergehende Headquarter von Payment & Banking, die mit ihren Special Agents wieder alle Geschehnisse, Phänomene und aktuellen Fälle der Future Banking Industry (FBI) aufdecken und genauer untersuchen wollen.

Wie immer waren dafür nicht nur die besten Agent:innen der Branche angereist bzw. saßen vor den Screens daheim vor dem Stream, sondern sorgten auch auf der Bühne in Panels und Keynotes für neue Insights und Erkenntnisse. Denn die Wahrheit liegt nicht einfach irgendwo da draußen, sie war auch Bestandteil genau all dieser Gespräche und Diskussionen auf der Bühne und beim Networking rund um das Event herum.

Und waren auch Aliens dabei? Ganz ließ sich das nicht nachweisen, aber wie Nicole Nitsche bei der Eröffnung betonte: “Wir bleiben ganz irdisch – höchstens ein bisschen mysteriös.” Und Maik Klotz konnte schon zu Beginn berichten, dass ein Rekord anstand: die größte BEX aller Zeiten: “Statt eines kleinen Kreises sind heute ganz viele dabei.” Seit der ersten Motto-Konferenz 2019 mit Star-Wars-Thema wurden die BEX-Events aufgrund von Corona erst kleiner und digitaler ausgerichtet, aber wachsen inzwischen wieder an und verbinden als Hybrid jetzt analoge und digitale Anteile und noch mehr Teilnehmende. Dass das auch am tollen Team liegt und an den großartigen Sponsoren, ist dabei keine Erkenntnis aus den (BE)X-Files, sondern liegt auf der Hand!

Das Motto mit Bezug auf die X-Files verbindet viel: Denn auch in der Finanzbranche passieren viele scheinbar unerklärliche Dinge wie Krypto-Abstürze und Co., die aber mit den richtigen Agent:innen und Expert:innen durchaus erklärt werden können. Genau dieses Licht ins Dunkel will die BEX bringen und die (BE)X-Files der letzten Jahre lösen – und wie immer auch einen Blick in die Zukunft werfen, ganz ohne Glaskugel. Denn in Sachen Krypto, Brokerage, Affluent Banking und Co. tut sich eine Menge – und über all das tauschten sich die Agent:innen der BEX22 aus!

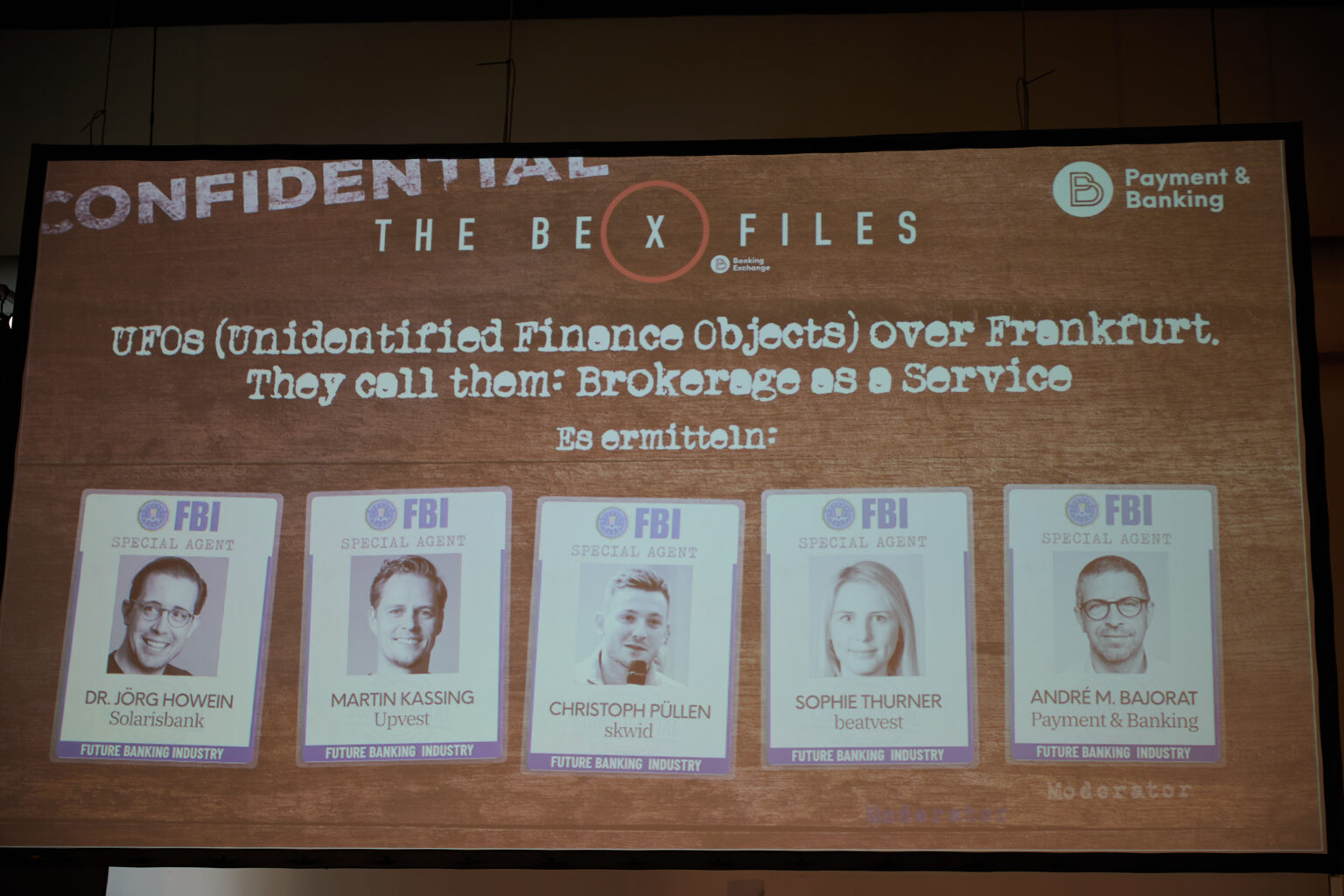

UFOs (Unidentified Finance Objects) over Frankfurt. They call them: Brokerage/Investment as a Service

Case #: BEX240622UNINDENTIFIEDFINANCEOBJECTS

Ref.: Brokerage as a Service oder ein Weg zu mehr Demokratisierung der Branche

Agent:innen:

- Jörg Howein (Solarisbank)

- Martin Kassing (Upvest)

- Christoph Püllen (skwid)

- Sophie Thurner (beatvest)

Moderator: André M. Bajorat (Payment & Banking)

Passgenauer Fokus

Was sind die entscheidenden Treiber für den Markt – Longtail oder Digital Asset? Howein erklärte, dass Brokerage eher eine Ergänzung ist, nach der neue oder schon bestehende Partner aber gezielt fragen. “Wir können viel mehr Agilität hineinbringen”, verspricht Kassing, “und das auch europaweit.” Kostenreduktion ist hier ein wichtiges Argument für die Software.

Thurner erklärte, dass es gut ist, dass diese Angebote kommen, damit man sich hier einklinken und sich dann auf den Kunden konzentrieren kann. Dem stimmte Howein zu, denn so ist passgenaues Arbeiten viel leichter. Dazu kommt noch mehr, Custody as a Service beispielsweise.

“So kann jeder den Fokus auf die für ihn wichtige Arbeit legen”, so Püllen. Aber wie sieht das mit dem Depot aus, muss man immer ein neues eröffnen? Für Kassing weiterhin eine Grundlage, denn noch fehlt die Offenheit im System, sodass man noch nicht alles anschließen kann.

Der richtige Battle

Je mehr Flow in allen Bereichen herrscht, desto stärker werden die Kosten reduziert, betonte Kassing, deshalb war die Plattform hier die wichtigste Grundlage für seine Arbeit. Püllen und Thurner erklärten, dass der Mehrwert darin nicht liege, eine Bank zu bauen, sondern den Kunden die richtigen Hinweise zu geben, was an Anlageberatung bzw. Anlagevermittlung zu ihm passt.

“Krypto und Wertpapiere werden sich komplett mergen”, prophezeite Kassing. Blockchain ist auch hier ein wichtiges Thema, aber wie so oft: Erst mal muss die Regulatorik hier angepasst sein. “Jeder muss sein Battle kämpfen – und jeder muss sich auf das richtige Thema konzentrieren.” Howein betonte die Verantwortung, die man hier als Bank hat: “Das ist nicht nur Tech, das ist auch Regulatorik.”

Und Europa? “Für uns ist das europäisches Thema”, so Püllen, was auch an international arbeitenden Kunden liegt, “Unsere Wunschvorstellung ist, dass wir schnell wachsen.” Thurner sieht den Fokus dagegen weiterhin auf der DACH-Region, momentan ist auch der Content bei ihnen rein deutschsprachig

Demokratisierung der Branche

Blick zurück und gleichzeitig nach vorne: Wenn man noch mal an die Situation vor etwa fünf Jahren denkt, wie geht es den damaligen Playern? “Die gibt es noch immer – aber wir machen es einfacher”, betonte Howein. Für Kassing sind die Player von damals wenig Vorbilder als die heutigen amerikanischen Anbieter. Püllen stellte aber auch klar fest: Die heutigen Player hätte es damals gar nicht geben können. Die letzten Jahre haben allerdings eine große Demokratisierung geschaffen, die viel mehr ermöglicht: “Die Regulatorik ist ein bisschen wie das Wahlrecht, heute muss einfach handeln können.” Vielleicht auch eher Wahl-o-mat oder Wahlprogramm, aber ganz sicher ist: Die Möglichkeiten haben sich potenziert.

Der amerikanische Markt ist das große Vorbild für Thurner, vor allem das Konzept der Education, das bei ihnen direkt in die Customer’s Journey eingebaut ist. Püllen wies darauf hin, dass man heute anders denken müsse: Durch Streaming-Dienste wurden User:innen flexibler, und das erwarten sie auch bei Themen wie Brokerage – und gleichzeitig wollen sie Angebote, die auf ihr Kundenverhalten zugeschnitten sind. Die Details sind wichtig, so Howein, und da gibt es viele – wichtig ist immer, dass alles so reibungslos und einfach wie möglich verläuft.

Die großen Player haben den Vorteil, dass sie gerade das Warten auf Lizenzen besser überstehen können. Gilt bei Solaris nicht eher Bank as a Service als Banking as a Service? Ein bisschen, erklärt Howein, das rundet ihre Arbeit eher ab. “Der größte Use Case ist Einfachheit”, so Püllen. Die Regulatorik kann da auch international sein, wichtig ist, dass alles ohne Probleme zu bedienen ist.

Die GAFAs als Bedrohung?

Und die ganz großen Player, die GAFAs – werden sie zur Bedrohung? Thurner sieht das weniger so, aber natürlich behält man sie im Auge. “Letztlich sucht sich auch Apple passende Partner”, so Howein, gerade da liegt eine Chance. Am Ende entscheiden übrigens die Developer:innen, mit wem man zusammenarbeitet, so Püllen – denn die API muss passen. Schließlich nimmt jeder die App, die am besten zu bedienen ist und eine Art Financial Home bieten kann – zumindest in diesen Brokerage-Aspekten.

Follow the science – wie wir bessere Investitionsentscheidungen treffen!

Case #: BEX240622BESSEREINVESTITIONEN

Ref.: Wissenschaft hilft – wenn man sie zum Wohl aller und allem einsetzt

Agent:

- Fridtjof Detzner (Planet A Ventures)

120 Tage neue Erfahrungen

Auf der Suche nach neuen Erfahrungen war Detzner wirklich wie ein Agent unterwegs, allerdings nicht geheim, sondern ganz offen, um die besten Lösungen für den Planeten zu finden – und für unser aller Geld. “Ich finde es gut, dass wir von Geld sprechen – und der Verantwortung von Geld”, eröffnete Detzner seinen Vortrag. “Denn wir müssen uns der Verantwortung bewusst sein.” Mit 16 Jahren hatte er zum ersten Mal gegründet, aus diesem Projekt wurde später Jimdo. Das war ihm sehr wichtig, aber irgendwann wollte er zu neuen Projekte aufbrechen. Und das tat er, er bereiste 120 Tage lang verschiedene asiatische Länder, gemeinsam mit Journalist:innen. Das führte zu tiefen Gesprächen – aber auch zu ganz unerwarteten und nicht immer positiven Erfahrungen.

“Da spricht man zum Beispiel mit einem Kind, das arbeiten gehen muss, lernt dessen Alltag kennen“, so Detzner. Und natürlich ist Kinderarbeit furchtbar, aber sie steht in einem bestimmten Kontext, denn manchmal können Familien ohne sie nicht überleben. Oder ein Mann, der aufgrund von Missernten einen Suizid versuchte hatte, weil sein Sohn so wenigstens Waisenrente bekommen hätte. Das alles gab Detzner ein Gefühl der Hilflosigkeit, wenn man diese komplexen Zusammenhänge sieht, die keine leichten Urteile möglich machen.

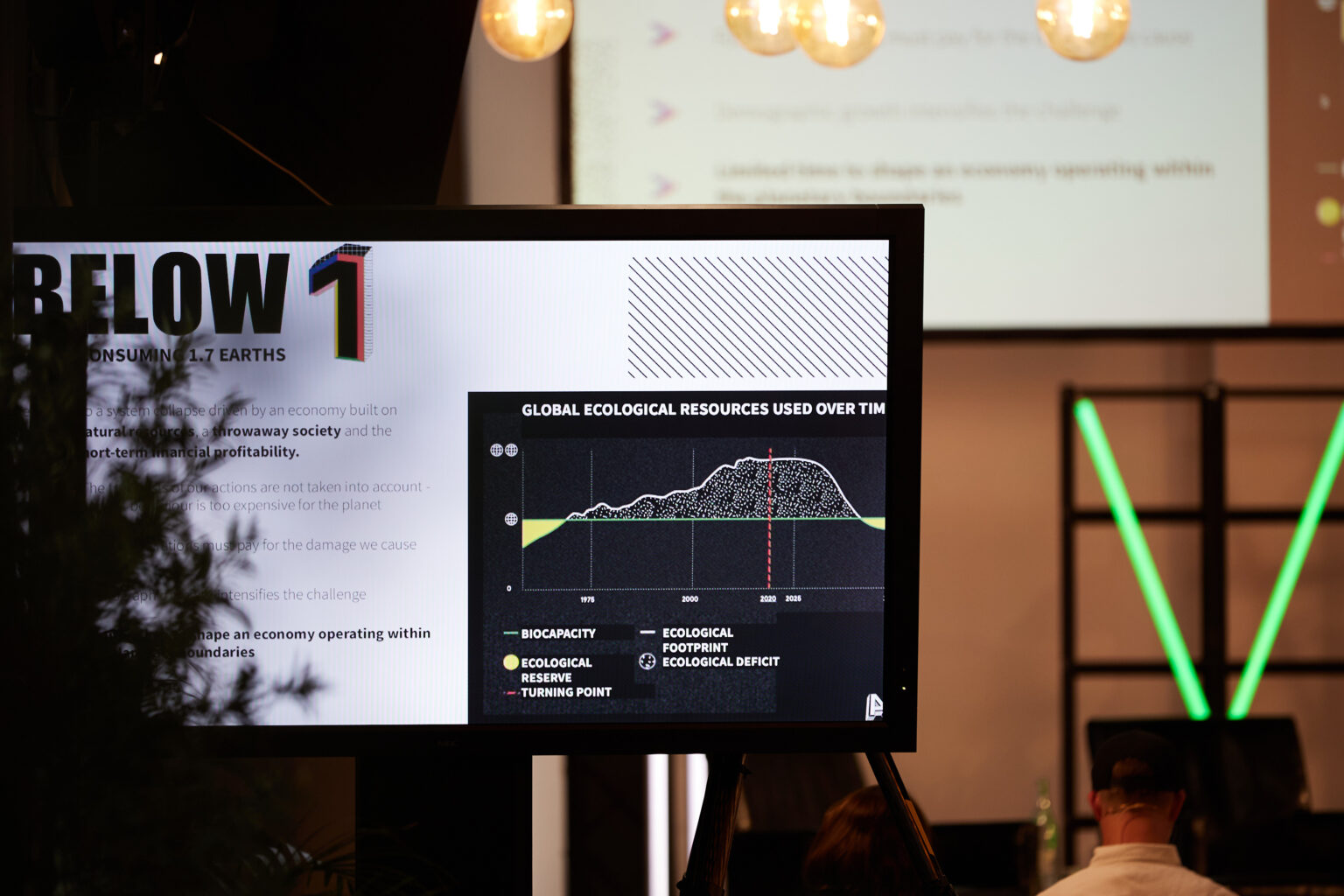

Impact und Growth zusammen

Für Detzner stand fest, dass sich etwas ändern muss. hm wurde klar, dass Venture Capital hier eine große Rolle spielt. Momentan verbrauchen wir 1,7 Welten – und das kann natürlich nicht so weitergehen. “Dabei gibt es viele Krisen neben der Klimakrise, wie die Biodiversitätskrise”. so Detzner. “Wir müssen alles ändern – wie wir Energie erzeugen, was wir essen und mehr. Das muss alle Aspekte unseres Handelns erfassen.”

Und damit muss alles auf den Kopf gestellt werden. Ein Thema sind hier natürlich Geld und Investitionen, denn wenn man schon hier bestimmen kann, welche Gründer:innen Kapital bekommen, kann man von Beginn an die richtige Richtung einschlagen. “Bei Planet A sehen wir doppelt auf die Unternehmen”, so Detzner, “denn hier geht es dann sowohl um den Impact für die Umwelt als auch um die Chance auf Wachstum.”

Wissen statt Greenwashing

Wichtig ist immer, wie sich das Unternehmen entwickeln wird und wie vor allem das Thema des Unternehmens sich entwickeln wird – denn vor allem hier kann der größte Impact liegen. “Gerade wir in der Finanzbranche wissen, wie viel Macht in Geld liegen – und wie sehr Geld alles beeinflussen kann”, betonte Detzner. Statt Greenwashing braucht man neues, fundiertes Wissen, und je früher man identifiziert, was aus einer Idee werden kann, desto besser kann man seine Investitionen einschätzen und den Lauf der Welt damit beeinflussen – und natürlich die Zukunft gestalten.

“Meine Reise damals war ein riesengroßer Schock”, so Detzner. Und damit muss man sich auch auseinandersetzen und vor allem mit den Emotionen damit: “Je früher wir das machen, desto früher können wir da auch etwas ändern.” Während er anfangs nur Probleme gesehen und viel zu wenig Lösungen – und das muss sich verändern, für alle Themen von Klimawandel über fehlende Biodiversität bis hin zur Versauerung der Meere. Und genau hier spielt Geld eine riesige Rolle.

ESG/ Sustainable Finance: Was meinen die damit und wie können Banken & Fintechs echte Enabler im Finance-Space werden?

Case #: BEX240622SEXYESG?

Ref.: Können ESG und Sustainable Finance die Welt retten?

Agent:innen:

- Michael Strauß (KfW)

- Jessica Claar (Mastercard)

- Karsten Traum (DKB)

- Theresa Hauck (Econos)

- Fridtjof Detzner (Planet A Ventures)

- Caroline Jenke (pliant)

Moderatorin: Christina Cassala (Payment & Banking)

Definitionen von Nachhaltigkeit

“Das Thema ist riesengroß”, betonte Cassala zum Einstieg – darum ist dieses Panel auch das größte der ganzen BEX. Viele Aspekte kommen hier zusammen, und damit auch viele Meinungen und unterschiedliche Leute auf dem Panel. Schon der Begriff Nachhaltigkeit wurde unterschiedlich definiert, Detzner erklärte ihn als Wirtschaften innerhalb der planetaren Grenzen, Jenke betonte eher das bewusste Entscheiden.

“Banken können uns alleine nicht retten – aber alle müssen an einem Strang ziehen”, hielt Traum fest, und Claar ergänzte: “Für mich ist es eine integrative und digitale Zukunft, als Kollektivum.” Strauss sah hier die Chance, die man aber ergreifen muss. “Wir müssen erst mal auf Null kommen, und dann müssen wir da positiv denken”, betonte Hauck. Nachhaltigkeit wird also bei allen unterschiedlich definiert und ist mehr als “nur” Umweltschutz – alle denken weit in die Zukunft.

Sexy ESG

In den letzten Jahren hat sich da viel bewegt, so Hauck, heute achtet man auch auf den Impact der Entscheidungen. Daten haben da natürlich eine wichtige Rolle, wie Jenke heraushob, denn dadurch konnte man den Impact besser einschätzen. Trotzdem hat sie die Erfahrung gemacht, dass solche Überlegungen bisher nie an erster Stelle stand: “Deshalb wir uns das aktiv auf die Agenda gesetzt!” Für Hauck ist es aber auch ein “sexy Wort” für verantwortungsvolle Unternehmerschaft. “Wir glauben daran, dass wir nur dann erfolgreich sind, wenn wir nachhaltig investieren”, erklärte Claar. Natürlich geht es bei Mastercard stark um Konsum, aber es braucht Transparenz, damit der Endkunde sein Verhalten sinnvoll ändern kann.

Erfolg neu definieren

In jedem Fall ist es ein Prozess: “Wir können nie perfekt sein – aber wir müssen irgendwo anfangen”, das hebt Claar noch mal hervor. Wichtig sind ihnen die bewussten Entscheidungen, und dafür hilft es schon, den eigenen ökologischen Fußabdruck zu kennen. Detzner sieht da aber zu sehr den Fokus darauf, denn er wünscht sich den Blick auf den großen Zusammenhang, welche großen Hebel wirklich noch viel mehr bewegen können als die einzelnen Konsument:innen.

Alle müssen sich ihrer Verantwortung bewusst sein, egal ob großes oder kleines Unternehmen, erklärte Traum. “Wir wollen da mehr mappen”, so Strauß, „denn mit mehr Erkenntnissen kann man dann auch mehr lenken.” Gleichzeitig müssen alle sich fragen, was der Erfolg des Unternehmens ist: “Ist das nur Revenue? Wir müssen das verändern und mehr in nachhaltigen Zielen denken”, erklärte Strauß, “und man muss das in jedem Sektor des Geschäfts machen”“ Education ist natürlich hier auch wichtig, damit das nötige Wissen da ist.

Nachhaltigkeit und/oder Revenue?

“Wir müssen alle an einen Tisch”, forderte Traum, “und wir müssen alle unsere Erfolgsfaktoren und Kriterien neu definieren.” Wie beim Thema Fond: Bisher gibt es noch wenige, die vorrangig in die ökologische Richtung investieren. Hauck hob hervor, dass Nachhaltigkeit und wirtschaftlicher Erfolg fälschlicherweise immer noch als zwei Pole betrachtet werden, obwohl das in der Realität ganz anders aussieht. Rendite und Investitionen können sich auch vereinen lassen, und vor allem darf nicht alles beim Konsumenten liegen. Braucht man dafür eine neue Definition von Erfolg oder müssen alle Aspekte einzeln betrachtet werden? Darüber gab es heftige Diskussionen auf der Bühne – das diverse Panel hatte hier auch ganz diverse Ansichten.

Kleine und große Veränderungen

“Wenn wir uns auf die falschen Sachen konzentrieren, werden wir nicht genug ändern können”, das hob Detzner noch mal hervor. Gleichzeitig haben auch kleine Veränderungen eine Wirkung, so Claar, sie will weg vom Perfektionismus und hin zu mehr einfach machen. Aber Strauß war hier wichtiger, dass noch viel mehr fundamentalere Entscheidungen getroffen werden müssen. Bei der Baufinanzierung kann man beispielsweise Leute hin zu Smart Grids bewegen. “Damit kann man in ganz vielen Bereichen etwas verändern”, erklärte Strauß. Regulatorik darf da kein Versteck sein, sondern man muss einfach damit anfangen und dann weiter daran arbeiten.

Wichtig ist auch: Was soll nicht mehr getan werden, betont Strauß – da kann die “regulatorische Keule” sehr helfen. “Es kann wirklich nicht nur die passende Technik sein”, so Detzner, “was wir nicht ersetzen müssen oder eben einfach nicht nutzen, hat oft am meisten Auswirkungen.” Zusätzlich hilft auch ein positives Narrativ, wenn beispielsweise nachhaltige Projekte mehr Lebensqualität schaffen.

ESG – das Thema der Zukunft

Ist das vielleicht auch die Geburtsstunde ganz neuer Geschäftsmodelle? Natürlich kann das eine Rolle spielen. “Die Ökosysteme müssen viel offener werden”, so Traum, “und verschiedene Akteure müssen viel öfter gemeinsam an einen Tisch, genau wie hier auf dem Panel.” Strauß will, dass bei jedem Produkt schon der Impact in allen Bereichen mitgerechnet wird, ein ESG-Score also genauso viel Bedeutung hat wie ein Credit-Score. Und das alles muss schneller geschehen, wie Detzner betonte: “Das ist eine gesamtgesellschaftliche Sache. Da gibt es keine leichten Lösungen, und da gibt es keine einzige Lösung – aber wir müssen es lösen!” Und das ist am Ende ein Thema, bei dem viel mit hineinspielt, denn es reicht nicht, den Einzelnen die ganze Verantwortung zu geben, sondern es geht um die großen Hebel und die ganze Gesellschaft. Jeder sollte überlegen, was er beisteuern kann. Ganz klar: ESG wird das Thema der Zukunft überhaupt – und Unternehmen werden sich daran messen lassen müssen.

Digital Affluent Banking: Vernachlässigen traditionelle Banken eine wachsende & attraktive Zielgruppe?

Case #: BEX240622HELPINGHENRYS

Ref.: Affluent Banking – attraktiv oder zu sehr im Hintergrund?

Agent:innen:

- Ralf Heim (Fincite)

- Christine Kiefer (Ride Capital)

- Dr. Nicholas Ziegert (OWNLY)

- Matthias Lange (McKinsey & Company)

Moderator: Sebastian Zelada-Ocampo (Payment & Banking)

Hilfe für HENRYs

Wie sieht diese Gruppe denn aus? Lange definiert sie als Menschen mit 100.000 Euro Einkommen oder mehr jährlich und mit einem Guthaben ab 250.000 Euro, also Leute die wohlhabend sind, aber noch nicht superreich. Aber gerade viele dieser Kunden sind unzufrieden mit den Dienstleistungen ihrer Banken. Das liegt an Beratungsleistungen, an Zeiten, an denen Dienstleistungen zur Verfügung stehen, und an bisherigen Kundenerfahrungen. Wie bringt man den Kunden dann zurück zur Beratung?

Heim betonte, dass sich schon viel geändert hat und diese Arbeit viel Vorbereitung und Arbeit braucht: “Man muss die kompletten Prozesskosten leisten und die komplette Vorbereitung, dazu braucht man viel Automatisierung – und die können viele Banken noch nicht leisten.”

“HENRYs”, so werden diese Kunden oft genannt: High Earning Not Rich Yet. Und auch wenn Automatisierung ein wichtiger Schritt ist, so ist er doch nicht alles. Kiefer betonte, dass zum Beispiel die Steuereinschätzungen von Expert:innen selbst gemacht werden, denn die Bank darf hier selbst nichts ändern, während Fintechs freier agieren können. Als “Vermögensaggregationsplattform” beschrieb Ziegert OWNLY. Wer schon viel Geld hat und als reich und nicht nur wohlhabend gilt, hat oft schon für jede Dienstleistung den richtigen Support und Leute, die sich um alle Probleme kümmern. Bei Wohlhabenden sieht das noch anders aus, auch wenn sie diese Leistungen ebenfalls bräuchten. Kiefer erklärte, dass es bei ihnen ein Beratungsgespräch gibt, aber dass andere Prozesse sonst automatisiert sind. Wichtig ist hier der Content, der zur Verfügung gestellt wird, damit die richtigen Informationen zur bereitstehen.

Vertrauen und Hybridität

“Vertrauen und Hybridität gehen Hand in Hand”, so Lange. Viel Vertrauen sorgt dafür, dass seltener ein Reporting verlangt wird – und umgekehrt. Man muss sich immer fragen, was denn heute denn wirklich geht. “Financial Home ist ein Thema, das wird bald überall kommen”, so Heim, “aber wer hat das heute schon? Fast keiner.” So etwas hat auch Einfluss auf die Software, die dann eher die Basics zur Verfügung stellt und nicht die großen Visionen entwickelt – nicht zuletzt weil die Regulatorik am Ende nicht alles möglich macht.

Vertrauen hält auch Kiefer für besonders wichtig. Vieles verändert sich, gerade kommen immer mehr Assetklassen dazu. Das muss dann wieder mit in die Kundenberatung, was das Ganze natürlich noch komplexer macht. Und selbst wenn die Technologie erste Antworten bieten kann, wird die Situation immer komplexer.

Neben Vertrauen will Ride Capital auch verschiedene Assetklassen zugänglich machen: “Viele Anlageklassen sind den Kunden gar nicht bewusst”, so Kiefer. “Hier geht es viel um den ,Lehrauftrag‘, den wir sehen.” Es gibt viel Interesse von ganz unterschiedlichen Playern, so Lange: “Das ist ein attraktiver Markt – man kann aber noch nicht sagen, wo es hingehen wird.” Heim sieht in jedem Fall einen echten Kunden-Ansturm kommen.

Alien Technology: Welche Entwicklungen und Technologien haben direkten Einfluss auf das Banking bzw. die Finanzbranche von morgen?

Case #: BEX240622ALIENTECHNOLOGY

Ref.: Ob von Aliens hergestellt oder ganz irdisch: Welche Technologie wird die Branche weiterbringen?

Agent:innen:

- Dr. Iris Bleck (FinTechX)

- Prof. Axel Wieandt (Finance Prof. WHU, Senior Advisor/Board Member)

- Kerstin Schneider (Unit+)

- Andreas Wolf (Raisin Bank)

Moderatorin: Katrin Stark (Orderbird)

Banking ohne Bank

Retailbanking besteht aus vielen kleinen Transaktionen, die leicht zu automatisieren sind, betonte Bleck, aber es gibt andere Fälle, vor allem bei Corporate, bei denen sich die Automatisierung nicht so sehr lohnt. Quantencomputing und Optimierung können mögliche Themen sein, die bald noch stärker besetzt werden, erklärte Wieandt.

Fintechs können nicht nur flexibler arbeiten als Banken, sie hatten wenig Negativzinsen und insgesamt weniger Belastungen. Banking muss nicht immer mit Banken zu tun haben, vor allem Großprojekte werden nicht davon finanziert werden, davon ist Wolf überzeugt. Und privates Banking?

“Das wird nicht der Technologietreiber schlechthin sein, aber es kann hier noch mehr Vereinfachungen geben”, erklärte Schneider. Für Wolf wird bei diesen Themen viel zu wenig getan – hier könnte noch viel mehr passieren.

Blockchain und der Status Quo

Wieandt nannte die Geschehnisse um Krypto den “perfect Storm”, denn gerade zeigt sich, dass Krypto nicht unfehlbar ist – aber das heißt trotzdem nicht, dass es verschwinden wird, genauso wenig wie Blockchain. Das Internet hatte immerhin 40 Jahre für seine Entwicklung, da dürfen auch Krypto und Blockchain noch etwas Entwicklungszeit für sich beanspruchen: “Noch müssen sich Strukturen etablieren, es gibt viel Optimierungs- und Finanzstabilisierungspotenzial. Aber schon jetzt gibt es Banken mit einer Filiale im Metaverse – es ist gut, immer da zu sein, wo etwas passieren kann.”

“Wir müssen über die Weiterentwicklung vieler Technologien reden”, so Wolf, “vor allem dass sie nachhaltiger werden.” Besonders Blockchain muss weiter angetrieben werden. “Das, was automatisiert werden kann, muss auch automatisiert werden”, das war Wieandt besonders wichtig. Genauso zentral ist aber, dass es nicht nur um Effizienz gehen kann, sondern auch um den Blick aufs Ganze. Das wird z.B. einem ablaufenden Vertrag deutlich: Man kann diesen automatisiert abschalten, muss aber auch fragen, was das für die Leute, die diesen Vertrag brauchen, bedeutet.

Lösungen und neue Ansätze

Gerade kleineren Unternehmen, denen die Entwickler:innen fehlen, kann Automatisierung helfen, wie Bleck betonte, denn Individualcodes können Fehler mit sich bringen – deshalb können hier vorgefertigte Codeblöcke Hilfe bringen.

Andere Länder, vor allem in Asien, sind viel schneller Richtung Mobile gegangen, da schleppen Europa und besonders Deutschland eine ganz andere Legacy mit sich herum und müssen noch viel tun. Manchmal werden Themen auch zu früh abgeschrieben, es geht immer um das Potenzial, das man manchmal noch heben müsste. Schneider denkt vor allem an mehr Integration, bei analogen wie digitalen Zahlmöglichkeiten.

Souveränität als wichtiges Thema

Zentralbanken sind mit dem Thema CSDC schon weit vorne, mit CBDC. “Hier gibt es schon viele Prototypen. Wir sollten es aber nicht der EZB überlassen”, das war Wieandt besonders wichtig. Vielmehr sollte hier die Politik mit entscheiden. Die Technologie hier ist noch nicht ganz festgelegt, berichtete Bleck: “Es soll eine alternative Zahlungsstruktur geben.” Wahrscheinlich kann man über App und Karte ein weiteres Zahlungsmittel erhalten- aber braucht man das dann wirklich? Denn etwas wie GooglePay würde das ja auch übernehmen. Tatsächlich spielt hier die Frage der Souveränität die größere Rolle, denn gerade weil das Bargeld zurückgeht, muss man neue Wege finden. Zudem ist es ein echtes Politikum, bei dem man mithalten will. Es gibt hier viel Potenzial – aber technologisch ist noch viel zu tun.

Financial Literacy und Inclusion

Weltweit gesehen gibt es aber viele Menschen, die keinen Zugang zu Banken, Digitalisierung und Co. haben – könnten sie nicht noch mehr abgehängt werden? Wieandt sieht hier aber auch Chancen, dass solche Menschen durch neue Technologien sogar eher Zugang bekommen können: “Technologie ist ein Enabler für mehr Financial Inclusion. Schwierig ist, dass sich viele Banken hier etwas zurückziehen und damit ältere Leute zurücklassen.”

Thema Financial Literacy – was werden hier für Trends geben, z.B. Gaming? Bleck ist das zu gefährlich: “Kinder geben viel zu viel Geld für virtuelle Gadgets aus. Auch das ist ein Inclusion-Thema, denn man muss hier Rücksicht nehmen.” Geld ist viel zu oft noch ein Tabuthema, das beklagte Wolf, hier müsste man schon in den Schulen anfangen, über Themen wie Geld zu sprechen. Schneider will die Leute da abholen, wo sie stehen, um genau damit die Themen anzubringen. Und der digitale Euro? Hier liegen riesige Potenziale, so Wieandt, vor allem auch im Bereich der Kostenreduktion. Wolf sieht hier dagegen eher Probleme kommen, wie bei der Anonymität: “Ich glaube an eine Ko-Existenz von vielen Systemen.”

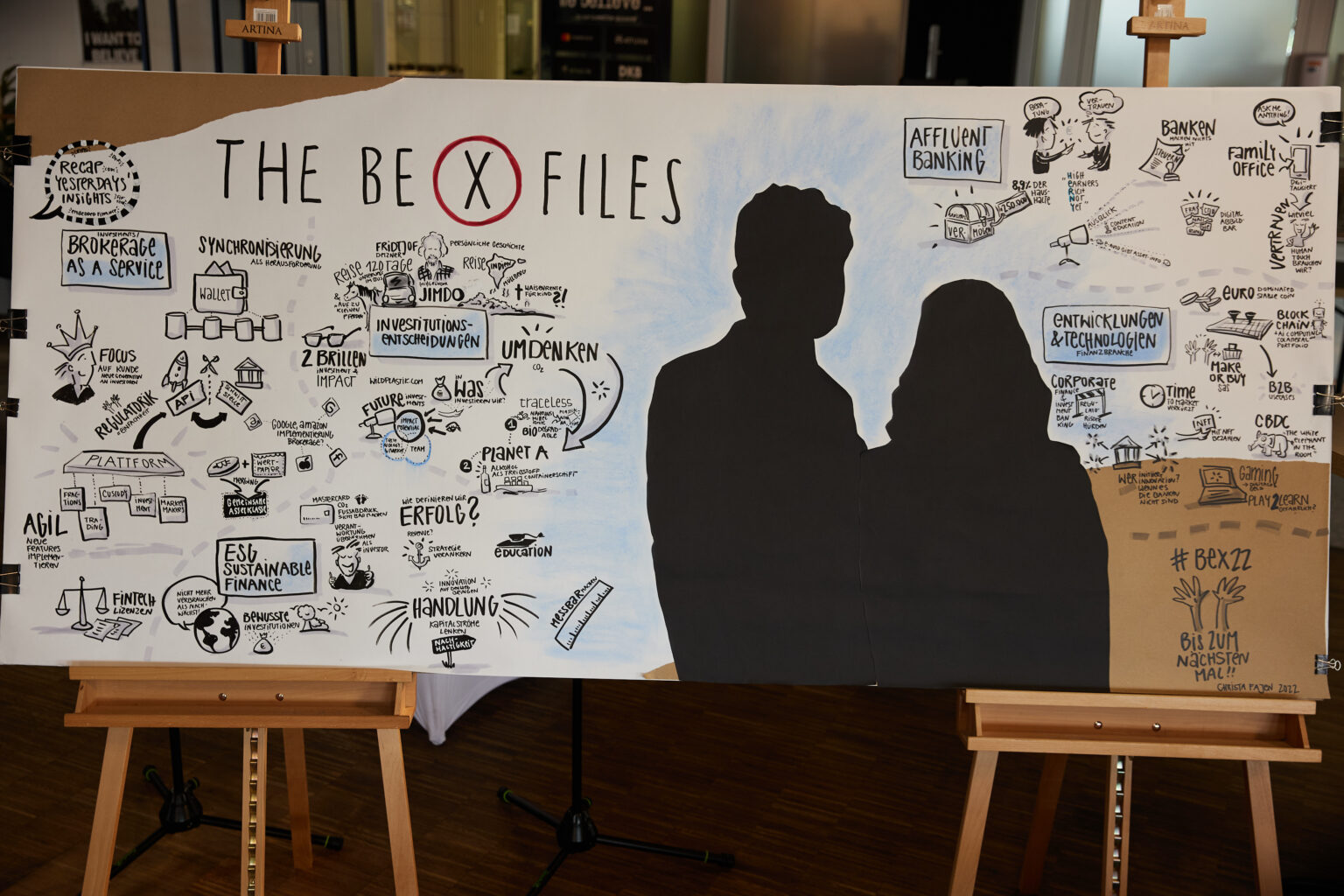

Die Season 22 der (BE)X-Files ist vorbei – die nächste Season kommt!

Und können die (BE)X-Akten jetzt geschlossen werden? Ganz klares Nein – aber das lag nicht an der Konferenz, sondern daran dass Themen wie Banking sich kontinuierlich verändern und immer Neues passiert. Und genau das spiegelt sich in der BEX wider – und natürlich in den anderen Konferenzformaten. Dieses Jahr folgen am 17.11. noch die TRX22 und die CRYPTX am 18.11., mit Themen, die sicher wieder Ideen der diesjährigen BEX aufnehmen werden.

Die Ermittlungen sind (nicht) abgeschlossen!

Welch ein grandioser zweiter Ermittlungstag, welch ein Ermittler:innen-Aufkommen. Viele Fallakten haben wir uns vorgenommen und es würde viel diskutiert. 250 Menschen sind am ersten Tag ins Maindock nach Frankfurt gekommen, über 1000 Leute alleine im Stream – das war wirklich eine fulminater erster Veranstaltungstag! Danke an alle, die das möglich gemacht, vor allem geht aber unser größter Dank an unsere Sponsoren, unserem Knowledge Partner McKinsey & Company und unsern Medienpartnern, ohne die das alles niemals möglich gewesen wäre.

- Mastercard

- Atruvia

- ProNoblis AG

- DKB

- Senacor

- VISA

- TLGG Consulting

- LexisNexis Risk Solutions

- KfW

- Seal One

- Noris Network

- Solarisbank

- Surepay

- McKinsey & Company

- Bitcoin, Fiat & Rock’n’Roll

- Sondermoment

Aber Scully und Mulder werden wohl nicht mehr dabei sein – aber trotzdem, die Wahrheit liegt nicht irgendwo da draußen, sondern direkt hier: https://paymentandbanking.com/. Denn hier findet ihr immer alles Aktuelle aus der Welt der Finanzen, ganz ohne Aktenstaub und in vielen Formen von Interviews bis zum Podcast. Nachlesen könnt ihr auch alles im Liveblog des Events, mit vielen Bildern.Also lest euch ein… die nächste Staffel kommt bald!