Manuel Klein und Alexander Bechtel schreiben in dieser Artikelserie über die Grundlagen unseres Geldsystems und darüber, was sich in Zukunft durch die Einführung digitalen Geldes ändern wird. In diesem Artikel geht es um unser bestehendes Geldsystem, vor allem um das Geld auf unserem Bankkonto, das wir alle täglich verwenden, sei es zum Sparen oder zum Bezahlen.

Teil 2 zur Artikelserie: Der digitale Euro

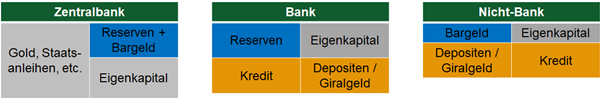

Wie bereits im ersten Teil dieser Serie zum digitalen Euro beschrieben, besteht das heutige Geldsystem aus einer “Public-Private Partnership” zwischen Zentralbanken und Geschäftsbanken. Das Zentralbankgeld (Bargeld und Reserven) stellt das “Basisgeld” dar, auf dem Banken eigenes Geschäftsbankengeld, das sogenannte Giralgeld, ausgeben können.

Die überwiegende Mehrheit des Geldes ist Geschäftsbankengeld. Der Anteil an der gesamten Geldmenge unterscheidet sich je nach Währung: In der Eurozone erzeugen Banken etwa 85% des täglich verfügbaren Geldes, in den USA rund 90% und in Großbritannien sogar rund 96%.

Giralgeld entspricht letztlich dem Geld, das auf Girokonten von Bürgern und Unternehmen liegt und für den digitalen Zahlungsverkehr zwischen Bankkonten verwendet wird. Weiterhin wird es als Haupt-Wertaufbewahrungsmittel genutzt, da Bürger und Unternehmen ihr Geld vor allem auf dem Bankkonto halten und nicht in Form von Bargeld.

Giralgeld ist eine Verbindlichkeit von individuellen Banken

Giralgeld ist genauso wie Banknoten eine Verbindlichkeit der erzeugenden Bank – nur eben nicht von der Zentralbank, sondern von individuellen Banken. Diese Verbindlichkeiten sind auf der Aktivseite der Bankbilanz vor allem durch Forderungen aus Kreditvergabe, Wertpapieren und anderen Vermögenswerten aus kapitalmarktnahen Geschäften sowie einem in den letzten Jahren stark gestiegenen Teil durch Zentralbankgeld (Bargeld und Reserven) gedeckt.

Nicht-Banken (Bürger und Unternehmen) haben entsprechend Forderungen gegenüber der jeweiligen Geschäftsbank, bei der sie ihr Geld auf dem Girokonto halten. Diese Forderungen sind das Giralgeld, manchmal auch Depositen genannt. Immer dann, wenn Nicht-Banken ihre Giroguthaben auf dem Konto in Bargeld umwandeln und “abheben”, lösen sie Ihre Forderung gegenüber der Geschäftsbank ein und erhalten gesetzliches Zahlungsmittel (Bargeld). Giralgeld kann insofern als eine Forderung gegenüber der Hausbank auf Auszahlung von Bargeld verstanden werden.

Giralgeld ist über mehrere Mechanismen eng an das Zentralbankgeld gekoppelt. Erstens, müssen Banken Bargeld in ihren Filialen und Geldautomaten vorhalten, um ihre Kunden auszahlen zu können. Giralgeld ist zu rund 16% durch sich im Umlauf befindliches und bei Banken vorgehaltenes Bargeld gedeckt. Zweitens, benötigen Banken Zentralbankreserven für Überweisungen untereinander, denn bei Überweisungen zwischen Endkunden entstehen Forderungen und Verbindlichkeiten zwischen den Bankhäusern. Diese werden im Interbankenmarkt mit Zentralbankreserven beglichen. Drittens, sind Banken in der Eurozone gesetzlich dazu verpflichtet 1% ihrer Depositen mit Zentralbankreserven zu besichern.

Menge an Zentralbankenreserven gestiegen

Man spricht daher auch von einem Teilreserve-System (fractional reserve banking). Banken halten nicht 100% der Depositen in Form von Reserven oder Bargeld vor, sodass eine gleichzeitige Auszahlung aller Bankkunden nicht möglich ist. Die expansive Geldpolitik seit der Finanzkrise und verstärkt als Antwort auf die Coronakrise hat allerdings dazu geführt, dass Banken deutlich mehr als 1% der Depositen als Reserven vorhalten: in der Eurozone ist die Menge an Zentralbankreserven, die von Banken vorgehalten werden, auf rund 47% der Einlagen angestiegen. Der Anteil von Zentralbankgeld liegt sinngemäß noch höher: rund 62% der täglich fälligen Giralgeldmenge und 46% der Einlagen, mit bis zu 2 Jahren Haltefrist (beides entspricht Verbindlichkeiten von Banken auf Auszahlung von Bargeld) sind in der Eurozone durch Zentralbankgeld (Bargeld und Reserven) gedeckt – ein historischer Höchststand.

| M2 | 14.099 ¹ | Bargeld | 1.465 ² |

| M1 | 10.649 ¹ | Zentralbankreserven | 4.297 ³ |

| Giroguthaben | 9.237 ¹ | Zentralbankgeld | 5.763 ² |

| Deckung der täglich fälligen Bankeinlagen (Anteil an M1) | Deckung der tägl. fälligen Einlagen inkl. Spareinlagen (Anteil an M2) | |

| Bargeld | 16% | 12% |

| Zentralbankreserven | 47% | 34% |

| Zentralbankgeld | 62% | 46% |

Ausblick

Im nächsten Artikel geht es darum, wie Geld entsteht – einerseits Zentralbankgeld, aber auch das Giralgeld von Geschäftsbanken. Wir werden darstellen, welche Rechte und Pflichten Banken und die Zentralbank bei der Erschaffung neuen Geldes haben und in wie weit die Geldschöpfung (un-)limitiert ist.

Bislang in dieser Reihe erschienen:

Teil 1: Das Geld der EZB: Analoges Geld in einer digitalen Welt

Quellen:

¹ EZB: Monetary statistics: https://sdw.ecb.europa.eu/reports.do?node=10000030

² EZB: Minimum reserve and liquidity statistics: https://sdw.ecb.europa.eu/reports.do?node=10000027

³ Deposit facility + Credit Institutions Current Accounts: https://sdw.ecb.europa.eu/reports.do?node=10000027