Revolut – wirklicher Konkurrent oder nur Kartenherausgeber?

Mit viel “Boo Hey” ist Revolut nun auch aktiv in den deutschen Markt eingetreten – gerne sieht sich Revolut als Challenger Bank – in einem Topf mit N26, Monzo , Starling und Konsorten – gegen das Establishment (“Drain the swamp”) aber auch gehen die anderen Challenger Banken (“nur keine Freunde machen” :-)) – nur was ist Revolut eigentlich?

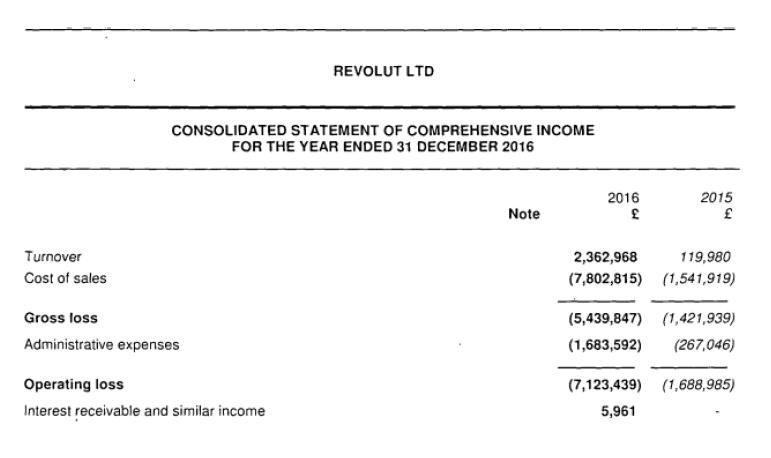

Schwer zu sagen, was sich worin versteckt – (z.B. Kosten für die Beantragung der Banklizenz etc.) – gehen wir mal von ca. 400.000 in 2016 gewonnen Kunden aus (siehe unten – Vergleich passt nicht 100%, im Jahr davor hatten sie 300.000 ), sind die CAC (in dem Fall COGS/Anzahl Kunden) bei ca. 20 € – das ist sicherlich besser als bei “normalen Banken” (im Online Retail Bereich stehen Zahlen von 100 € im Raum) – aber nicht “gar kein Marketing”. Ordnet man nur 50% der COGS Kosten wirklich dem CAC zu, wären es 10 €. Damit ist man im PrePaid Karten Umfeld “marktfähig” – aber nicht günstig.

Hier spricht man eher von 8 – 10 € – nur ist das da oft eine Bottom Up Kalkulation (Cost plus) und keine Top Down (wie von mir oben). Anyway – in Summe gute Customer Acquisition – aber auch kein Rockstar.

Schwer zu sagen, was sich worin versteckt – (z.B. Kosten für die Beantragung der Banklizenz etc.) – gehen wir mal von ca. 400.000 in 2016 gewonnen Kunden aus (siehe unten – Vergleich passt nicht 100%, im Jahr davor hatten sie 300.000 ), sind die CAC (in dem Fall COGS/Anzahl Kunden) bei ca. 20 € – das ist sicherlich besser als bei “normalen Banken” (im Online Retail Bereich stehen Zahlen von 100 € im Raum) – aber nicht “gar kein Marketing”. Ordnet man nur 50% der COGS Kosten wirklich dem CAC zu, wären es 10 €. Damit ist man im PrePaid Karten Umfeld “marktfähig” – aber nicht günstig.

Hier spricht man eher von 8 – 10 € – nur ist das da oft eine Bottom Up Kalkulation (Cost plus) und keine Top Down (wie von mir oben). Anyway – in Summe gute Customer Acquisition – aber auch kein Rockstar.

Womit verdient man Geld?

a) Direkt ==> über das Premium Feature b) Indirekt ==> über Provisionen von Partnern

In wie weit Crypto und FX Services trotz der wirklich vorbildlichen Transparenz nicht auch Marge generieren, lassen wir erstmal offen. Generell sind solche Services oft versteckte Revenuetreiber.Was ist die Value Proposition?

- Bank: Hier ist das Featureset noch zu dünn – v.a. für den Markt DACH

- Fremdwährungskarte: Auf jeden Fall – aber das ist Nische – wie groß die Nische ist – schwer greifbar

- Kundenschnittstelle für Finanzprodukte = Platform – das ist wohl die Strategie (und das Rennen das man gewinnen will) – der Startschuss ist gerade erst Gefallen – und in Reihe 2 lauern auch noch ein paar……

- UI/UX: ist das eine Value Prop – hier gibt es durchaus unterschiedliche Sichtweisen – ich selber sehe sie klar, transparent und aufgeräumt – wenn UI/UX eine Value Proposition ist – dann ist die Frage: “Was ist das Produkt?” – oder nutzt man diese um einfach mal Reichweite zu bekommen und dann “Irgendwas” zu verkaufen?

Wie steht man im Vergleich zu den anderen Challenger Banken da?

Ich sehe einen wesentlichen Unterschied sowohl Produkt- als auch GoTo-Market seitig.a) Produkt: Das Konto ist nicht im Mittelpunkt, sondern die Karte b) GoTo Market: Man nutzt ein Umsonst Produkt um Reichweite zu generieren – neben den CAC auch unter dem Invest von laufenden Kosten (teurer Top Up, da ja nicht vom eigenen Konto) – Payment ist damit ein großer Kostentreiber – Irgendwie aber vergleichbar mit dem “ATM Feature” von n26 (alles umsonst) – Ergebnis ist bekannt

Platt formuliert – Bessere Reichweite vs. Unit Economics – das sind die Dimensionen.

Maik

- Ich habe wirklich versucht zu verstehen, was Revolut so einzigartig macht. Mein Ergebnis ist ernüchternd. Revolut ist ein Produkt für Payment-Nerds was es für den Joe Sixpack User unbrauchbar macht. Revolut wirbt auf der eigenen Webseite damit “Besser als Dein Bankkonto zu sein” und streicht Bankkonto plakativ durch. Womit im Grunde bestätigt wird was was Revolut nämlich nicht ist: ein Ersatz für ein Bankkonto. Revolut ist eine Fremdwährungskreditkarte um die eine App gebaut wurde. Der Nutzen von Revolut ist in einem Satz erklärt: Ohne Währungsumrechnungen oder Gebühren überall in der Landeswährung bezahlen.

Damit richtet sich Revolut an Menschen, die viel im Ausland unterwegs sind. Vor allem außerhalb der EU. Dazu bietet Revolut die Fremdwährungskreditkarte die ohne lästige Umrechnungsgebühren auskommt. Eine eigene IBAN gibt es zwar, muss aber erst aktiviert werden. Alles was beim Banking irgendwie Basic ist, bietet Revolut nur in minimalster Ausbaustufe. Die klassische Überweisung gibt es zwar, kommt aber mit mehr Schritten daher als man es von seiner klassischen Bank gewohnt ist. Überhaupt könnte die Bedienerführung der jeweiligen Funktionen innerhalb der App, liebloser nicht sein.

So gibt es zwar eine P2P-Payment Funktion um Geld an Andere zu verschicken, aber dazu braucht der- oder diejenige Gegenüber auch ein Konto bei Revolut. Lastschriften sind gar nicht möglich, die Transaktionen kommen ohne Kategorisierung und andere Konten können nicht eingebunden werden. Es gibt keine Giro- oder wenigstens Maestro-Card und man ist auf Gedeih und Verderb auf die Kreditkarte angewiesen. Die Sprache der App lässt sich nicht auf Deutsch umstellen, was für uns Nerds kein Problem, aber mit Sicherheit für den Normalsterblichen User ein Problem darstellen dürfte. Die Premium-Features wie der Kauf von Bitcoin aus der App sind nett, aber auch nix für den Standard Nutzer. Zudem Revolut keine Wallet ist. Kryptowährungen lassen sich zwar kaufen, aber nicht nutzen. Angucken und verkaufen geht, nur lässt sich der gekaufte Bitcoin nirgendwo einsetzen, was einigermaßen sinnfrei erscheint.

Mein persönliches Fazit: Revolut ist eine Lösung, die zumindest in Deutschland nur eine sehr kleine Anzahl von Menschen braucht. Wenn überhaupt. Und selbst in anderen Ländern bin ich mir nicht sicher, wer das Ding einsetzen soll. Aber vielleicht lebe ich auch einfach nur unter einem Stein.

Jochen

- Ich sehe durchaus den Markt: Insbesondere im FX-Bereich und um das Auslandseinsatzentgelt zu sparen, was z.T. moderner Wegelagerei der kartenausgebenden Banken darstellt. Zwischen 1 und 3% zusätzliches Entgelt “nur” für eine Fremdwährungstransaktion?? Es wurde Zeit, daß hier jemand mal lautstark: “Stopp das geht so nicht weiter” – ruft! ABER: Wen betrifft es denn und wie groß ist der Markt? Das ist doch ein absolutes Nischenthema! Otto-Normalnutzer macht gar nicht so viel Transaktionen im Ausland, als das sich dieser Mehrwert von Revolut überhaupt merklich auswirkt. Wir dürfen nicht vergessen, daß der Durchschnitts-Jahresumsatz deutscher Kreditkarten “nur” bei +-2.000 EUR liegt. Selbst wenn alle diese Transaktionen im nicht-europäischen Ausland stattfinden müßte der durschnittliche Kunde pro Jahr nur 40 EUR für ein 2% Auslandseinsatzentgelt bezahlen. Die Realität ist eher, daß 70-90% der Zahlungen im SEPA-Raum stattfinden und somit die Value Proposition von Revolut für den durchschnittlichen Kunden minimal ist. Bei Geschäftskunden mit deutlich mehr Transaktionsvolumina und deutlich mehr internationalen Reisen sieht es komplett anders aus. Aber diese werden i.d.R. mit Corporate Cards des Arbeitgebers ausgestattet, damit die Reisekostenprozesse möglichst integriert sind. Hier wird es schwer für Revolut Amex, Airplus und Co. kurzfristig das Wasser zu reichen. Daher muss Revolut sich breiter aufstellen und à la N26 breitere Produktangebote liefern, denn von einer Challenger-”Bank” sind sie noch sehr weit entfernt. Allenfalls sind sie bislang ein Challenger-Kartenherausgeber.

Nicole

- “Revolut is an app-based banking alternative designed for a global lifestyle.” – Mist, laut Leitspruch der Firma Falle ich dann mit meinen nicht-globalen Lifestyle dann schon mal aus deren Raster, oder kann man die das Konto in der Provinz trotzdem nutzen?

Die Banking-App Revolut möchte das Online-Banking revolutionieren. Wo diese Revolution stattfindet sehe ich allerdings noch nicht.

„Wir wollen nicht eine nächste langweilige Banking-App sein, sondern eine App entwickeln, mit der sich jeder Aspekt des Lebens managen lässt“- ah ha…na gut, jeden Aspekt meines Lebens könnt ihr sicherlich nicht managen aber schauen wir mal auf das, was finanziell bei mir passieren soll. Ich, der Prototyp des 0/8/15 Users per se gehöre nicht gerade zu deren digital affiner Zielgruppe.

Jetzt müsste man diese mal genauer definieren, denn ich glaube nicht, dass jeder diese App sofort und ohne Probleme durchblickt.

Kostenlose Karte, immer gut, aber was soll die mir bringen? Virtuell im Internet shoppen- ich habe eine Kreditkarte und ich habe PayPal. Revolut fokussiert sich vor allem auf internationale Transaktionen in 120 unterschiedlichen Währungen. Diese werden gebührenfrei zu amtlichen Wechselkursen verbucht. Im Ausland damit zahlen, ok, aber für die paar Mal im Jahr tut es ebenso meine Mastercard. Warum fokussieren sich so viele FinTechs immer so sehr auf die Nutzung der Kreditkarte? Ach ja, weil sie ja fast auschließlich an den Anteilen an der Kreditkartentransaktionsgebühren verdienen.

Gehen ihnen dadurch nicht zwangsläufig gewisse Zielgruppen flöten? Das Revolut Konto ist mehr eine online Prepaid-Kreditkarte denn ein klassisches Konto ausgestattet mit einigen Extras. Vielmehr also ein Zahlungskonto bzw. Guthabenkonto, als ein Girokonto, denn Zinsen gibt es aktuell noch nicht, Ein Konto, ob nun direkt in einer Bankfiliale oder aber via App eröffnet, kann immer nur so gut sein, wie die Konditionen und somit Kosten und Gebühren, die mit eben diesem einhergehen. Konten sollen uns den Alltag erleichtern, es uns ermöglichen Zahlungen vorzunehmen oder aber zu erhalten und nicht zur unkalkulierbaren Kostenfalle werden.

Also den Anreiz im Wettbewerb gegen meine Direktbank anzugehen, seh ich nicht, weil das Produkt für mich absolut null Mehrwert bringt.

Aber ist das nicht das Ziel – direkte Kundenbindung und das in für unterschiedliche Zielgruppen? Als Backup für den smarten Bankkunden kann Revolut aber bestimmt eine gute Alternative sein.