Ein Gastbeitrag von Dr. Andreas Spengel, Senior Vice President Market Development bei Mastercard Deutschland & Schweiz

Befeuert durch den digitalen Wandel und veränderte Kundenbedürfnisse mischen europäische Fintechs mit ihren neuen, oftmals disruptiven Geschäftsmodellen bereits seit einigen Jahren die Payment-Welt auf. Durch ihre schlanke Organisation, ihre agilen Arbeitsmethoden und ihr innovatives digitales Mindset können Fintechs technologische Lösungen häufig schneller und pragmatischer umsetzen.

Doch auch im Fintech-Sektor herrscht Umbruchstimmung. Fintechs der zweiten oder dritten Generation treten in den Wettbewerb mit den Pionieren der Branche. Mit zunehmender Marktreife entstehen neue Anforderungen. Durchsetzen werden sich vor allem jene Start-ups, die die hohen Erwartungen der Kund:innen erfüllen oder eine Nische besetzen, etwa indem sie eine bestimmte Zielgruppe ansprechen.

Wachstumsmarkt Gen Z

So gilt die Gen Z als attraktiver Wachstumsmarkt für Neobanken. Viele sehen in dem Segment von Kindern und Jugendlichen, die zwischen 1997 und 2010 geboren wurden, großes Potenzial. Die Gen Z ist in hohem Maße digital-affin.

Das Smartphone ist ihr ständiger Begleiter und sie erwarten alles mit einem Fingertipp auf ihrem Bildschirm. Beispielsweise spricht das Start-up pockid diese jungen Kund:innen ganz gezielt an und bietet ihnen ein zeitgemäßes digitales Angebot mit einem mobilen Bankkonto, einer Debit Mastercard und einer komfortablen Banking-App. Damit lernen junge Leute selbständig mit ihren Finanzen umzugehen.

Die meisten haben in diesem Alter nur wenig Kontakt zu Finanzprodukten. 30 Prozent haben noch gar kein Bankkonto, ein Drittel nutzt die Karten der Eltern oder andere Zahlungsmittel, um online einzukaufen. Gleichzeitig ermöglicht das Produkt auch Eltern, die Ausgaben ihrer Kinder zu kontrollieren oder ihnen Limits zu setzen.

Innovationen im Fintech-Bereich werden dabei nicht nur von Start-ups getrieben, auch immer mehr Kunden-Aggregatoren entdecken die Möglichkeit, ihrer Kundenbasis zusätzliche Mehrwerte anzubieten. Ende letzten Jahres ging Deutschlands größtes Vergleichsportal Check24 mit der C24-Bank an den Start. Dabei handelt es sich um eine Open Banking-Plattform, die mittelfristig auch den Vertriebspartnern von Check24 eine Vertriebsoberfläche bieten soll, zum Beispiel für Baufinanzierungen, Anlageprodukte oder Kredite. Kernprodukt der C24 Bank sind drei Kontomodelle, die den Kunden exklusiv mit der Debit Mastercard angeboten werden. Im Fokus stehen vor allem die 15 Millionen Check24-Kund:innen, die im Internet Produkte suchen und vergleichen. Check24 verfügt über eine loyale Kundenbasis und kennt die relevanten Touchpoints seiner Kund:innen. Die Angebote lassen sich so optimal auf die Bedürfnisse der Bankkund:innen zuschneiden. Gleichzeitig profitieren diese von mehr Transparenz und Auswahlmöglichkeiten auf dem Portal.

Aber auch das B2B-Segment wird in der Fintech-Welt immer wichtiger. Zunehmend spielen vor allem auch im globalen Kontext die Unternehmen, die oftmals im Hintergrund agieren, eine wichtige Rolle. Sie bereichern die etablierte Bankenwelt mit zusätzlichen Features, ermöglichen in bestimmten Nischenbereichen eine einfachere und schnellere Abwicklung zwischen den zahlreichen Zahlungspartnern oder sorgen nicht zuletzt dank Automatisierung und umfangreicher Datenanalysen dafür, dass der Kunde das bekommt, wonach er sucht.

„Das B2B-Segment wird in der Fintech-Welt immer wichtiger.“

Applikationen und Funktionen können dabei flexibel „as a Service“ bezogen werden. Der Open Banking-Ansatz ermöglicht zudem die Nutzung standardisierter API-Schnittstellen.

Ein gutes Beispiel hierfür ist das dänische Start-up Pleo, das mittelständischen Unternehmen virtuelle und physische Firmenkreditkarten für die Mitarbeitenden mit einer Software zur Automatisierung von Spesenabrechnungen zur Verfügung stellt, mit denen diese einfacher als bisher Ausgaben für das Unternehmen ersetzt bekommen. Mit der entsprechenden App lassen sich Bilder von Zahlungsbelegen hochladen und in die jeweils passende Ausgabenkategorie einfügen. Durch die komplett digitale und automatisierte Buchhaltung sparen Unternehmen Zeit und Geld. Zudem konnte Pleo mit Hilfe der Mastercard-Technologie und der gemeinsamen Produktentwicklung mit J.P. Morgan die Benutzerfreundlichkeit mit Schnittstellen zu Buchhaltungstools wie DATEV auf ein neues Level bringen.

Auffächerung des Marktes

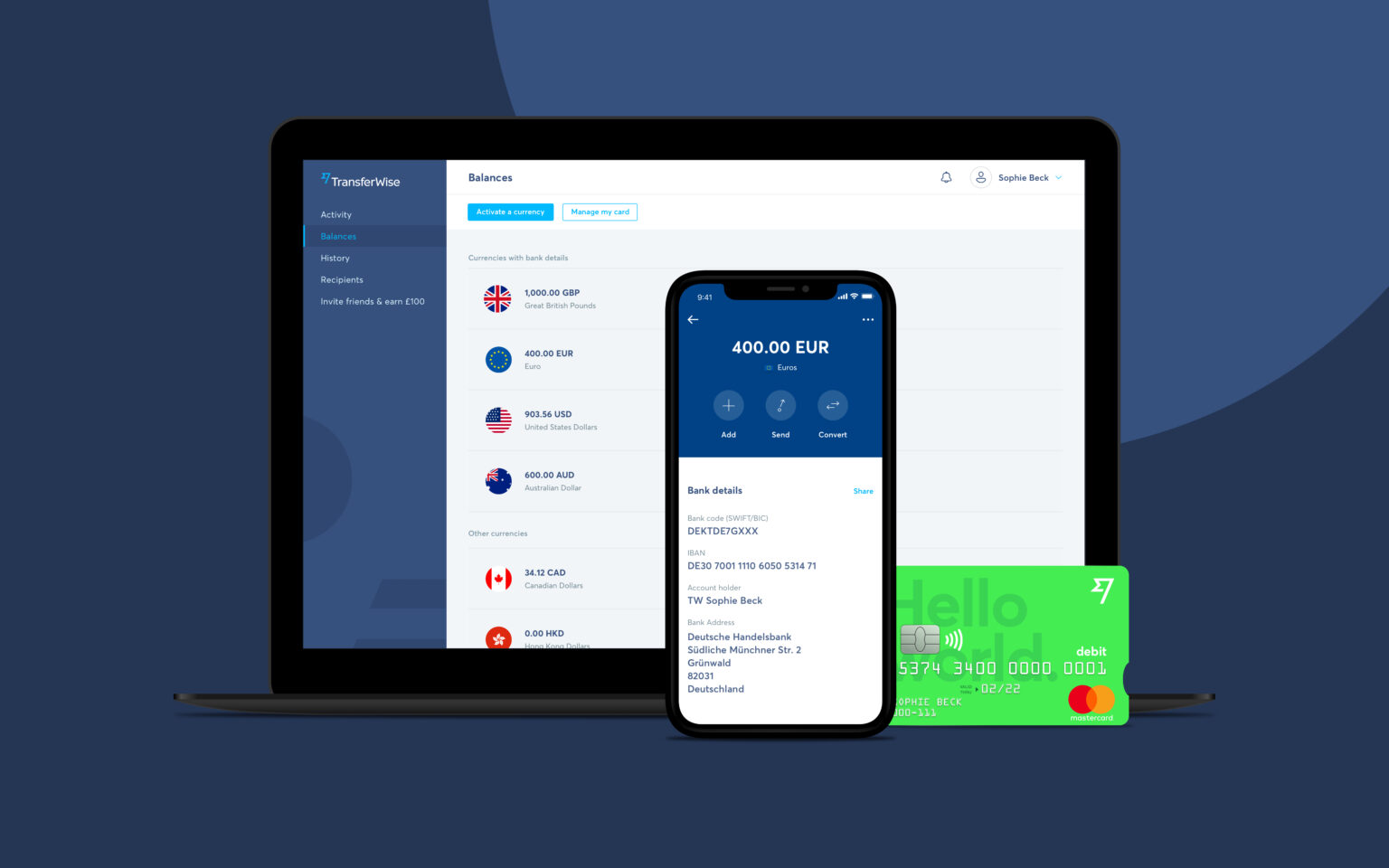

Ein weiteres Beispiel für die weitergehende Auffächerung des Marktes ist das Fintech Wise. Wise hat sich zum Ziel gesetzt, das traditionell teure internationale Überweisungsgeschäft durch ein grenzenloses Multi-Währungs-Konto mit Debit Mastercard für Auswanderer, Freiberufler, Reisende und Unternehmen zu ersetzen. Die Kunden von Wise nutzen das grenzenlose Konto, das inzwischen auch ein Lastschrift-Verfahren sowie Sofort-Überweisungen an Freunde umfasst, zunehmend als schnelle, einfache und günstige internationale Banking-Alternative. Seit der Einführung 2018 hat Wise über eine Million Mastercard-Karten ausgestellt, mit denen die Karteninhaber:innen auch zahlreiche Mobile Payment-Lösungen im europäischen Wirtschaftsraum nutzen können. Des Weiteren haben Kund:innen, die über ein Wise Multi-Währungs-Konto verfügen, in ausgewählten europäischen Ländern die Möglichkeit, mithilfe von Mastercard Send Geld nahezu in Echtzeit an jede Mastercard-Karte zu senden.

Für Fintechs ergeben sich in der Banking- und Payment-Branche viele neue Möglichkeiten und die Corona-Pandemie hat Digitalthemen, die ohnehin auf der Agenda standen, nochmal befeuert. Künftig dürfte es jedoch für Fintechs noch stärker darum gehen, Teil eines umfassenden Ökosystems zu werden und in diesem die eigene Positionierung zu halten und weiter zu schärfen.

Gleicher Wettbewerb für alle

Klar ist: Die digitale Transformation wird sich intensivieren und weiter an den Bedürfnissen des Marktes ausgerichtet werden. Eine Alternative hierzu gibt es nicht. Die Zusammenarbeit mit Fintechs kann dabei als Katalysator dienen.

Die Schnittstelle und damit der Zugang zum Konto für Dritte ebnet das Spielfeld zwischen traditionellen Finanzinstituten und Fintechs, die spätestens seit Inkrafttreten der PSD2-Richtlinie auf Augenhöhe agieren. Ziel der PSD2 ist es, durch Open Banking den Wettbewerb für alle Teilnehmer:innen zu gleichen Bedingungen zu ermöglichen und damit den Raum für technische Innovationen zu schaffen.

Mastercard engagiert sich seit vielen Jahren für Fintechs und hilft ihnen, den digitalen Wandel erfolgreich mitzugestalten. Mit dem Programm „Fintech Express“ nutzt Mastercard seine Partnerschaften und stellt Start-ups sein Know-how und Technologien zur Verfügung, die einen effizienten Zugang zum Ökosystem, einen schnellen Markteintritt und eine globale Expansion ermöglichen.

Das Potenzial für digitale Finanzdienstleistungen ist enorm und weitgehend noch nicht ausgeschöpft – sowohl für Fintechs als auch etablierte Finanzinstitute. Wo die einen schneller in der Produktentwicklung sind, genießen die anderen lang aufgebautes Vertrauen, was gerade in der Payment-Branche entscheidend ist. Fintechs können künftig zum Bindeglied zwischen Handel und Banken werden und füllen an einigen Stellen interessante Marktnischen, die Banken hinterlassen oder noch nicht aktiv besetzt haben.