Zwischen Onlinebanking und Filialsterben

Das Jahr 2020 ist geprägt von der Coronakrise, die unseren Alltag verändert und Spuren hinterlässt. Viele Banken waren wegen der Coronapandemie gezwungen, Filialen vorübergehend zu schließen. Nun wird ein erheblicher Teil erst gar nicht wieder öffnen – gleichzeitig erlebt Onlinebanking im Privatkundengeschäft eine große Nachfrage. WeltSparen, die Plattform für Geldanlage, hat daher gemeinsam mit Penta, der digitalen Plattform für Business Banking, mehr als 2.000 Bankkunden mit der Untersuchung “Status-quo Quo: Banking 2020 in Zeiten der Coronakrise” zu ihrer aktuellen Beziehung zu Banken befragt.

Umfrage von WeltSparen und Penta: Onlinebanking auch zukünftig auf dem Vormarsch

Die Zukunft ist digital, das steht fest! Auch, wenn Deutschland sich in Sachen Digitalisierung schwertut. Doch verstärkt durch die Coronakrise wird im Privatkundengeschäft ein klarer Trend zum Onlinebanking deutlich. Das belegt nun auch eine Umfrage unter über 2.000 Teilnehmern, die WeltSparen, die Plattform für Geldanlage, jüngst zusammen mit Penta, der digitalen Plattform für Business Banking, durchgeführt hat.

Für die Zukunft gehen 87,9 % davon aus, dass ihre Kinder und Enkel ausschließlich über das Onlinebanking ihre Bankgeschäfte erledigen werden – ganz ohne physische Bankfiliale.

Die aktuellen Maßnahmen während der Coronakrise, der vergangene Lockdown und die für viele Experten wahrscheinliche zweite Welle könnten diesen Trend massiv verstärken und das Filialnetz der Banken weiter ausdünnen.

Hat die Bankfiliale eine Zukunft?

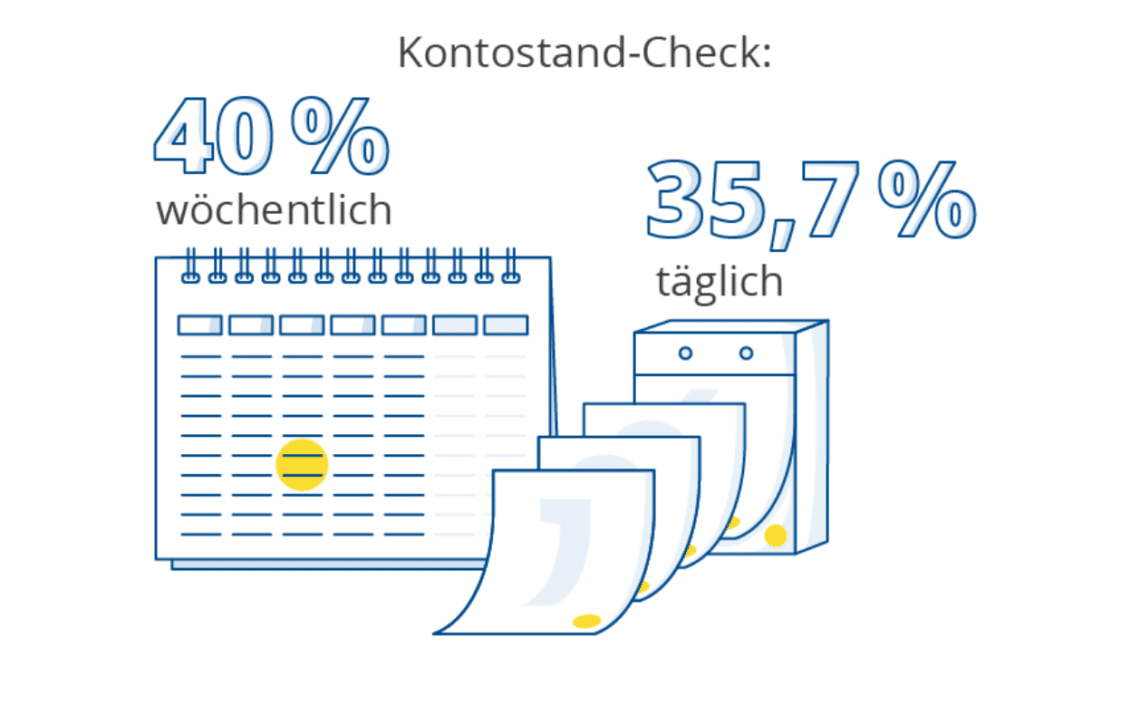

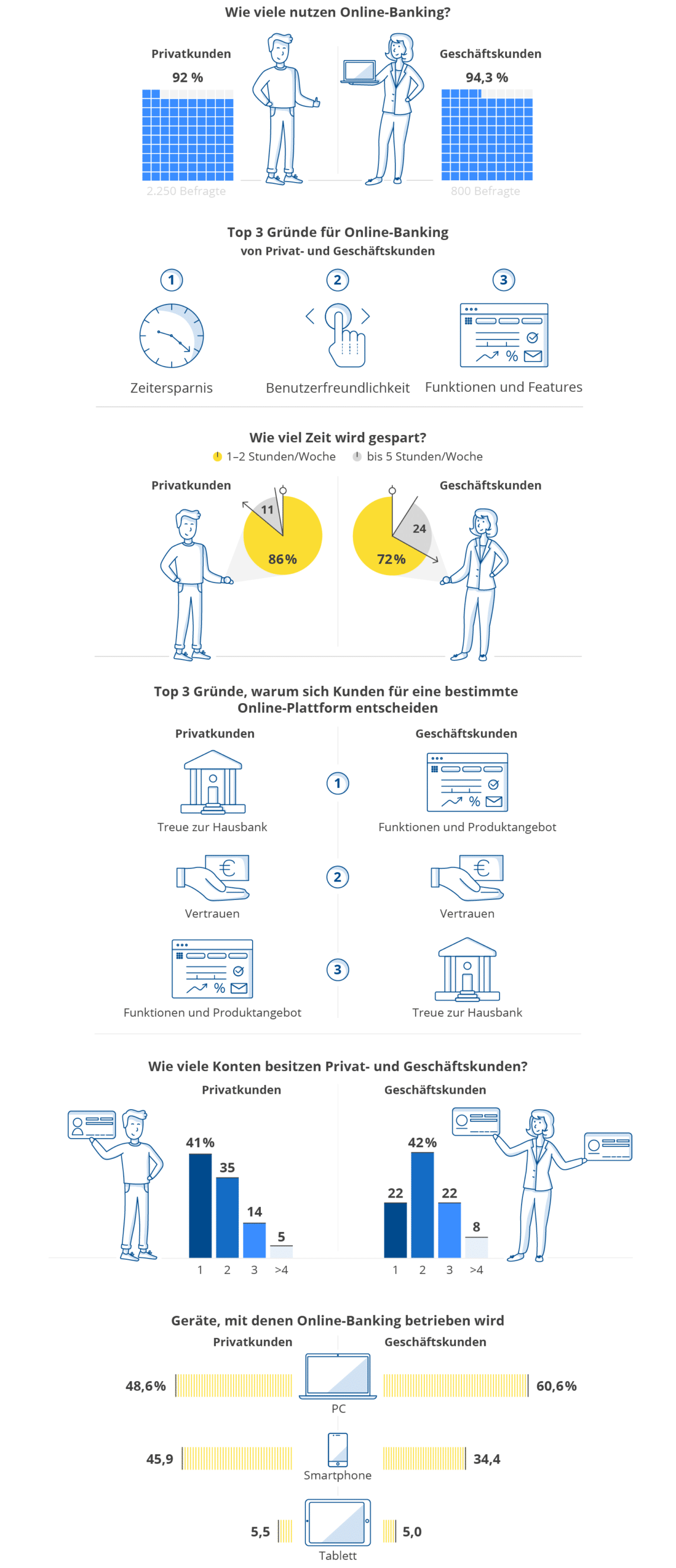

Deutsche Bankkunden sind ausgesprochen monogam: 41 Prozent der Befragten verfügen lediglich über ein Bankkonto. Zwei Konten besitzen rund ein Drittel, drei Bankkonten nutzen nur 14 Prozent. Multibanking ist noch immer eher die Ausnahme, Onlinebanking erfreut sich reger Nutzung: Fast 40 Prozent der Befragten prüft einmal in der Woche den Kontostand online, nahezu ebenso viele Nutzer (36 Prozent) loggen sich sogar täglich ein.

Schon seit Längerem ist absehbar, dass die Zukunft nicht im Filialgeschäft liegt. Bereits 2019 gab es laut Bundesbank in Deutschland nur noch etwa 27.000 Bankfilialen. Zehn Jahre zuvor lag die Zahl bei circa 39.000. Ein Trend, der durch die Coronakrise befeuert wird.

Die Pandemie hat in vielen gesellschaftlichen Bereichen ihre Spuren hinterlassen. Und auch im Banking bleibt sie nicht ohne Wirkung. Viele Banken waren gezwungen, Filialen vorübergehend zu schließen. Nun wird ein erheblicher Teil erst gar nicht wieder öffnen. Die Hamburger Volksbank als ein Beispiel beschloss auf dem Höhepunkt der Coronakrise, von 28 Geschäftsstellen 13 dauerhaft zu schließen.

Corona beschleunigt demnach den Trend hin zum Onlinebanking.

Zeitersparnis, Nutzerfreundlichkeit, Features statt Filialbesuch

Beim Onlinebanking kristallisieren sich drei wesentliche Vorteile heraus: Zeitersparnis, Benutzerfreundlichkeit und Funktionen. Nahezu alle Befragten (97 Prozent) geben an, durch Onlinebanking Zeit zu sparen. 86 Prozent gehen davon aus, mit Onlinebanking ein bis zwei Stunden weniger mit der Verwaltung ihrer Finanzen verbringen zu müssen. Jeder Zehnte glaubt sogar an eine Zeitersparnis von bis zu fünf Stunden in der Woche. Über 70 Prozent sagen zudem, dass der Zeitfaktor in der Zukunft der entscheidende Vorteil des Onlinebankings sein wird. Für mehr als 72 Prozent der Befragten ist die Benutzerfreundlichkeit einer der wesentlichsten Vorteile des digitalen Bankbesuchs. Was die Nutzererfahrung in einer Bankfiliale technologisch nicht liefern kann, erhalten Privatkunden über Onlinebanking-Plattformen: Funktionen und Features sind für 44 Prozent ein Vorteil bei der digitalen Abwicklung ihrer Bankgeschäfte.

Zusammengefasst: Die Vorteile von Onlinebanking gegenüber einem Filialbesuch sind offensichtlich. Doch warum nutzen Privatkunden vermehrt Onlinebanking? In der Umfrage von WeltSparen und Penta kristallisieren sich drei wesentliche Aspekte heraus:

1. Zeitersparnis: 96,8 % der Befragten geben an, durch Onlinebanking Zeit zu sparen. 86 % gehen davon aus, mit Onlinebanking pro Woche 1 bis 2 Stunden weniger mit der Verwaltung ihrer Finanzen verbringen zu müssen. Immerhin 11 % glauben sogar, bis zu 5 Stunden zu sparen. Über 70 % sagen darüber hinaus, dass der Zeitfaktor auch in der Zukunft der entscheidende Vorteil des Onlinebankings sein wird.

2. Benutzerfreundlichkeit: Auch hier sieht ein erheblicher Teil von über 72 % der Befragten einen wesentlichen Vorteil des digitalen Bankbesuchs.

3. Funktionen und Features: Was die Nutzererfahrung in einer Bankfiliale technologisch nicht liefern kann, erhalten Privatkunden über Onlinebanking-Plattformen: Funktionen und Features sind für 44 % ein Vorteil bei der digitalen Abwicklung ihrer Bankgeschäfte.

Treue zur Hausbank auch beim Onlinebanking

Während Privatkunden spätestens durch die Corona-Maßnahmen das Onlinebanking für sich entdeckt haben, bleiben sie dennoch online ihrer Hausbank treu. Mit 51,5 % hat sich über die Hälfte der Befragten das genutzte Onlinebanking nicht nach den Kriterien Zeitersparnis, Benutzerfreundlichkeit und Funktionen ausgewählt – sondern schlichtweg danach, welche Bank ihre Hausbank ist.

Damit einhergehend war für über 41 % der Befragten Vertrauen ein wichtiger Beweggrund. Daraus kann sich der Schluss ziehen lassen, dass das Filialgeschäft nicht aufgrund fehlenden Vertrauens unter Druck gerät. Das Onlinebanking bietet einfach mehr funktionale Vorteile.

Das zeigt auch ein Blick auf das Thema Multibanking unter Privatkunden. 41,4 %, der Befragten haben lediglich ein Konto. Die Coronakrise hat demnach nicht dazu beitragen, dass sich Kunden auf digitalem Wege nach neuen Angeboten umschauen. Der Anteil von Privatkunden mit zwei Konten liegt bei 32,2 %. Drei Konten nutzen lediglich 14 %.

Regelmäßiges Onlinebanking ersetzt den Filialbesuch

Corona hat uns gelehrt, dass wir viele Dinge auch digital regeln können. So ersetzt das Onlinebanking den Filialbesuch: Fast 40 % der Befragten checkt nämlich einmal in der Woche den Kontostand. Digitale Routine eben. Fast ebenso viele Nutzer – 35,7 % – schauen sogar einmal am Tag auf den Kontostand.

Mobile first? Nicht beim Onlinebanking

Wenn Banking, dann nicht nur nebenbei. Über 46 % der Befragten nutzen dafür nämlich den Heimrechner. Wie sich in Zukunft sogenannte Neo-Banken, also Anbieter wie N26 oder Tomorrow, die sich fast ausschließlich auf das Onlinebanking mit dem Smartphone fokussieren, platzieren können, bleibt abzuwarten. Die Chancen stehen jedoch gut: Denn 45 % benutzen auch das Smartphone für Ihre Bankgeschäfte. Lediglich das Tablet ist weit abgeschlagen und wird von 27 % der Befragten verwendet.

Alles digital? Nicht beim Bezahlen

Während beim Managen der eigenen Finanzen ein klarer Trend zum Onlinebanking zu erkennen ist, hat sich bei der Zahlungsweise nicht viel getan. Zwar verwenden über die Hälfte der Befragten PayPal – wohl beim Online Shopping –, aber ebenso viele Umfrageteilnehmer (51 %) setzen nach wie vor auf Bargeld. Die Kreditkarte (39,4 %) und Debitkarte (29,9 %) spielen im Vergleich eine untergeordnete Rolle. Der Hauptgrund für die Verwendung von Bargeld: Fehlendes Vertrauen in die anderen Zahlmethoden. Daher überrascht es auch nicht, dass ein großer Teil der Umfrageteilnehmer Bargeld auch in Zukunft für zeitgemäß hält.

Das spiegelt sich auch in den Verbesserungsvorschlägen für das Onlinebanking wider. 38 % fühlen sich dauerhaft offenbar nicht sicher und wünschen sich für die Zukunft zusätzliche Sicherheitsmaßnahmen für das bargeldlose Bezahlen.

Banken oder FinTechs: Wo liegt die Zukunft?

Die Coronakrise hat privaten Kunden gezeigt, das Banking digital gut funktioniert. Die Mehrheit bevorzugt das Onlinebanking und sieht darin die Zukunft. Doch wird die Offenheit für das Digitale neben dem langsamen Filialsterben noch andere, nachhaltige Veränderungen mit sich bringen, gerade in Hinblick auf FinTechs? Für sechs von zehn Deutschen liegt das Banken- und Liquiditätsmanagement weiterhin in der Hand traditioneller Hausbanken. Dabei haben die jungen Finanzunternehmen wesentliche Vorteile: Sie haben von Haus aus digitale Geschäftsmodelle. Der gesamte Kundenlebenszyklus von der Akquisition bis hin zur Betreuung von Bestandskunden bedarf keines Umbaus auf „digital“ wie bei traditionellen Banken. Während traditionelle Banken oft auf Jahrzehnte alten Systemen aufbauen, nutzen FinTechs neuere Technologien und sind schneller und flexibler bei der Entwicklung von kundenorientierten Lösungen. Da FinTechs technologisch auf dem Stand der Zeit sind, können sie ihre Services teilweise günstiger anbieten. Dr. Tamaz Georgadze, Gründer und CEO von Raisin, ergänzt: “Wir beobachten einen massiven Digitalisierungsdruck im Bankwesen sowie eine stark zunehmende Zusammenarbeit zwischen traditionellen Banken und Fintechs. So profitieren Bankkunden von dem Besten aus beiden Welten und Banken erhalten einfachen Zugang zum technologischen State-of-the-Art und zeitgemäßen Finanzprodukten.”

Doch wird das neben dem langsamen Filialsterben noch andere, nachhaltige Veränderungen mit sich bringen, gerade in Hinblick auf FinTechs? Die jungen Finanzunternehmen haben einige Vorteile:

- Sie haben von Haus aus voll digitale Geschäftsmodelle. Der gesamte Kundenlebenszyklus von der Akquisition bis hin zur Betreuung von Bestandskunden bedarf keines Umbaus auf „digital“ wie bei traditionellen Banken.

- FinTechs haben zumeist einen entscheidenden technologischen Vorsprung. Während traditionelle Banken auf Jahrzehnte alten Systemen aufbauen, nutzen FinTechs neuere Technologien und sind schneller und flexibler bei der Entwicklung von kundenorientierten Lösungen.

- Auch der Kostenfaktor spielt bei einigen Angeboten eine Rolle. Da FinTechs technologisch auf dem Stand der Zeit sind, können sie ihre Services teilweise günstiger anbieten.

Zahlen sich diese Vorteile aus Sicht der Befragten aus? Eher nicht. Denn ganze 60,3 % der Befragten sehen das Banken- und Liquiditätsmanagement zukünftig weiterhin in der Hand traditioneller Hausbanken. Es bleibt abzuwarten, wie nachhaltig die aktuelle Situation das Verhalten der Privatkunden beeinflussen wird und gegebenenfalls eine vollkommene Verschiebung ins digitale Bankenwesen stattfindet.

Die Umfrage von Penta und Raisin gibt einen tiefen Einblick in die aktuellen Präferenzen von Privat- und Geschäftskunden beim Banking inmitten der weltweiten Coronakrise. Jessica Holzbach, Co-Founderin und CCO von Penta bewertet die Ergebnisse: “Wir beobachten starkes Interesse an digitalen Finanzlösungen. Fakt ist, dass für das optimale Onlinebanking eine Reihe von Anforderungen erfüllt sein müssen, um Banking ausschließlich digital zu gestalten. Bei Penta arbeiten wir an genau diesen Anforderungen und verfolgen die Mission, genau die Funktionen und Produkte anzubieten, die den Ansprüchen der Unternehmer gerecht werden – immer unter Einhaltung der regulatorischen Bestimmungen und dem höchsten erforderlichen Maß an Sicherheit.”

Es bleibt abzuwarten, wie nachhaltig die aktuelle Situation das Verhalten der Privatkunden beeinflussen wird und gegebenenfalls eine vollkommene Verschiebung ins digitale Bankenwesen stattfindet.

Hier nochmal alles kompakt als Infografik:

Zur Studie:

Die dargelegten Ergebnisse wurde auf Grundlage einer digitalen Umfrage erhoben. Penta Fintech GmbH und WeltSparen, eine eingetragene Marke der Raisin GmbH, beauftragten den ISO-zertifizierten Panelprovider Gapfish GmbH mit der Durchführung der Befragung und Erhebung der Daten. Zum Zweck der Studie wurden 2.250 Privatpersonen und 816 Inhaber, Geschäftsführer, Selbstständige und Mitglieder des Senior Managements im Juli 2020 befragt. Die zeitlich begrenzte Umfrage repräsentiert eine gleichmäßige Verteilung in Bezug auf Alter und Geschlecht. Nach Angaben Befragten identifizieren sich 51,7 Prozent als männlich, 47,8 Prozent als weiblich, 0,3 Prozent als divers und 0,1 Prozent machten keine Angaben. Bei der Mehrheit der Befragten handelt es sich um keine Kunden von Penta oder WeltSparen. Alle Teilnehmer der Befragung wurden über den Datenschutz und damit verbundene Rechte aufgeklärt und über die Nutzung der Daten informiert.

Aus Gründen der besseren Lesbarkeit wird im gesamten Text auf die gleichzeitige Verwendung der Sprachformen männlich, weiblich, divers verzichtet. Jegliche Personenbezeichnungen gelten gleichermaßen für alle Geschlechter.

„Dieser Artikel erschien zuerst auf WeltSparen“