Eine internationale Studie zeigt, dass sich die Kund:innen mehr integrierte Versicherungsprodukte wünschen. Für Banken und Fintechs bieten sich hier Chancen auf starkes Umsatzwachstum.

Die Digitalisierung der Bankenwelt, befeuert von innovativen Lösungen der Fintechs, hat zu vielen bequemen Lösungen geführt. Wir zahlen heute mit digitalen Wallets auf dem Smartphone, mit unserer Uhr oder direkt auf Plattformen mit sozialer Interaktion. Der nächste logische Schritt wäre somit, auch den Abschluss von Versicherungsprodukten auf das gleiche Niveau zu führen.

Das sehen auch die Autor:innen der Studie „Banks and the Digital Wallet Race – The Embedded Insurance Strategy“ so. Einschränkend zu den Ergebnissen der Studie ist allerdings zu sagen, dass sie vom Versicherer Chubb initiiert wurde, der sehr aktiv im Segment der eingebetteten Versicherungen ist. Befragt wurden 2.000 Konsument:innen sowie 200 leitende Angestellte von Banken und Finanzdienstleistern. Und das weltweit, wobei für Europa aber leider nur Frankreich, Großbritannien und Spanien berücksichtigt wurden.

Welche Produkte wünschen sich die Kund:innen?

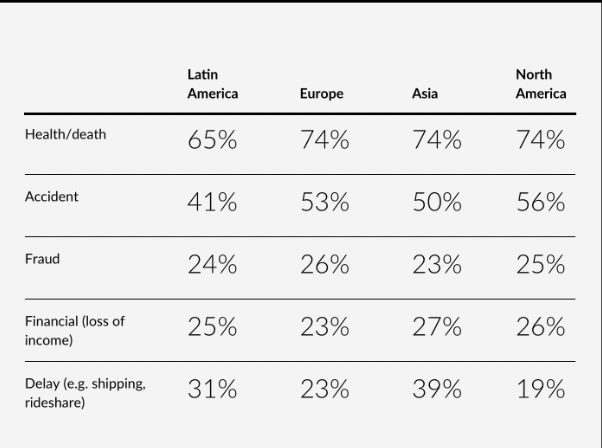

Die Konsument:innen wurden nach der Einschätzung ihres Versicherungsschutzes befragt. Und wenig überraschend gaben sie an, dass sie sich gegen Risiken wie Unfall, Krankheit und Todesfall gut versichert fühlen. Die Antworten liegen auch weltweit dicht beieinander, lediglich in Südamerika gibt es leichte Abweichungen nach unten.

Eine deutliche Lücke in ihrem Versicherungsschutz verspüren die Menschen allerdings in gleich drei Bereichen:

- Betrug: Hier fühlt sich lediglich ein Viertel der befragten Personen ausreichend versichert.

- Finanzielle Verluste: Hier geht es in erster Linie um Einkommensverluste, wie sie etwa typisch für die Gig-Economy sein können. Fahrer:innen von Kurierdiensten, die selbstständig arbeiten, fürchten den Ausfall ihrer Fahrzeuge und den damit verbundenen Einkommensverlust.

- Verspätungen und Verzögerungen aller Art, ob nun beim Empfang von Sendungen oder auf Reisen.

Wie die Studie im Detail herausarbeitet, gibt es eine Reihe von Versicherungen, die noch viel Potenzial nach oben besitzen, weil sie verhältnismäßig selten abgeschlossen werden. Dazu gehören global Reiseversicherungen, die gegen Ausfälle von Verbindungen und Verspätungen schützen, Versicherungen rund um das Haus und den Hausrat, Garantieerweiterungen für (teure) Konsumgüter oder Einrichtungsgegenstände sowie Cyberversicherungen (Identitätsdiebstahl, Erpressungen oder auch kriminelle Transaktionen).

Befragt nach den von ihnen bevorzugten Wegen, eine Versicherung abzuschließen, gibt rund die Hälfte der Befragten an, dass sie einen digitalen Antragsprozess bevorzugt. Beste Voraussetzungen also dafür, solche Versicherungen in eigene Prozesse zu integrieren.

Banken und FDL sehen Embedded Insurance zunehmend als „Muss“

Und wie gehen Banken und Finanzdienstleister mit dem Thema Embedded Insurance um? Die überwiegende Mehrheit integriert solche Versicherungen als zusätzliches Serviceangebot innerhalb ihrer Produktlinien. Ein Klassiker ist die Reiserücktrittsversicherung als Dienstleistung beim Abschluss einer Kreditkarte. Ebenfalls stark genutzt wird ein Angebot einer Versicherung direkt am POS, also innerhalb der Kundenberatung. Dabei verstehen die Banken und FDL, die auf Embedded Insurance setzen, die Produkte ausdrücklich nicht als reines Produktangebot für jüngere Zielgruppen.

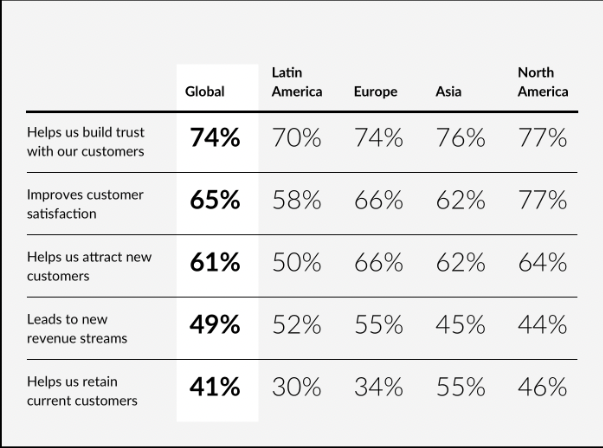

Als Vorteile von Embedded Insurance geben die Befragten an:

- Verbesserung des Vertrauensverhältnisses mit den Kund:innen

- Stärkung der Kundenzufriedenheit

- Steigerung der Attraktivität gegenüber neuen Kund:innen

- Chancen auf zusätzliche Umsätze

- Mittel zur Bindung der Kund:innen an das eigene Angebot

Die Unternehmen, die bereits Embedded Insurance nutzen, gaben im Durchschnitt an, schon 10 Prozent ihrer Erlöse damit zu erreichen. In den kommenden drei Jahren soll dieser Anteil signifikant wachsen.

Insofern verstehen die überzeugten Banken, FDL und Fintechs Embedded Insurance nicht als „Add-on“, sondern zunehmend als ein Muss für eine umfassende Ansprache der Kund:innen und Instrument zur Verbesserung der CX.

Unterschiede bei der Wahl der Partner

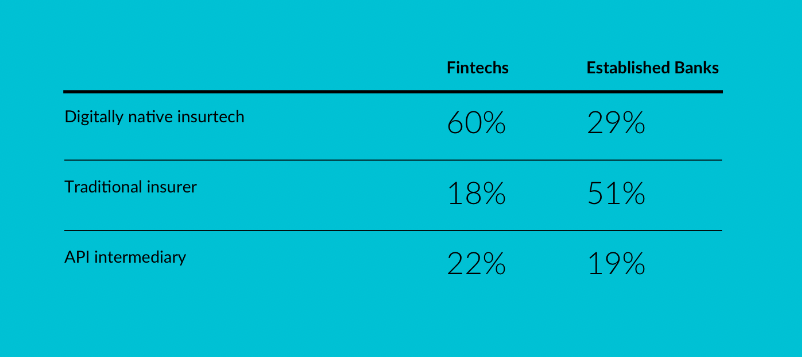

In Anbetracht der sich ähnelnden Haltungen und Marktsichten verwundert es kaum, dass Fintechs eher die Nähe zu Insurtechs suchen. 72 Prozent der befragten Fintechs gaben an, dass sie Versicherungen ausschließlich über Embedded-Insurance anbieten. Bei traditionellen Banken und FDL sind das nur 35 Prozent. Fast die Hälfte von diesen setzen sowohl auf Embedded Insurance als auch den Vertrieb klassischer Versicherungsprodukte.

Das traditionelle Verständnis des Marktes spiegelt sich dann auch in den unterhaltenen Partnerschaften wider. Über die Hälfte der klassischen Banken und FDL unterhält eine Partnerschaft mit einem traditionellen Versicherer. Bei den Fintechs sind es gerade einmal 18 Prozent. Sie suchen überwiegend (60 Prozent) die Nähe zu Insurtechs.

Die Studie legt nahe, dass es für Banken an der Zeit wäre, sich stärker auf die Insurtechs fokussieren, da sie die Produkte und digitalen Lösungen bereithalten, um Versicherungen tatsächlich einzubetten. Dies würde auch den Wünschen der Kund:innen nach digitalen Prozessen entsprechen.

Denn wie die Befragung zeigt, genießen die Banken nach wie vor einen hohen Vertrauensvorschuss. Auf die Frage, von wem sie am ehesten eine Versicherung kaufen würden, gaben im weltweiten Durchschnitt fast 60 Prozent der Kund:innen einer etablierten Bank den Vorzug. Digitalbanken bevorzugen gerade einmal 30 Prozent.

Kurzum: Die Kund:innen sind bereit für einfach digitale Produktabschlüsse aus dem Versicherungssegment. Dabei wünschen sie sich eine stärkere Absicherung von „modernen“ Risiken abseits von Leben, Tod und Unfall. Und Banken stehen in der Gunst der Kund:innen als vertrauenswürdige Anbieter von Versicherungen ganz weit vorn.

Chubb hat die Ergebnisse der Befragung kostenlos online gestellt und mit zahlreichen Fallbeispielen erweitert.