Hinweis: Bei dem folgenden Artikel handelt es sich nicht um ein Advertorial oder Sponsored Post. Niemand wurde erpresst und der Text erfolgte freiwillig ohne Einfluss von Alkohol und sonstigen bewusstseinserweiternden Drogen. Auch handelt es sich nicht um eine Glosse oder satirisches Pamphlet. Ja, es ist ernst gemeint: Die großen Retailbanken sind nicht tot und ob Banken wirklich so schnell sterben, darf bezweifelt werden. Mehr noch, insbesondere die Sparkassen sind auf dem Weg eine Neo-Bank zu werden.

Mit der Geburtsstunde der Fintechs vor ca. 15 Jahren wurde medial gleichzeitig das Sterben der Banken eingeläutet. Insbesondere im B2C Segment wurden dutzende Fintech-Startups gegründet, um sich ein Stück vom Kuchen zu nehmen. Kein Bereich im Banking wurde nicht von Fintechs angegriffen und es kamen eine ganze Armada an Lösungen, welche alle möglichen Probleme besser lösen wollten als jede Retailbank es bis dato tat. Die anfänglich ignorante Haltung der Banken gegenüber Fintechs führte zu Vergleichen wie David gegen Goliath oder Rebellen gegen das böse Imperium und dementsprechend einer großen Sympathie für die Start-ups. Die Fintechs waren so etwas wie die isländische Fußballmannschaft bei der EM 2016: Niemand hatte mit ihnen gerechnet und auf einmal standen sie im Viertelfinale und alle Fans haben „Hú“gerufen.

Inzwischen sind viele Fintechs gekommen und wieder gegangen, aber einige der Start-ups haben sich zu großen Playern entwickelt. Prominentestes Beispiel ist sicher der Aufstieg und Fall der Wirecard, aber auch weniger skandalträchtige und vor allem erfolgreiche Unternehmen wie N26, Raisin oder die Solarisbank sind heute aus der Branche nicht mehr wegzudenken.

Im B2C Segment wird immer wieder das Einhorn N26 als das Vorzeige-Fintech aufgeführt, welches sich nicht zuletzt als Sargnagel für das klassische Retailbanking gesehen hat. Was aber wie ein Sargnagel aussehen mag, ist am Ende vielleicht nur eine Akupunkturnadel. Insbesondere bei den Sparkassen tut sich was. Dort scheint man die eigene TV-Werbung aus den 90ern ernst zu nehmen und man macht nicht mehr nur das mit den Fähnchen. Eine Analyse:

The mighty, mighty Sparkasse

Mit 379 Sparkassen und ca. 50 Millionen Kunden und einem Geschäftsvolumen von 2.980 Mrd. EUR bildet die Sparkassen-Finanzgruppe die größte Kreditinstitutsgruppe in Deutschland. Ein Vergleich mit einer der Neo-Banken wäre nicht nur unfair, sondern einer zwischen Äpfeln und Birnen. Die Zahlen machen aber deutlich, wie groß die liebevoll “Roten” genannten sind. Sehr groß. Von den 50 Millionen Kunden führen inzwischen mehr als 50 % ihr Konto online. Das ist gut und schlecht zu gleich, denn es gibt auf der einen Seite noch viel Luft nach oben aber auf der anderen Seite ist die Quote verglichen mit einer Neo-Bank schlecht.

Bei der App sieht es verglichen mit der Anzahl der Kunden ähnlich aus, nicht jeder Kunde*in nutzt die App, aber trotzdem sind es viele. Seit dem Start 2009 wurde die mobilen Apps der Sparkasse mehr als 20 Millionen mal geladen. In der Übersicht Banking Apps in Deutschland stellt die Sparkasse dementsprechend den größten Anteil aller Banking Apps. Wichtiger ist aber die Zahl der MAUs (Monthly Active User), Stand August 2020 haben sich 9,15 Millionen Nutzer*innen aktiv in die Banking-App eingeloggt*. Auch bilden die Sparkassen mit 9 Millionen Kreditkarten den größten Kreditkartenissuer in Europa. Wohl gemerkt: gemessen an der Anzahl der Kunden ist da viel Luft nach oben, was aber nichts Schlechtes sein muss.

“Innovationen” made by Sparkasse

Die Sparkasse und Innovation in einem Satz zu nennen ist mindestens verwegen. Aber Innovation muss man im Kontext betrachten und im Vergleich mit anderen Banken, auch Neo-Banken, müssen sich die Sparkassen nicht verstecken. Man kann sich darüber streiten, ob das Mäusekonto der Haspa mit Manni der heiße Scheiß ist oder der Knax Club in Zeiten von Netflix und Co. die Kids hinter dem Ofen hervorholt, aber die Liste der Dinge, welche die Sparkassen so machen, ist beachtlich. Was vor allem fehlt, ist das, was ein Ökosystem nach dem Prinzip Apple oder Google ausmacht, eine nahtlose Nutzererfahrung. Denn im Grunde ist alles da, ein Auszug:

- Apple Pay: Ob die Girocard nun eine Insellösung ist oder nicht, Fakt ist: Die Sparkassen waren die ersten, welche die Girocard zu Apple Pay gebracht haben. Auch, wenn sie am Anfang sehr mit Apple Pay koketiert haben. Auf Android sind sie zwar nicht mit Google Pay, aber immerhin mit einer eigenen Lösung vertreten. Kurzum: Mobile Payment, lange Zeit Neo-Banks wie Boon (Wirecard) oder N26 vorenthalten, ist bei der Sparkasse angekommen. Und während sich das ein oder andere Fintech Plakat-Werbung leistet, kommt der Spot zu Apple Pay der Sparkasse zur Primetime

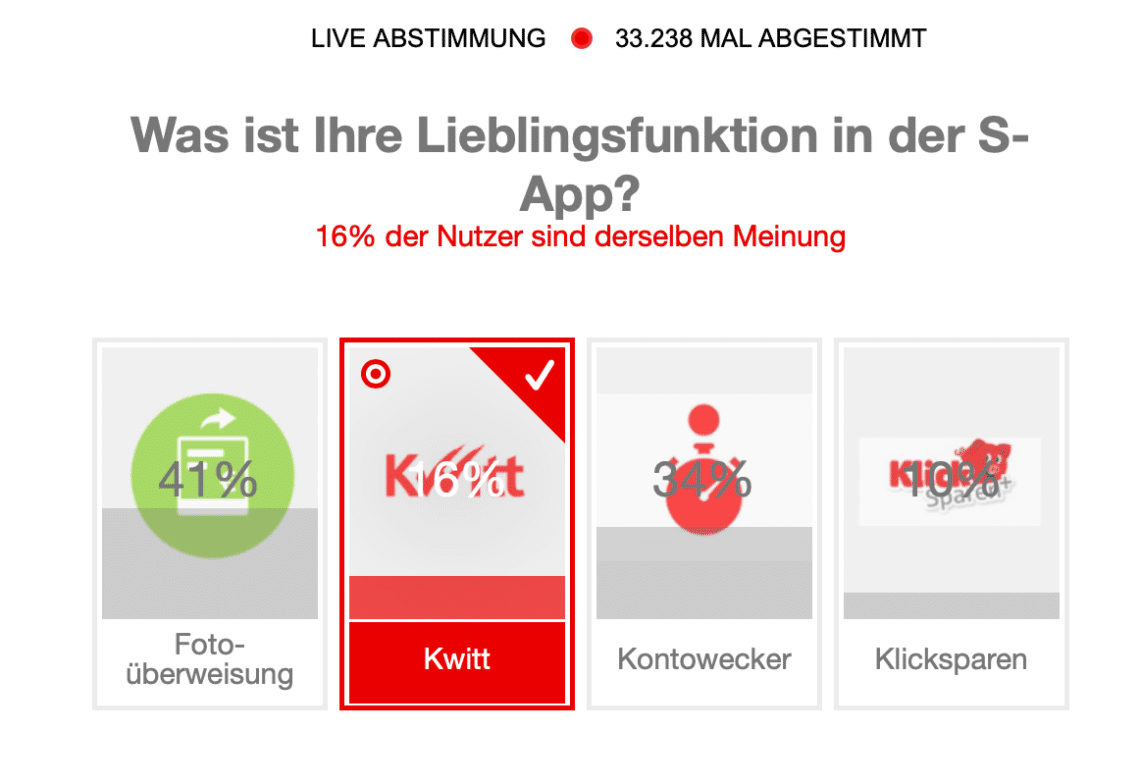

- Peer-2-Peer Payment: Die UX von Kwitt kommt direkt aus der Hölle. Da kann man nichts schön daran reden. Trotzdem nutzen laut der Live-Umfrage unter Sparkasse.de 16 % der Nutzer*Innen diese Funktion. Interessanter sind aber die echten Transaktionszahlen*: 2,3 Millionen Kwitt-Nutzer zählt die Sparkasse stand Juli 2020. Im selben Monat wurden 620.000 mal die Funktion zum Senden und 90.000 mal zum Empfangen genutzt. Das mag verglichen mit PayPal gering erscheinen, aber es ist auch nicht so, dass das Niemand nutzt. Wie geschrieben: Dei dem Höllen-UX.

Online-Banking: Die Internet-Filiale (aka Online-Banking) soll noch in diesem Jahr zur echten offenen PSD-API basierten Finanzplattform ausgebaut werden und ein vollumfängliches Multibanking (Umsatzabfrage und Überweisungen) inkl. Paypal bieten. Das wird sich dann auch in den Apps finden.

- Filialen: Das oft als überflüssiges Filialnetz der Sparkasse ist ein sehr zweischneidiges Schwert. Zweifelsohne braucht es in Zeiten fortschreitende Digitalisierung keine Filialdichte wie in den 90er Jahren. Ob es aber keine Filialen mehr braucht, da kann man ein ganz großes Fragezeichen daran machen. Die Frage ist nicht, ob es Filialen braucht, sondern wie viele und in welcher Form. Man kann heute nicht jede Komplexität aus Produkten nehmen. Das weiß auch Apple, weshalb es eben Apple Stores gibt, wo man Produkte erfahren kann und im Falle eines Problems auch die Genius-Bar in Anspruch nehmen kann. Trotz gutem telefonischen Support wird man manchmal in die Stores geschickt, weil ein Problem telefonisch nicht oder schlecht lösbar ist. Das Gleiche gilt für Finanzprodukte. Einen Dispo mit einem Klick in der App anlegen ist komfortabel. Weniger komfortabel wird es bei einem echten, finanziellen Problem wo es eben ein persönliches Gespräch braucht. Die weltweit größte Innovationsagentur IDEO hat diverse Konzepte für Banken entwickelt wie Filialen der Zukunft aussehen könnte. User Research hat gezeigt, das Filialen prinzipiell nicht überflüssig sind – nur die Art wie sie heute konzipiert sind. Zwei Beispiele findet man hier und hier.

Payment: Mit dem Kauf von drei Mehrwertanbietern durch den DSV und über 300.000 mittelständischen Kunden werden wollen die Sparkassen ein App- bzw. Payment-basiertes Loyalityprogramm für Kunden und Händler aufbauen. Starten soll das alles noch in Q1 2021 mit neuer Mobile Payment App inkl. Paylater und Loyalty. Der ganze “Spaß” soll insbesondere kleineren Händlern den Einstieg in den barlosen Zahlungsverkehr erleichtern.

UX (User Experience) und UI Design (Interaction Design): Das mit der Sparkasse und UX ist so eine Sache. Während das Design des Online-Banking auf der Webseite (im Fachjargon Internet-Filiale) man in die Kategorie “Okay” stecken kann, sind die mobilen Apps vom Haus & Hof Softwarelieferant Star Finanz nur so mittelgeil. Dabei scheint es nicht so zu sein, dass sie es nicht können. Schaut man sich die Projekte des eigenen Innovations-Hub an, fragt man sich schon warum sie es dort hinbekommen, aber eben nur dort. Auch das inzwischen eingestellte Yomo war im Vergleich zu den anderen Lösungen alles andere als schlecht. Jedenfalls nicht schlechter als manche Lösung die uns das ein oder andere Fintech in den letzten Jahren geschenkt hat. Überhaupt wundert man sich, dass von den auf der Seite des Innovations-Hub vorgestellten Lösungen irgendwie noch nichts an die Öffentlichkeit gedrungen ist. Kurzum: es scheint so etwas wie “Wissen und Erkenntnis” da zu sein und muss nur noch in der Breite umgesetzt werden.

Fazit

Zwischen einem verfügbaren Werkzeugkasten und die Werkzeuge auch zu nutzen wissen, liegen bekanntermaßen Welten. Trotzdem haben die Sparkassen einen Werkzeugkasten voller interessanter Werkzeuge, den sich andere erst noch zusammenstellen müssen. Kurzum: Es ist vieles vorhanden und es geht vor allem um ein “Connecting the dots”.

Eine Plattform ist nicht die Summe der Möglichkeiten, die Kunst besteht darin diese Möglichkeiten miteinander sinnvoll zu verknüpfen und das ganze ansprechend zu gestalten. Da hinken die Sparkassen (wie die meisten Banken) eben mancher Challenger oder Neo-Bank hinterher, da helfen in Zeiten von gestylten Kreditkarten wie man sie von N26, Klarna und Co bekommt auch nicht die Wunschmotive wie sie von der ein oder anderen Sparkasse angeboten werden. Bei einem Verbund wie bei den Sparkassen helfen die vielen Köche, die den Brei rühren, sicherlich auch nicht um die notwendigen PS auf die Straße zu bringen.

Dass es aber möglich ist, zeigt der Launch von z. B. Apple Pay und dort auch die Integration der Girocard. Auch haben Sparkassen keine Berührungsängste zu völlig neuen Themen. Die, zugegebenermaßen sehr langsame, Zusammenarbeit mit Identity Start-up yes ist ein solches Beispiel. Auch der Launch vor drei Jahren der Mastercard red (Debit-Mastercard (DMC), bei der Umsätze tagesaktuell vom Girokonto gebucht werden) bei der Sparkasse Siegen oder die frühe Zusammenarbeit mit Mobile Payment Alternative Bluecode sind Beispiele für neue Themen. Und auch wenn Yomo zu Grabe getragen wird, versucht hat man schon einiges. Was am Ende fehlt, ist der Mut Dinge durchzuziehen und deutschlandweit auch zu tragen. Um mein Karma-Konto bei der Sparkasse gänzlich zu füllen: Ich glaube es fehlen den Sparkassen am Ende sehr viel weniger für ein echtes Ökosystem wie man es von Tech-Giants erwarten würde als jeder Neo-Bank da draußen. Und der Vorsprung, den gerade diese Neo-Banken bei den digitalen Kontaktpunkten heute noch haben, ist einholbar. Man muss es nur machen.

* Die genannten Zahlen zwitscherte mir jemand, der jemand kennt, der die Cousine von der Person kennt, die die Zahlen genau kennt.