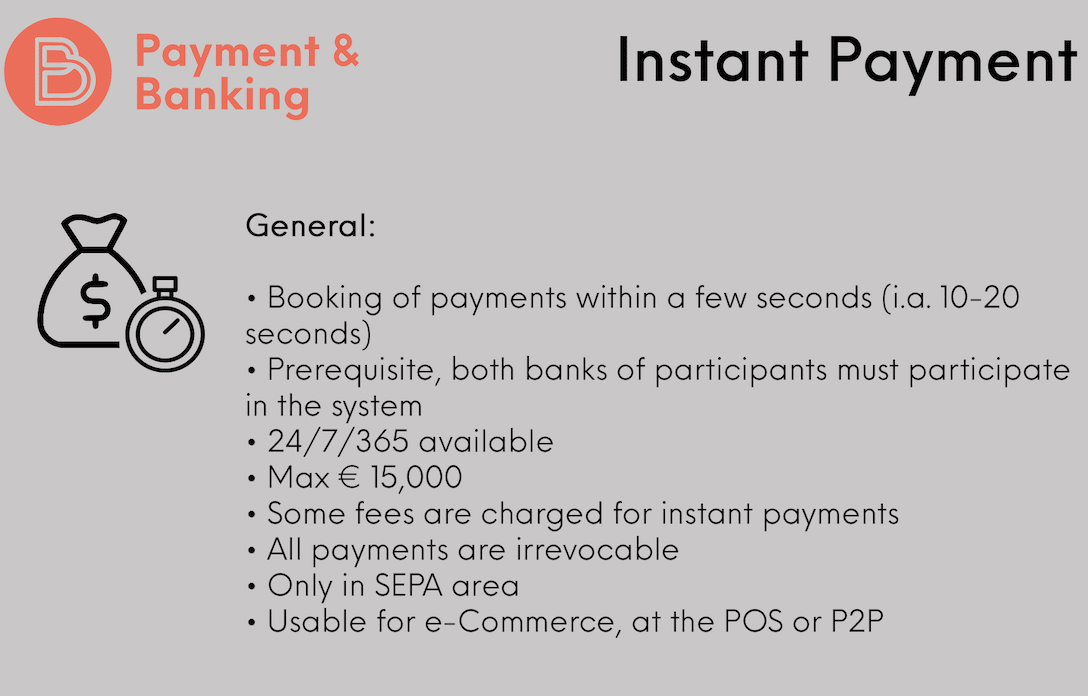

Seit 2017 kann jedes europäische Kreditinstitut den Sofortzahlungsdienst nutzen. Auch immer mehr deutsche Banken bieten ihren Kunden die ultraschnelle Bezahlvariante an. Wie laufen die Instant Payments genau ab, wo liegen die Vor-, wo die Nachteile und was kostet die Echtzeit-Überweisung?

Seit dem 21. November 2017 sind die „SCT Inst“ („SCT“ steht für „SEPA Instant Credit Transfer“) genannten Sofortüberweisungen innerhalb des gemeinsamen europäischen Zahlungsraums Realität – Turbo-Überweisung in wenigen Sekunden, über Landesgrenzen hinweg und das 24 Stunden lang an jedem Tag des Jahres.

Zeitverzüge entfallen

Genau ein Jahr später, im November 2018, brachte die Europäische Zentralbank (EZB) die einheitliche Zahlungsplattform „Target Instant Payment Settlement“ (TIPS) an den Start. Auf dieser Plattform können Kundenzahlungen im SCT Inst-Format, also die Instant Payment, durchgeführt werden – sowohl für private als auch für gewerbliche Bankkunden.

Durch Instant Payment müssen die Banken die Überweisungen nicht erst sammeln und dann einzeln abarbeiten. Denn so lautet die gängige Praxis bisher, auch beim Online-Banking: Das Geld wird erst bei der Bank geparkt, die Überweisung dann über eine zentrale Stelle abgewickelt. In der Folge können schon mal einige Tage vergehen, bis der Auftrag ausgeführt wird.

Solche Zeitverzüge gehören mit „Instant Payment“, bei denen bis zur Gutschrift auf dem Konto des Zahlungsempfängers keine 10 Sekunden vergehen, der Vergangenheit an. Doch wie funktioniert die Echtzeitüberweisung genau?

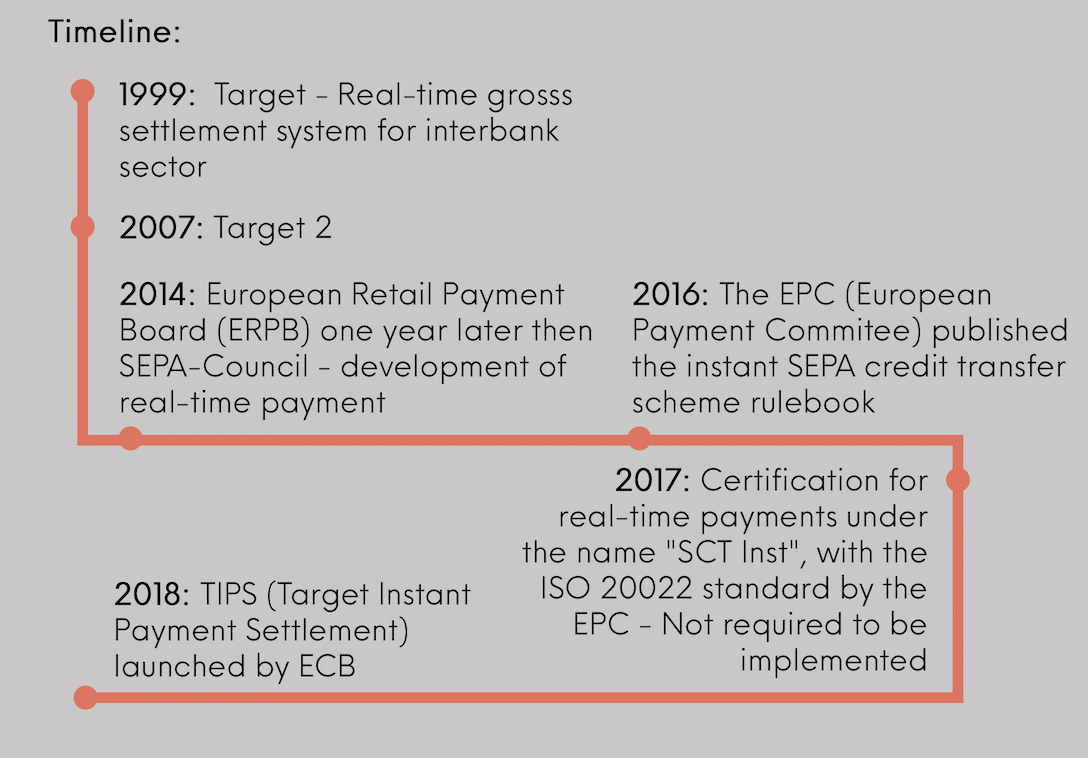

Der Ablauf

Der Kunde kann in aller Regel über das eigene Online- und Mobile-Banking die Instant Payments nutzen. Er wählt diese Funktion aus, nachdem er sich in sein Online-Konto eingeloggt hat. Anschließend muss er die erforderlichen Zahlungsdaten eingeben. Dazu gehören

- der Zahlungsbetrag

- der Empfänger

- die Bankverbindung des Empfängers

Danach muss der Zahler die Transaktion autorisieren und sich – via TAN – gegenüber seiner Zahlstelle authentifizieren. Der Überweisungsvorgang wird abgeschlossen. Das Konto des Überweisenden wird umgehend belastet und das Geld dem Konto des Empfängers gutgeschrieben. Maximal zehn Sekunden später hat er den Betrag auf seinem Konto, worüber wiederrum der Zahler von der Bank des Empfängers unmittelbar eine Bestätigung erhält. Sender und Empfänger können die Zahlungsinfos – genau wie bei einer SEPA-Überweisung – direkt einsehen.

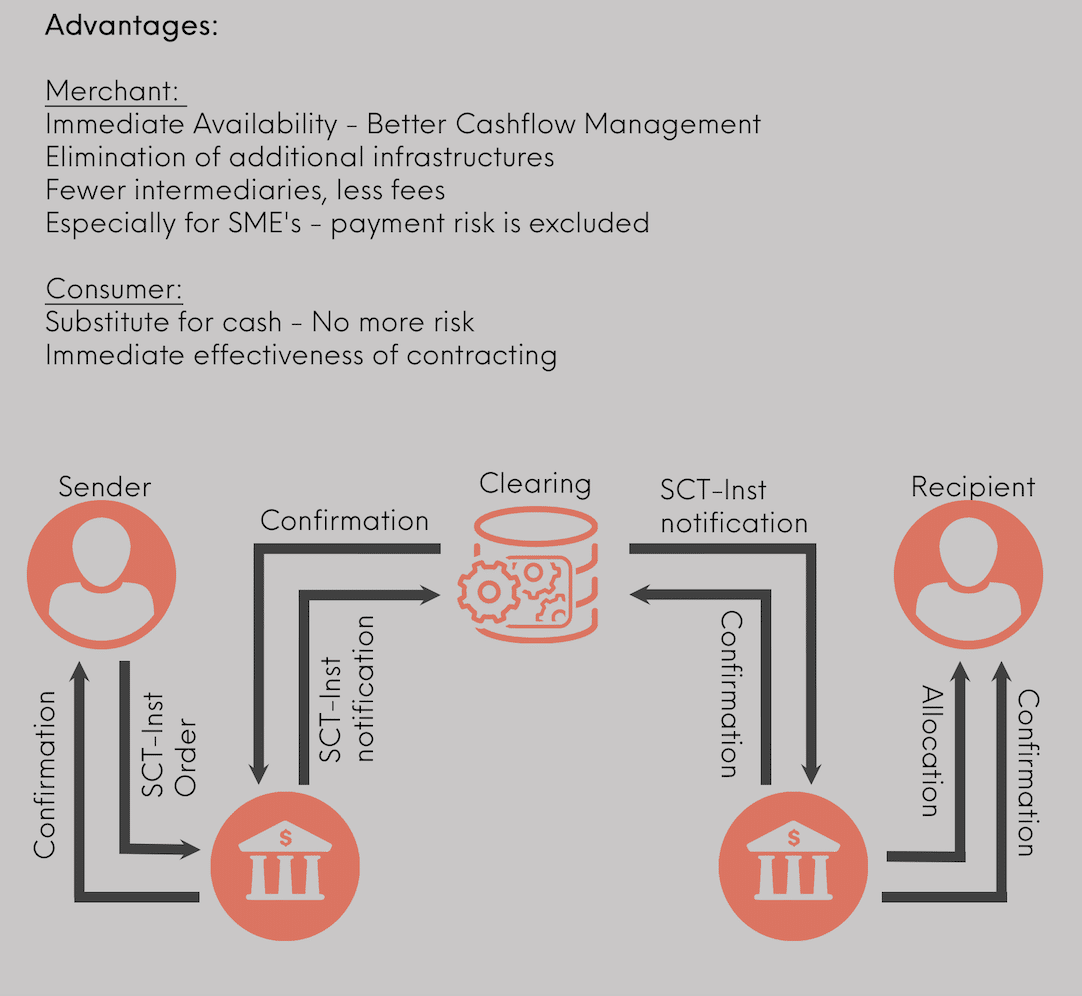

Die Vorteile

Der bereits erwähnte größte Vorteil von „Instant Payment“: die Geschwindigkeit. Kaufabwicklungen zum Beispiel erfolgen ultraschnell, dadurch dass das Geld sofort beim Empfänger ankommt. Die mit einer Online-Überweisung und erst Recht mit der klassischen Papierüberweisung einhergehenden zeitlichen Verzögerungen sind Geschichte. Außerdem erfährt der Zahlende umgehend, ob die Transaktion erfolgreich war, da das empfangende Geldinstitut eine Bestätigung ausstellen muss. Weitere Vorteile:

- der Geldtransfer kann flexibel und rund um die Uhr erfolgen:

also 24/7/365 - unkomplizierte und einfache Zahlungsübermittlungen zwischen

Privatpersonen sowie im E-Commerce - Folge: durch die blitzschnellen Überweisungen erhalten Käufer

ihre Waren sehr viel schneller - der Maximale-Überweisungsbetrag liegt bei 15 000 Euro – ist die

Überweisung nicht gedeckt, wird das Geld sofort zurücktransferiert - Instant Payments sind in alle Länder des einheitlichen europäischen Zahlungsverkehrsraums (SEPA) möglich

Die Nachteile

So verlockend die Echtzeitüberweisungen im Turboverfahren sind: Bankkunden müssen beachten, dass jede Instant-Payment-Transaktion teils erhebliche Kosten verursachen kann. Auf diesen Punkt gehen wir im folgenden Absatz noch genauer ein. Weitere Nachteile:

- Instant Payment sind gedeckelt: die Grenze liegt bei 15 000 Euro,

Überweisungen darüber sind nicht möglich - Online-Banking wird benötigt

- durch die Flexibilität und Einfachheit des Verfahrens steigt

die Gefahr von spontanen (Lust-) Käufen - fälschlich durchgeführte Buchungen können nicht storniert

werden: der Kunde muss Kontakt zur Bank aufnehmen, um sein Geld

zurückzubekommen - nur möglich, wenn auch das Geldinstitut des Empfängers an dem Verfahren teilnimmt

Kosten

Allgemein gilt: Die Bepreisung der Eilüberweisung hängt von zwei Dingen ab:

- dem gewählten Kontomodell

- dem jeweiligen Kreditinstitut des Senders

Eine von Konto.org im Frühjahr 2019 durchgeführte Erhebung, bei der Daten von mehr als 20 Landes- und Privatbanken sowie allen 385 Sparkassen abgefragt wurden, ergab: Die Bandbreite für Privatkunden schwankt von kostenfrei bis hin zu knapp fünf Euro pro Transfer.

Auch bei den Sparkassen sind die anfallenden Gebühren je nach Institut verschieden, meist liegen sie bei Personen mit Privatkonto zwischen null Euro und 50 Cent. Bei der Berliner Sparkasse etwa werden – abhängig vom Kontomodell – 25 bis 55 Cent fällig. Bei der Sparkasse Leipzig zahlen Privatkunden 49 Cent pro Transfer. Tiefer in die Tasche greifen muss man bei der Sparkasse Finnentrop (NRW), dort kostet eine Überweisung 0,95 Cent.

Die Sparkasse Offenbach verlangt 1,50 Euro, die Sparkasse Offenburg sogar 3 Euro. In der Sparkassen-App „Kwitt“ kosten die Sofort-überweisung hingegen nichts. Für Geschäftskonten gelten abweichende Gebühren. Hier kann eine einzelne Echtzeitüberweisung mit bis zu zehn Euro zu Buche schlagen. Im Schnitt pendeln sich die Gebühren für Geschäftskonto-Besitzer zwischen null Euro und einem Euro ein, sie sind also etwas höher als bei den Privatkunden. Generell sollten sich Kunden vorher bei ihrer Bank über die Gebührensätze genau informieren.

Eine Gebühren-Übersicht aller teilnehmenden Kreditinstitute gibt es hier.

Beteiligte Geldinstitute

Als Vorreiter bei den Turbo-Überweisungen in Deutschland gilt die Hypovereinsbank (HVB). Als erstes deutsches Geldinstitut bot die HVB die Echtzeitüberweisung seit dem 21. November 2017 an. Die Deutsche Bank und die Sparkassen bieten Instant Payment mehrheitlich seit 2018 an. Seit einem Jahr kommen damit also auch die rund 50 Millionen Kunden der deutschen 390 Sparkassen in den Genuss des Dienstes.

Darüber hinaus hat 2018 auch der Bundesverband der Deutschen Volks- und Raiffeisenbanken (BVR) für seine Institute die schnellen Geldtransfers eingeführt. Allerdings nur passiv: Kunden konnten längere Zeit nur Instant Payments empfangen. Seit Mai 2019 steht den Kontoinhabern das Echtzeitzahlungssystem in vollem Umfang zur Verfügung. Seit Anfang des Jahres haben sich insgesamt mehr als 1.700 Finanzinstitute über sieben Teilnehmerbanken dem Instant Payment angeschlossen.

„Seit Jahresbeginn haben sich mehr als 1.700 Finanzinstitute über sieben Teilnehmerbanken dem Instant Payment angeschlossen.“

Die teilnehmende Kreditinstitute in Deutschland in der Übersicht

(Stand Mitte 2019):

- Sparkassen Finanzgruppe

- UniCredit (HVB)

- Deutsche BankVolks- und Raiffeisenbanken

- Commerzbank

- Landesbank Baden-Württemberg (Sparkassenverbund)

- Landesbank Hessen-Thüringen (Sparkassenverbund)

- DZ Bank (Genossenschaftsbanken)

- Hanseatic Bank