Instant Payment- Produkt oder notwendiges Update der Systeme?

Vorgestern Abend hatte ich auf Basis eines aktuellen Artikels zum Start von Instant Payment bei den Sparkassen einen spannenden Chat mit Nils Wischmeyer, dem Autor des Artikels “In Zehn Sekunden” erschienen auf sueddeutsche.de. Wir haben das Thema Instant Payments und deren Bedeutung für den Markt bereits mehrfach hier im Blog beleuchtet und auch früh im Podcast besprochen. Zur Erinnerung hier die Links:

Wir haben das Thema Instant Payments und deren Bedeutung für den Markt bereits mehrfach hier im Blog beleuchtet und auch früh im Podcast besprochen. Zur Erinnerung hier die Links:

- https://paymentandbanking.com/instant-payments-endkundenprodukt-oder-b2b-thema/

- https://paymentandbanking.com/instant-payments/

- https://paymentandbanking.com/instant-payment-kommt-und-trifft-auf-die-neue-realitaet/

- https://paymentandbanking.com/fintech-podcast-024-sepa-instant-payments/

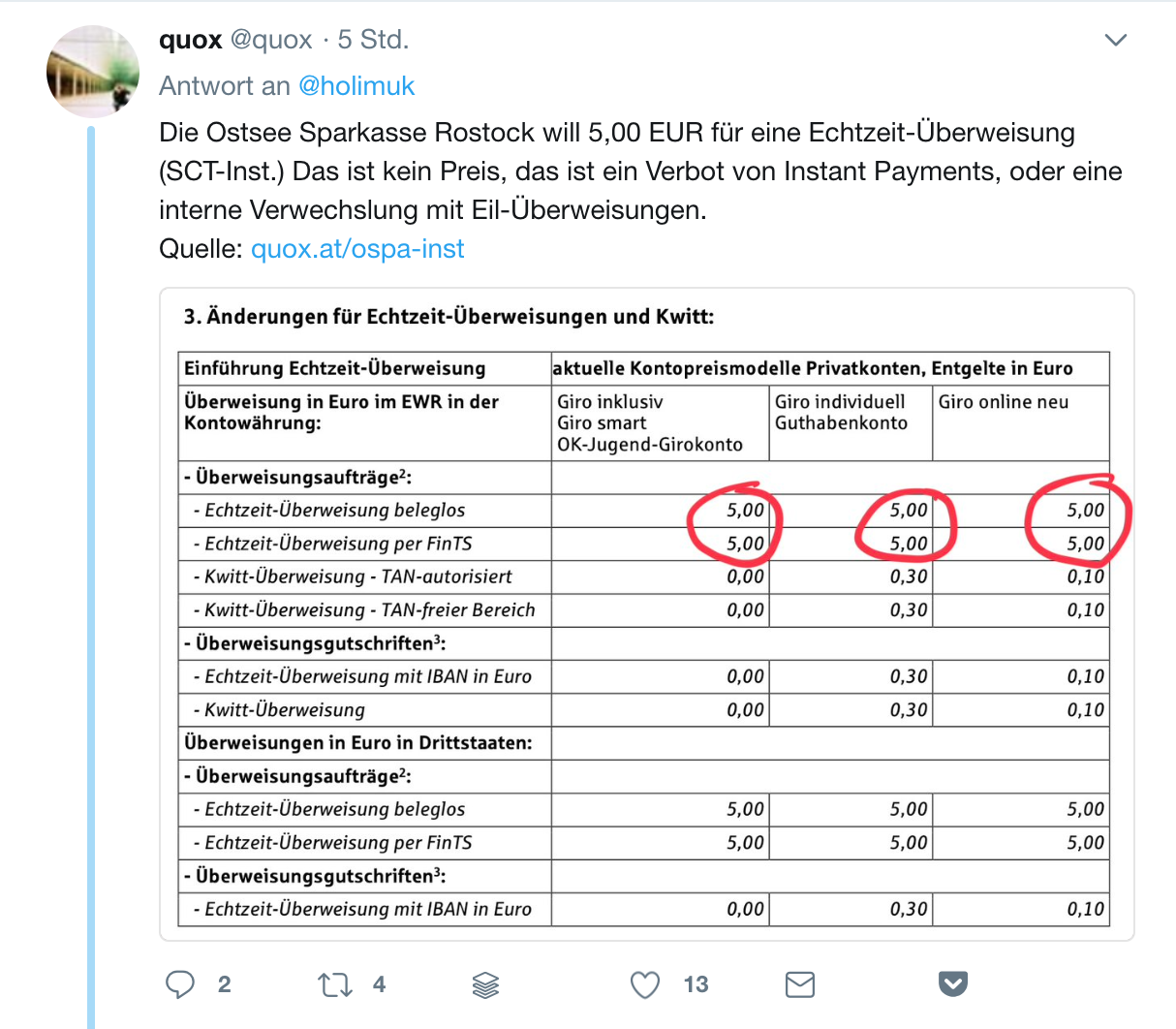

- Ein Produkt? Wie die Extra-Bepreisung für die Nutzung suggeriert?

- Ein Feature wie andere sagen?

- Oder gar einfach “nur” ein nötiges Update der Infrastruktur um den Zahlungsverkehr in der Real-Time-Welt ankommen zu lassen?

Kilian Thalhammer:

- Instant Payments ist Infrastruktur, kein Produkt welche Transaktionen schneller macht, das kann manchmal nützlich sein und auf der Basis kann man interessante Produkte bauen (die Realtimeüberweisung wird dazu aber nicht die Killer App sein) was manchmal aber auch unnötig sein kann, denn nicht alles will/kann/soll realtime sein. Aggregation ist oft nötig, denn eine ganze Prozesskette ist selten realtime. Meist wollen die einzelnen Akteure eine “Realtime Zahlungssicherheit” und ein “zeitnahes Settlement” (v.a. eines dass die angeschlossenen System verarbeiten können). Instant Payments ist so gesehen, die weniger gehypte Blockchain. Ein technologische Umsetzung auf der Suche nach Use Cases. Man wird schon welche finden.

Jochen Siegert:

- Mit Instant Payment ist die Überweisung endlich in der Realität der Kunden angekommen. Wir können innerhalb von Sekunden über das Netz Fotos teilen, Videos & Nachrichten verschicken, chatten, telefonieren und ja, seit 1998 millionenfach mit PayPal weltweit kostenfrei in einer Sekunde Geld von eMail an eMail transferieren. Fast genau 20 Jahre nach Gründung dieses StartUps ist nun auch endlich tatsächlich möglich Überweisungen zwischen (noch einzelnen) Banken in mehr oder weniger Echtzeit zu verschicken. Aufgrund dieser späten Ankunft des Bankings in der Lebenswirklichkeit der Kunden, kann man es m.E. nur noch als “Infrastruktur” bezeichnen. Die Diskussion über die Bepreisung ist obsolet und allenfalls ein Übergangsphänomen. Man kann Kunden, die bislang kostenfrei Geld überwiesen, außerhalb von absoluten Nischen nur sehr schwer erklären warum “instant” plötzlich etwas kosten soll, während alles Andere außerhalb von Banken längst instant ist. Ja, die Banken hatten hohe Kosten für die Investitionen in die Infrastruktur, aber diese hatten Sie auch für SEPA und viele andere Services rund um das Girokonto und genau darüber (Girokonto) auch ein Ankerprodukt für die Monetarisierung dieser Investitionen. Auf der andere Seite bietet Instant Payment deutliche Chancen heutige, kartenbasierte Verfahren mittel- bis langfristig durch das Girokonto in Verbindung mit der Banking-App mindestens zu ergänzen. Dafür muss aber deutlich mehr passieren als die reine Backend-Infrastruktur aufzurüsten. Produktmehrwerte, Händlerintegrationen, attraktive Konditionen für den Handel und last but not least bequeme Frontends für die Endkunden sind dafür nötig. Werden die Finanzdienstleister dies selbst bauen oder (wie PayPal damals) Drittdienstleister auf der Infrastruktur der Institute? Schau mer mal…

Maik Klotz:

- Instant Payments – das man darüber redet, das nun Überweisungen im Jahr 2018 wie eine eMail, Whatsapp-Nachricht oder SMS in Echtzeit ankommt, zeugt von Real-Satire. Getoppt wird diese Satire nur von der Tatsache, das es eine Wahl gibt zwischen Instant oder Standard-Überweisung. Und das man auch noch dafür in einigen Instituten bezahlen soll. Was wohl die Challenger-Banken daraus machen? Vermutlich einfach als Standard irgendwann einführen, oder nichts, weil es so belanglos ist, verglichen mit anderen Themen. Ein Treppenwitz.

Nils Wischmeyer:

- Instant Payment ist ein Produkt, nicht, weil es mehr wäre als Infrastruktur, sondern weil die Banken es so anpreisen und auch bepreisen. Deswegen wird der Kunde es auch als solches wahrnehmen. Was die Geldhäuser nicht bedacht haben, ist, dass sie nun erst einmal erklären müssen, warum nicht alle Überweisungen IMMER instant sind, wo es doch technisch möglich ist. Wollen wir hoffen, dass der Kunden ihnen das am Ende nicht sogar übel nimmt.

André M. Bajorat:

- Für mich ist Instant Payment das Ankommen eines Teils der Banken-Infrastruktur in der Neuzeit – also unserer Real-Time Welt. Von daher ist es ein überfälliges Update der Systemlandschaft die sicher sehr teuer und aufwendig war. Daher ist der Impuls dieses Update gegenüber den Nutzern – also uns – bepreisen zu wollen verständlich. Da die Kunden – also wir – die Banken in unserem Verhalten aber bereits überholt haben, wird dies nicht flächendeckend und vor allem nicht dauerhaft funktionieren. Sollten Banken dauerhaft an der Bepreisung festhalten, wird Instant Payment zum Katalysator anderer Player, die schon immer gefühlte Real-Time Payments im Angebot haben. Die aktuell viel diskutierten Use-Cases für Instant Payments am POS sind für mich zudem eher theoretischer Natur, da 10 Sekunden, User- und Empfänger Bepreisung, Strong Customer Authorisierung und eine nicht vorhandene Händler-Infrastruktur große Hürden darstellen und der Mehrwert gegenüber dem existierenden noch gesucht wird.

[…] 2017 kann jedes europäische Kreditinstitut den Sofortzahlungsdienst nutzen. Auch immer mehr deutsche Banken bieten ihren Kunden die ultraschnelle Bezahlvariante an. Wie […]