Ein Versuch der Beurteilung von kursierenden Thesen zum Libra Coin. Ein Gastbeitrag von Fabian Meyer, Managing Partner von CORE SE.

Einleitung

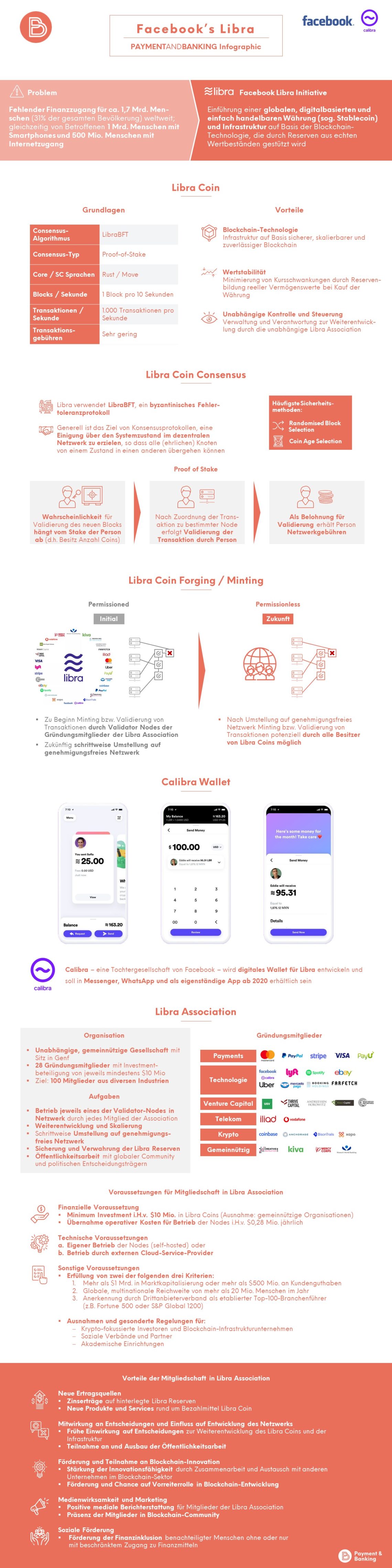

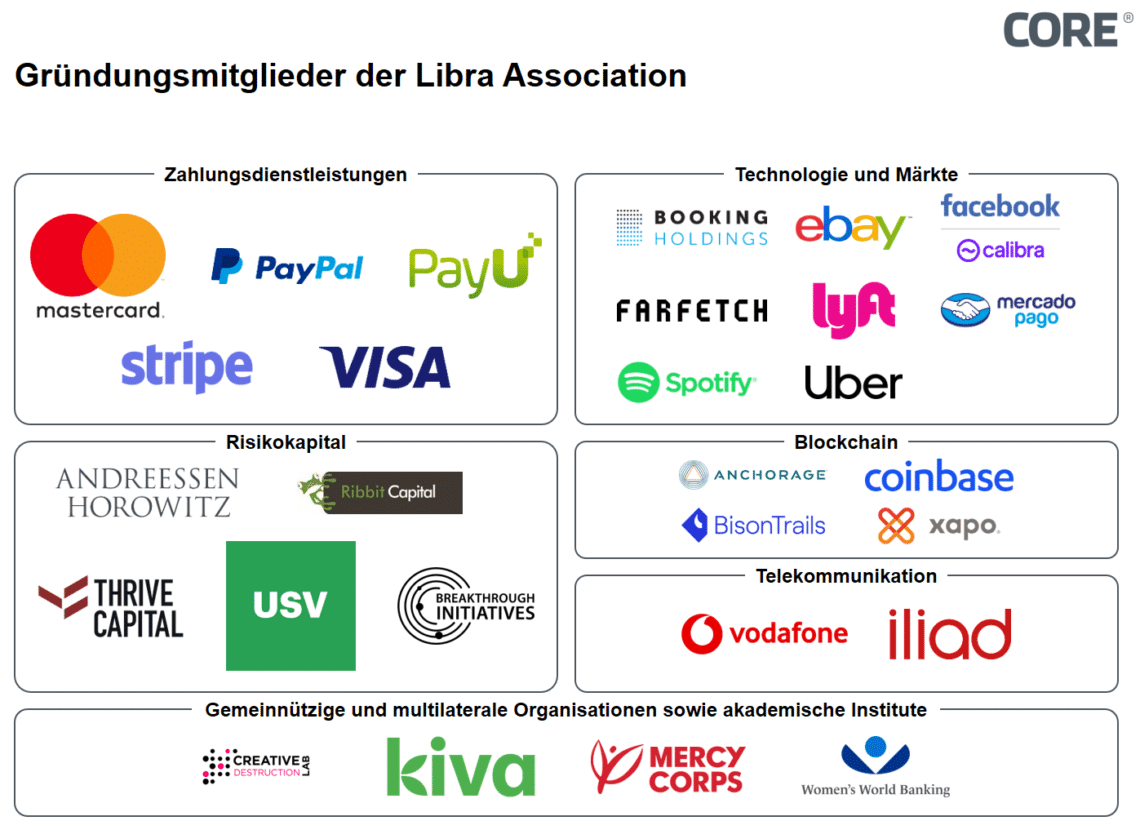

Die Libra Association, eine Organisation aus aktuell 28 institutionellen Mitgliedern verschiedener Branchen, hat angekündigt, im Jahr 2020 eine Kryptowährung mit dem Namen „Libra“ zu lancieren. Unter den unabhängigen Mitgliedern ist auch Facebook, welches zum jetzigen Zeitpunkt als treibende Kraft bis zum offiziellen Start fungiert und mit seinem Tochterunternehmen „Calibra“ eine gleichnamige Wallet für Libra herauszubringen plant. Das Vorhaben wird daher oft fälschlich als „Facebook-Währung“ bezeichnet, wobei die tatsächliche Tragweite und Motivation gemäß des von der Libra Association jüngst veröffentlichten Whitepapers jedoch weit darüber hinaus geht. Es wird folgende Vision postuliert:

- Globaler und für alle Menschen uneingeschränkter Zugang zu Finanzdienstleistungen durch Abbau von Transaktionskosten und Infrastrukturbarrieren

- Umsetzung in Form einer dezentralen, digitalen Währung, welche weltweit den Handel stimulieren und direkten Zahlungsverkehr durch neuartige Schnelligkeit, Effektivität und niedrige Transaktionskosten revolutionieren soll

- Viele Anwendungsmöglichkeiten, wie direkte Überweisungen, Online-Shopping oder Lohnzahlungen sowie der Wegfall der Notwendigkeit eines Bankkontos könnten Papiergeld, aber auch Zahlkarten ablösen sowie Zahlungen an Freunde, Arbeitnehmer und Händler ohne Intermediäre und Beteiligung der heutigen Akteure in Echtzeit

ermöglichen - Zudem spielen Gleichberechtigung, Sicherheit für aller Verbraucher sowie die Wahrung der Integrität des Ökosystems eine zentrale Rolle

Durch die Veröffentlichung des Whitepapers wurde eine große mediale Aufmerksamkeit erzeugt. Der Fokus lag dabei primär auf Facebook als treibende Kraft hinter der Libra Initiative. Es wurde

aus technischer Sicht hinterfragt, ob die Libra Blockchain tatsächlich als Blockchain anzuerkennen ist und in welchen anderen zentralen Punkten sich das Großprojekt von herkömmlichen Kryptowährungen unterscheidet.

Brisanz der Thematik wird verschärft durch Interpretationsräume aufgrund vieler zum heutigen Zeitpunkt ungeklärter Fragen. Dies führte im Umkehrschluss dazu, dass Beobachter sich zu Spekulationen hinreißen ließen und eine Vielzahl an teils spekulativen Thesen und Szenarien diskutiert wurde. Mit dem vorliegenden Diskussionspapier verfolgen die Autoren das Ziel, eine exakte Anamnese der Faktenlage zu erstellen und die Libra-Initiative in den weiteren Kontext der bereits seit geraumer Zeit bestehenden Fragestellung zu setzen:

Besteht die Notwendigkeit, neben den ca. 160 einzelnen, nationalen oder regionalen Währungsräumen einen globalen, digitalen und alles überspannenden digitalen Währungsraum zu schaffen?

Diese Fragestellung erfährt durch den Vorstoß von Libra als vornehmlich privatrechtliches Unternehmen erheblichen Auftrieb und macht die Positionierung verantwortlicher Institutionen dringend und mandatorisch. Die vorliegende Analyse gibt zunächst einen Überblick über Libra sowie die zugrundeliegende Funktionsweise, vergleicht dann das Konzept mit den bestehenden Kryptowährungen und beleuchtet offene Punkte in Verbin-dung mit Kritik. Eine Auswahl wesentlicher Thesen wird untersucht und eingewertet. Final wird reflektiert, inwiefern die Libra Coin tatsächlich einen Beitrag im Kontext einer global-digitalen Währung ist und sein kann,

welche Stakeholder sich der Lösungsfindung dieser fundamentalen Fragestellung annehmen könnten und was die Zielsetzung entsprechender Gremien sein sollte.

Als Quellen der Untersuchung dienen die bis heute publizierten Informationen (u.a. Libra Whitepaper, technische Dokumentation der Libra Blockchain und State Machine Replication in the Libra Blockchain).

Libra auf einen Blick

Libra ist eine Kryptowährung, welche auf der Blockchain-Technologie aufsetzt. Dies bedeutet, dass die Integrität des Zahlungsnetzwerkes nicht durch zentrale Vertrauensinstanzen, sondern durch dezentrale Verteilung des Systemzustandes auf verschiedene Netzwerkknoten (Nodes) und einen kryptographischen Konsens-Mechanismus sichergestellt wird. Da der Verbleib einer jeden Libra Coin jederzeit allen Netzwerkknoten bekannt ist, können Libra Coins nicht dupliziert werden, was die Integrität des Netzwerkes schützt und den Einsatz als Zahlungsmittel überhaupt

ermöglicht. Dieser Ansatz ist von anderen Kryptowährungen wie Bitcoin oder Ethereum bekannt.

Libra fokusiert sich initial auf den Peer-to-Peer (P2P)- und Business-to-Consumer (B2C)-Markt. Zukünftige Kunden sollen lediglich ein Endgerät mit einer funktionierenden Datenverbindung zur Nutzung von Libra benötigen – bspw. ein Smartphone. Dabei sollen, im Gegensatz zu herkömmlichen Finanzinstituten, für Bezahlungen weder Bankkonto noch Zahlungsmittel wie Kreditkarten zur Abwicklung von Finanztransaktionen notwendig sein. Dies soll bestehende Zugangsbarrieren zum Zahlungsverkehr für Milliarden von Menschen langfristig aufheben.

Den Unternehmen und Händlern wiederum sollen über geringere Transaktionskosten und schnellere Abwicklung Anreize zur Teilnahme geboten werden. Libra verfolgt in der Entwicklung einen Open-Source Ansatz, wodurch auf Libra basierende Anwendungen wie beispielsweise Wallets, weitere aufbauende Finanzprodukte oder Handelsportale von jedem entwickelt und in das Ökosystem integriert werden können.

Während Libra ein Produkt der Association ist, kommt eine erste Wallet von Facebook selbst: Calibra. Die zu diesem Zweck gegründete Tochtergesellschaft von Facebook soll die Separierung von persönlichen Nutzerdaten (Facebook) und finanziellen Daten (Calibra) sicherstellen. Calibra selbst ist eine sogenannte Softwallet, welche direkt in die bestehenden Social-Media-Kanäle des Konzerns integriert werden soll. So könnten Libra Coins, bspw. von Endkunden als P2PZahlungsmittel zwischen Facebook- und Whatsapp-Account oder für Bezahlungen auf dem Facebook Marketplace genutzt werden.

Unterschied von Libra zu anderen Kryptowährungen

Im Zuge des „Bitcoin-Hype“ zwischen 2017 und 2018 ist die Anzahl verfügbarer Kryptowährungen sprunghaft gestiegen, allerdings konnten nur wenige dieser Coins bisher eine Marktrelevanz als tatsächliches Zahlungsmittel erreichen. Es stellt sich demnach die Frage, was Libra von diesen bestehenden Kryptowährungen differenziert und die derzeit beobachtbare Öffentlichkeitspräsenz und das hohe Interesse an den Finanzmärkten begründet. Die Unterschiede lassen sich dabei in sechs Kategorien unterteilen:

a) Governance

Ein wesentlicher Unterschied liegt in der zentralistisch organisierten, regulativen Instanz namens Libra Association. Diese Organisation mit Sitz in Genf (Schweiz) definiert alle Rahmenbedingungen und Zielvorgaben mit einer Zwei-Drittel-Mehrheit, wobei später alle Mitglieder unabhängig und gleichberechtigt sein sollen. Bis zum Launch von Libra in 2020 nimmt jedoch Calibra, als offizielle Vertretung von Facebook, die Führungsrolle ein. Die jetzigen und zukünftigen Mitglieder der Libra Association beschäftigen sich im Kern mit drei Thematiken: Steuerung, Implementierung und Strategie.

Ihre Rechte und Pflichten umfassen dabei u.a.:

– Maßgebliche Entscheidungsbefugnis zur Weiterentwicklung der Libra Blockchain

– Verantwortung der Delegation des Managements der Libra Reserve

– Gewährung von Fördergeldern

– Entwicklung der Langzeitstrategie für das Libra-Ökosystem

– Betrieb der Netzwerkknoten zum Betrieb und zur Sicherung des Netzwerkes durch Validierung der Transaktionen

b) Mitgliedschaft

Dem Konsortium haben sich Stand Juli 2019 bereits 28 Mitglieder aus verschiedenen Industrien sowie gemeinnützige, bzw. akademische Organisationen angeschlossen – bislang hauptsächlich solche, die in den USA ansässig sind. Die Libra Association erklärte zum Ziel, diese Zahl auf 100 Mitglieder bis zum geplanten Start von Libra in 2020 zu steigern. Die Anforderungen an teilnehmende Unternehmen sind jedoch hoch. So sind als Voraussetzungen für eine Mitgliedschaft in der Libra Association mindestens zwei der folgenden drei Evaluierungskriterien zu erfüllen:

Marktwert/Kundensaldo: Marktwert > 1 Mrd. US-Dollar oder

Kundensaldo > 500 Mio. US-Dollar

Skalierung: Reichweite von weltweit über 20 Mio. Menschen pro Jahr

Nachhaltigkeit der Marke: Top-100-Branchenführer, annerkannt von einem externen branchenspezifischen Verband oder Medienunternehmen

c) Nutzer

Alleine durch die Gründungsmitglieder und insbesondere die enge Kopplung an Facebook und die Calibra Wallet hat Libra vom Moment des Launches an eine potenzielle Frontend-Integration von fast 2.5 Mrd. Nutzern weltweit und damit eine allen anderen Kryptowährungen überlegene Reichweite. Dies ist insbesondere wichtig, wenn es um das Auflösen des „Henne-Ei-Problems“ geht: Ein Händler wird eine Zahlungsmethode nur dann akzeptieren, wenn die Reichweite auf der

Kundenseite groß genug ist. Kunden wiederum fragen Zahlungsmethoden i.A. nur nach, wenn sie damit auch bei hinreichend vielen Händlern bezahlen können.

Dies ist unter anderem einer

der wesentlichen Gründe, warum nur sehr wenige Händler Bitcoin akzeptieren. Wenn 2.5 Mrd. Nutzer am Libra-Ökosystem angeschlossen wären, kann Libra als Zahlungs-mittel für Händler schnell attraktiv werden, insbesondere, wenn die im Whitepaper erwähnten „erheb-lich niedrigeren Transaktions-kosten“ im Vergleich zu traditionellen Methoden wie Kartenzahlungen oder

Lastschriften sich tatsächlich materialisieren.

d) Libra Reserve

Der Libra Coin ist ein sogenannter „Stable Coin“. Dieser unterscheidet sich gegenüber den meisten bekannten Kryptowährungen durch seinen „intrinsischen“ Wert, der Libra Reserve. Diese stellt eine Art finanzielle Absicherung dar und reduziert die bekannten Wertschwankungen vieler Kryptowährungen massiv. Die Libra Reserve wird initial durch die Mitgliederbeiträge der Libra Association von jeweils 10 Mio. US-Dollar „Buy-In“, sowie nach dem Launch durch den Kauf von neuen Libra Coins gespeist. Die Funktionsweise ist, dass für jeden ausgestellten Libra Coin eine gleichwertige Menge an Fiat-Währung in die Reserve einfließt. Sofern eine Rückabwicklung gewünscht ist, wird der jeweilige Coin vernichtet und ein entsprechender Betrag in der jeweiligen Fiat-Währung aus der Reserve ausgezahlt.

Diese Umwandlung ist in beide Richtungen nur autorisierten Wiederverkäufern („Authorized Reseller“) erlaubt, während der „Handel“ bestehender Libra Coins prinzipiell von jedem Netzwerkteilnehmer durchgeführt werden kann. Somit herrscht eine ständige Parität zwischen Fiat-Währungen und ausgegebenen Libra Coins. Dadurch ist Libra ein potenziell werthaltendes Zahlungsmittel und kein spekulatives Anlagevehikel.

Allerdings ist diese Form der Kursabsicherung keineswegs neu und Kryptowährungen wie bspw. Tether (ehemals Realcoin) verfolgen ähnliche Ansätze, wenngleich meist nur ein einzelnes Asset bzw. eine Währung zur Absicherung verwendet wird. Im Falle Tether sind es US-Dollar, aber auch Absicherungen über Wertpapiere oder Rohstoffe sind üblich.

Für Stable Coins bisher unüblich ist die Kopplung an eine Vielzahl verschiedener Währungen, sowie insbesondere der Ansatz von Libra zur Wertschöpfung durch die Reserve: Die Vermögenswerte der Libra Reserve werden von einem geografisch verteilten Netzwerk von „Custodians“ mit Investment-Grade-Bonität gehalten und in eine vorgeschriebene Auswahl eines diversifizierten Währungskorbs (Euro, Dollar, Yen und Britische Pfund), einer Selektion von ertragsstarken aber risikoarmen Anlagemöglichkeiten, wie kurzfristige Staatsanleihen stabiler Regierungen angelegt.

Dies soll sowohl die Volatilität der Libra Coins reduzieren, als auch die Sicherheit (durch geringere Ausfallwahrscheinlichkeit und Dezentralisierung der Vermögenswerte) gewährleisten. Kapitalerträge aus der Libra Reserve sollen in folgender Priorität verwendet werden:

- Deckung der Infrastrukturkosten der Netzwerkknoten wie bspw. Serverkosten

- Finanzierung der Weiterentwicklung der Libra Blockchain und Förderung von Librabezogenen Initiativen

- Auszahlung einer „Dividende“ an Inhaber von Libra Investment Token (Gründungsmitglieder der Association erhalten jenen für ihren „Buy-In“)

e) Technologie

Hinsichtlich des technologischen Ansatzes bestehen bei Libra einige Besonderheiten ggü. anderen Blockchains wie bspw. Bitcoin oder Ethereum. Um die Unterschiede besser zu verstehen, ist zunächst ein Verständnis über die Funktionsweise einer typischen Blockchain im Cryptocurrency Kontext zu schaffen: Vereinfacht gesagt, wird hierbei ein Bündel neuer Trans-aktionen von so genannten „Minern“ (Knotenpunkte im Netzwerk) in einem neuen „Block“, welcher wiederum auf den vorhergehenden Block referenziert, gebündelt.

Dabei besteht die Aufgabe, jenen an die „Kette“ anzuhängen. Welcher Knoten den nächsten Block schreiben darf, ist dabei stochastisch bestimmt: Um einen neuen Block anzuhängen, muss eine komplexe mathematische Zufallsaufgabe (Hash-Funktion, welche auch Parameter aus dem vorausgehenden Knoten enthält) gelöst werden, was viel Rechenleistung beansprucht. Sobald der erste Knoten ein Ergebnis hat, validiert dies die anderen Knoten, was wiederum durch den Aufbau der Hash-Funktion sehr einfach möglich ist.

Im Erfolgsfall wird der neue Block vom Netzwerk als die neue „Wahrheit“ akzeptiert, der Miner erhält vom Netzwerk eine „Belohnung“ (i.d.R. neu ausgegebene Coins/Token) und der Mechanismus startet für den nächsten Block erneut. Die Wahrscheinlichkeit einen neuen Block zu minen und die Belohnung zu erhalten, hängt also von der verfügbaren Rechenleistung eines Knotens ab.

Weiterhin kann das Netzwerk nur manipuliert werden, wenn eine Mehrheit der Knotenpunkte („50% + 1“) betrügerisch zusammenarbeitet und ein falsches Ergebnis der Hash-Aufgabe akzeptiert. Dieser Konsens-Mechanismus wird als Proof-of-Work bezeichnet und ist sehr rechenintensiv, was die Skalierbarkeit und Transaktionsgeschwindigkeit des Systems limitiert.

Demgegenüber werden bei Libra keine Blöcke gebildet, sondern die komplette Transaktionshistorie wird als verteilte, fortlaufende Datenbank in sogenannten „Merkle Trees“ abgespeichert. Jede Iteration der Datenbank, d.h. jeder neue „Ast“ wird dabei von den Knotenpunkten einzeln validiert (Block-Größe = 1), weshalb Libra rein technisch keine echte Blockchain ist, sich jedoch, wie im Kapitel 2 beschrieben sehr wohl als Distributed Ledger qualifiziert.

Da die Validierung selbst immer nur ggü. dem Vorgängerzweig erfolgen muss, ist der Konsens-Mechanismus erheblich effizienter und ressourcenschonender. Die Validierungsknoten erhalten auch keine Entschädigung durch neue Coins/Token, sondern sollen primär durch die Kapitalerträge der Libra Reserve und ggf. zusätzliche Transaktions-gebühren in noch nicht weiter spezifizierter Höhe finanziert werden. Ferner ist die Anzahl an Validierungs-Knoten aktuell begrenzt (s.g. „closed“ oder auch „permissioned“ Blockchain), wobei derzeit nur die Association Mitglieder Validierungsknoten betreiben dürfen. Man spricht daher auch vom „Proof of Authority“.

Weiterhin erwähnenswert ist, dass innerhalb der Libra Blockchain nicht die Coins/Token selbst persistiert, sondern lediglich die Transaktionshistorie als Verkettung von Smart Contracts gespeichert sind.

Diese Methodik erlaubt perspek-tivisch auch die Integration alternativer Coins in die Blockchain, oder aber alternativer Geschäftsfälle, welche sich als Smart Contracts abbilden lassen, wie beispielsweise Wertpapier-transaktionen. Dieser Ansatz ist bereits von anderen Blockchains wie Ethereum bekannt, wobei für Libra die eigens von der Libra Association entwickelte und für den Smart Contract Einsatz optimierte Entwicklungssprache Move zur Verwendung bereitgestellt wird.

„Die Methodik erlaubt perspektivisch die Integration alternativer Coins in die Blockchain.“

Offene Themen und ungeklärte (Kritik-)Punkte

Trotz des hohen Dokumentationsumfangs zur Libra Blockchain, zur Entwicklungssprache Move und der offenen Testumgebung, verbleiben Unsicherheiten hinsichtlich zentraler Punkte, deren Beantwortung die Libra Association bislang schuldig bleibt.

a) Unabhängigkeit und Governance

Der Libra Coin soll eine globale digitale Kryptowährung werden, die von gleichberechtigen, unabhängigen Mitgliedern verwaltet wird. Dass das momentane Konsortium zu 75% aus den USA stammt, 40% der Mitglieder allein aus dem Silicon Valley, stellt diese Unabhängigkeit in Frage. Bereits heute haben die USA einen enormen Einfluss auf die globalen Finanzmärkte. Dieser Einfluss würde durch einen globalen, durch eine amerikanische Mehrheit gesteuerten, privaten Supercoin nochmals deutlich ausgebaut und wäre ein mächtiges (politisches) Instrument. Wie diese Macht balanciert werden soll, bspw. durch eine wirkliche geopolitische Gleichberechtigung und Unabhängigkeit innerhalb des Konsortiums, gilt es von der Libra Association näher zu erläutern.

b) Transaktionskosten

In Hinblick auf die für die Nutzer eines Zahlungsmittels elementaren Transaktionskosten wurden bisher nur zwei generische Aussagen getroffen: Einerseits sollen Peer-to-Peer Zahlungen kostenlos sein und andererseits die Transaktionsgebühren für Händler sehr gering ausfallen. Über eine anfallende Gebühr für den Wechsel von Fiat-Währungen zu Libra Coin wurden momentan noch keine weiteren Informationen geteilt.

c) Libra Reserve

Die Organisation zählt zurzeit 28 Mitglieder und will bis zum Launch des Libra Coins mindestens 100 Unternehmen in das Konsortium aufnehmen. Somit soll die initiale Summe von einer Milliarde US-Dollar in der Libra Reserve zustande kommen. Diese wird laufend durch Mittel aus neu ausgegebenen Coins erhöht. Ein Teil dieser Summe muss zur potenziellen Rücknahme von Coins vorgehalten werden, ein wesentlicher Teil soll jedoch kurzfristig und konservativ angelegt werden, wobei die Kapitalerträge die primäre Geldquelle zur Deckung laufender Kosten und

Investitionen ausmachen sollen.

Sofern eine kritische Menge Authorized Reseller – aufgrund eines externen Ereignisses wie z.B. ein Terroranschlag, oder aber aus bewussten Motiven – kurzfristig große Mengen Libra Coins gegenüber der Reserve in Fiat-Währung zurücktauschen möchte, könnte diese aufgrund des fest angelegten Anteils in Liquiditätsengpässe geraten, respektive den Rücktausch verweigern müssen.

Obwohl in diesem Szenario zwar weiterhin eine äquivalente Kapitalmenge in der Reserve vorhanden wäre, würde der Vertrauensverlust höchst-wahrscheinlich einen Kurseinbruch der Libra Coins zur Folge haben. Wer in diesem Szenario mit welchen Hebeln regulierend eingreifen könnte, ist im Whitepaper nicht ausgeführt.

Die Anlagestrategie für die Reserve ist aktuell noch sehr vage beschrieben und schreibt nur vor, dass ein Teil liquide gehalten und der Rest in sichere kurzfristige Staatsanleihen investiert werden soll. Zudem steht fest, in welchen Fiat-Währungen der Investmentfonds aufgegliedert wird, jedoch nicht deren prozentuale Aufteilung. Weiter ist nicht klar, wer Custodians auswählt und welche Mindestanforderungen an ebendiese bestehen, genauso wenig, wie und nach welchen Richtlinien jene die Gelder investieren sollen. Für eine abschließende Bewertung bleibt die detaillierte Ausarbeitung abzuwarten, aber es kann bereits konstatiert werden, dass mit der gewählten Investmentstrategie im heutigen Zinsumfeld mit kurzfristigen Staatsanleihen außerhalb des US-Dollars keine großen Renditen zu erwarten sind.

Es ist weiterhin davon auszugehen, dass die Custodians für die Portfolioverwaltung ebenfalls Provisionen erheben werden. Vor diesem Hintergrund ist die Vision, die Kapitalerträge der Reserve als primäre Geldquelle für Betrieb, Weiterentwicklung und ggf. sogar Dividendenausschüttung an die Mitglieder zu nutzen, zumindest als ambitioniert zu betrachten.

Der Libra Coin soll im Sinne eines Stable Coin als Vollgeld gehandelt werden. Kevin Weil, Produktmanager von Calibra, konstatierte, dass jeder eingeladen sei, eigene Produkte zu kreieren und dadurch ein neues Ökosystem auf Basis der Libra Blockchain zu schaffen. Hierauf bezug-nehmend stellt sich die Frage, wie lange sich das Vollgeld-Modell von Libra halten lässt. Grundsätzlich muss sich aus ökonomischer Perspektive daran nichts ändern, da die Geldschöpfung weiterhin den Geschäftsbanken im Fiat-Ökoystem obliegt.

Will ein Kunde einen Kredit aufnehmen, kann eine Bank diesen Vertrag auch außerhalb des Libra-Ökosystems abschließen, den Kredit in Fiat-Währung zu Libra konvertieren und die ent-sprechende digitale Überweisung ausführen. Dieser Theorie entsprechend würde die Parität Fiat-Währung zu Libra Coin nicht unterwandert, auch wenn Kredite in Libra ausgegeben würden. Sollten Kredite direkt in Libra, also ohne den Umweg über Fiat-Währungen ausgegeben und auch in Libra verzinst werden, hätte dies ebenfalls keinen direkten Einfluss auf die Parität, solange neue Coins zur Begleichung der Zinsen nur im Austausch gegen Fiat-Währung ausgegeben werden.

„Dieser Theorie entsprechend würde die Parität Fiat-Währung zu Libra Coin nicht unterwandert, auch wenn Kredite in Libra ausgegeben würden.“

Anders verhielte es sich, wenn Kredite in Libra Coins mittels Multipli-katoreffekt vergeben werden könnten, d.h. dass die Libra Association gewissen Marktteilnehmern erlaubt, mit einer sinnvollen Kapital-unterlegung von beispielsweise 10 Libra Coins einen Kredit von 100 Libra Coins auszugeben. Ob dieses Szenario der direkten Geldschöpfung innerhalb des Libra Ökosystems systemisch unterstützt wird und wie dies ausgestaltet wäre, ist von der Libra Association bislang noch nicht konkretisiert worden.

d) Technologie

Libra verwendet eine geschlossene, auf Merkle Trees aufsetzende Blockchain im „Proof of Authority“ Konzept. Dieses verspricht zwar eine hohe Skalierbarkeit, Effizienz und Geschwindigkeit, widerspricht streng genommen aber den „fünf Grundsäulen“ der Blockchain Technologie: Offen, öffentlich, neutral, zensurresistent und grenzenlos.

Die Libra Association argumentiert diesen Ansatz damit, dass heute keine technische Lösung vorliegt, die eine stabile und für den Massengebrauch hinreichend performante öffentliche Blockchain ermöglicht. Gemäß eigener Aussage soll aber innerhalb von fünf Jahren nach dem

ICO die Migration auf eine offene (permissionless) Blockchain eingeleitet werden.

Die hier am ehesten in Frage kommende Konsensmethodik ist der bisher noch nicht für den Massenbetrieb ausgereifte Proof-of-Stake-Ansatz. Die Libra Association indizierte bisher nicht, ob sie diese Methode tatsächlich wählen wird und wie die entsprechende Migration erfolgen soll.

e) Regulatorische Compliance

Eines der wesentlichen Probleme, das Libra in dieser Hinsicht lösen muss, ist die Einhaltung regulatorisch notwendiger Prozesse wie KYC, AML oder auch in Hinblick auf Datenschutz. Viele Menschen in weniger entwickelten Regionen haben keinen vom Staat ausgegebenen Identitätsnachweis, welcher zur Einhaltung adäquater KYC Prozesse nach heutigem Standard unerlässlich sind. Gleichzeitig hat sich die Libra Association das Ziel gesetzt, einen offenen Identitätsstandard zu entwickeln und zu fördern.

Dieser Identitätsnachweis soll dezentral verortet, digital sowie übertragbar sein und ultimativ eine Voraussetzung für finanzielle Inklusion und Wettbewerb werden. Libra ließ bisher jedoch einerseits offen, wie dieser technische Identitätsstandard aussehen soll und andererseits wie sie auch für jene Kunden ohne einen staat-lichen Identitätsnachweis intitial einen Anschluss zum Libra Netzwerk unter Wahrung der regulatorischen Vorgaben schaffen möchte.

Angekündigt ist, dass Libra von der Association vorgegebene Policys zu diesen Themen entwickeln möchte. Inwieweit die Einhaltung derer abgesichert und ob es eine von der Association zentral orchestrierte Sanktions-Entität gibt, bleibt jedoch offen. Doch nicht nur bestehende technisch-regulatorische Herausforderungen sollten die Libra Association beschäftigen.

Bereits wenige Tage nach der Veröffentlichung des Whitepapers durch die Libra Association wurden seitens Regulator, Politik, Datenschützern, Banken und Zentralbanken die Wünsche nach einer speziellen Regulierung der Libra Association oder sogar einem Verbot der Libra Initiative geäußert. Randal Quarles, der Vorsitzende des „Financial Stability Boards“ (FSB), einer internationalen Organisation, zur Überwachung des globalen Finanzsystems, war der erste ranghohe USRegulator, der aussagte, dass es eine (neue) Regulierung brauchen werde:

„Eine breitere Verwendung neuer Arten von Krypto-Assets für den

Massenzahlungsverkehr würde eine genaue Prüfung durch die Behörden rechtfertigen, um sicherzustellen, dass sie hohen Regulierungsstandards unterliegen.“

Am Dienstag 2. Juli 2019 addressierten fünf US-Kongressabgeordnete, darunter die Vorsitzende des United States House Committee on Financial Services, Maxine Waters, in einem offenen Brief die Legislativen und Regulatoren, sowie Mitarbeiter von Facebook und Calibra, mit dem Ziel das Libra Projekt vorübergehend zu stoppen.

Der Facebook-Vorschlag, eine neue Kryptowährung als Teil des breit

angelegten Libra-Projekts zu schaffen, wirft tiefgreifende Fragen nach

nationaler Souveränität, Unternehmensmacht, Verbraucherschutz,

Wettbewerbspolitik, Geldpolitik, Datenschutz und mehr auf. Das US-Regulierungssystem ist nicht bereit, diese Fragen zu adressieren. Ebenso

wenig wie die Regulierungssysteme anderer Nationen oder internationaler

Institutionen.

Selbst Donald Trump kommentierte auf Twitter die geplante Initiative weniger wohlwollend. Mark Carney, Gouverneur der englischen Zentralbank steht der digitalen Währung Libra offen gegenüber, merkte jedoch an, dass es unvermeidlich sein werde, dass Facebook die höchsten Regulierungsstandards erfülle, sofern es ihnen gelingen sollte, eine relevante Nutzerzahl für ihr Projekt zu gewinnen.

Gleichzeitig ist die Art der anzuwendenden Regulierung (noch) weitgehend unklar und es besteht die Eventualität, dass Libra versuchen wird, diese Fragestellung sowie die Regulierung in Gänze auf die Netzwerkteilnehmer auszulagern und sich selbst nur als Infrastruktur-Anbieter ohne ent-sprechende Notwendigkeit einer Regulierung versteht. Dieser Ansatz wäre nicht unplausibel, denn eine internationale Regulatorik für Block-chain Technologie und damit zusammenhängende Geschäftspraktiken existiert nicht. Eine Bewertung aus regulatorischer Sicht erfordert jedoch

mindestens die Betrachtung einzelner Subjekte im geplanten Ökosystem.

Denn hier bestehen Unterschiede und Trennungen, die einer Regulierung von Libra in Gänze entgegenstehen. Gewisse Elemente würden bspw. nicht für die Regulierung in Betracht gezogen. Einzelne Service-Anbieter, Banken, Handelsplattformen etc. wären jedoch auf die regulatorischen Vorgaben an ihrem Unternehmenssitz verpflichtet, der wiederum aufgrund örtlicher Unabhängigkeit digitaler Geschäftsmodelle variabel ist (Vergleiche hierzu Abb. 4). Dies erinnert an Komplikationen mit illegalem Film-Streaming im Internet: Die Server entsprechender Anbieter stehen oftmals in Ländern ohne entsprechenden Schutz der Urheberrechte, sodass für lokale Regu-latoren allenfalls die Möglichkeit der Zugriffssperrung besteht. Das Internet als Infrastruktur für den Zugriff kann jedoch für Urheberrechts-verletzungen nicht belangt werden.

Übertragen auf Libra würde dies bedeuten, dass zwar Authorized Reseller, Libra-Service- Provider (z.B. Handelsplattformen), oder Custodians Regulationen unterliegen werden, während die Libra Blockchain als Infrastruktur oder die Association als Governance-Organ nur schwer regulatorisch greifbar sein wird. Da besonders Service-Provider und Authorized Reseller jedoch ihren rechtlichen Standort quasi frei wählen und ihre Leistungen dennoch global anbieten können, könnten sie sich bspw. in jenen Ländern niederlassen, wo keine oder nur milde KYC, AML und Datenschutz Auflagen bestehen.

Ein weiteres Themenfeld ist der Datenschutz, für europäische Nutzer muss die DSGVO eingehalten, für US-Amerikanische Nutzer gilt die US Rechtsprechung zu Datenschutz. Die Harmonisierung der verschiedenen Ansätze wird mindestens herausfordernd. Libra selbst verweist in Hinblick auf die Regulierung auf Schweizer Datenschutzstandards und benennt den Eidgenössischen Datenschutz- und Öffentlichkeitsbeauftragten (EDÖB) als zuständige regulatorische Instanz. Weiterhin wird angegeben, dass die Libra Association davon ausgeht, von der Swiss Financial Markets Supervisory Authority (FINMA) reguliert zu werden und auch hier schon tiefergehende Gespräche führt.

Mit welchen weiteren Richtlinien die bisherigen Komponenten aligniert sind und ob es regionale Unterschiede geben wird, bleibt im Libra Whitepaper jedoch unbeant-wortet. Nur Calibra, als bisher einziger Wallet-Provider, hat in einem Interview bereits seine Pläne offengelegt, dass Neukunden einen vom Staat ausgegebenen Identifikationsnachweis, wie Pass oder Personalausweis, erbringen werden müssen.

Dabei wird präzisiert, dass Calibra u.a. mit den amerikanischen Regula-torien des Financial Crimes Enforcement Network (FinCEN) für AML und zur Bekämpfung von Terrorismusfinanzierung (CFT) sowie den Vorgaben des Office of Foreign Assets Control (OFAC) vereinbar sein soll.

Mehr noch habe Calibra die Lizensierung als „State Money Transmitter“ in den USA beantragt und sei bereits als „Money Service Business“ bei der FinCEN registriert. Somit gehen sie auch hier proaktiv auf den US-Regulator zu, der diese Formalität aufgrund des Unternehmenssitzes in Kalifornien einfordern wird. Die Libra Association proklamiert übergreifend, dass die Vision einer globalen digitalen Währung nur im Einklang mit regula-torischen Vorgaben realisierbar sei und intendiert eine Kooperation mit den Regulatoren. Dies wird beispielsweise dadurch bestätigt, dass kürzlich David Marcus, Leiter von Calibra bei Facebook, postulierte, dass regula-torische Bedenken vor einem Start vollständig ausgeräumt werden müssten.

Mehr noch soll es vor einem Start von Libra entsprechende Genehmi-gungen geben, weshalb er bspw. am 16. Juli 2019 vom Banken-ausschuss des US-Senates angehört wurde. Eine eigene Positionierung lokaler Regulatoren bleibt Vorbedingung, dennoch bietet es sich an solche Einladungen zum Dialog in dieser Sache wahrnehmen, um offene Fragen frühzeitig klären und regulatorische Notwendigkeiten ableiten zu können. Denn ein Launch gegen den Widerstand nationaler Regulatoren, wäre zwar nicht im Sinne der Libra Vision, könnte aus den obenstehend dargelegten Gründen seitens der Libra Association forciert werden.

Fünf Thesen zu Libra – Bewertung von Marktreaktionen

Die mediale Aufmerksamkeit im Kontext der Veröffentlichung des Whitepapers zu Libra, wurde hauptsächlich auf die noch offenen Punkte (meist regulatorische Natur) und auf die Gefahren, welche von Calibra, respektive der Libra Association ausgehen könnten, gelenkt. Desweiteren wurde versucht eine Taxierung der Erfolgschancen der Libra Initiative zu treffen. Emanzipiert man die Diskussion von diesen kurzfristig motivierten Themenstellungen und bewegt sich zum Ausgangspunkt, wird das zugrunde liegende Motiv erkennbar.

Dies ist die Fragestellung, ob sich durch technologische und gesellschaftliche Entwicklungen der letzten Jahrzehnte die Notwendigkeit nach einer massentauglichen, schnellen, sicheren und zudem kosten-günstigeren Infrastruktur für den globalen Zahlungsverkehr entwickelt hat, sowie die Frage, ob die 160 nationalen und regionalen Währungsräume und genutzten Mechanismen den digitalen Use-Cases sowie der Plattform-ökonomie weiterhin gerecht werden. Diese Fragestellung ist zu diskutieren und es ist zu prüfen, ob die heutigen Systeme und etablierten Marktteilnehmer den Bedürfnissen in ausreichender Form gerecht werden.

Denn auf Basis des gesellschaftlichen Bedürfnisses nach einer digitalen Globalwährung ist die private Libra Initiative ins Leben gerufen worden. Diese fundamentale Fragestellung und die damit teilweise signifikanten Implikationen werden in Form von polarisierenden Thesen aus verschiedenen Blickwinkeln beleuchtet.

a) „Libra wird globale Währung und hebelt weltweit die Zentralbanken aus“

Unter einer globalen Währung wird im Allgemeinen eine weltweit gültige Währung verstanden, welche die bestehenden Währungs- und Wechsel-kurssysteme aufhebt. Die Zentralbank eines Währungsraumes ist die zuständige Institution für: die Währungs- und Geldpolitik, die Ausgabe von Banknoten, die vereinfachte Abwicklung des Zahlungs-verkehrs, die Regulierung der Inflation nach den Bedürfnissen der Wirtschaft, die Stabilisierung der Wechselkurse, den Ausgleich der Zahlungsbilanz sowie die Verwaltung der Währungsreservenx. Unter der Annahme, der Libra Coin würde in seiner geplanten Form zu einer globalen Währung aufsteigen, so würde dies – ceteris paribus – weitreichende Folgen für die Staaten und Zentralbanken sowie die dazugehörigen Endverbraucher nach sich ziehen.

Die direkten und kurzfristigen Folgen für die Endverbraucher bzw. Bürger und Unternehmen könnten größtenteils als positiv zu werten sein. Eine Reduktion der globalen Wechselkursrisiken im grenzüberschreitenden Zahlungsverkehr, sowie die Möglichkeiten der internationalen Überwei-sungen in Echtzeit, würden zu einem großflächigen Abbau von (Zahlungs-) Barrieren führen und voraussichtlich den internationalen Handel anregen. Gerade kleinere und mittlere, jedoch gleichzeitig grenzüberschreitend tätige Unternehmen wären in einem solchen Szenario die Hauptprofiteure.

Zudem würde für alle Menschen die Basis einer freien Marktteilnahme gelegt werden. Die sich aus der globalen Währung Libra ergebenden Nachteile für die Endverbraucher sind größtenteils indirekte Natur und im wesentlichen Folgen, die eine Aushebelung der Instrumente von Zentralbanken nach sich ziehen würden: Nach dem geplanten Modell der Libra werden, auch im Falle des Aufstiegs zu einer globalen, digitalen Währung, weiterhin andere Währungen zur Befüllung der Libra Reserve notwendig. Diese sind weiterhin von den jeweiligen Zentralbanken zu steuern. Als Aushebeln wäre deshalb nicht eine komplette Beschneidung der Macht der Zentralbanken zu verstehen, sondern vielmehr eine graduelle Reduktion ihrer Handlungsstärke.

Dies könnte dazu führen, dass bspw. der Inflationsmissbrauch von nationalen Regierungen und Währungsregionen, wie es teilweise in Entwicklungs- und Schwellenländern zu beobachten ist, stark eingeschränkt werden könnte. Jedoch ist dieser Effekt gleichsam auch als großer Nachteil anzusehen, da die Zentralbanken der Währungsregionen mit Hilfe von Währungsauf- und –

abwertungen ihre Zahlungsbilanz regulieren und Impulse für die Wirtschaft setzen können.

„Dies könnte zu einer starken Einschränkung des Inflationsmissbrauchs von nationalen Regierungen führen.“

Die Abwertung einer Währung, um Exporte zu fördern, wäre dement-sprechend nur noch bedingt möglich. Zudem würde der Hebel der freien Zinspolitik für die Zentralbanken reduziert werden, wodurch eine Steuerung des Investitionsverhaltens der Wirtschaft und des Konsum-verhaltens der Endverbraucher erheblich erschwert werden würde. Ferner ist an dieser Stelle zu berücksichtigen, dass es sich bei der Libra Association ebenfalls um eine mit steigender Macht schwer kontrollierbare „Insti-tution“ handelt, die aktuell größtenteils von privatrechtlichen und gewinnorientierten US-amerikanischen Unter-nehmen kontrolliert wird, sowie nicht zwingend dem Allgemeinwohl der Menschheit verpflichtet ist.

Der Libra Coin, als weltweit gültige Währung, würde somit für die Endnutzer kurzfristig große Vorteile erbringen, könnte jedoch langfristig mit steigender Dominanz die Zentralbanken in ihrer Macht und der flexiblen Ausführung ihrer Aufgaben massiv einschränken. Wenn Libra tatsächlich zu der meist verwendeten Währung der Welt werden würde, wäre eine Lossagung vom Währungskorb, ähnlich wie bei der Abkehr des US-Dollars von dem Goldstandard, durchaus möglich und könnte im Extremfall einer vollständigen Aushebelung der Zentralbanken sowie der Auflösung anderer Währungen resultieren. Doch selbst wenn Libra eine kritische Masse erreichen sollte, die ein solches Szenario prinzipiell ermöglicht, stünden dem diverse systemische Widerstände entgegen, die aktiv zu überwinden wären. Beispielsweise könnten Zentralbanken durch Wechselkursbindungen oder gezielte Anpassungen der Geldmenge M1 die Verfügbarkeit der zum Libra-Kauf notwendigen Fiat- Währungen kalibrieren.

Weiterhin gilt: Würden die in der Reserve hinterlegten Ankerwährungen durch eine Verlagerung signifikanter Zah-lungsverkehrsvolumen maßgeblich geschwächt, dürfte ein Auf- bzw. Abwertungsdruck ggü. den Ankerwährungen resultieren.

Nachfolgende Kursschwankunge wiederum würden einerseits den „Stable Coin“ Gedanken und damit das wahrgenommene Vertrauen in Libra korrumpieren und andererseits die in Fiat-Währung erwirtschafteten Kapitalerträge aus der Reserve relativieren – was wiederum direkt die Finanzierung der Infrastruktur und Association tangieren würde.

Dass Libra die Fiat-Währungen bzw. die steuernden Funktionen der Zentralbanken weitreichend aushebelt, kann zumindest kurz- bis mittelfristig als unwahrscheinlich gelten.

b) “Facebook greift mit Calibra WeChat, Google und Apple Pay an”

Digitale Bezahlmethoden gewinnen weltweit am PoS und im E-Commerce zunehmend an Bedeutung. Die Marktanteile der jeweiligen Anbieter divergieren stark in Abhängigkeit von Use Cases und Regionen: In der westlichen Welt, aber auch in Russland oder Indien gehören Google Pay und Apple Pay zu den etablierten Providern am PoS, während sich im E-Commerce in vielen Teilen der Welt PayPal als Marktführer positioniert hat.

In starkem Kontrast steht dazu der asiatische Markt, welcher mit WeChat (Pay) und Alipay eine Art Sonderstatus genießt, da bspw. durch die staatliche Zensur des Internets in China viele westliche Services – darunter auch Facebook und Google – blockiert werden und sich folglich lokale Alternativen durchgesetzt habenxi. Die erwähnten Services zeigen dabei, wie durch Zentralisierung der Online-Aktivitäten der Kunden auf einer Plattform Kundenbindung und Synergieeffekte genutzt werden können: So bietet WeChat bspw. nicht nur eine Bezahlfunktion an, sondern deckt auch mit einem eigenen App Store, Nachrichtendienst, Instant-Messenger, ID

Service und mehr, weite Teile des täglichen Kundenbedarfs ab. Im Falle WeChat sogar so weit, dass ein WeChat Profil relevanter ist, als eine eigene Website und sogar Kreditwürdigkeit und sozialen Status definiert.

Vor diesem Hintergrund lässt sich unterstellen, dass Facebook diesem Beispiel folgend, die Positionierung als zentrales Kundeninterface über Social Media hinaus anstrebt und Libra bzw. Calibra hierfür als Vehikel nutzt. Dass Facebook innerhalb der Libra Association in führender Rolle auftritt und mit Calibra die Kundenschnittstelle für den Zahlungsverkehr adressiert,

plausibilisiert diese These.

Zumal Calibra CEO David Marcus eingesteht, dass Facebook mittels Calibra die Bindung von Kunden und Händlern an das Soziale Netzwerk verstärken möchte. Die Erfolgschancen für dieses Vorhaben stehen nicht schlecht, denn Libra bietet im Vergleich zur westlichen „Payment-Konkurrenz“ drei Vorteile:

- Verfügbarkeit auf allen Betriebssystemen

- Etablierungsmöglichkeit im weitgehend unerschlossenen Markt Afrika

- Zentralisierung verschiedener Dienste auf einer Plattform (vgl. WeChat)

Darüber hinaus geht die erwähnte, jedoch nicht weiter spezifizierte Identity Lösung. In welchem Kontext diese relevant für Wallet-Anbieter wie Facebook wird, ist nicht definiert. Fakt ist jedoch, dass bestehende, umfassende Daten über Nutzerverhalten und -präferenzen, die primär für Marketingzwecke monetarisiert werden, eine erhebliche Aufwertung erfahren würden, wenn man in der Lage wäre, diese Daten mit realen Identitäten zu verknüpfen. Ob die Kunden Facebook bzw. Calibra tatsächlich als (präferierten) Anbieter für sensible Themen wie den Zahlungsverkehr akzeptieren werden, bleibt offen. Die trotz zahlreicher Datenskandale immer noch steigenden Nutzerzahlen von Facebook und Whatsapp zeigen jedoch, welchen Einfluss Kundenmehrwert und Convenience auf die Psychologie des Kunden haben und sogar Sicherheits-bedenken nivellieren können.

c) „Nationale Initiativen hebeln Libra als globalen Coin aus“

Bereits wenige Tage nach der offiziellen Ankündigung und der Live-schaltung der Libra Webseite wurden auf nationaler und kontinentaler Ebene Gespräche geführt, um Gegenmaßnahmen gegen Libra einzuleiten. Teilweise steht der Versuch im Raum, durch strenge regulatorische Maßnahmen die Macht von Libra einzuschränken (vgl. hierzu Kapitel 4.e). Allerdings ist nicht von der Hand zu weisen, dass Libra einen Nerv trifft und mit der avisierten Lösung versucht Problemfelder zu adressieren, die heute ungenügend, komplex oder nur zu hohen Transaktionskosten gelöst sind (u.a. unbanked; internationale, kostengünstige Zahlungsabwicklung über verschiedene Währungen hinweg, insb. für digitale Geschäftsmodelle).

Aus diesem Grund ist auch teilweise von staatlicher Seite eine Antwort zu vernehmen, die auf die Installation eigener (multi)-nationaler Kryptowährungen zielt. Ziel dieser Strategie dürfte sein, den zunehmend regulationsfreien Raum der digitalen Währungen zu verkleinern, bzw. eine Lösung für genannte Herausforderungen zu schaffen, ohne die Hoheit an privatrechtliche Unternehmen

abzugeben. Von der Politik in Deutschland wurde letzteres Bestreben in Form eines Eurocoins

gefordert.

„Von staatlicher Seite ist eine Antwort zu vernehmen, die auf die Installation eigener (multi)-nationaler Kryptowährungen zielt.“

Ähnlich wie bei Libra sollen diese von der Zentralbank ausgegebenen Krypto-Token durch eine Parität mit dem Euro wertstabil bleiben. Vorteil wäre die Möglichkeit der Echtzeitüberweisung, die auch Libra beinhaltet.

Eine erfolgreiche Etablierung einer nationalen, bestenfalls europäischen Initiative würde die Vorteile, die Libra verspricht, nur partiell erreichen können. Da der besagte Eurocoin in direkter Abhängigkeit von nur einer Fiat-Währung stünde, könnte die von Libra avisierte und durch den diversifizerten Währungskorb adressierte geringe Volatilität nicht erreicht werden. Ferner gewinnt die Kostendimension noch mehr Bedeutung: Schon bei Libra scheint die Idee, die Kosten für Entwicklung und Betrieb primär durch Kapitalerträge aus der Reserve zu decken, ambitioniert. Bei einer lokal limitierten und damit tendenziell kleineren Reserve wird diese Idee noch schwieriger zur realisieren sein, womit Kosten für Betrieb und Weiterentwicklung anderweitig gedeckt werden müssten. Weiterhin ist die internationale Einsetzbarkeit zu relativieren, denn ein asiatischer E-Commerce Händler müsste akzeptierte Eurocoins zunächst in Euro und dies wieder in seine Landeswährung tauschen, um seine Lieferanten bezahlen zu können.

Auch die technische, politische und organisatorische Umsetzbarkeit eines solchen Vorhabens könnte zum Nadelöhr werden. Während Libra bereits über eine technologische Grundlage und die Expertise von Technologie-unternehmen verfügt, müsste eine staatlich getriebene Antwort diesen Vorsprung aufholen. Selbst wenn die technologische Expertise bereitstellbar und die Umsetzungsdauer hinreichend kurz zu halten wäre, würde dies einen kurzfristigen Konsens innerhalb der EU mit einher-gehendem Finanzierungsplan erfordern.

Gleichwohl wird durch eine Initiative wie Libra das Bedürfnis nach alternativen Möglichkeiten, die basierend auf neusten technologischen Standards die heutigen Use Cases unterstützen, indiskutabel und die Instrumente werden sich weiterentwickeln; aktuell getrieben durch nationale, europäische, amerikanische oder privatrechtliche Initiativen. Dabei hätte ein globales Konsortium bestehend aus verschiedenen Zentralbanken und/oder staatlichen Institutionen die höchsten

Chancen mit Libra mitzuhalten.

Denn einerseits, wäre es ein globales Zahlungsmittel und könnte andererseits, ähnlich der Libra Reserve, einen breit diversifizierten Währungskorb als Kollaterall hinterlegen, um der digitalen Währung einen intrinsischen Wert zu verleihen. Sollten sich keine alternativen Digitalwährungen, von Staaten oder Banken versuchen zu etablieren, wäre Libra aufgrund der fehlenden Konkurrenz hohe Erfolgschancen zuzuschreiben.

d) „Etablierung von Libra als Hauptzahlungsmittel in Entwicklungsländern“

Libras disruptives Potential könnte sich vor allem in den Entwicklungs-ländern entfalten. Der Wirtschaftsraum Kontinental-Afrika wäre eine denkbare Region, da er ein in sich abgeschlossenes System bildet, welches grenzübergreifend ähnliche Problemstrukturen aufweist. Anders als in bereits vollständig technologisierten Gebieten der Erde, gibt es immer noch riesige infrastrukturelle Schwächen in den Staaten Afrikas. Zusätzlich, durch die hohen Distanzen zwischen größeren Siedlungsgebieten, sind Finanzdienstleister Mangelware oder überhaupt nicht anzutreffen und die Anzahl der Menschen ohne Bankkonto ist signifikant. Dennoch ist es nötig, gerade hinsichtlich der fortschreitenden Digitalisierung und Vernetzung

Zugang zu finanziellen Institutionen und deren Leistungen zu haben.

Afrika belegt als Kontinent den letzten Platz in der Rangliste der Internetnutzung und digitalen Präsenz. Dieser Zustand befindet sich jedoch im Umbruch und die Platzierung ist nicht repräsentativ für alle afrikanischen Länder. In den letzten 20 Jahren hat sich der Anteil der Gesamtbevölkerung mit Internetzugang von Nahe 0% auf bis über 50% in einigen Ländern gesteigert. Dies ist vor allem mit dem flächendeckenden Ausbau der Netzabdeckung und dem einhergehenden Einzug der Mobiltelefonie zu erklären. Beides sind Grundvoraussetzungen für eine erfolgreiche Etablierung von Libra.

Gleichzeitig sind klassische Zahlungsinstrumente, wie Kredit- oder Debitkarten im Gegensatz beispielsweise zu Europa noch keine Alltäglichkeit. Der Markt ist noch unerschlossen und völlig offen für eine innovative Alternative. Das waren auch die treibenden Kräfte hinter dem erfolgreichen Aufstieg des Zahlungsdienstes M-Pesa. Im Gegensat zu M-Pesa, liegt die größte Hürde womöglich in der initialen Umwandlung der Fiat-Währung in Libra. Denn auch hier müssen adäquate KYC und AML Prozesse eingehalten werden. Gerade in den unterentwickelten Regionen, ohne staatlichen Identitätsnachweis, könnte sich dies als Herausforderung darstellen. Ein möglicher Lösungsansatz dieses Problems wurde noch nicht aufgezeigt.

Libra hat das Potential in diesen Regionen eine stabile, schnelle und sichere Infrastruktur zu bieten, für einen geregelten Zahlungsverkehr und eine erhöhte Teilnahme von Akteuren im Wirtschaftskreislauf zu sorgen, was Konsum und Wohlstand stimulieren könnte. Gegen eine solche Entwicklung spricht jedoch die politische Einstellung vereinzelter afri-kanischer Staaten. Der Verlust der Souveränität der Staats-währung und die damit verbundene schwindende Finanzhoheit würden als Bedrohung empfunden und regulatorische Gegenmaßnahmen dieser Länder könnten der Bevölkerung die Nutzung von Libra verwehren.

„Libra hat das Potential in diesen Regionen eine stabile, schnelle und sichere Infrastruktur zu bieten und für eine erhöhte Teilnahme von Akteuren im Wirtschafts-kreislauf zu sorgen.“

e) „Banken bieten basierend auf Libra eigene aufbauende Produkte wie Wallets an und verschieben weitere Teile ihrer Produktepallette in das Libra-Ökosystem“

Zum heutigen Stand lassen sich keine Banken innerhalb des Konsortiums finden. Dies wirkt auf den ersten Blick überraschend, auf den zweiten folgerichtig. Das Konsortium hat die Aufgabe eine Währung zu emittieren. Banken erfüllen jedoch diese Aufgabe bereits seit vielen Jahrzehnten nicht mehr. Vielmehr arbeiten Banken mit den emittierten Währungen, um die Bedürfnisse ihrer Kunden mittels Einsatz adäquater Finanzprodukte zu versorgen.

Die Libra Blockchain basiert auf Open-Source Technologie und bietet somit Banken und anderen Finanzmarktakteuren die Möglichkeit, Produkte und Dienstleistungen darauf aufzubauen, sowie alternative Wallets aufzusetzen. Libra wäre für Banken in diesem Kontext lediglich eine neue Währung, auf welcher die Banken Produkte aufbauen, um Bedürfnisse ihrer Kunden zu versorgen.

Das eigentliche Ziel ist es, die Akzeptanz so weit zu steigern, dass Libra eine dynamische Finanzdienstleistungswirtschaft aufbauen kann, nicht nur von Facebook, sondern von jedem anderen Unternehmen der Welt.

Kevin Weil, Vice Director of Product bei Libra

Es gibt entsprechende Use Cases, die für Banken attraktiv wären und Umsatzpotentzial bieten. Beispielsweise wurde in diesem Blogpost mehr-fach die noch ungelöste Problematik des Wechsels von Fiat-Währung zu Libra angesprochen. Dieser Prozess könnte durch die Banken gelöst, respektive deutlich vereinfacht werden. Eine Bank würde dabei Mitglied der Libra Association werden oder im Namen eines bestehenden Mitglieds als autorisierter Wiederverkäufer auftreten.

Zusätzlich wäre eine technische Brücke notwendig, um das Geld zur

Libra Reserve und die Coins in die Wallets der Bankkunden zu transferieren. Bestenfalls integriert

eine Bank ihre Wallet direkt in der Mobile Banking App, wodurch sie einen zusätzlichen Kontaktpunkt mit ihren Kunden kreieren und die Kunden ein Libra-Girokonto erhalten würden.

Eine Bank würde somit Libra ihrem bestehenden Forex Geschäft hinzu-fügen und über die Wechselgebühr zusätzliches Umsatzpotenzial erschließen.

Nebst dem Girokonto bieten Banken ihren Kunden noch eine Vielzahl anderer Bankdienstleistungen an. Jedoch sprechen zum heutigen Zeitpunkt ebenfalls eine Vielzahl von Gründen dafür, dass die Banken vorerst weder ein Libra-Girokonto noch sonstige bestehende Dienstleistungen, wie Hypothekarkredite auf Basis von Libra vergeben werden: Banken haben in der Vergangenheit oft bewiesen, dass sie sich gut darauf verstehen, bestehende Geschäftsfelder zu verteidigen, sich jedoch eher konservativ gegenüber neuen Anwendungsfällen verhalten. Daher kann gerade in den ersten Jahren davon ausgegangen werden, dass etablierte Banken mehrheitlich eher protektionistische Gegenmaßnahmen ergreifen, als aktiv an Libra zu partizipieren.

Ein Beispiel für eine solche Maßnahme ist Credit Suisse Schweiz respektive deren Kartenausgeber Swisscard, welche nur wenige Tage nach Veröffentlichung des Libra Whitepapers Kreditkarten-zahlungen bei Cryptobörsen vollständig unterbindet. Au Anfrage wurde unter Berufung auf Risiko-Abwägungen bestätigt, dass keine Zahlungen an Firmen, die mit Kryptowährungen handeln, mehr möglich sein werden – nähere Erläuterungen dieser Risiken wurden jedoch nicht genannt. Folglich kann der Zusammenhang mit Libra nur vermutet werden, wenngleich die Maßnahme als solche die Spielräume von Banken in diesem Kontext greifbar macht.

Dafür, dass Banken ihr klassisches Kreditgeschäft weiterhin außerhalb der Libra Blockchain betreiben werden, gibt es gleich mehrere stichhaltige Argumente. Anders als beim traditionellen Bankgeschäft, kann eine Geschäftsbank die ihr zur Verfügung stehende Geldmenge unter Einsatz des Geldschöpfungs-multiplikators im Libra-Ökosystem nicht den geschäftspolitischen Bedürfnissen entsprechend erhöhen.

Dies bedeutet, dass sie – nach heutiger Auslegung der Libra Idee – 1:1 das Geld ihrer Libra-Kunden weitergeben müsste, was das maximale Aktiva- Volumen im Vergleich zu Fiat-Währungen massiv einschränken würde. Hinzu kommt, dass aktuell keine fristgebundenen Spareinlagen für Libra ersichtlich sind, welche eine Erhöhung der Kreditvolumen durch Fristentransformation ermöglichen würden. Dies bedeutet einerseits höhere Aufwände und andererseits weniger Erträge für die Banken. Dazu kommt erschwerend, dass Banken ihre Kredite bevorzugt nur innerhalb der Landesgrenzen vergeben, da sie nur so bei ausbleibender Tilgung oder Zinszahlungen einfache Hebel zur rechtlichen Belangung des Schuldners haben.

Entsprechend werden die Libra-Vorteile von gesenkten Zahlungsbarrieren durch Abschaffung von Währungskonvertierungen und erhöhte Überweisungsgeschwindigkeit im Kreditgeschäft eher eine untergeordnete Rolle spielen. Aufgrund der in diesem und im Kapitel 4 c. „Libra Reserve“ beschriebenen Argumente, werden die Banken aller Wahrscheinlichkeit nach, sofern sie sich der Libra als Währung bedienen, um darauf aufbauend Produkte zu kreieren, ihre Kreditverträge dennoch außerhalb des Libra-Ökosystems abschließen.

Umso mehr stellt sich die Frage, ob die Vergabe von Krediten auf einer Blockchain überhaupt sinnvoll abgewickelt werden kann. Denn gerade im Kreditgeschäft müssen sich die Gegenparteien kennen, was durch die versprochene Anonymität auf der Libra Blockchain nicht gegeben sein wird. Ob Banken den Einstieg in die Libra-Welt tätigen und ihren Kunden einerseits eine Vereinfachung für den Wechsel von Fiat-Währung zu Libra bieten werden, ist vorerst noch offen. Dass sich das komplette Bankgeschäft kurzfristig in die Libra Blockchain verschiebt, ist jedoch aufgrund des heutigen Aufbaus der Libra Blockchain auszuschließen. Ob die Be-schränkung langfristig jedoch bei Zahlunsgsverkehr bleibt, ist zu beobachten.

Fazit

Libra erfährt erhebliche mediale Aufmerksamkeit und initiiert eine öffentliche Diskussion. Die Libra-Initiative selbst kann positive Einflüsse wie die Senkung von Transaktionskosten oder die Inklusion von bisher vom Finanz-system ausgeschlossenen Gruppen und Individuen erzielen. Gleich-zeitig sollte die von der Libra Association beschriebene altruis-tisch anmutende Vision differen-ziert betrachtet werden, da ein Großteil der Mitglieder private, gewinnorientierte Unternehmen sind. Die Ziele werden mannigfaltig sein und können vom geplanten Aufbau eines Gegengewichts zu WeChat durch Calibra bis hin zur Anreicherung von vorhandenen Daten mit Identitäten reichen.

„Die von der Libra Association beschriebene, altruistisch anmutende Vision sollte differenziert betrachtet werden, da ein Großteil der Mitglieder gewinnorientierte Unternehmen sind.“

Ob Libra erfolgreich sein wird, wird u.a. von der Attraktivität der Gebühren, dem Management der Betriebskosten und dem Grad der Interessenskonflikte insbesondere innerhalb, aber auch außerhalb der Libra Association abhängen. Unzweifelhaft ist jedoch, das Libra mit ihrem Thesenpapier und der Vision eine Frage aufwirft, die viel weitreichender als die Schaffung einer neuen Kryptowährung ist. Tatsächlich drängt sich eine Frage mit Macht auf: Besteht die Notwendigkeit, neben den ca. 160 einzelnen, nationalen oder regionalen Währungsräumen einen globalen, digitalen und alle Währungen überspannenden Währungsraum zu schaffen?

Die technischen, kulturellen und gesellschaftlichen Entwicklungen der letzten Dekaden lassen ein derartiges Bedürfnis nach einem massentauglichen, kostengünstigen und globalen Zahlungsmittel gleichzeitig entstehen wie realisierbar erscheinen. Gerade in Bezug auf programmierbare Geldsysteme bieten Konstrukte wie Libra enormes Potential in der Abhandlung digitaler Use Cases. Beispielsweise im Bereich Machine-to-Machine Payments besteht spätestens dann Aufholbedarf, wenn Dienstleistungen ohne menschliche Interaktion massentauglich angeboten werden. Ein prominentes Beispiel dafür wären die momentanen Entwicklungen im Bereich selbstfahrender Automobile, die mit einem programmierbaren Geldsystem auf einer Blockchain abgebildet werden könnten.

Wie groß das Bedürfnis tatsächlich (schon) ist und ob es besser durch eine privatrechtliche Initiative wie Libra oder eine panstaatliche Initiative bedient werden kann, bleibt offen, aber zu diskutieren. Eine derartige Entwicklung impliziert darüber hinaus den zumindest partiellen Übergang zu Vollgeld und hätte in jedem Fall einen grundlegenden Einfluss auf das bestehende Finanzsystem.

Die Beantwortung dieser Frage sollte jedoch nicht dem Zufall überlassen werden. Vielmehr wäre eine transparente und fundierte Diskussion angeraten. Diese führt wiederum zu einer ausgewogenen Entscheidung und strukturierten Maßnahmen in Bezug auf Regulatorik, Gesetzgebung und Förderung. Die Handlungs-notwendigkeit liegt nun – allen voran – bei den Banken, Zentralbanken, staatlichen Institutionen wie Fachministerien und nachgeordneten Behörden, dem Internationalen Währungsfonds, der Weltbank, der Welthandels-organisation und schlussendlich der Politik, bspw. in Form der G-20. Diese Gremien sollten eine strukturierte Diskussion initiieren, mit dem Ziel eine adäquate Antwort auf die oben aufgeworfene Fragestellung zu finden.

[Die Ausarbeitungen basieren auf dem gegenwärtigen Wissenstand und können und werden mit Fortschreiten des Libra-Projektes Änderungen unterliegen]

Fabian Meyer ist Managing Partner von CORE und verantwortlich für die internationale Geschäftsentwicklung. Er ist verantwortlich für die Umsetzung komplexer IT-Projekte mit Schwerpunkt Digitalisierung im Bankensektor. Er verfügt über mehrjährige Beratungserfahrung im Bankensektor und in der Transformationstechnik.

Mail: [email protected]