In den letzten zwei Tagen trafen sich 700 Menschen aus Handel und Paymentdienstleistung zum jährlichen EHI Kartenkongress im alten Bonner Plenarsaal des deutschen Bundestags. Es gab das jährliche Update der Paymentstatistiken des deutschen Einzelhandels, die üblichen großen Ankündigungen von Dienstleistern und natürlich viel Payment “Nerdistan”. Es sollen die wichtigsten Punkte hier kurz zusammengefasst und analysiert werden:

Erstmals im deutschen Einzelhandel: Karte > Bargeld

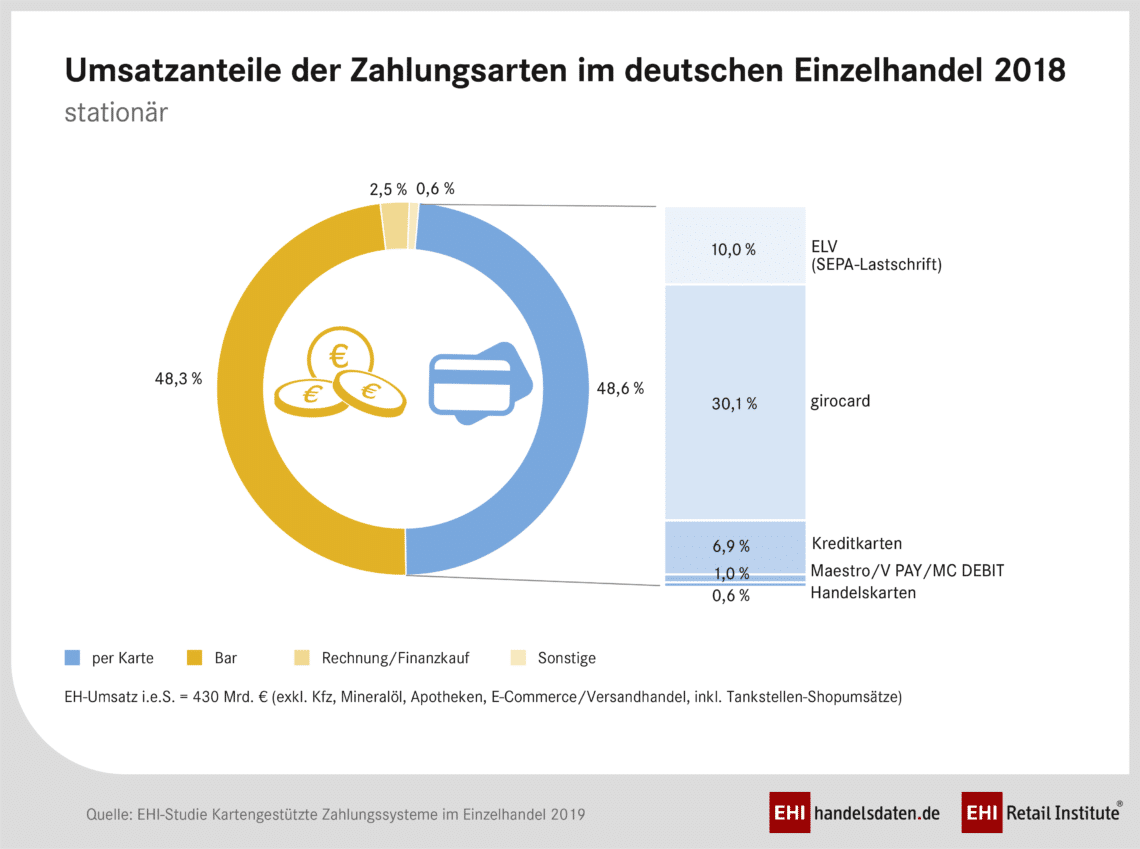

Wie erwartet hat sich im Jahr 2018 das Kartengeschäft die absolute Mehrheit gegenüber dem Bargeld bei Bezahlungen im deutschen Einzelhandel erarbeitet. Diese Meldung hat es in alle großen Publikumsmedien geschafft. Der Neuigkeitsfaktor war für den gemeinen Payment-Experten jedoch überschaubar. Der Bargeldanteil im Zahlungsmix sinkt in den Einzelhandelsstatistiken seit Jahren konstant um +- 1,5% pro Jahr.

Die viel interessantere Entwicklung war jedoch die Marktanteilsverschiebung innerhalb der verschiedenen Kartenverfahren. Girocard konnte im Jahr 2018 gegenüber 2017 ordentlich Marktanteile zulasten des Lastschriftverfahrens gewinnen. Der Girocard-Marktanteil stieg von 26,3% (2017) auf 30,1% (2018). Die anwesenden Vertreter der deutschen Kreditwirtschaft freuten sich zurecht außerordentlich. Sie hielten sich, ausgerechnet im ehemaligen deutschen Bundestag, an das Motto von Konrad Adenauer, dem ersten Bundeskanzler der jungen Bundesrepublik: “Was kümmert mich mein Geschwätz von gestern, nichts hindert mich, weiser zu werden.“ Der eigentliche Grund dieses starken Rückgangs der Lastschrift liegt nicht etwa in einer plötzlich höheren Endkundenpräferenz für das Girocardsystem. Der Treiber hinter den Marktanteilsgewinnen ist vielmehr der Handel selbst nach der Interchange-Regulierung und Deckelung von Debit-Zahlungen auf 0,2%. Jahrelang wehrten sich die jetzt strahlenden Lobbyisten mit Händen und Füßen inklusive Kartellverfahren genau dagegen. Nach der Regulierung der Händlerentgelte ist die Wirtschaftlichkeit des risikobehafteten stationären Lastschriftverfahrens gegenüber der garantierten Girocardzahlung für die Akzeptanzstelle oft nicht mehr gegeben. Der Kunde steckt oder hält, wie bisher unverändert weiter, seine Karte in bzw. an ein Terminal. Ob nun Lastschrift, Girocard, Maestro oder eine Brieftaube im Hintergrund die Zahlung verarbeitet, dafür interessiert sich der gemeine Endkunde nicht. Daher kaschiert dieser sehr erfreuliche Zuwachs der Girocard auch weiter deren grundlegendes Produktproblem: Rein national und rein offline.

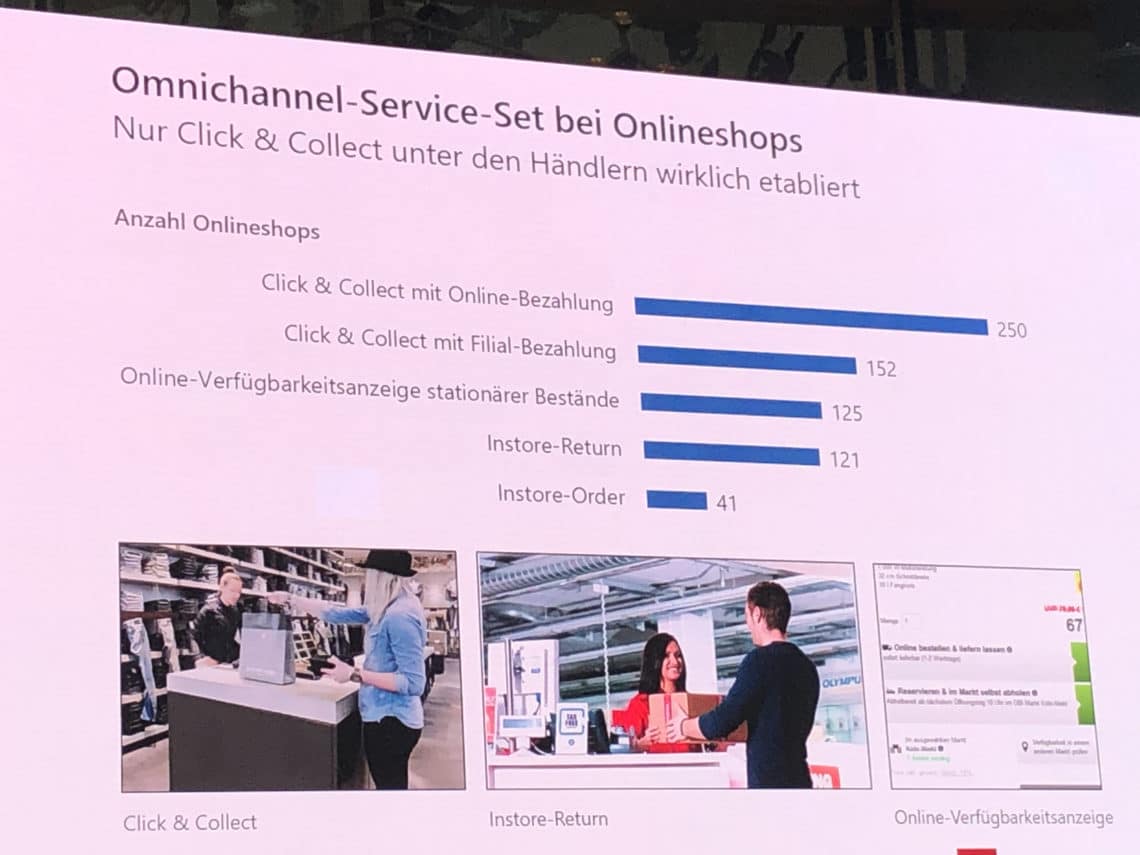

Der Handel entwickelt sich gleichzeitig immer mehr in Richtung Multikanalzahlung wie in Diskussionen und Präsentationen mehrfach betont wurde. Die Grenze zwischen Online und Offline ist schon längst fließend. Online-Payments werden Cross-Border schon mit einem Anteil von 20% abgewickelt, wie Helmut Wacket (Europäische Zentralbank – EZB) bemerkte.

In seinem Vortrag bedauerte er daher explizit, daß es bis dato für die Banken nicht möglich war ein einheitliches europäisches Cards Framework zu etablieren und sie stattdessen an ihren rein nationalen Lösungen festhalten. Die 2018 in Deutschland gestarteten Multikanalverfahren Google Pay und Apple Pay konnten in den Statistiken des EHIs nicht getrennt ausgewiesen werden. Diese Anbieter setzen auf die gemeinen Kartenverfahren und für den Händler und seine Kasse sind diese Zahlungen von einer “normalen” Kartenzahlung nicht unterscheidbar.

Online-Payment: Von den relevanten Online-Zahlmethoden gewinnt nur PayPal

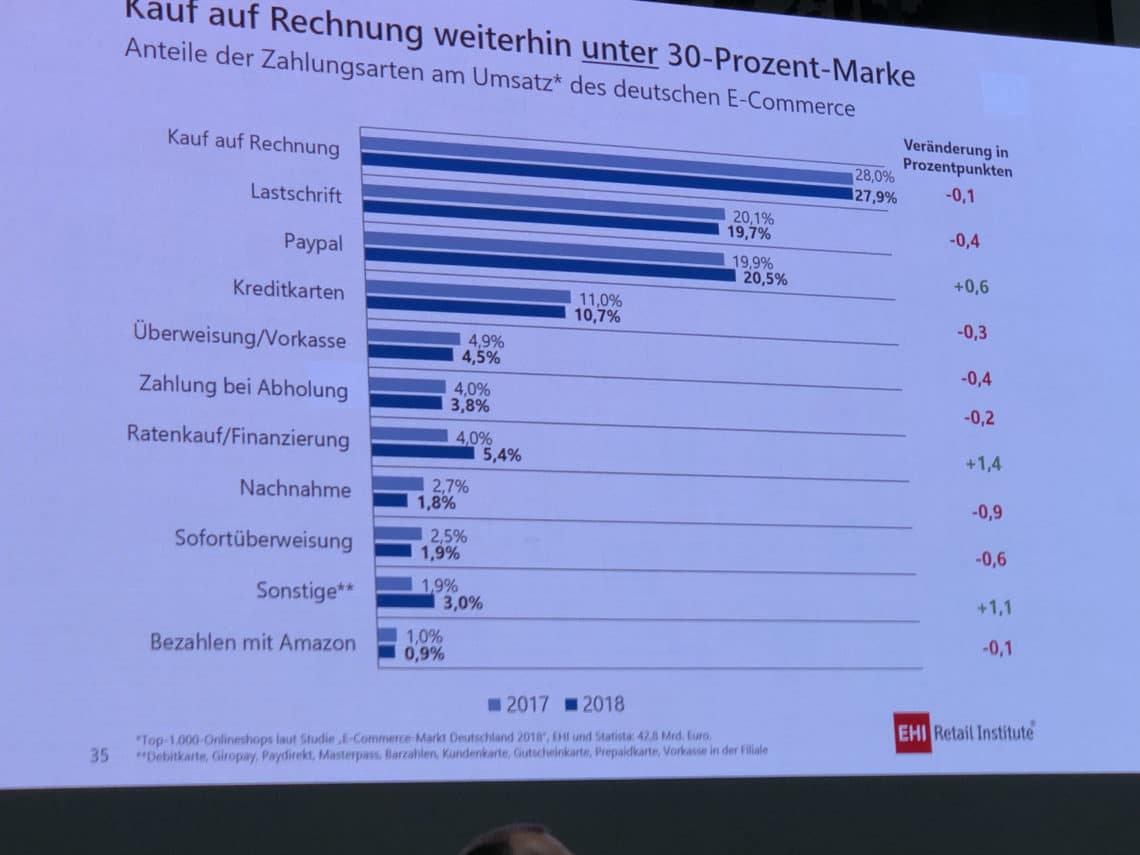

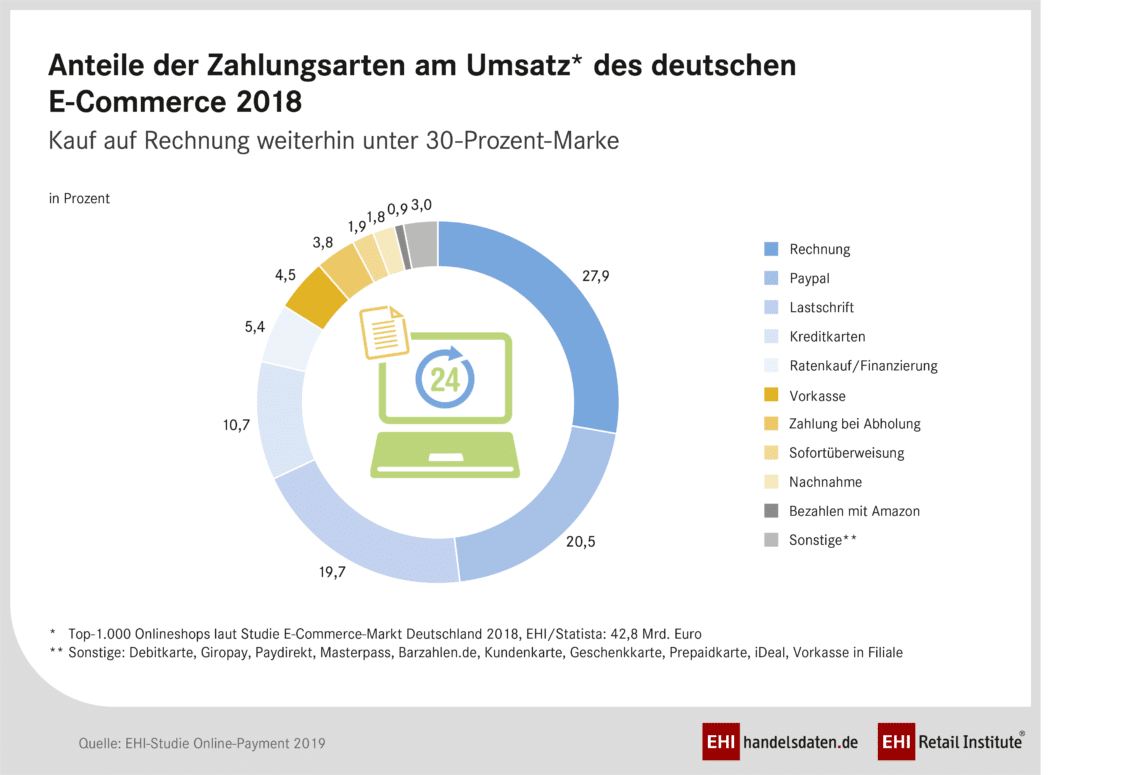

Beim Onlinepayment hat sich im Jahr 2018 im Vergleich zum Vorjahr deutlich weniger verändert als im stationären Handel. Rechnungskauf, PayPal, Lastschrift und Kreditkarte dominieren weiter den Online-Markt mit knapp 80%. Lediglich PayPal konnte mit 0,6% im Jahr 2018 leicht Marktanteile gewinnen, dafür verloren die anderen drei Verfahren kumuliert 0,8%. Der seit dem Jahr 2016 selbsternannte “signifikante Anbieter” Paydirekt ist auch im Jahr 2018 weiter insignifikant und im Marktanteil vernachlässigbar geblieben.

Das EHI hat das mit viel Hoffnung versehene kreditwirtschaftliche Onlinezahlverfahren nicht getrennt ausgewiesen. Es ist versteckt in den 3% “sonstige Verfahren” kumuliert mit Masterpass, Barzahlen.de, Kundenkarten, Vorauskasse in Filialen und anderen. Bei der um den Amazon-Sondereffekt bereinigten Zahlen gab es auch keine wesentlichen Änderungen im Vergleich zum Vorjahr. Excludiert man die Amazon-Paymentvolumen, so dominieren PayPal und Rechnungskauf den Zahlungsmix der restlichen deutschen Onlinehändler. Die Lastschrift spielt außerhalb von Amazon nur eine deutlich untergeordnete Rolle.

Instant Payment: Eine Lösung sucht ein Problem?

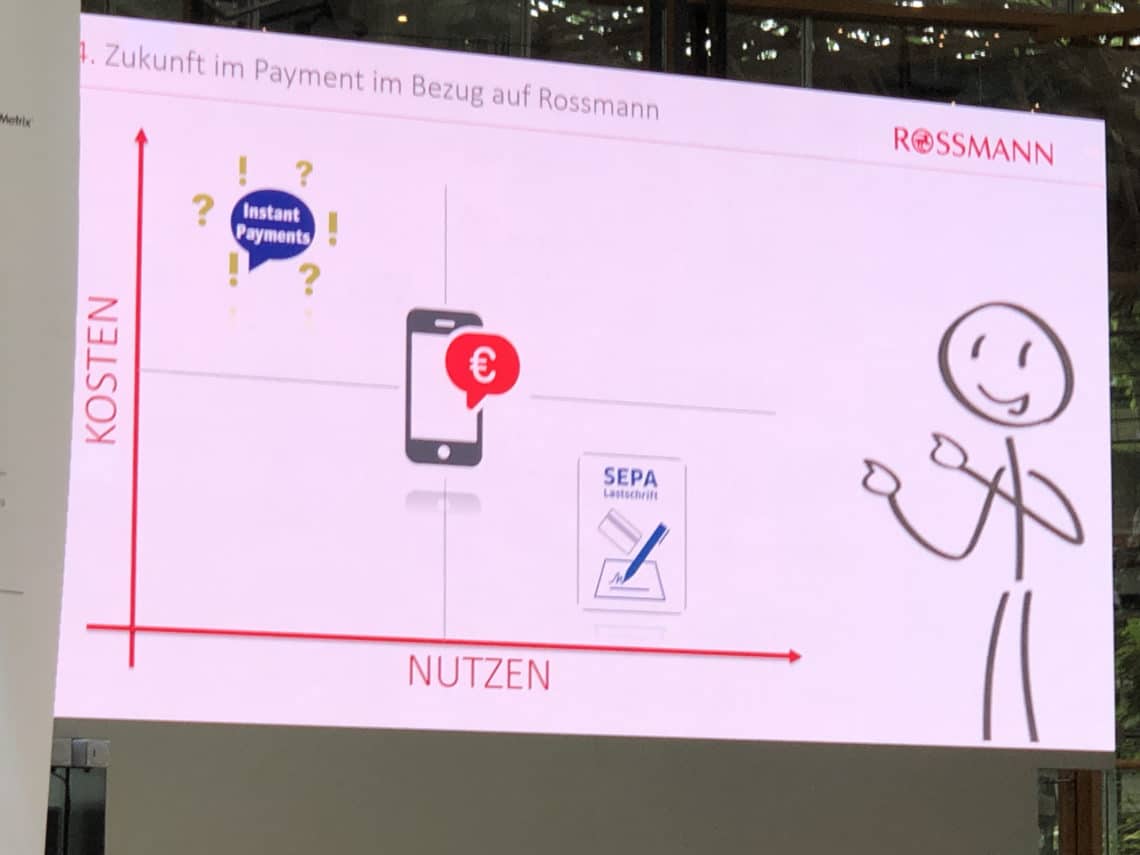

Die Möglichkeiten rund um Instant Payment wurden während des gesamten Kongresses sehr kontrovers diskutiert. Auf der einen Seite stand die Erwartung, daß Instant Payment “sämtliche Use Cases bestehender Kartenverfahren abdecken kann”, so Helmut Wacket, der die Vorteile des von der EZB lancierten TIPS anpries. Auf der anderen Seite argumentierte Ulrich Bensemann (Drogerie Rossmann), daß Instant Payment nur mehr Kosten (u.a. auch negative Zinsen) und kaum Kundennutzen stiftet. Er stellte ferner die provokante These auf, “daß Banken mit Instant Payment am eigentlichen Bedarf des Kunden vorbei entwickeln, wie schon bei Girogo und Paydirekt”.

Auch die abschließende Podiumsdiskussion mit Vertretern von Otto, Rewe, GS1 und dem Sparkassen & Giroverband zu Instant Payment konnte diesen Konflikt nicht lösen. Die von Banken und Sparkassen erhobenen hohen Entgelte für das Absenden und teilweise sogar den Empfang von Instant Payment-Transaktionen wurden stark kritisiert und als kontraproduktiv für die Einführung beim Endkunden dargestellt. Auch wurde in der Diskussion bislang fehlende Mehrwerte offenbart, die das Kundenzahlungsverhalten ändern können. Große Zeit kreiste die Diskussion um die bislang noch nicht abgeschlossene Standardisierung von Schnittstellen in ERP- & Kassensysteme des Handels. Die Diskussionen um Instant Payment zeigten: Der Handel ist noch weit entfernt von einer wirklich reifen Lösung in der Masse.

Neue Ankündigungen?

Was wurde in den vergangenen Jahren des EHI-Kongresses nicht schon alles an Produkten, Lösungen und Verfahren angekündigt. Von vielen Namen und Produkten hörte man dann kurze Zeit später nichts mehr.

Besonders hatte sich der Auftritt eines Spitzenmanagers der Deutschen Telekom eingeprägt, der 2013 mit den größten Superlativen sein längst eingestelltes mobile Payment Verfahren mywallet anpries. Sehr lebhaft ist noch die Erinnerung an den EHI Kongress 2016. Erst trat Payback auf und führte Payback Pay sehr professionell ein. Am gleichen Tag kündigten Vertreter der Deutschen Telekom und den Volks- und Raiffeisenbanken die Integration der Girocard in die Wallet-Verfahren der Mobilfunker in 2 Pilotstädten mit nur sehr wenigen verfügbaren Smartphonetypen an. Der Kontrast an dem Tag konnte nicht extremer sein: Starker Kundenfokus auf Mehrwerte und Darstellung ausschließlich des Kundenfrontends für Millionen Kunden (Payback) vs. technische Payment-Processing Ablaufdiagramme mit Securityfachbegriffen für Paymentnerds auf der anderen Seite. Das eine Verfahren ging an den Start, wurde vom Kunden angenommen, die andere Partnerschaft wurde aufgelöst.

Dieses Jahr überraschte die VR Payment mit einer gut orchestrierten Ankündigung des eigenen mPOS-Verfahrens VR PayMe. Der PSP und Acquirer der Volks- und Raiffeisenbanken bringt ein mPOS-Terminal für KMUs heraus und schließt die Lücke, die der Verlust des bisherigen genossenschaftlichen Kooperationspartners iZettle gerissen hat. Nach der Milliarden-Übernahme von iZettle durch PayPal ist aufgefallen, daß die Primärbanken plötzlich PayPal ihre KMUs zuführten. So gesehen ist das Angebot ein sehr guter Schritt von VR-Payment die Kundenbeziehung bei der Bank zu halten. Mit iZettle, SumUp und Payleven haben Fintechs diese Terminals seit Anfang der 2010er Jahre sehr erfolgreich im Markt etabliert.

VR Payment glaubt nun im Wettbewerb mit den mPOS-Platzhirschen mit der “vollen” Girocard-Akzeptanz punkten zu können. Bisher konnten Kunden auch schon mit ihrer Girocard bei mPOS-Terminals bezahlen, jedoch wurden dabei die internationalen Schemes Maestro oder VPay genutzt. Für den Endkunden ergibt sich daher kein wirklicher Unterschied zum Status Quo. Für die Akzeptanzstelle kann die Nutzung des Girocardsystems gegenüber Maestro und VPay jedoch gegebenenfalls einen signifikanten Nachteil haben: Wird jede Transaktion, wie bei Girocard üblich, sofort auf das Girokonto gutgeschrieben, fallen nochmals Entgelte für Buchungsposten an. Diese zusätzlichen Gebühren können schnell 45 Cent pro einzelner Transaktion zusätzlich ausmachen. Ob bei einem solchen Entgeltmodell die Hinweise “Kartenzahlung erst ab €10” verschwinden, sei dahingestellt.

Zusammenfassung

Das EHI hat wieder frische Zahlen präsentiert, die jetzt in den einzelnen Häusern vermutlich im Detail analysiert werden. Außer dem starken Wechsel von Lastschrift zu Girocard im stationären Handel ist dieses Jahr der Neuigkeitsfaktor eher gering gewesen. Mobile Payment ist dank Apple Pay und Google Pay das “New Normal” und etabliert, Instant Payment bleibt ein Thema auch in den kommenden Jahren. Das EHI hat wieder eine hervorragend organisierte Konferenz durchgeführt, welches wie jedes Jahr von Olaf Schrage und Horst Rüter sehr gut moderiert wurde. Bis nächstes Jahr in Bonn!