In den letzten Tagen sind bei einigen Neo-Brokern neue Funktionen ins Produkte-Angebot gekommen. Unter anderem bietet Revolut für deutsche Kunden die bekannte Funktion des Multibankings an.

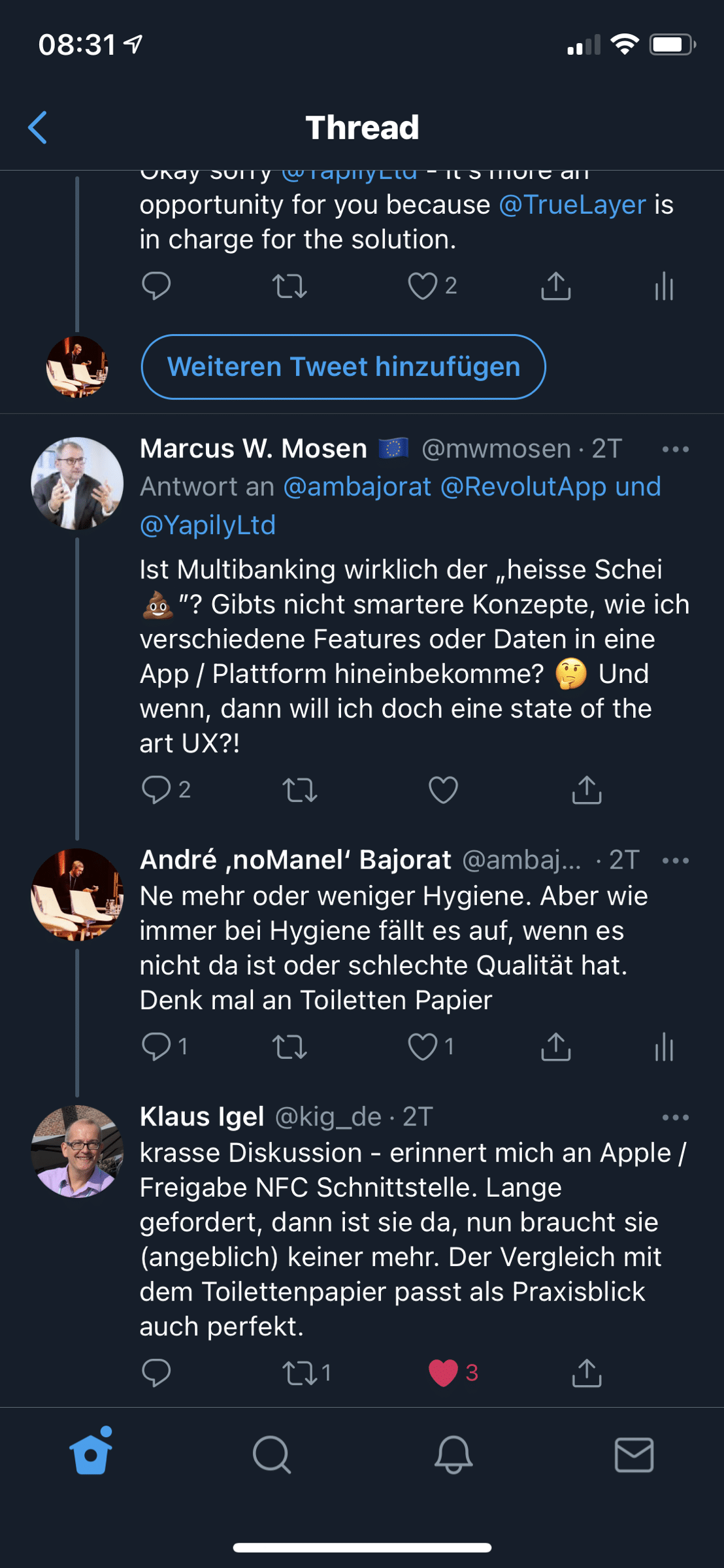

Auf Twitter folgte daraufhin eine Diskussion darüber, was Multibanking für eine Bank ist – strategisches Thema oder eher ein kleines Feature? Der Vergleich, der mir dazu einfiel, war der von Hygieneartikeln oder ganz im Speziellen das Toilettenpapier. Diese Artikel sind für mich die typischen Commodity Artikel – die gut und zuverlässig funktionieren müssen und vor allem dann auffallen, wenn sie nicht vorhanden sind oder aber schlecht funktionieren – was dann speziell im Hinblick auf Toilettenpapier eher unangenehm ist.

Das wiederum brachte mich dazu mal über die sogenannten „Hygieneartikel im Banking“ nachzudenken. Also das, womit Du nicht wirklich gewinnst, aber was schlecht gemacht oder nicht vorhanden, sehr unangenehm ist und den Kunden auf Dauer vertreibt. Also eigentliche Must-haves – die aber natürlich individuell divergieren können. Daher habe ich auch ins Team gefragt, was für sie die Top 5 Artikel im Bad – äh im Online-Banking sind?

Vorweg meine fünf Funktionen on top der Basics sind:

- Multibanking

- Ja ich will auch meine anderen Konten / Karten / Accounts bei meiner ‘Hausbank’ sehen können

- Scan and Pay

- Abtippen von Rechnungen muss seit Gini wirklich nicht mehr sein. Wer das nicht kann, ist raus.

- Apple / Google Pay

- In der Tat hat sich mobile Payment für mich zum Must-have entwickelt. Und dabei will ich keine Insellösungen.

- Eine sehr gute mobile App

- Ohne eine State of the Art App geht es für mich nicht. Dabei sollten bitte die vom Betriebssystem bereit gestellten Funktionen genutzt werden können.

- Suche

- Möglicherweise von vielen unterschätzt. Aber für mich essenzieller Part eines guten Bankings: eine Suche über alles.

Kilian Thalhammer

Ich bin noch nicht im Multi-Banking-Modus, ich nutze es nicht aber steht auf der To-do-Liste es mal auszuprobieren, natürlich gleich nach Keller aufräumen. Vielleicht geben die Weihnachtstage etwas her. Aber wenn ich es hätte, was würde ich erwarten:

- Eine sehr gute Mobile App (nein keine HTML Seiten)

- eine sehr gute UX

- eine Integration der Bezahlmittel – sodass ich es gar nicht merke

- eine gute Reporting-Funktionen – brauchbarer Excel Export :-) – ja!

- die Möglichkeit sämtliche Service Vorfälle über die App/Online zu regeln – ich will nirgendwo anrufen und auch keine Briefe schreibe

- nein integriertes SCA Verfahren – dass auch meine Oma versteht

Für mich ist und bleibt das Konto Commodity. Keinerlei Emotion. Wichtig, aber leider immer noch nicht Hygenie, ist eine smarte integrierte Kreditfunktion, die auch erkennt, was ich brauche, mich vorwarnt, wenn Geld fehlt und “zu viel“ Geld anlegt. Trotz FinTech, AI und sonstigen Buzz Words – hat es, dieses Feature nicht in die Banking-Welt geschafft (vielleicht hilft ja die Blockchain).

Maik Klotz

Multibanking ist Basic. Das alleine holt keine Nutzer*in hinter dem Ofen vor, fehlt es aber, fällt es auf. Am Ende geht es darum, was man mit dem Feature “Multibanking” macht und hier trennt sich die Spreu vom Weizen, denn die Art der Integration oder Umsetzung macht den kleinen, aber feinen Unterschied. Einen Kontoabruf zu integrieren ist nett, aber aus der Hausbank-App auch eine Überweisung beim Wettbewerb machen zu können ist netter. Interessant ist hier die Haltung der Neo-Banken, die gleiche Blockade an den Tag legen, wie die Retailbanken in der Vergangenheit. Multibanking ist also Hygienefaktor. Was man aber daraus macht, das ist die spannende Frage.

Must-haves bzw. Basics für mich sind: Apple bzw. Google Pay, Push-Notifications bei ein- und ausgehenden Zahlungen. Mobile App die den aktuellen UX-Standards entspricht – keine Bloatware. Widgets-Support für mein Android bzw. iPhone. Überweisungsvorlagen bzw. intelligente Autovervollständigung. Einfache Möglichkeit die IBAN schnell zu teilen. All dem kommt Outbank schon recht nahe, wobei die Gefahr laufen, immer aufgeblähter zu werden.

Konzepte dazu gibt es übrigens genügend, man muss die nur umsetzen.

Jochen Siegert

Ich würde aber weniger von Hygiene sprechen als von grundlegenden Features. Ein Feature war alleine noch nie ein Produkt, aber Produkte brauchen grundlegende Features um wirklich zu funktionieren. Beispiel gewünscht? Apple Pay alleine ist eigentlich nur ein Feature aber die Banken, die zur spät zur Apple Pay-Party gekommen sind, mussten feststellen, dass ihr Produkt Girokonto ohne das Feature Apple Pay aus Sicht des Kunden nicht mehr funktioniert.

Klaus Igel

Auch wenn die Frage nach den Basic Features einer Banking-App erstmal recht trivial erscheint, so halte ich die Festlegung selbiger für in weiten Teilen individuell. Zum Beispiel verlangt ein „Poweruser“ exzellentes Multibanking / ausgeklügelte Suchfunktionen, ein „Payment Nerd“ die Verfügbarkeit zeitgemäßer Bezahlfeatures, ein „Standbenutzer“ benötigt eine intuitive Benutzeroberfläche / verständliche SCA Methoden und die Firmenchefin einer mittelständischen Firma gute Reportingfeatures und die Möglichkeit, Aufträge im Vier-Augen-Prinzip freizugeben. Die Liste ließe sich beinahe beliebig lang fortsetzen. Gleiches gilt auch für die Anbieter-/Bankenseite, also die Dinge im Standard anzubieten, die für das eigene Klientel wichtig sind. Retailbanken haben somit andere Basics als Neobanken, Geschäftsbanken etc.

In dem via Twitter diskutierten Beispiel bei der Neobank Revolut sehe ich Multibanking übrigens als sehr sinnvolles Feature an, da die typischen Kunden einer Neobank zumeist auch mehrere Bankkonten besitzen. Umso erschrockener war ich nach meinem ersten Praxistest, wie schlecht/unvollständig die Umsetzung erfolgte. Das umso mehr, da das Thema selbst ein „alter Hut“ ist und auch die moderneren Varianten auf Basis von PSD2 APIs schon in erheblich besserer Qualität vorliegen.

Ebenso krass finde ich die reflexartige Reaktion einiger Vertreter der Neobanken, die jeden Kundenwunsch in diese Richtung mit dem Argument „braucht man nicht / old school“ abschmettern. Und um noch kurz den Bogen zu den Hygieneartikeln zu spannen – man stelle sich sinnbildlich den Supermarktbesuch mit dem Ziel Toilettenpapier kaufen zu wollen vor. Im ersten Laden wird dir gesagt „braucht kein Mensch“ und im zweiten Geschäft werden zu diesem Zweck Tageszeitungen angeboten. Auf Kundenwünsche zu hören schadet sicher auch im Banking nicht.

Fazit

Wie wir sehen, sind die Anforderungen in der Tat sehr unterschiedlich. Vielleicht hat Maik mit seinem Artikel zu Google Banking recht und wieder einmal werden die Plattformen die Heilsbringer für die breite Masse.