Die Sichten auf die Rolle einer Bankfiliale sind sehr unterschiedlich. Spricht man mit Bankern und FinTech-Managern, könnten die Aussagen oft konträrer nicht sein. Primär wird die Sicht davon bestimmt, ob die jeweilige Person in einer Organisation mit Filialen arbeitet oder eben nicht. Nicht nur in der Finanzwirtschaft stellt sich die Frage ob eine Filiale ein Asset oder Liability ist. Identische Diskussionen werden z.B. im Einzelhandel geführt. Aber wie ist es nun? Ist eine Filiale ein Vorteil oder ein teurer Klotz am Bein?

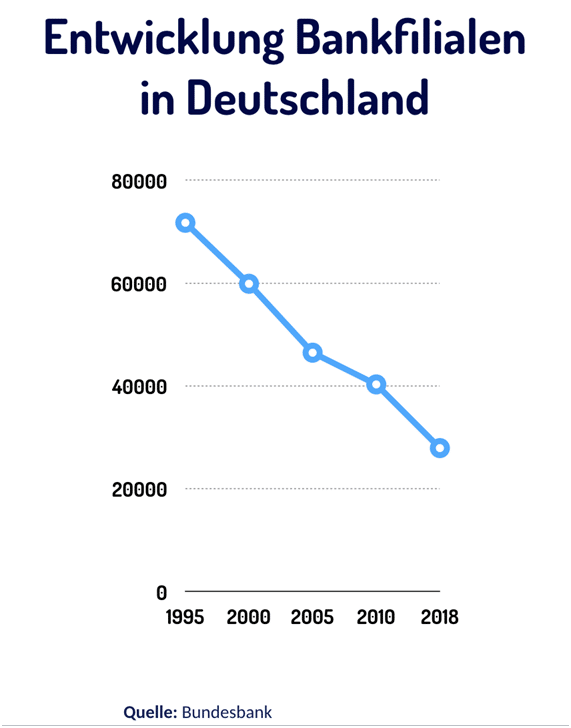

Schauen wir uns erst einmal die nackten Zahlen und Fakten an, denn diese zeigen, dass die Bankfiliale zumindest seit 25 Jahren keine Wachstumsstory mehr darstellt. Gab es 1995 noch einen Peak mit 71.715 Filialen in Deutschland, sind bis 2018 etwas mehr als 40.000 davon geschlossen worden.

Das Sterben geht weiter, wie wir im letzten Jahr unter anderem von den Spardabanken (50% der Filialen) und zuletzt von der Sparkasse KölnBonn (20% der Filialen), eine der größten Sparkassen in Deutschland, lesen mussten.

Gründe für das Filialsterben

Die Gründe für das Filialsterben sind unterschiedlich. Fusionen von Banken sind sicherlich ein Treiber. Man denke an die großen Bankfusionen wie Dresdner-Commerzbank aber auch Hypo-Vereinsbank, die nach den Fusionen oft doppelte Filialstrukturen pro Stadt, oft in der gleichen Straße, bereinigen mussten. Aber auch ein verändertes Konsumentenverhalten ist für die Schließungen verantwortlich. Wann war das letzte Mal, dass der geneigte Leser tatsächlich in einer Filiale war? Also nicht im Vorraum beim Geldautomat bzw. Kontoauszugsdrucker, sondern “hinten”, in der “richtigen” Filiale?

Wie André Bajorat vor einiger Zeit hier im Blog schrieb: „Der Trend der Kunden zu Direktbanken ist ungebrochen.“ Wenn Kunden von ihren Filialbanken zur Nutzung der Onlineprozesse und Automaten “ermutigt” werden und gleichzeitig die Öffnungszeiten der Filiale derart kunden- und arbeitnehmerunfreundlich sind, muss man sich nicht wundern daß Kunden irgendwann konsequenterweise gleich zu einer Direktbank mit niedrigeren Kontoführungsgebühren wechseln. Warum noch die eher schlecht gemachten Direktkanäle der teureren Filialbank zu nutzen?

Beispiele aus dem Handel

Aber sind die verbliebenen Filialen nun ein Wettbewerbsvorteil und Asset für die Bank? Oder doch primär eine teure Fläche, die wegen Miete, Personal und kaum vorhandenem Kundennutzen eher eine Belastung darstellt? Ein Blick auf den Handel hilft hier vielleicht mit einer Einordnung. Hier gibt es etliche Beispiele, bei denen sich ein dichtes Netz von Filialen nach einem veränderten Konsumentenverhalten zu einer teuren Belastung entwickelt hat.

1) Karstadt/Kaufhof: Die mittlerweile fusionierten Warenhäuser in der Innenstadt haben Hertie, Horten und Co. überlebt bzw. sich einverleibt, was eine schöne Parallele zu den Bankenfusionen darstellt. Aber sie haben auch schon etliche unprofitable Häuser geschlossen. Ein fast starrköpfiges Stemmen gegen den Kundenwillen hat sich auch nie als erfolgreich erwiesen. Man denke an den Spin-Off kleiner, wenig profitabler Filialen von Karstadt in Karstadt Kompakt, die später in Hertie umbenannt wurden. Den abgetrennten Filialen des Warenhauskonzerns war nur ein von Private Equity finanziertes, kurzes Leben vergönnt. Am Ende von Karstadt Kompakt und Hertie standen die Insolvenz und Abwicklung.

2) Mediamarkt und Saturn als Elektronikhändler haben sich erst lange gegen den Onlinehandel sowie Amazon gestemmt und das Onlinegeschäft ignoriert. Bis heute versuchen sie sich an dem Zauberwort “Multichannel”, zum Beispiel über „Click&Collect“-Lösungen.

Also den Onlinekauf und Abholung in der Filiale. Abgesehen von der Tatsache, dass eCommerce-Blogger wie Alexander Graf oder Jochen Krisch weltweit von keinem erfolgreichen Multichannnel-Ansatz berichten können, stellt sich die Frage wo der wirkliche Mehrwert bei Click&Collect für den Kunden liegt.

Wenn ich es schon kostenfrei und bequem nach Hause geliefert bekomme, warum soll ich dann fürs „Collect“ noch extra in die überfüllte Stadt fahren und dafür Zeit und Parkgebühren verschwenden? Eine immer kürzere „Verweildauer“ der MediaSaturn (heute Ceconomy) CEOs belegt, dass eine stationäre Filiallösung gegen Umsatzstagnation bzw. -rückgang wenig hilfreich erscheint. Ein Blick in die USA auf die MediaSaturn-Vorbilder wie BestBuy und die insolvent gegangenen Radioshack, CompUSA, Circuit City und Co zeigt, dass wir es hier mit einem globalen Phänomen zu tun haben. Dort ist die Filiale längst zu einer großen Belastung geworden.

3) Videotheken: Die älteren Semester unserer Leser kennen sie noch. Für unsere jüngeren Leser: Man ging früher in einen Laden, der viele Kinofilme auf VHS-Videokassette, später DVD, führte und konnte diese dort ausleihen. Amazon Prime Video, Apple TV und Netflix haben dieses Geschäftsmodell zerstört. Wer will heute noch von der Couch aufstehen und zur Videothek laufen um einen guten Film zu holen, wenn gleiches mit wenigen Clicks bequem von der Couch aus ebenso möglich ist? Das engmaschige Filialnetz der Videotheken, ein Asset, entpuppte sich dann als Liability, an dem – um ein prominentes Beispiel zu nennen – etwa in den USA Blockbuster pleite ging und verschwand.

4) Bose: Der Audio-Elektronikanbieter Bose kündigte vor wenigen Tagen an, sämtliche 119 Filialen in Europa, Nordamerika, Japan und Australien zu schließen. Angesichts der „dramatischen Verschiebung hin zum Online-Shopping“ entwickelten sich die Filialen auch zu einer Belastung. Warum noch Miete und Personalkosten, wenn die Kunden die Produkte ohnehin vermehrt online einkaufen?

Vom Asset zur Liability

Im Lebenszyklus eines Geschäftsmodells kann die Filiale von einem Asset zu einer Liability werden. Ist das Geschäftsmodell noch eine Innovation und die Aufbauphase nicht abgeschlossen, kann ein engmaschiges Filialnetz tatsächlich ein Asset darstellen.

Je stärker ein Geschäfts-modell allerdings im Christensen Innovators Dilemma gefangen ist, desto eher dreht der Status zu einer Belastung – selbst wenn sich die jeweiligen CEOs die Lage immer schön reden. Wer nicht klar sagen kann, was nun die eigene Filiale für den Kunden nachhaltig positiv vom Wettbewerb abgrenzt, der hat es ohnehin längst mit einer Liability zu tun.

„Wer nicht klar sagen kann, was die eigene Filiale für den Kunden nachhaltig positiv vom Wettbewerb abgrenzt, der hat es längst mit einer Liability zu tun.“

Für Banken und Sparkassen liegt die Belastung längst vor, wenn die Mehrheit der Kunden nur noch in die Filiale kommt weil:

- die operativen Prozesse der Bank noch Filialprozesse sind und noch nicht von Online-/ Direktprozessen abgelöst wurden.

- die Kunden in der Filiale primär mehrheitlich Digitalverweigerer sind (deren Zahl aber kontinuierlich abnimmt).

- die Kunden in der Filiale 60+ Jahre alt sind. Kunden, mit denen man auch als Bank nicht mehr viel verdienen kann, weil BauFi, Kredite, Altersvorsorge / Vermögensaufbau und Versicherungsvermittlung für diese Kunden keine Nachfrageoption mehr darstellen.

Das Hauptdilemma für Filialbanken bleibt: Wenn sich die Filiale von einem Asset zu einer Liability gewandelt hat und die CDOs auch den letzten Filialprozess zu einem rein digitalen Onlineprozess geändert haben: Worin besteht dann noch der Differenzierungsfaktor gegenüber reinen Direktbanken oder Challengerbanken? Und womit lässt sich dann überhaupt ein höheres Entgeltniveau rechtfertigen?