Mit der Einführung von Finanzprodukten durch Unternehmen wie Uber, Alibaba, Tencent, Apple, Amazon und Google drängen zunehmend Akteure aus bankfremden Sektoren in den Markt für Finanzdienstleistungen, der traditionell den Banken vorbehalten war. Wir bei Wirecard streben eine Situation an, in der diese Möglichkeit nicht nur großen Technologieunternehmen mit unbegrenzten Ressourcen offensteht, sondern allen Unternehmen, die ihr Angebot um in ihr Kernportfolio integrierte Finanzdienstleistungen erweitern möchten. Bei der Verwirklichung dieses Ziels spielt Banking-as-a-Service (BaaS) eine entscheidende Rolle.

Doch weshalb sind mehr und mehr Unternehmen aus den unterschiedlichsten Branchen daran interessiert, ihr Angebot um Finanzdienstleistungen zu ergänzen? Erstens ist dies auf die sich rapide verändernden Erwartungen der Verbraucher zurückzuführen. Benutzerfreundliche Finanzdienstleistungen zu fairen Preisen über digitale Schnittstellen entwickeln sich zum neuen Standard. Zweitens können Unternehmen durch ergänzende Finanzdienstleistungen zusätzliche Einnahmequellen erzeugen und somit schneller Kundenrentabilität erzielen.

Drittens haben Finanzprodukte eine sehr hohe Bindungskraft. Wenn sie erfolgreich sind, generieren sie nicht nur Einnahmen, sondern erhöhen auch Kundenbindung und Markenloyalität. Und nicht zuletzt liefern Finanzprodukte auch umfangreiche Daten über das Kundenverhalten, die in vielfacher Weise genutzt werden können. Das sind nur einige der überzeugenden Gründe für die steigende Nachfrage nach ergänzenden Finanzdienstleistungen.

Banking-as-a-Service: mehr Wahlmöglichkeit, bessere Produkte

Wir sind der Ansicht, dass Start-ups, kleine und mittlere sowie große Unternehmen aller Art in der Lage sein sollten, innerhalb weniger Monate und zu angemessenen Kosten Finanzprodukte einzuführen, ohne dass sie dafür zu einer Bank werden und eigene, unerschwinglich teure Finanztechnologie entwickeln müssen. Während Neulinge am Finanzmarkt mit ergänzenden Finanzdienstleistungen neue Einnahmequellen erschließen können, profitieren die Kunden von mehr Wahlmöglichkeiten, besseren Produkten und niedrigeren Preisen. Unser Ziel bei Wirecard ist es, allen Unternehmen das Anbieten dieser Finanzdienstleistungen zu ermöglichen.

Der Schlüssel zu diesem Opportunity Space ist Banking-as-a-Service – ein Trend, der durch eine neue Art von Anbietern wie Wirecard ermöglicht wird. Diese ebnen Unternehmen jeder Art und Größe den schnellen und kostengünstigen Weg in die Welt der Finanzdienstleistungen.

Was bedeutet „as-a-Service“?

Der Trend „as-a-Service“ ist nicht neu. Er hat sich in den vergangenen Jahren weltweit stark ausgebreitet und zahlreiche Branchen radikal verändert, indem er neue Möglichkeiten geschaffen und Innovationen vorangetrieben hat.

Die gesamte Digitalisierung wäre beispielsweise ohne Software-as-a-Service vermutlich nicht möglich gewesen. In der Vergangenheit war die Gründung eines Softwareunternehmens ungeheuer schwierig: Unternehmensgründer mussten physische Server kaufen, kostspielige Softwarelizenzen erwerben und Datenbanken verschlüsseln, bevor sie überhaupt ein neues Produkt entwickeln konnten.

Dank Anbietern wie Amazon Web Services oder Google Cloud, die diese Infrastruktur als Service bereitstellen und damit einige wesentliche Zugangsschranken beseitigen, kann ein einzelner Entwickler heute den gesamten Prozess von der Anfangsidee bis zur Bereitstellung in einigen Tagen verwirklichen.

Und Banking-as-a-Service?

In jüngster Zeit hat dieser Paradigmenwechsel mit ähnlicher Durchschlagskraft im Finanzdienstleistungssektor Einzug gehalten. Die Branche zeichnete sich traditionell nicht unbedingt durch schnelle Innovationen aus. Große Banken und Finanzinstitute haben mit überalterten IT-Systemen, einem kostspieligen Niederlassungsnetz und einer tief verankerten Risikoscheu zu kämpfen und Start-ups werden durch immense Investitionskosten und die strengen Bestimmungen in Verbindung mit der Einführung eines Finanzprodukts eingeschränkt.

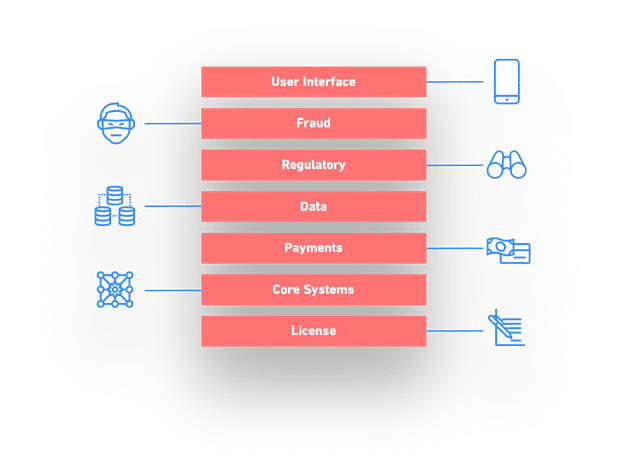

Wirft man einen Blick auf die Anforderungen, die ein Unternehmen bei der Markteinführung eines Finanzprodukts erfüllen muss, wird deutlich, wie schwierig es für bankfremde Akteure ist, Finanzdienstleistungen anzubieten. (Grafik 1 unten liefert einen Überblick über die verschiedenen Bausteine, die für die Einführung eines Finanzprodukts erforderlich sind.)

Zunächst benötigt das Unternehmen eine Banklizenz oder eine ähnliche Finanzlizenz. Für die Gewährung einer solchen Lizenz müssen nicht nur erhebliche Kapitalvorgaben erfüllt werden. Voraussetzung ist vor allem die strikte Einhaltung von Vorschriften bezüglich Geldwäsche, Bankgeheimnis, Einlagensicherung und IT-Sicherheit, um nur einige Beispiele zu nennen. Aufgrund der Systemrelevanz von Finanzinstituten für die Wirtschaft ist das Erlangen dieser Lizenzen äußert schwierig und zeitaufwendig.

Darüber hinaus benötigt ein Unternehmen, das ein Finanzprodukt einführt, einen Technologiekern, also ein Kernbankensystem. Mit dieser Software ist es möglich, Benutzerkonten zu eröffnen und zu verwalten sowie zu protokollieren, wo sich das Geld der Kunden befindet und wie es sich bewegt. Außerdem ist eine Integration in verschiedene Zahlungssysteme nötig, damit Kunden mittels SEPA oder SWIFT Geld von ihrem Konto senden oder auf diesem empfangen können. Um Zahlungskarten herausgeben zu können, muss das Unternehmen Hauptmitglied im Verbund von Visa oder Mastercard® werden.

Für die Vergabe von Krediten müssen über Auskunfteien oder andere Methoden Informationen über die Bonität der Zielgruppe gesammelt werden. Um bei der Bekämpfung von Geldwäsche und der Know-Your-Customer-Prüfung alle einschlägigen lokalen Vorschriften zu erfüllen, wird zusätzliche Expertise benötigt (die wiederum von zahllosen spezialisierten Anbietern geliefert wird). Und nicht zuletzt muss ein Unternehmen, das ein Finanzprodukt entwickelt, Systeme zur Betrugsvermeidung einrichten, was weitere Software und weitere Systeme erfordert. Dieser vereinfachte Überblick verdeutlicht, wie schwierig es ist, als bankfremder Akteur ein Finanzprodukt anzubieten.

Was wäre, wenn wir der Finanzdienstleistungsbranche alle diese Bausteine bereitstellen würden – als Service? Das würde die Zugangsschranken deutlich absenken und eine ähnliche Veränderung bewirken wie das Anbieten von Rechenleistung und Speicherplatz in der Cloud. Unterschiedlichste Akteure könnten dadurch Finanzdienst-leistungen anbieten, was wiederum Innovationen fördern und das Kundenerlebnis verbessern würde. Und genau das tun BaaS-Anbieter wie Wirecard.

„Was wäre, wenn wir der Finanzdienstleistungsbranche alle diese Bausteine bereitstellen würden – als Service?“

Mittels Banking-as-a-Service ermöglichen lizenzierte Finanzinstitute mit starker technologischer Basis anderen Unternehmen die Einführung von Finanzprodukten, indem sie diesen die Nutzung ihrer Finanzinfrastruktur als Dienstleistung anbieten. Das bankfremde Unternehmen integriert das Finanzprodukt des BaaS-Anbieters über APIs direkt in sein Kernangebot und vertreibt das kombinierte Angebot unter eigenem Namen und mit eigenem Look-and-feel. Der BaaS-Anbieter stellt also die Infrastruktur bereit, bleibt jedoch überwiegend unsichtbar für den Endkunden. Jedes Unternehmen kann so Finanzdienstleistungen (wie mobile Bankkonten, Debit- oder Kreditkarten, Kredite und Zahlungsdienstleistungen) in sein Produktportfolio integrieren, ohne eine eigene Banklizenz oder eigene Bankingtechnologie zu erwerben. (Grafik 2 unten gibt einen Überblick über das BaaS-Angebot von Wirecard.) BaaS demokratisiert somit die Bereitstellung von Finanzdienstleistungen und macht sie für nahezu alle Unternehmen möglich.

Banking-as-a-Service-Angebot von Wirecard (Grafik 2)

Weitere Informationen finden Sie unter: www.wirecard.com/de/financial-services

Schauen wir uns zwei konkrete Beispiele für die Einbindung von BaaS in ein bankfremdes Produktangebot an.

Case Study 1: Xolo

Xolo ist eine Onlineplattform für die Gründung und Führung von Kleinstunternehmen in der Europäischen Union. Xolo bietet den Nutzern eine umfassende Geschäftsplattform mit Services für Gründung, Steuern und Buchführung. Diese ermöglicht Gründern, ein virtuelles Unternehmen einfach aufzubauen und zu führen. 2020 hat Xolo beschlossen, sein Serviceportfolio um ein digitales Bankingangebot für Kleinstunternehmen zu erweitern. Anstatt eine eigene Banklizenz zu beantragen und kostspielige eigene Finanztechnologie zu entwickeln, entschied sich Xolo für die BaaS-Komplettlösung von Wirecard. Nutzer von Xolo können nun virtuell innerhalb von 48 Stunden ein Geschäftskonto eröffnen, eine Firmen-Debitkarte erhalten und so ihre Bank-, Steuer- und Compliance-Aktivitäten effektiv über ein und dieselbe Plattform verwalten.

Case Study 2: Payhawk

Payhawk ist ein Start-up mit dem Ziel, Unternehmensausgaben vollständig zu automatisieren und zu vereinfachen. Es bietet kleinen und mittleren Unternehmen umfassendes Kostenmanagement. Zahlungen, Rechnungen, Spesen und Kartenausgaben werden automatisiert und digitalisiert.

Payhawk entschloss sich, mit Unterstützung von Wirecard eine Karte für geschäftliche Ausgaben für seine Firmenkunden einzuführen, die diese ihren Mitarbeitern für geschäftliche Ausgaben zur Verfügung stellen können. Payhawk integrierte die Karte in seine mobile App und seine Webschnittstelle. Dadurch profitieren Firmenkunden von Transparenz sowie vollständiger Kontrolle über die Ausgaben, Reisekosten und sonstigen Kartenzahlungen ihrer Mitarbeiter.

Schlussfolgerung

Die obigen Beispiele zeigen, wie BaaS die Einbindung von Finanzdienstleistungen wie Bankkonten, Zahlungskarten, Krediten oder Anlageprodukten in die Produktangebote bankfremder Akteure erleichtert und so den Aufbau eigener Expertise im Hinblick auf Bankwesen und Bankingtechnologie redundant macht. BaaS wird den weltweiten Trend zu Finanzdienstleistungen bankfremder Unternehmen weiter fördern, da die Zugangsschranken deutlich abgesenkt werden. Der Zustrom an Neuein-steigern mit kreativen Ideen und großen Ambitionen wird enorme Inno-vationen mit sich bringen und das Kundenerlebnis verbessern. Bei Wirecard gestalten und fördern wir diese Entwicklung, indem wir Unternehmen weltweit in die Lage versetzen, nahtlose Finanzdienst-leistungen anzubieten.