Die endgültige Verabschiedung vom Deutschen Payment Champion

Eine weitere Chance vertan einen Deutschen Payment Champion zu formen? Gab es ausgeklügelte Strategien hinter den letzten M&A-Entwicklungen im deutschen Paymentmarkt? Eine Analyse der jüngsten Entwicklungen von Kilian Thalhammer und Jochen Siegert.

Die Ereignisse überschlugen sich zuletzt auf der Acquiring und PSP-Seite: Wordline/SIX, BSPAYONE/Ingenico, Concardis/NETS, Verifone/Private Equity – Gordon Gecko hätte seinen Spaß daran. Schauen die deutschen Akteure (Banken, Sparkassen, Handel) wieder in die Röhre – waren wir nicht bis vor kurzem optimal positioniert einen deutschen, gar europäischen Payment Champion mit Sitz in Deutschland zu bauen? Gar ein Unicorn im Weltformat aus der größten europäischen Volkswirtschaft?

Bei den Paymentverfahren hatten wir längst ähnliche Entwicklung. Der PSD2-Vorreiter Sofortüberweisung wurde von Klarna geschluckt. Neben dem deutschen RatePay, hat ausgerechnet die schwedische Klarna die urdeutsche Zahlmethode Rechnungskauf online populär gemacht und übernahm auch den lokalen Konkurrenten BillPay. Auch alle anderen relevanten hiesigen Online-Rechnungskaufverfahren haben ihre Eigenständigkeit verloren und sind in Händen ausländischer Gesellschafter: Billsafe ging früh an PayPal, Ratepay an Bain/Advent und via Concardis Payment Group jetzt in den Merger mit Nets, Paymorrow ist via Intercard im Besitz von Verifone, Payolution via Skrill nun Teil der Paysafegroup (ehem. Netteller).

Und nun? Wir bauen, andere ernten?

Es kann der Eindruck eines planlosen Ausverkaufs entstehen. Vor allem die Bankenwelt trennt sich – teils emotionslos – von ihren Payment Assets. Trotz des großen Trends, der klar in Richtung “Banking und Payment werden verheiratet” geht: Sei es im B2C (PayPal, Klarna) oder auch im B2B (Holvi bzw. diverse Merchant Loans Angebote). Nun, zumindest ist bei dem einen oder anderen Deal an die Verkäufer eine Menge Geld geflossen. Das hat bei manchen Banken ein wenig die P&L in 2017 gerettet, war es aber strategisch wirklich sinnvoll?

Taktisch sind die Verkäufe kurzfristig vielleicht klug, langfristig dagegen weniger, will die Kreditwirtschaft weiter an ihren eigenen nationalen Verfahren festhalten wie Girocard, Paydirekt, Giropay, GeldKarte etc. Gerade am Beispiel Giropay und Paydirekt erkennt man dies exemplarisch: Ein Grund für den mangelnden frühen Erfolg von Giropay vs. iDeal in den Niederlanden war der hiesige Irrglaube, dass dritte Acquirer und PSPs Giropay wie geschnitten Brot verkaufen würden. Erst die Gründung des PSPs Girosolution durch Hermann Stengele war der Grund für die beeindruckendem Erfolge der letzten Jahre auf der Akzeptanzseite bei Giropay. Von diesen Merchants kann Paydirekt ohne Werbekostenzuschüsse im zweistelligen Millionenbereich nur träumen. Kurioserweise vermarktet nun ausgerechnet Paydirekt die von Giropay/Girosolution mühsam aufgebaute Akzeptanz im eGovernmentbereich bei Städten und Gemeinden als ihren eigenen Erfolg. Können Girosolution und Cardprocess als “Last Man Standing” der Kreditwirtschaft das Auffangen, was die führenden Acquirer und PSPs mit ihrem Fokus auf (skalierte) internationale Verfahren sicherlich werden fallen lassen?

Schauen wir uns erstmal den Markt an: Was ist denn als rein “deutsches Unternehmen” oder Unternehmen mit Relevanz in Deutschland noch übrig?

a) eine CardProcess (jetzt im Besitz der Sambla Bank)

b) Girosolution (weiter im Besitz des DSV und nicht Teil des BSPayone-Ingenico Deals)

c) eine Computop (weiter reiner technischer PSP ohne eigenes Acquiring, in Privatbesitz)

d) Heidelpay (im Mehrheitsbesitz vom Finanzinvestor AnaCap, vermutlich bald mit eigener Payment Institution License)

e) eine Telecash (zählt eigentlich nicht, da First Data Tochter – wobei sich First Data im Moment von vielen Aktivitäten in Europa trennt (Baltics, Süd/Osteuropa) – angeblich wegen schwieriger technischer Integrierbarkeit – anderes Thema :-)) )

f) Jede Menge kleine Anbieter, z.B. kaufmännische Netzbetreiber (zumeist in Privatbesitz)

g) die lokalen Zahlarten, traditionell ohne eigenen Vertrieb (Giropay, Paydirekt, Girocard, GeldKarte, GiroGo)

h) Evo-Payments und Elavon (auch Amerikaner – mit stagnierendem Deutschlandgeschäft, EVO hat gerade IPO in den USA an der Nasdaq gemacht – mit ca. 1.5 Mrd Bewertung – 18% von Adyen, 10% von Wirecard)

i) CCV (niederländisch, in Privatbesitz und auch stark in Benelux unterweg

j) CardComplete (österreichisch, im Besitz von UniCredit, RZB und einer Stiftung, soll aber auch in Kürze auf den Markt kommen, und ist schon relevant für die DACH-Region)

k) Intercard als von Verifone übernommener Netzbetreiber

Und es gibt ihn doch den Payment Champion…

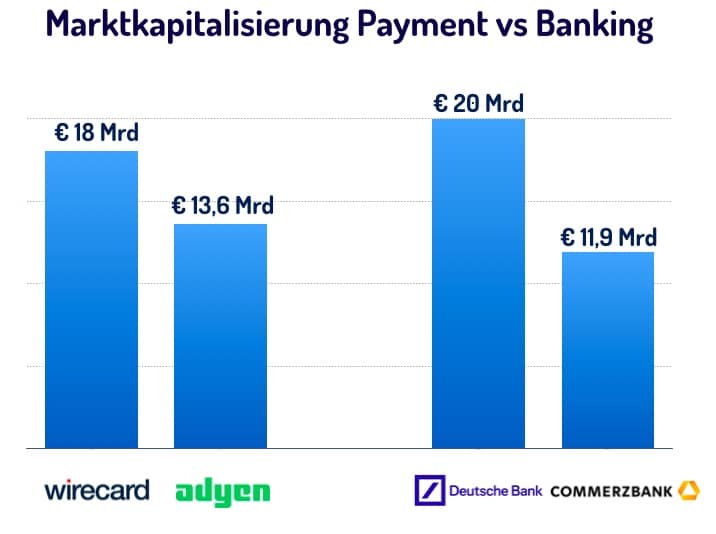

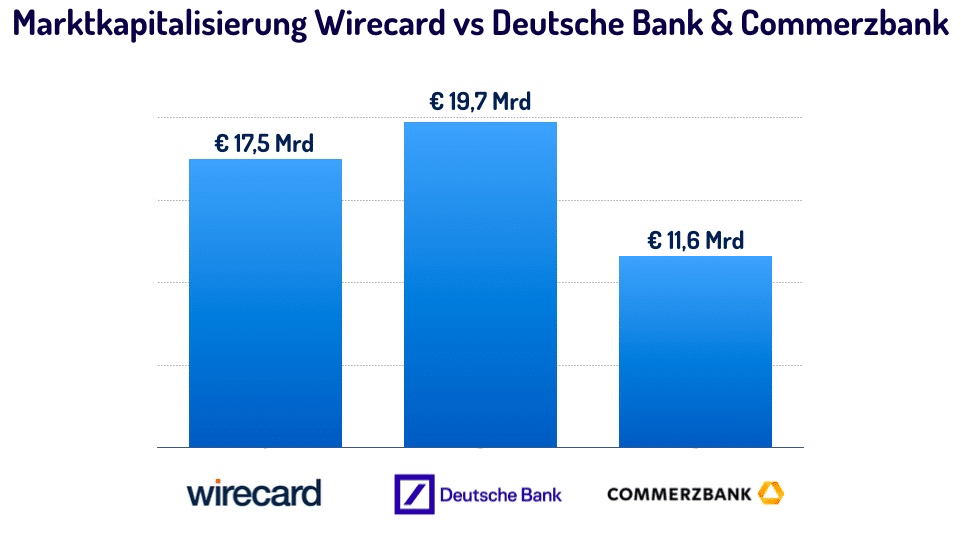

Und am Ende bleibt der einzige verbliebene, wirkliche relevante deutsche Champion: Die Wirecard AG. Wobei ist diese wirklich ein “deutscher” Champion, wenn sie ihr Geschäft überwiegend in nicht-deutschen Märkten hat? Betrachtet man die Marktkapitalisierung der Wirecard AG, so spielt diese, wohl auch für viele Banker in Frankfurt überraschend, bereits in der gleichen Liga wie eine Deutsche Bank AG oder Commerzbank AG. Angesichts dessen fragt man sich, ob es für die eigene Marketcap der Banken smart war, die eigenen Töchter Concardis, BSPayone, Montrada, Deutsche Card Services, POS Transact, Easycash, GZS etc. für zum Teil “kleines Geld” zu verkaufen. Hätte man nicht besser ganz früh unternehmerisch, z.B. mit einem Private Equity-Partner, eine “Deutsche Payment AG” geformt und diese an die Börse gebracht? Im Resümee läßt die Paymentsstrategie der deutschen Banken und Sparkassen im letzten Jahrzehnt sich vermutlich so zusammenzufassen: Klein gedacht, klein gehalten und die Wertsteigerungen überlässt man lieber unternehmerisch handelnden Private Equity- oder börsengelisteten Konzernen, statt selbst vom Boommarkt Payment zu profitieren, bzw. ihn mitzugestalten. Leider eine schallende Ohrfeige für die Zahlungsverkehrsstrategie der Kreditwirtschaft, die sich jeden Tag im Börsenteil der Zeitungen benchmarken lässt.

Natürlich ist in der jetzigen Zeit es vermutlich nicht zwingend notwendig oder politisch korrekt “Germany first” in der Vordergrund zu stellen – ein gewisser Standortpatriotismus, gepaart mit dem Wunsch den “Payment Standort Deutschland” zu sichern und auszubauen, schwingt aber mit. Ein starker Player mit einem signifikanten Marktanteil und Sitz in Deutschland hätte es den deutschen Banken und Sparkassen sicherlich einfacher gemacht, die eigenen bargeldlosen Initiativen voranzubringen oder mit dem einen oder anderen oben aufgezählten Verfahren etwas mehr Fortune zu haben als wir es heute am Markt sehen.

Von einem deutschen Champion profitieren alle…

“Von einem deutschen Payment Champion profitieren alle” – sprach auch Marcus W. Mosen noch im Interview im August 2017 in der Zeitung “Cards”. Er erläuterte dort die Logik warum man sich zunächst von der Concardis trennen musste, um damit die Freiheit für neue Partnerschaften (Merger mit BSPayone oder CardProcess?) in Deutschland zu bekommen. Aber das, via einer Partnerschaft mit Private Equity? Für den einen oder anderen traditionellen Banker offensichtlich lange nicht vorstellbar und immer noch ein rotes Tuch – nicht erst seit Müntefering (Stichwort “Heuschrecken”). Solche Akquisitionen finanziert man dagegen sehr gerne. Da machen doch auch viele deutschen Banken und sogar einzelne Sparkassen (siehe z.B. in Düsseldorf) mit, und sie verdienen damit gutes Geld. Ingenico ist mit den Käufen solcher, mit Private Equity entwickelten Unternehmen, bislang gut gefahren (siehe Easycash von Warburg Pincus in 2009, Ogone von Summit Partners in 2013, Global Collect von Welsh-Carson in 2014). Also irgendwie ist Private Equity ja wohl ganz gut bei strategischer Neuausrichtung und Umsetzung von strategischem Wachstum.

Das hätte man in Deutschland doch auch machen können, oder? Aber das bedeutet loslassen. Loslassen an neue Gesellschafter, die sich mit dem Unternehmen, seiner eigenen Politik, daraus abgeleiteten Strategie, seinen Chancen auseinandersetzen und die notwendigen Mittel zur Verfügung stellen. Immerhin hat es z.B. die Concardis Group in den letzten paar Jahren geschafft, das eine oder andere Unternehmen zu kaufen, zu integrieren und sich damit besser im Markt zu positionieren. Siehe ICP, Ratepay, Cardtech, PCS/Simplepay und Mercury Processing. Nets (unter Finanzinvestor Hellman Friedman) hat das jetzt erkannt und macht gemeinsame Sache mit Advent und Bain. Das sieht zumindest nach einem klaren Plan aus. Denn Nets kann Deutschland und dem deutschen Handel auf jedem Fall das bargeldlose Zahlen beibringen, da in Skandinavien bereits über 80% der Zahlungen am POS bargeldlos erfolgen. Dort sollte demnach Know How und Erfahrung vorhanden sein, und weniger Berührungsangst mit ApplePay, GooglePay u.ä.

Offiziell haben sich die Sparkassen beim Joint Venture mit Ingenico in Deutschland “weitreichende Mitspracherechte gesichert.” Aber bei dem börsennotierten Unternehmen Ingenico Group geht es i.d.R. sicherlich nicht um basisdemokratische Absprachen auf rein deutscher Ebene. Als gelistetes Unternehmen geht es vielmehr um klare Ergebnisse, die sich z.B. aus Synergien oder profitablem Wachstum ergeben. Diese werden jedes Quartal nach Paris berichtet. Wer sagt uns ferner, dass Ingenico so erhalten bleibt, wie sie heute sind? Gab es nicht erst kürzlich Übernahmegerüchte? Ingenico war bislang nie ein großer Fan von nationalen deutschen Paymentlösungen wie Girocard oder Paydirekt und steht vor allem für OLV (Lastschriftverfahren am POS). Wie wahrscheinlich wird sich das ändern, wenn man in einem Joint-Venture weiter die Mehrheit besitzt? Der Fokus in Ratingen und Niederrad dürfte jetzt wohl auf Integration, Migrationen und Synergien liegen. Ob da noch Zeit für Innovation oder Verbesserung der Integration rein deutscher Zahlverfahren bleibt?

Betrachten wir einmal die Chancen der neuen Konstellationen: Einerseits bietet ein Markt, in dem einige Player sich nicht primär mit sich selbst beschäftigt, große Chancen für Anbieter, die nicht zu viel “im eigenen Hause kehren müssen” – So z.B. Wirecard oder Adyen. Andererseits bietet ein etwas “ausgedünntes Mittelfeld” die Möglichkeit für neue Player, sowohl für kleine innovative, als auch für verbleibende “Mittlere”. Viele der “gemergten” Anbieter haben bis dato noch nicht gelernt mit dem verstärkten internationalen Marktdruck umzugehen.

Fazit

Ein Gutes hat das Ganze: Wir sprechen jetzt nicht mehr von nationalen, hidden (Payment) Champions, sondern von neuen Europäischen Payment Giganten, die den Takt vorgeben. Aber leider nicht mehr “Made in Germany”. Interessant in diesem Kontext ist die Tatsache, dass die bis dato führenden amerikanischen Payment Champions (First Data, Global Payments, Total Systems) nicht mehr in der ersten Liga mitspielen. Aber halt! Geht Adyen nicht an die New York Stock Exchange nächste Woche? Freut sich die Deutsche Kreditwirtschaft nicht bereits darauf, dass Adyen angeblich bald auch eine DK-Netzbetreiberlizenz erhalten soll? Und was macht eigentlich WorldPay (jetzt Vantiv)?

Für die eigentlichen Kunden, den Handel, gibt es eigentlich keinen Grund zum Klagen. Denn eines ist gewiss: Der Wettbewerb hat nicht abgenommen. Dadurch wird sich in Deutschland die Tendenz intensivieren, dass sich internationale Paymentlösungen noch stärker verbreiten. Den deutschen Zahlungsverkehrsexperten, die versuchen den Status zu bewahren, kann man nur zurufen: Anschnallen und Willkommen in der neuen Payment-Welt!

Update: 14.06.18

Gestern hat das niederländische Payment-FinTech Adyen einen fulminanten Börsenstart hingelegt und die oben beschriebene Analyse damit nochmals bestätigt. Aus diesem Grund hier noch einmal ein aktualisierter Vergleich der Marktkapitalisierung „neues“ Payment vs. „altes“ Banking auf Basis der gestrigen Börsenbewertung.

Manche nennen die Bewertung von Adyen schon eine neue Blase. Ob wirklich eine Blase vorliegt, oder die Bewertung nur eine Honorierung der weiter beeindruckenden Wachstumszahlen darstellt, wollen wir hier nicht werten. Erfahrungsgemäß sprechen aber immer diejenigen am lautesten über Blasenbildungen, die zu früh verkauft haben…