Das holländische FinTech Adyen mausert sich gerade zum Überflieger

Keine Zeit für die WM aber einen Granaten IPO hinlegen, die Holländer Adyen. Schauen wir uns also mal den neuen Börsenliebling genauer an. Auch hier der Disclaimer vor ab: alles Hobby Analysten.

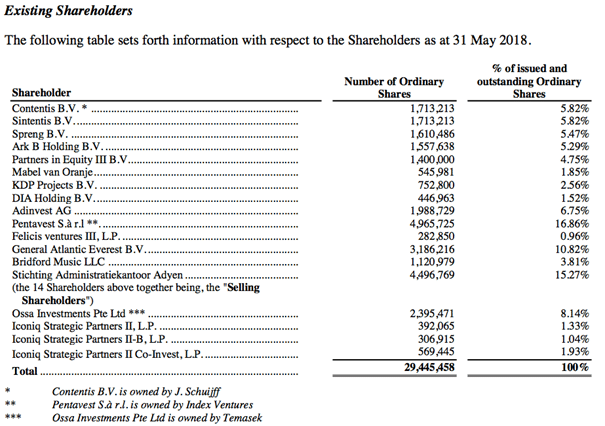

Die Shareholder:

Die Gründer oder “gründernahen” Shareholder halten gerade mal noch 18,46%. Interessant hierbei die nicht komplett gleiche Verteilung v.a.prägnant der Unterschied zwischen CTO (Arnout Schuijff) und CEO (Pieter van der Does).

Fun Fact: Wikipedia findet bei “Pieter van der Does” einen holländischen Admiral nicht den Adyen Gründer. Die Außenwirkung ist also eher zweite Prio und tatsächlich eher ungewöhnlich bei Tech IPO’s.

Über den “Dritten” findet man sehr wenig – Joost Schuijff – kommt aus der Branche ist aber wohl selbst nicht bei Adyen unterwegs – trotzdem guter Schnitt. Scheint wohl noch übrig aus dem “Friends & Family” Kreis zu Beginn von Adyen. Aktuell laut Crunchbase bei Paybreak unterwegs aber in der Branche eher ein unbeschriebenes Blatt.

Wo verstecken sich also die Mitarbeiter ? Einen ESOP/VSOP gibt es sicherlich.

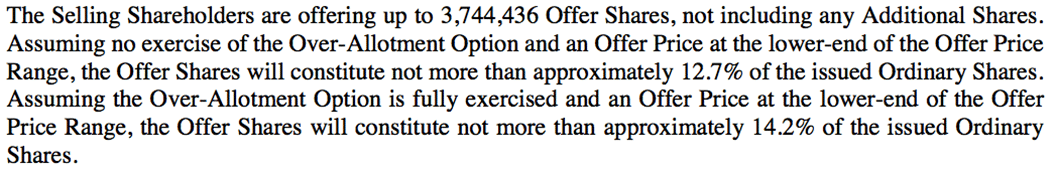

Das Angebot in Kurzform:

Irgendwie klingt das nicht nach einem “echten IPO” , die Company öffnet damit kein neues Kapital, denn das Geld geht an bestehende Investoren. Besteht da etwa Unruhe im Shareholder Kreis? Oder will man gar bestimmte Investoren “raushaben” um in Ruhe arbeiten zu können? Ob da der IPO mit seinen Berichtspflichten und die öffentliche Wirkung das richtige ist, bleibt dabei fraglich?

Und was ist mit den Usual Suspects , den Bookbuilders – wo sind denn die Deutschen? – Ah ich vergaß, die fahren ja eher eine regionale Strategie, Stichwort: Wuppertal statt Amsterdam!

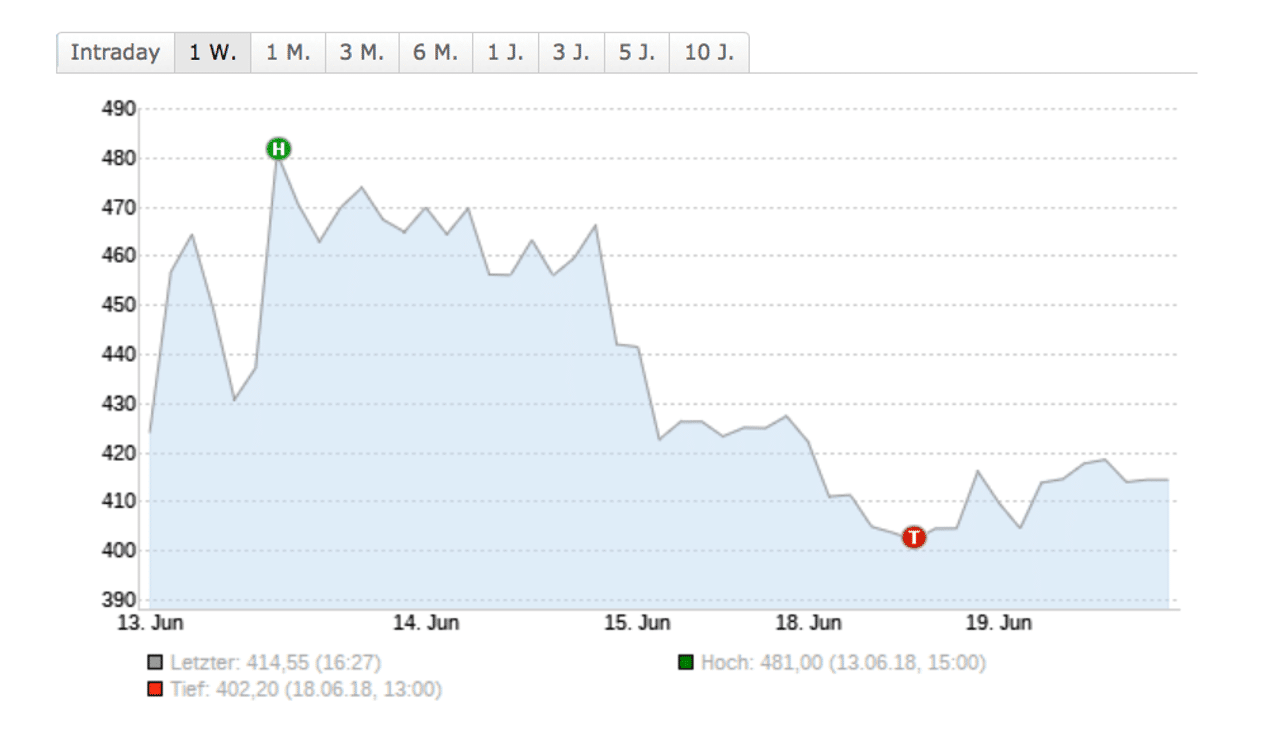

Die Kursentwicklung war von Anfang an steil, denn der Sprung zu Beginn war so schnell und hoch, dass man ihn eigentlich gar nicht sieht. Doch inzwischen scheint es sich einzupendeln und von einem Fair Value zu sprechen ist vermutlich noch zu früh.

Die Hard Facts:

- Transaction ProcessVolume: 108 Mrd

- Umsatz 2017: 1,1 Mrd $ (1,2 Mrd €)

- Marktbewertung: >14 Mrd €

- Geplanter Angebotspreis:240 €

- Erzielter erstmaliger Angebotspreis400 €

- Total FundingAmount: 266 Mio $ (228 Mio €)

- Investors:

„Ähnlich wie beim Spotify-IPO vor einigen Wochen wurden im Zuge des Börsengangs lediglich Anteile aus dem Besitz früher Investoren verkauft – rund 947 Millionen Euro flossen den verkaufswilligen Eigentümern im Gegenzug für 14 Prozent der Anteile zu. Adyen selbst hat indes auf den Verkauf von Aktien oder eine Kapitalerhöhung verzichtet.“ Quelle

Free Float: 14% des Kapitals

„The free float oft his stock is very low. All shares are allocated to institutional investors at the time of subscription. They had to sign a contract which states that they want to hold the shares for several years. Only a small part of the shares can be freely traded (<15%).“ Quelle

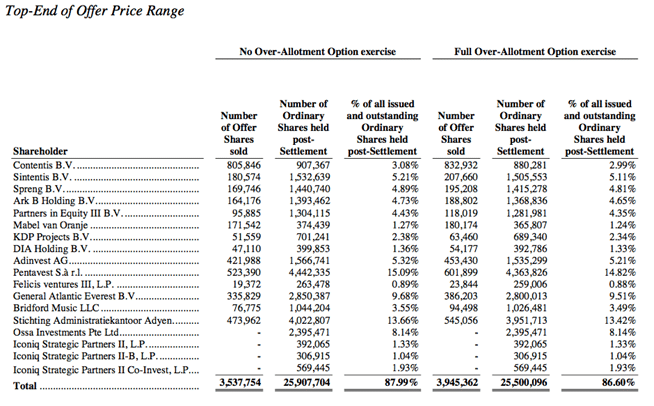

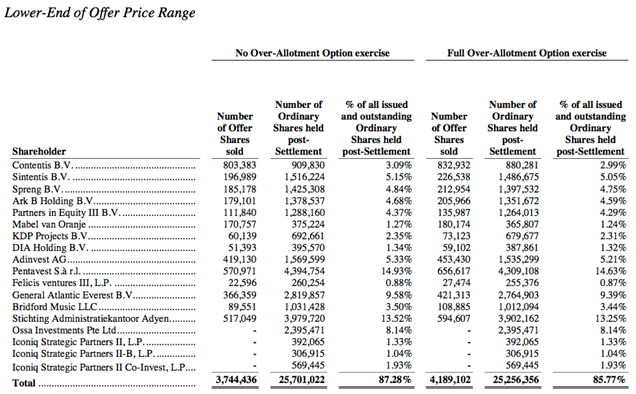

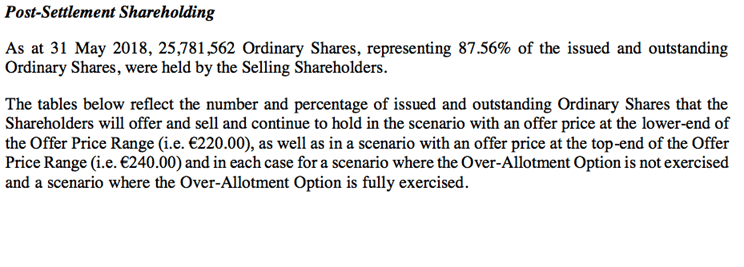

Und hier der Cap Table vor dem IPO. Leider erschließt sich mir nicht, wo sich hier die “Gründer” verstecken? Meine Vermutung ist Simentis und Spreng – Contentis ist J. Schuiff.

Und hier noch etwas “IPO Daten”, wobei mir die Interpretation schwer fällt.

Fazit

Ein etwas spezieller IPO und bestimmt keiner um Geld aufzunehmen und die Firma für Wachstum “aufzumunitionieren” sondern eher um etwas aufzuräumen. Wollten die Gründer etwas Cash machen? Wer sollte raus? Beides keine Gründe für einen IPO, denn eine “Secondary Round” trotz der hohen Bewertung wäre sicherlich auch möglich gewesen und hätte ggf. günstiger ein ähnliches Ziel erreicht aber natürlich ohne den entsprechenden medialen Effekt. Ein Strategiewechsel bei Adyen, denn man war ja sonst nicht als “Outgoing” bekannt v.a. nicht das Management.