Eine Lektion in Sachen Verschlafen: Ein Rückblick auf das, was passierte, als Banken mit dem E-Commerce einen wichtigen Trend verpassten. Und was das mit DLT/Blockchain zu tun hat

PayPal sollte es gar nicht geben.

Nur wenige kennen heute noch PayPals ursprüngliches Geschäftsmodell. Das bestand darin, Geld von einem Palm Pilot (wer kennt den noch?!) zu einem anderen zu ‚beamen‘. Und so wurde Scotty von Star Trek (James Doohan) zum ersten Unternehmens-sprecher von PayPal! Die Idee, Emails für die Bestätigung einer Zahlung zu nutzen, war damals nur ein Nebenprodukt des ursprünglichen Anwendungsfalls. Nicht jeder hatte zu dieser Zeit eine private Email-Adresse.

Die Anfänge des Online-Handels

Dann trat der Internethandel auf die Bühne. Zögerlich am Anfang, mit Online-Bestellungen über Chat-Foren und Mailboxen. Als all dies in den USA vor mehr als 20 Jahren anfing, hätte ich – um mein altes Fahrrad vom Dachboden zu verkaufen – mit einem Käufer auf eBay (den ich noch niemals getroffen habe und der hunderte, wenn nicht tausende Kilometer entfernt lebt) Kontakt aufgenommen und gebeten, mir per Briefpost einen Scheck zu schicken.

Es hätte einige Tage gedauert, bis der Brief angekommen und noch einige weitere Tage, bis der Scheck auf der Bank gutgeschrieben worden wäre. Dann – und nur dann – hätte ich mein Fahrrad an den Käufer geschickt. Wenn das Produkt allerdings nicht wie erwartet ankäme, hätte er wenig in der Hand. Das einzige, was der Käufer über mich wüsste, wäre meine Verkäuferbewertung auf der eBay-Plattform. eBay war damit mehr oder weniger das erste Social-Media-Unternehmen im Web.

Ungeachtet der widrigen Umstände, des Aufwands und der Kosten, zeigte der Internethandel von Anfang an enorme Wachstumsraten. Wer wäre denn prädestiniert, das Vertrauen und die Risikobereitschaft zwischen Käufer und Verkäufer zu vermitteln? Ist es letztendlich nicht eine Bank, die einen Scheck gutschreibt, Reiseschecks ausstellt, bei der Geld nach Übersee überwiesen, das Auto finanziert und eine Hypothek aufgenommen wird? Wie wir heute wissen, kam es überraschenderweise ganz anders. Die meisten Banken haben den aufkommenden Trend nicht wirklich ernst genommen – bis es dann viel zu spät war.

Banken: Trend verschlafen

In den ersten Tagen des Internethandels war dieser Markt aus Sicht der Banken viel zu klein – als PayPal 1998 startete, erreichten Internetumsätze in Nord-amerika gerade einmal $13Mrd. Zu neu und zu sehr Nische. Die Idee, im Internet ein Buch von dieser merkwürdigen neuen Firma Amazon zu kaufen, schien zu jener Zeit geradezu lächerlich.

Zudem passte es ganz und gar nicht in die existierenden Prozesse und Produkte der Bank – kannst Du Dir etwa vorstellen, eine Händlervereinbarung mit der lokalen Bankfiliale zu unterzeichnen, um gelegentlich einige Artikel vom Dachboden zu verkaufen?

PayPal erkannte das Wachstum dieses Marktes und verstand, was die größten Schmerzpunkte des Kunden – sowohl des Käufers als auch des Verkäufers – sind. Im Wesentlichen beruhte PayPals Geschäftsmodell darin, Käufern und Verkäufern das Risiko abzunehmen und einen echten Mehrwert dadurch zu schaffen, dass beide einfach und sicher zahlen konnten und bezahlt wurden. Wären Banken zu dieser Zeit mit einem entsprechenden Angebot in das Geschäft eingestiegen, wäre PayPal wahrscheinlich nicht so erfolgreich geworden, wie es heute ist. Im Rückblick war es tatsächlich eine herbe Niederlage für Banken.

Erfolgsmodell PayPal

Heute umfasst der globale E-Commerce-Markt $3.4 Bill. und PayPal hatte Ende 2018 weltweit bereits 267 Mill. Kunden, Tendenz immer noch steigend. Das Unternehmen wächst weiterhin zweistellig in Bezug aktiver Kunden, Gewinn, Zahlungsvolumen und Anzahl an Transaktionen.

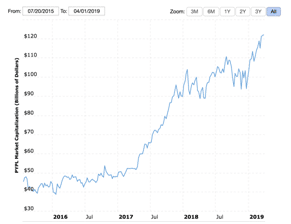

Die Marktkapitalisierung erzählt ihre eigene Geschichte. Diese erreichte 2015 bei PayPal und der Deutsche Bank ungefähr den gleichen Wert. Heute liegt die Marktkapitalisierung von PayPal bei $120 Mrd. und die der Deutschen Bank bei $17 Mrd. Sogar die kombinierte Marktkapitalisierung der Deutschen Bank und der Commerzbank zusammen kommt nicht einmal auf ein Viertel der von PayPal.

Einige von Euch werden sagen, dass hier Äpfel und Birnen verglichen werden, da sich das Geschäft einer Bank doch sehr von dem eines reinen E-Commerce Dienstleisters unterscheidet. Das mag sein, aber lasst es mich mit den folgenden Gedanken zusammenfassen:

- Was wäre geschehen, wenn Banken grundsätzlich den E-Commerce früher erkannt und ihre Chance ergriffen hätten? Was, wenn sie nur ein klein wenig größeres Stück vom Kuchen abbekommen hätten? PayDirekt ist ein deutsches Lehrstück hinsichtlich einer „zu wenig, zu spät“-Strategie. iDEAL in den Niederlanden ist genau das Gegenteil. Die niederländischen Kollegen griffen das Geschäft rechtzeitig auf, bevor PayPal sich etablieren konnte und genießen heute im Land eine Monopolstellung bei Online- und mobilen Zahlungen.

- Sich verändernde Marktverhältnisse schnell zu erkennen und neue Lösungen rechtzeitig zu adaptieren ist essenziell für jedes Geschäft – ganz besonders in der digitalen Wirtschaft. Nokia hat das iPhone nicht kommen sehen und Blockbuster konnte sich eine Welt für Netflix nicht vorstellen. Apples Gewinn basiert nun zu 63% auf dem iPhone – eine Produktkategorie, die vor 12 Jahren nicht einmal existierte! Und ein noch beeindruckenderes Kunststück in Sachen Change Management hat Microsoft vollbracht: Während sie bis vor wenigen Jahren im Wesentlichen von ihren Dauerbrennern Windows und Office lebten, kommen nun weit über die Hälfte der Gewinne von anderen Produkten und Dienstleistungen. Zum großen Teil dank Azure – einen Dienst, den es seit nicht einmal 10 Jahren gibt.

Totgesagte leben länger

Was hat das alles mit der Blockchain zu tun? Ich denke, eine ganze Menge. Heute höre ich oft Bemerkungen über die Blockchain, die denen über das Internet in den mittleren 90er-Jahren ähneln: Crypto-Währungen sind zu klein und eine Nische, um relevant zu sein. Blockchain ist tot, allein wegen der Skalierungs- und Performance-Probleme. Die Technologie ist gerade erst am Anfang, also besser nicht zu früh einsteigen, um sich nicht die Finger zu verbrennen.

Warum DLT / Blockchain, wenn eine Datenbank es genauso kann? Und so weiter. Mit der gleichen Logik hätte jemand Mitte der 1990-er gesagt, dass VoIP nicht gerade überzeugt. Und welcher Haushalt hat heute noch einen Analog- oder ISDN-Anschluss?

Im Kern ist die Aufgabe einer Bank die des Vermittlers zwischen dem, der Geld hat und dem, der es braucht. Obwohl Dinge wie die Kreditvergabe, Zinszahlung und Zahlungsverkehr kompliziert scheinen, sind viele dieser „Finanzprodukte“ in Wirklichkeit nur Verträge, auf deren Grundlage die Einhaltung von Regeln unter bestimmten Bedingungen gewährleistet wird.

Mit Blick auf die manuellen Prozesse, den physischen Dokumentenaustausch sowie die unzähligen prozeduralen Altlasten ist es durchaus vorstellbar, dass Technologie einen Großteil dieser Vermittlerrolle schon allein durch Automatisierung ablösen kann. Wenn dieselbe Technologie Vertrauen gewährleisten, Nicht-Abstreitbarkeit sicherstellen und Regel-basiert vertragliche Vereinbarungen ausführen kann, hätte das nicht Einfluss auf die Relevanz von Banken? Vor dem Hintergrund der technischen Möglichkeiten von DLT und Blockchain ist das nun tatsächlich eine reale Option.

Blockchain: Schlüsseltechnologie der Zukunft

Ich kann ehrlich nicht sagen, welche DLT-Lösung das Rennen machen wird. Aber in 10 Jahren werden wir sehen, dass jetzt die Zeit war, als sich neue Geschäftsmodelle etabliert haben. Die erste Generation des Internet war lediglich gut für die Übertragung von Informationen, die wir dank Open-Source-Protokollen heute noch nutzen (aber längst nicht mehr darüber sprechen): TCP/IP, HTML, IMAP, TLS, etc. Sie haben die neuen Paradigmen für Geschäftsmodelle im E-Commerce ermöglicht und Unternehmen wie PayPal, eBay und Amazon hervorgebracht.

„In 10 Jahren werden wir sehen, dass jetzt die Zeit war, als sich neue Geschäftsmodelle etabliert haben. “

Ich bin davon überzeugt, dass es bei der nächsten Iteration des Internets um die Übertragung von Werten geht und DLT / Blockchain eine der Schlüsseltechnologie dabei sein wird. Und wieder werden dabei neue Paradigmen für Geschäftsmodelle geschaffen. Wenn diese Änderungen in der Wirtschaft greifen, wird alles ganz schnell gehen. Wenn Banken eine Zeitmaschine hätten, die sie zurück nach 1998 bringt, wette ich, würden sie bezüglich E-Commerce ein paar Dinge anders tun. Für DLT ist 1998 heute!

Und sicher, PayPal betreibt mit dem 3-Parteien-Modell heute einen sehr zentrali-sierten Ansatz, der meiner Meinung nach zumindest teilweise im Rahmen einer DLT als dezentralisierter Ansatz gelöst werden könnte. Aber das ist ein Thema für einen anderen Blog!

Zum Autor

Jonathan Knoll ist Co-Founder und Managing Director der eTonec GmbH. Er war auch fünf Jahre bei PayPal für strategische Partnerschaften mit Banken und Finanzinstituten verantwortlich und hat das „Global FI Playbook“, die auf offenen APIs basierende Bankpartnerschaftsstrategie von PayPal, mitentwickelt.

eTonec verfügt über jahrzehntelange Erfahrung in den Bereichen Zahlungsysteme, Bankwesen und Regulierung und sie nutzen dieses Wissen, um in der aufstrebenden Blockchain & Krypto-Industrie einen echten, greifbaren Mehrwert zu schaffen.

Ursprünglich aus den USA stammend lebt und arbeitet er seit etlichen Jahren in Europa. Neben Stationen in Wien & Berlin lebt er mittlerweile in München.

Quellen:

Lesenswerte Geschichte über PayPal’s Anfänge: “The PayPal Wars“ https://www.amazon.com/PayPal-Wars-Battles-Media-Planet/dp/1936488590

https://www.statista.com/statistics/379046/worldwide-retail-e-commerce-sales/

https://www.forbes.com/1998/12/04/feat.html#324ec74a5e5b

https://www.visualcapitalist.com/how-tech-giants-make-billions/

https://www.macrotrends.net/stocks/charts/PYPL/paypal-holdings/market-cap