Es gibt bekanntlich keine dummen Fragen, nur blöde Antworten. Und so erreichte uns aus unserer Community die berechtigte Frage, warum N26 Millionen Kund:innen besitzt, sich aber Insurtechs offenbar viel schwerer tun. Ja, warum eigentlich?

Wer seinem Smartphone mit einem beherzten „Okay Google“ die Frage zuwirft, wie viele Kund:innen denn N26 aktuell hat, erhält die Antwort, dass es sich um 7 Millionen handelt. Das ist selbst bei über 100 Mio. Girokonten in Deutschland eine beachtliche Größe für ein junges Unternehmen.

Davon können Insurtechs bislang nur träumen. Coya, das ja gerade die Fusion mit dem französischen Luko verkündete, nennt beispielsweise in der Pressemitteilung dazu 80.000 Kund:innen seit Gründung 2018. Und auch andere Insurtechs mit B2C-Fokus halten sich bei Kundenzahlen eher zurück und verweisen lieber auf Beitragssummen.

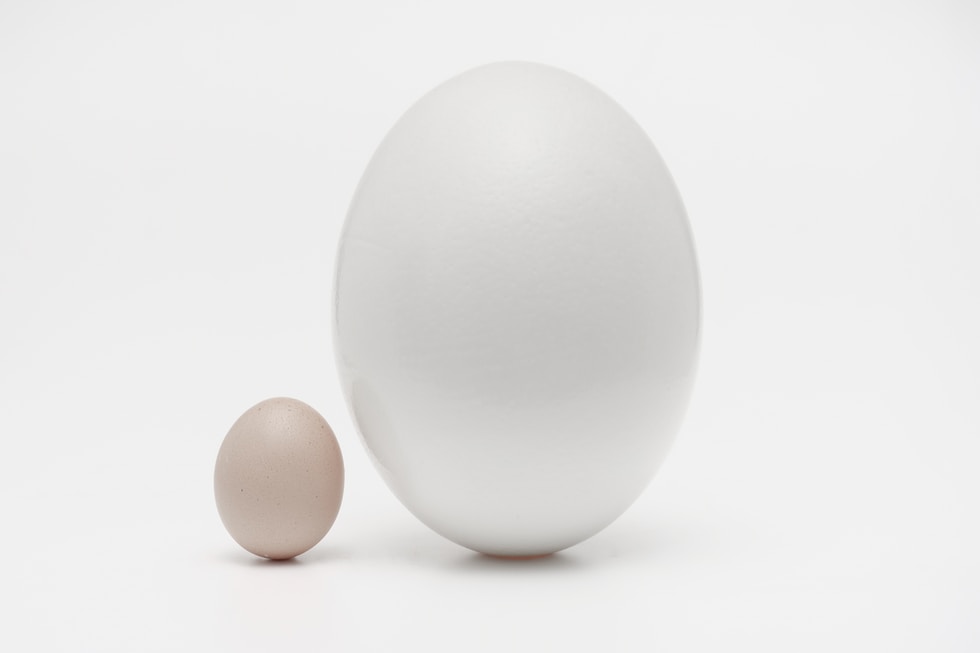

Die absoluten Zahlen wirken eben eher kümmerlich. Was macht N26 also so viel besser als die Insurtechs? Kurze Antwort: Nichts. Der Markt ist nur ein völlig anderer.

Die kostenlose Versicherung gibt es nicht

Der größte Vorteil der Neo-Banken, Neo-Broker und Finanzverwalter: Sie werben mit kostenlosen Funktionen. Und das ist im Versicherungsgeschäft eben nicht darstellbar. Es wäre schon betriebswirtschaftlicher Selbstmord, die Regulierung eines Schadens ohne Beitragseinnahmen anzubieten. Es ist ohnehin schwer genug, damit Geld zu verdienen, wie ein Blick in die Geschäftsberichte der Neo-Versicherer zeigt.

Das Problem mit der Mehrfachversicherung

Zweiter großer Vorteil von Neo-Banken: Die Kund:innen können so viele (Giro-) Konten besitzen wie sie wollen. Teilweise wird das ja als Positionierung von den Fintechs eingesetzt: ein Konto für private Ausgaben, ein Geschäftskonto, ein Konto für die nächste große Reise.

Auch das funktioniert so bei Versicherungen nicht. Es ist schlicht sinnlos, zwei private Haftpflichtversicherungen oder Hausratversicherungen abzuschließen. Das kostet nur unnötig Geld und kann schlimmstenfalls dazu führen, dass im Schadensfall keine Versicherung zahlt, weil sie von einem Betrug ausgeht. Und selbst wenn das nicht der Fall ist, ersetzen die Versicherer dann gemeinsam den entstandenen (nachgewiesenen!) Schaden. Es gibt also keinen Vorteil daraus, weil die Kund:innen beim Abschluss zweier Verträge doppelt für die gleiche Leistung zahlen. Und wer tut das schon?

Dazu kommt: Die Versicherten in Deutschland sind träge und wenig wechselwillig. Eric Schuh von Element hat in einem Interview aus einer von seinem Unternehmen beauftragten Umfrage berichtet. Demnach planen über 72 Prozent der Befragten im Schaden- und Unfallbereich in der nächsten Zeit keinen Wechsel.

Lukrative Deckungskonzepte sind kompliziert

Massengeschäft, oder nicht? Gründer, die tatsächlich eine Neo-Versicherung an den Start bringen, stehen vor der Entscheidung, welche Produkte sie herausbringen wollen, also welche Zielgruppe sie ansprechen. Produkte mit klassischen und überschaubaren Risiken wie einer Hausratversicherung oder Diebstahlversicherung für das E-Bike sind naheliegend. Hier sind aber die Gesellschaften mit langer Tradition auch gut vertreten. Da aber die Zielgruppen groß und die Beiträge verhältnismäßig klein sind, wären die Hürden für einen Wechsel eigentlich niedrig (wenn die Kund:innen denn wechselten).

Der andere Weg würde über komplexere Produkte für deutlich spitzere Zielgruppen führen: Haftungsdächer, Spezialversicherungen für Industrie oder Wohnungsgesellschaften, Vermögensschadensversicherungen oder ähnliche Produkte. Hier ist der Weg zu einem nennenswerten Marktanteil fast noch weiter. Denn zum einen sind die Produkte schwer zu bauen (Regulatorik, Mathematik), zum anderen treffen die Anbieter auf eine noch störrischere Kundengruppe. Eine Reederei oder Wohnungsbaugesellschaft, die ein individuelles Deckungskonzept mit einer Gesellschaft ausgehandelt hat, wechselt nicht eben den Anbieter. Abgesehen davon, dass im Schadensfall hier enorme Summen zusammenkommen können. Und dagegen müsste sich ein Startup auch erst einmal absichern.

Natürlich spielen Fundings auch eine Rolle

Und damit sind wir beim Geld: Im vergangenen Jahr gab es bei den Insurtechs einige große Fundings, über die wir hier auch berichtet haben. Aber das Wachstum des Gesamtvolumens darf eben nicht täuschen. Verglichen mit den Fintechs kommen im Durchschnitt kleinere Beträge bei den Insurtechs an. Das schränkt dann entsprechend auch das Marketing ein.

Kurzum: Die Mitarbeitenden bei B2C-Insurtechs sind nicht weniger engagiert oder weniger clever als bei Neo-Banken wie N26. Die Startups haben es nur ungleich schwerer. Bei Versicherungen zählt der berüchtigte lange Atem. Und den benötigen auch die Finanziers der Insurtechs.