Wie Embedded Financial Services Europa erobern

Wer die internationalen Fintech-News verfolgt, weiß, dass derzeit kaum ein anderes Thema so heiß diskutiert wird, wie das der Embedded Financial Services (kurz: EF). Doch was verbirgt sich dahinter? Wer hat etwas davon? Und ist das eigentlich nur ein internationaler Trend, oder werden auch wir deutschen Payment-Anbieter in Zukunft mehr davon hören?

Vereinfacht gesagt handelt es sich bei Embedded Financial Services um Bankprodukte und -Services, die sich im Frontend im Angebotsportfolio von Nicht-Banken befinden. Die dahinter agierenden Firmen müssen nicht unbedingt klassische Banken, sondern können auch Payment- und Finance-Firmen sowie andere Finanzinstitute sein.

Die US-Bank Goldman Sachs verkündete erst neulich durch ihre neue Software und die Kooperation mit Walmart Marktplatz-Verkäufern Zugang zu Kapital zu bieten. Während diese neuen Entwicklungen aus den USA zu uns herüberschwappen, so sind Embedded Financial Services in Asien mit WeChat und AliPay bereits Alltag.

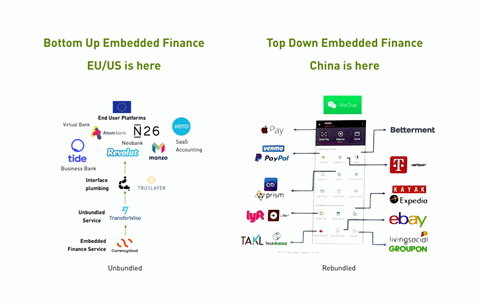

Zwei sehr starke, dennoch unterschiedliche Entwicklungen von EF in den USA und Asien – Da habe ich mir die Frage gestellt, wann und wie sich der Trend in Europa durchsetzen wird? Schauen wir uns zunächst die Lage im Ausland genauer an. Micheal Deleon hat die Erscheinungsformen von EF dazu in zwei Kategorien unterteilt:

Kategorie 1 – USA: Buttom up embedded finance

In den USA beobachten wir zunehmend „unbundled“, also entflochtene Embedded Financial Services. Das bedeutet: Traditionelle Bankdienstleistungen werden „entflochten“, da Startups gegründet wurden, um schmale, spezialisierte Geschäfte anzubieten, die sich nur auf eine Komponente der Bank-Produktpalette konzentrierten.

Kategorie 2 – Asien: Top Down embedded finance

In Asien hingegen sehen wir mit Alipay und Wechat in erster Linie „rebundled“, also neu-gebündelte Embedded Financial Services. Dabei werden diese Dienstleistungen in einer einzigen Plattform zusammengefasst und dem Endnutzer zur Verfügung gestellt.

WeChats Monopolstellung auf dem chinesischen Markt resultiert dabei unter anderem aus den hohen Investitionen, die der Mutterkonzern, Chinas größter Internetkonzern Tencent, in das Unternehmen investiert. Und: aus der „Chinese Wall“, die es westlichen Netzwerken erschwert bzw. unmöglich macht in China zu operieren.

„Die ‚Chinese Wall‘ erschwert es westlichen Netzwerken in China zu operieren.“

Und in Europa? Unbundled, rebundled oder doch etwas ganz anderes?

Obgleich das Ausland und allen voran Asien oftmals ein Vorreiter in Sachen Digitalisierung und Payments darstellen, sehe ich in Europa einen gemischten Trend: eine Kombination aus re- und unbundled Embedded Financial Services.

Und so sieht das Ganze aus:

Während (traditionelle) Banken entflochten werden, setzen sich Fintechs als Middleware zwischen digitalen Anbietern sowie Banken durch und ermöglichen Plattformen, die ihren Endkunden Bankdienstleistungen anbieten.

Im Gegensatz zu Asien konzentriert sich diese Erscheinungsform nicht auf eine Monopol-Plattform, sondern ermöglicht es jeder x-beliebigen Plattform mit Hilfe der neuen Technologie „financial enabled“ zu werden.

Ein Trend, der Banken, dank der der Innovationskraft von Fintechs, Zugang zu einem großen Kundenstamm ermöglicht (den Händlern) und Plattformen mit dem Aufbau eines Finanz-Ökosystems dabei hilft, den steigenden Kundenansprüchen gerecht zu werden. Und sich von der immer größer werdenden Konkurrenz abzuheben.

Unabhängig davon, welche Erscheinungsform sich durchsetzt, steht eines auf jeden Fall fest

Bei Embedded Financial Services geht es nicht nur darum, dass sich Finanzdienstleistungen mit anderen Sektoren verbinden, um internetfähig zu werden. Es geht darum Finanzdienst-leistungen in jeden Sektor und jede Branche zu integrieren, um diese damit in die Lage zu versetzen, den eigenen Kunden Finanzdienstleistungen anbieten zu können.

Fintechs, wie beispielsweise Banxware, stellen dabei die nötige Infrastruktur und die Verbindung von Plattformen zu Zahlungs- und Bankdienstleistungen her. Ein Zukunftstrend, der keine Player ausschließt, sondern alle in ein Boot holt und sie von Innovation profitieren lässt.

Quellen:

- Grafik: Tearsheet