Nachdem die Banken das Thema Payment lange vernachlässigt hatten, geht der Trend aktuell wieder in die entgegengesetzte Richtung. Denn es sich die Erkenntnis durch, dass Payment-Transaktionen eine Chance auf eine Erhöhung der Kundeninteraktionen darstellen und somit neue Umsatzpotenziale bieten. Neue Rails braucht das Land.

In diesem Artikel und den drei darauffolgenden Teilen geht es darum, etwas genauer auf jene Schienen (Rails) zu blicken, die uns heute und in Zukunft das bargeldlose Zahlen ermöglichen werden. Häufig als „Scheme“ bezeichnet, handelt es sich um die Infrastruktur und die Regeln (z.B. wie Kommunikation, Compliance und Risiko), nach denen Geld auf diesen Schienen bewegt wird.

Viele Arten von Payment

Das (bargeldlose) Zahlen wird häufig auch als Payment bezeichnet, d.h. eine Privatperson zahlt Geld an einen Händler (B2C Payment) oder Privatpersonen tauschen untereinander Geld (Account-to-Account Payment oder auch Person-to-Person Payment). Ferner gibt es weitere Payment-Arten (wie Banken untereinander Geld transferieren oder Unternehmen usw.), doch in der weiteren Betrachtung geht es ausschließlich um das zuvor beschriebenen „Retail“ Payment.

Mehrere interessante Ansätze

Fast täglich tauchen neue Schlagzeilen auf, in denen neue und innovative Möglichkeiten präsentiert werden, wie Geld von A nach B bewegt werden kann. Doch wird bei diesen Neuerungen tatsächlich Geld bewegt, so wie in der Berichterstattung häufig dargestellt, oder handelt es sich nur um einen reinen Kommunikationsansatz (also einen Messaging Layer), auf dessen Basis die Beteiligten zwar eine Transaktion vorbereiten, diese aber nicht ausführen?

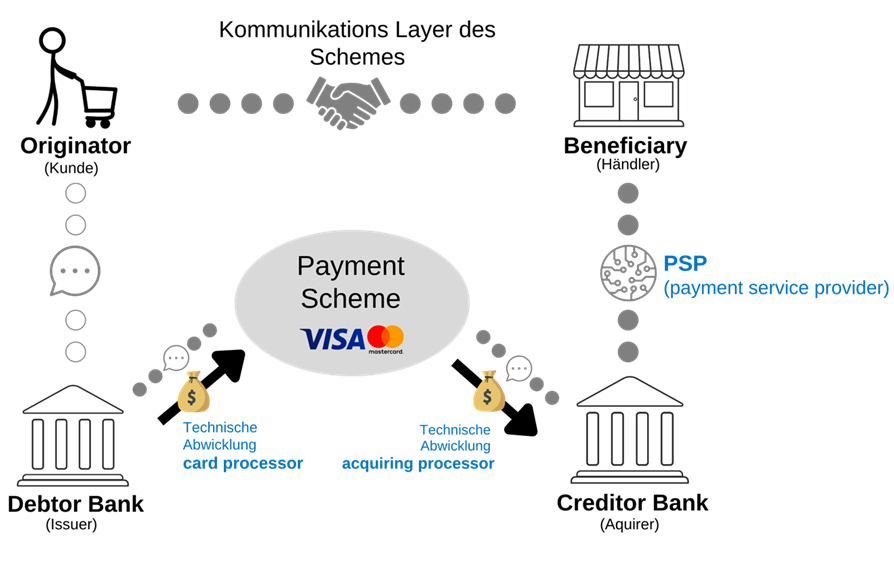

Es ist wichtig zu verstehen, dass ein kompletter Payment Scheme zwingend aus einem Messaging Layer (die Transaktionsdetails werden bestimmt, sowie der Käufer dem Warenkorb zugeordnet und manchmal auch ein Zahlungsversprechen abgegeben) und dem Payment Layer (auf dem der tatsächliche Geldfluss stattfindet) besteht. Tatsächlich gibt es für beide Komponenten, den Messaging Layer und den Payment Layer interessante innovative Ansätze. Funktionieren können die Layer jedoch nur in Kombination. Im Folgenden werden die aktuellen Ansätze beleuchtet und fachlich eingeordnet.

Was bewegt den Markt und seine Teilnehmer?

Aktuell sind die Banken quasi versteckte Kartenherausgeber hinter Lösungen wie z.B. Apple oder Google Pay. Durch neue Ansätze am Markt wie beispielsweise SCTInst und request to pay (wird in Teil 3 der Artikelserie näher betrachtet) bieten sich jedoch Möglichkeiten für die Banken, wieder selbst in die Kundenwahrnehmung nach vorn zu gelangen. Wenn ich heute mit Apple oder Google Pay bezahle, dann nimmt der Kunde auch nur diese Marken wahr. Das dahinter aber die Hausbank steht die dem Kunden die hinterlegte Credit oder Debit Card herausgegeben hat wissen die wenigsten Kunden. Das ist zumindest mittelfristig ein Schaden, der den Banken in der Markenwahrnehmung entsteht.

Der Handel sucht nach flexiblen, schnellen, sicheren und kostengünstigen Lösungen, die idealerweise über das reine Payment hinausgehen. Gefragt sind Loyalty-Integrationen, der Aufbau von Kundenprofildaten, eigene Paymentansätze usw. Dies versucht der Handel in unterschiedlichen Ansätzen für sich selber zu lösen, solche Ansätzen sind zu finden bei Lidl, Otto und Rewe zum Beispeil.

Payment Provider haben in der Vergangenheit die von den Banken gelassenen Lücken besetzt. Da sie die Händlerschnittstellen besetzen, definieren sie das Payment-Geschäft über große Strecken mit ihren Lösungen. Verständlicherweise haben sie wenig Interesse daran, diese Position aufzugeben.

Endkunden sind als Marktteilnehmer besonders anspruchsvoll: Sie wollen eine einfache Lösung mit überragender User Experience, dies alles intuitiv bedienbar, in einem Klick zu erledigen und ohne x-fach Daten oder PINs eingeben zu müssen: Im Idealfall bitte alles in einer einzigen App, inklusive Punkte sammeln, Coupons bekommen, am POS sparen aber natürlich, ohne genervt zu werden.

Die EU mit ihren unterschiedlichen Institutionen (wie dem European Payment Council, der European Central Bank und der European Banking Authority), dürfen wir nicht vergessen: Sie will in Europa einheitliche, wettbewerbsfähige und unabhängige Lösungen bereitstellen, um die EU als Wirtschaftsraum zu stärken. Ohne diese Bestrebungen, die eingefahrenen Wege (mit den globalen Schemes) zu öffnen und feste Strukturen aufzubrechen (unter anderem durch neue Gesetze), wären die aktuellen Entwicklungen rund um die neuen Schemes wie SRTP, SCTInst und der open banking Initiative nicht möglich.

⭐️⭐️⭐️ Die BEX23: Deutschlands Banking-Event #1 ⭐️⭐️⭐️

Totgesagte leben länger

Aktuelle Situation national debit cards

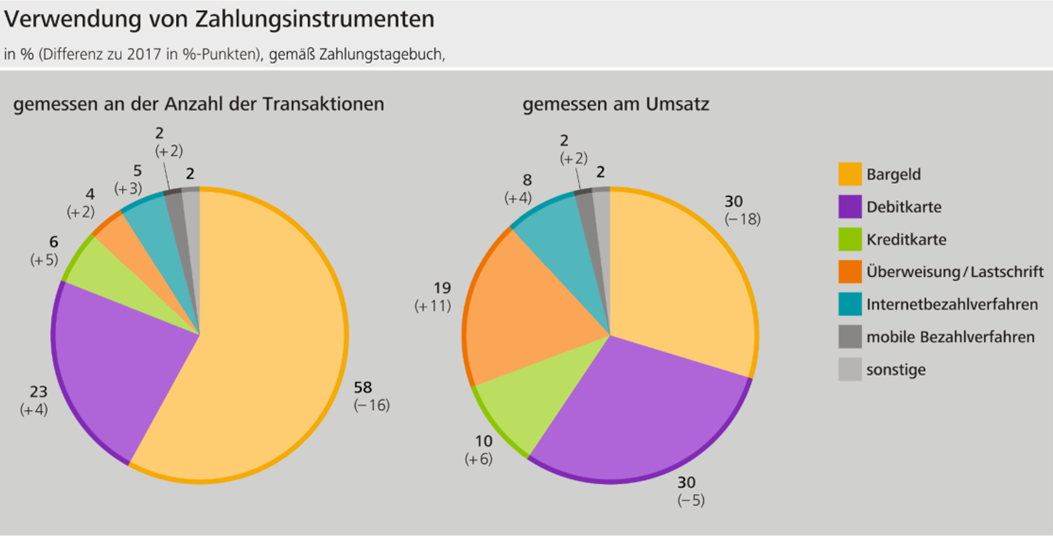

Sehen wir uns die aktuelle Welt im bargeldlosen Retail Payment an. Dort dominieren bei Weitem nationale lokale Debit-Schemes wie die Girocard in Deutschland, Card banciare in Frankreich, Card Dankort in Dänemark usw. – sofern ein solches Scheme im jeweiligen Land verfügbar ist. Die folgende Grafik verdeutlich, wie dominant die debit cards heute noch sind.

In Deutschland befanden wir uns lange in einer besonders „unschönen“ Situation, in der die Girocard lange Zeit nicht für Online-Einkäufe genutzt werden konnte und PayPal sowie Kreditkarten diesen Markt nachhaltig besetzten.

Herausforderungen nationale Debit Cards

Internationale Händler wünschen sich für Europa eine übergreifende Lösung und nicht einen erheblichen Arbeitsaufwand, um dann einen losgelösten Markt wie beispielsweise Deutschland mit weniger als 100 Millionen Endkunden bedienen zu können.

Bis 2015 gab es eine vielversprechende paneuropäische Lösung, die im Besitz von über 3.000 europäischen Organisationen war: „Visa Europe“! Diese hätte viele der Herausforderungen, die heute auf den nationalen Debit Schemes liegen, gelöst. Warum „Visa Europe“ an den Visa-Mutterkonzern verkauft wurde, erklärt sich mir nicht. Ich kann nur mutmaßen, ob die Konsequenzen dieses Schrittes für den Gesamtmarkt den Beteiligten nicht klar gewesen ist? Denn damit wurde ein europäischer Scheme aufgelöst und dem globalen Visa-Scheme angegliedert. In Europa verloren wir damit das Mitentscheidungsrecht an einem grenzübergreifenden Payment Scheme und erhöhten dadurch signifikant die Abhängigkeit von amerikanischen Payment Schemes.

News nationale Debit Cards

Lange war es ruhig um die Girocard, doch in jüngster Vergangenheit bewegt sich Einiges. Die Girocard wurde endlich online gebracht, sie kann nun als Zahlart hinter Apple Pay verwendet werden und auch Paydirekt und Giropay haben mit einer Fusion der beiden Ansätze zueinandergefunden.

Einschätzung

Die nationalen Debit Karten werden nicht so schnell verschwinden, wie an vielen Stellen besungen, aber die Frage nach der Relevanz in den jüngeren Generationen, die sich aktiv mit den vielen neuen Alternativen auseinandersetzen, muss gestellt werden. Die Bankfiliale in jedem kleinen Dorf ist Geschichte und damit die „Hausmacht“, dass die Girocard das 1. gesetzte bargeldlose Zahlungsmittel bei deren Kunden ist. Das, was früher mit der Familienprägung oder mit den Füßen entschieden wurde („Ist die VR-Filiale näher oder doch die Sparkasse?“), wird heute mit dem Zeigefinger auf dem Handy bestimmt.

Und was ist mit den Kreditkarten?

Aktuelle Situation Credit Cards

Selbst am Kiosk in Yuksom im Himalaya kurz hinter dem Ende der Welt können wir unsere Einkäufe mit der Kreditkarte bezahlen. Dieser solide Wettbewerbsvorsprung wurde durch viele Jahrzehnte vertrieblicher Arbeit und dem damit einhergehenden Vertrauen bei den Händlern erarbeitet. Die großen Schemes VISA und MasterCard haben es geschafft, praktisch überall präsent zu sein.

Diese Rails sind auch die Basis für Google Pay und Apple Pay, deren Erfolg wesentlich auf die Akzeptanzinfrastruktur der Schemes VISA und MasterCard zurückzuführen ist. Während Apple Pay und Google Pay das Kundeninterface „belegen“ vertraut der Händler wie gewohnt auf die Jahrzehnte alten globalen Schemes. Neue Initiativen haben es entsprechend schwer, sich am Markt zu etablieren. Denn sie müssen signifikant besser sein, d.h. schneller, günstiger, mächtiger (mehr Funktionalitäten) oder sicherer.

Herausforderungen credit cards

Ein großes Thema sind zum einen die aus Händlersicht hohen Gebühren. Diese entfallen, wie die Abbildung zuvor dargestellt, nicht allein auf den Scheme, sondern auch auf das große Geflecht an Dienstleistern, die in diesem Prozess eingebunden sind. Zum anderen auch die Endkundengebühren denn in Deutschland kommt es langsam an, dass eine Kreditkarte nicht kostenfrei ist, sondern eine Jahresgebühr anfällt (was im Europäischen Ausland gängig ist).

Eine reine Kartentransaktion (das gilt für national debit wie credit cards gleichermaßen) hat zum anderen den Nachteil, dass sie während des Zahlvorgangs keine automatisierte Interaktion des Händlers mit dem Käufer über eine Kommunikationsfläche ermöglicht. Damit geht ein Interaktionsfenster für weitere Services wie Cross-, Upselling und sonstige Kundenbindung verloren. Aufgefangen werden kann dieser Umstand jedoch über dem Umweg der Einbindung von Kreditkarten in Wallets, innerhalb derer die direkte Kundenkommunikation in den jeweiligen APPs möglich ist.

Dem Händler stellt sich ein weiteres Problem mit den credit card Schemes, denn er bekommt das eingenommene Geld (in der Paymentindustrie spricht man vom Settlement) erst mit einigen Tagen Verzögerung und in mancher Konstellation nur wöchentlich oder gar monatlich ausgezahlt.

Die Interchange Regulierung macht das Business rund um die Kreditkarte, für die Banken, nicht mehr so interessant wie früher.

News credit cards

Man sollte eher fragen: Welche Neuigkeiten gibt es nicht im Zusammenhang mit Visa und Master Card? Eigentlich keine, denn – wie es die Natur will – sind die stärksten und größten Player bei allen relevanten Themen vertreten: Angefangen vom Aufbau eines Debit Portfolios, über große Akquisitionen im Open Banking oder AI-Bereich bis hin zu den diversen Crypto-Brücken, die im Entstehen sind. Allerdings ist keiner der etablierten Player bestrebt, sein eigenes Geschäftsmodell durch disruptive Veränderungen weiterzuentwickeln oder durch Innovation eine „neue Phase“ einzuleiten – analog des selbst-disruptiven Charakters von Netflix im Bereich der Rental-DVD (Erst wurden die DVDs verschickt, um dann wenig später die Inhalte direkt in die Haushalte zu streamen – Wandel ohne Rücksicht auf das eigene Geschäftsmodell von gestern!).

Einschätzung

Kreditkarten bleiben nach wie vor der globale Taktgeber im Payment, denn wir dürfen nicht vergessen: Noch sind sie die Rails, auf denen alle bekannten Wallets laufen. Mag es auch ein umfangreiches Providersetup sein, so sind die etablierten Risk- und Fraudmechanismen, die über die letzten Dekaden aufgebaut wurden, nach wie vor ein großer Vorteil. Gepaart mit den etablierten Akzeptanzlösungen beim Händler und der zuverlässigen globalen Zahlungsabwicklung wird dies etwas sein, an dem sich alle neuen Herausforderer messen lassen müssen.

Beim Lesen dieses Beitrags und den folgenden Artikeln der Serie :

- Teil 2 account to account payment

- Teil 3 EU Initiativen I: Open Banking, SCTinst, SRTP und SPL

- Teil 4 EU Initiativen II: EPI und der digitale Euro

werden Sie feststellen, dass ich mit manchen Lösungen mehr sympathisiere als mit anderen, daher weise ich explizit darauf hin, dass es sich hierbei um meine subjektive Einschätzung handelt.