Die Distributed-Ledger-Technologie (DLT) wird einige Branchen nachhaltig verändern. Dank ihrer Eigenschaft als dezentrale, manipulations- und zensurresistente Datenbank trägt die DLT dazu bei, neue Geschäftsmodelle zu generieren, Prozesseffizienzen zu erhöhen und unternehmensübergreifendes Vertrauen zu etablieren. Anwendungsfälle der Technologie reichen von industriellen Use Cases beispielsweise im Bereich Energie, Fertigung und Logistik bis hin zu finanziellen Use Cases.

Um das volle Potential der Technologie auszuschöpfen, sollte es möglich sein nicht nur den Austausch von Vermögenswerten, Waren und Dienstleistungen über eine DLT abzuwickeln, sondern auch den Austausch von Geld. Folglich besteht ein erheblicher Bedarf nach einer Zahlungslösung, die mit DLT-basierten, dezentralen Netzwerken kompatibel ist und Transaktionen in der jeweils verbreiteten nationalen Währung, wie z.B. dem Euro, ermöglicht. Im Rahmen dieses Beitrags wird eine Taxonomie digitaler Zahlungen vorgestellt, um eine gemeinsame Grundlage rund um DLT-basierte Zahlungen zu schaffen, die für die Diskussion um Finanzinnovationen, wie digitale Zentralbankwährungen (CBDCs) und Stablecoins, essentiell ist.

Die drei Säulen digitaler Zahlungen

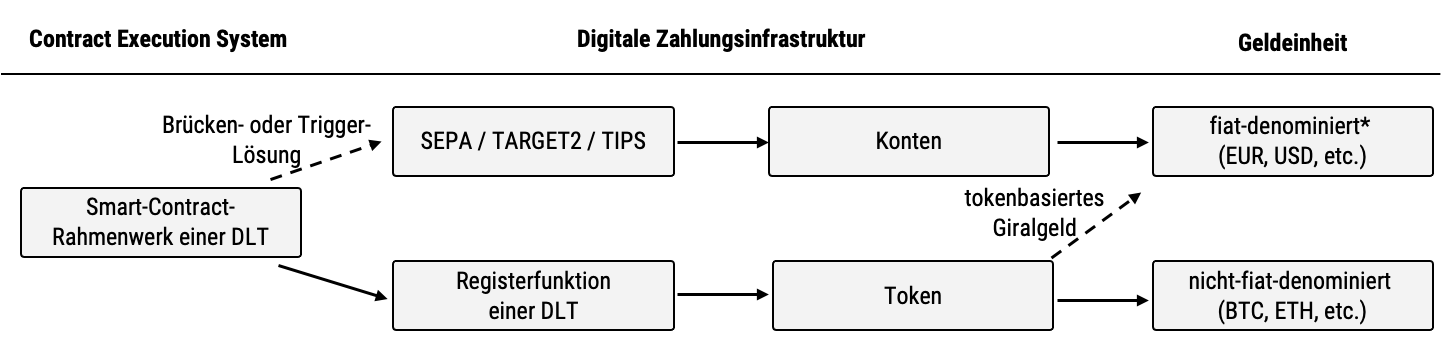

Die Wertschöpfungskette digitaler Zahlungen lässt sich in drei Säulen unterteilen: (1) Das Contract Execution System, (2) die digitale Zahlungsinfrastruktur und (3) die Geldeinheit. Diese Taxonomie ist in Abbildung 1 dargestellt.

Abbildung 1: Wertschöpfungskette digitaler Zahlungen

Quelle: Bechtel et al. (2020)

Das Contract Execution System

Das Contract Execution System ist der erste Bestandteil der Wertschöpfungskette digitaler Zahlungen. Hierin werden dezentrale Geschäftslogiken erfasst, die ähnlich zu „Wenn-Dann-Funktionen“ Geschäftsprozesse automatisieren und Zahlungen auf eine vordefinierte Weise auslösen. Bereits im heutigen Bankensystem lassen sich solche programmierbaren Zahlungen beispielsweise in Form von Daueraufträgen und Lastschriften implementieren. Allerdings sind die Möglichkeiten aufgrund von beschränkten Programmiermöglichkeiten und Systemkapazitäten hierbei limitiert.

DLT-basierte Smart Contracts versprechen Effizienzgewinne bedingt durch eine höhere Flexibilität. Solche Smart Contracts können beispielsweise dafür verwendet werden, um Transaktionen durchzuführen, zu überwachen und zu dokumentieren. Auf diese Art und Weise lassen sich Geldflüsse auf dezentrale Art und Weise programmierbar machen und Zahlungsprozesse erheblich automatisieren.

Ein besonders relevanter Anwendungsbereich ist die Economy of Things. Hier werden Maschinen zukünftig zu eigenen Marktteilnehmern, sogenannten autonomen Agenten, die selbstständig Entscheidungen treffen, Preise aushandeln und Zahlungen durchführen. Hierzu ein Beispiel: In Zukunft könnte ein autonom fahrendes Elektrofahrzeug zur nächsten Ladestation fahren, mit der Ladestation einen Preis aushandeln, den Ladevorgang durchführen und eine Zahlung vornehmen – ganz ohne menschliches Zutun.

„Künftig könnte ein autonom fahrendes E-Auto zur nächsten Ladestation fahren, den Ladevorgang durchführen und zahlen – ohne menschliches Zutun.“

Theoretisch könnten die Zahlung sogar aufgeteilt und der entsprechende Betrag direkt an alle definierten Zahlungsempfänger überwiesen werden (z.B. 70% an den Stromanbieter und jeweils 10% an den Hersteller der Ladestation, den Tankstellenbetreiber und den Autohersteller). All diese Prozessschritte würden über Smart Contracts im Contract Execution System implementiert werden.

Die digitale Zahlungsinfrastruktur

Die zweite Säule der Wertschöpfungskette ist die digitale Zahlungsinfrastruktur. Sie bezeichnet das System, über das letztendlich Zahlungen durchgeführt werden. Die Zahlungsinfrastruktur lässt sich vor allem auf Basis der zugrundeliegenden Technologie, also einer DLT-Lösung oder einer nicht-DLT-basierten Lösung, unterscheiden. Heutzutage werden Zahlungen primär über etablierte Bankinfrastrukturen, wie z.B. SEPA, TARGET oder TIPS, abgewickelt. Traditionelle Bankkonten können jedoch zukünftig auch für die Abwicklung von Zahlungen genutzt werden, die durch DLT-basierte Smart Contracts ausgelöst werden. Hierfür können sogenannte Brücken- oder Triggerlösungen genutzt werden, die das DLT-Netzwerk (d.h. das DLT-basierte Contract Execution System) und das konventionelle Zahlungssystem (hier die Bankinfrastruktur) miteinander verbinden.

Im Beispiel des Elektroautos definiert die digitale Zahlungsinfrastruktur das System, über das die Zahlung abgewickelt wird. Da Brückenlösungen aktuell nur in Testumgebungen genutzt werden können, können Zahlungen, die durch ein DLT-basiertes Contract Execution System ausgelöst werden, nur über DLT-basierte Zahlungskanäle, wie die Bitcoin- oder Ethereum-Blockchain, abgewickelt werden. Diese Kanäle erlauben jedoch noch keine Euro-denominierten Transaktionen. Dies führt zur dritten Säule der Wertschöpfungskette im digitalen Zahlungsverkehr – der Geldeinheit.

Die Geldeinheit

Die Geldeinheit bezeichnet die Recheneinheit der Zahlung. Recheneinheiten können sowohl Fiat-Währungen wie der Euro oder der US-Dollar als auch Nicht-Fiat-Währungen wie Bitcoin oder Ether sein. Technisch gesehen könnten Währungen wie der Euro über verschiedene digitale Zahlungsinfrastrukturen transferiert werden. Euro-denominierte Zahlungen werden derzeit über die traditionelle Bankinfrastruktur durchgeführt.

Über DLT-Systeme werden hingehen primär nicht-fiat-denominierte Währungen, wie Bitcoin und Ether, versendet. Allerdings werden zukünftig auch Euro-Tokens direkt über eine DLT versendbar sein. Aktuell arbeiten Finanzinstitute und Zentralbanken weltweit an solchen Lösungen. Dazu gehören Initiativen rund um tokenisiertes Giralgeld, tokenisiertes E-Geld und CBDCs.

Vorteile tokenbasierter, „onchain“-Euro-Lösungen

Würde der Euro über eine DLT „onchain“ zur Verfügung gestellt werden und würde folglich die komplette Wertschöpfungskette digitaler Zahlungen, also Contract Execution System, digitale Zahlungsinfrastruktur und Geldeinheit, über eine DLT abgebildet werden, würden sich erhebliche Vorteile gegenüber der Brückenlösung ergeben. Zunächst würde eine solche Ausgestaltung Echtzeit-Settlement mit anderen Vermögenswerten oder DLT-basierten Währungen ermöglichen. So ließen sich beispielsweise digitale, DLT-basierte Wertpapiere oder andere Assets, instantan mit einem DLT-basierten Euro abwickeln (Stichwort „Delivery-vs-Payment“).

Folglich würden Intermediäre, wie z.B. Clearinghäuser überflüssig werden, da Kontrahentenrisiken deutlich verringert werden würden. Zudem könnte ein DLT-basierter Euro für innovative Geschäftsmodelle rund um die Tokenisierung verwendet werden. So könnten auf diese Art und Weise Micropayments effizient durchgeführt werden, was über die aktuelle Bankinfrastruktur derzeit (noch?) nicht möglich ist. Aus diesen Gründen ist es zu begrüßen, dass sich Finanzinstitute mit der „Tokenisierung des Euros“ beschäftigen, um Effizienzen zu erhöhen, Risiken zu verringern, und innovative Geschäftsmodelle rund um die Tokenisierung zu ermöglichen.