Am 12. November 1980 lernte das Online-Banking laufen: An jenem Tag startete die Bundespost ihr erstes Bildschirmtext-(BTX)-Experiment mit fünf externen Rechnern. Zum ersten Mal war es möglich, Bankgeschäfte über jene neue BTX-Technik zu tätigen. Bequem von zu Hause aus, ohne die Filiale aufsuchen zu müssen. Doch die Verbreitung des revolutionären E-Bankings ging zunächst nur im Schneckentempo voran. Ein Blick zurück auf die Anfänge des elektronischen Banking, das heute mehr als jeder zweite Deutsche nutzt.

Ein stolzes Jubiläum: 2020 jährt sich der Beginn des Online-Bankings in Deutschland zum 40. Mal. Was heute längst selbstverständlich ist – vom heimischen Rechner aus Überweisungen zu tätigen oder den Kontostand abzufragen – kam damals einer (technischen) Revolution gleich. Doch von vorne. Bereits 1976 erfand der technische Leiter der Verbraucherbank, Alfred Richter, dass PIN/TAN-Verfahren. Und nur ein Jahr später führte Richter das SB-Banking ein, in dem er einfach die Sachbearbeiter-Terminals nach Schalterschluss mit einem Hubwagen in die Vorräume rollen ließ. Auch einer der weltweit ersten Geldautomaten, bei dem alle Kunden mit Kundenkarte und PIN, Geld abheben konnten, kam von der Verbraucherbank. Ebenfalls im Jahr 1976. Gehen wir zurück in den November 1980, als der Grundstein für das Internet-Banking wie wir es heute kennen, gelegt wurde.

In jenem Monat startete die Deutsche Bundespost (heute: Deutsche Telekom) einen groß angelegten, noch nie dagewesenen Feldversuch über das neue Medium BTX, kurz Bildschirmtext. An dem Versuch beteiligt waren

- 300 Unternehmen

(darunter Versandhäuser und Reiseveranstalter

wie Quelle und Neckermann) - 2000 private Teilnehmer

E-Banking dank BTX

Sie alle durften die moderne Technik ausführlich testen und zum Beispiel Transaktionen durchführen. Möglich wurde das mittels des interaktiven Onlinedienstes BTX, den die an dem Feldversuch beteiligte Verbraucherbank GmbH (die heutige Norisbank) Teilnehmern im Großraum Düsseldorf zur Verfügung stellte.

BTX war eine Kombination aus Telefon und Bildübertragung und kann durchaus als eine Art Vorläufer der heutigen Webbrowser angesehen werden. Über den BTX-Dienst testete man das neuartige Electronic Banking. Der Slogan, mit dem man für das BTX-Angebot warb lautete: „Meine Bank im Wohnzimmer!”.

Plötzlich war es möglich, Bankgeschäfte vom Sofa aus in Auftrag zu geben. Die Teilnehmer benötigten dafür

- eine Zugangsnummer

- eine Schlüsselnummer

Heute bekannt als Login und Passwort. Schon damals musste man eine Überweisung oder Übertragung mit einer Einmal-Transaktionsnummer verifizieren und bestätigen.

Unrealistische Schätzungen

Bis zum offiziellen Online-Banking-Start sollte es noch bis 1983 dauern. In der Folge schlossen sich weitere Banken sowie Sparkassen an und das Electronic Banking erreichte mehr Menschen. Auch, wenn das Wachstum natürlich längst noch nicht so rasant vonstattenging wie ab den späten 90er-Jahren. Nach dem offiziellen Start 1983 lag die Zahl der Nutzer bei rund 4000. Und das Verfahren kam bei den Menschen gut an. Man war völlig unabhängig von den eigenen Arbeitszeiten und konnte zu jeder beliebigen Tages- (oder Nacht-) zeit seine Banking-Geschäfte erledigen.

Dies sorgte jedoch dafür, dass die Verantwortlichen völlig unrealistische Schätzungen bezüglich der künftigen Nutzung ausgaben. 1983 gab man als Ziel an, im Jahre 1987 – also nur vier Jahre später – bereits eine Millionen Deutsche mit dem Online-Banking erreichen zu können. Diese Zahl ging völlig an der Realität vorbei.

„Die Verantwortlichen gaben völlig unrealistische Schätzungen bezüglich der künftigen Nutzung aus.“

Denn es sollte tatsächlich noch bis weit ins nächste Jahrzehnt andauern, bis die Eine-Millionen-Marke geknackt wurde (1991 nutzten erst 300 000 Menschen Online-Banking).

Das lag vor allem der benötigten Technik. Sie war kostspielig und noch fehleranfällig. Es ruckelte und brauchte seine Zeit.

An Equipment benötigte man:

- ein BTX-Terminal

- eine funktionierende BTX-Leitung

- ein Lesegerät

- die Kennung (Zugangs- und Schlüsselnummer)

- die Transaktionsnummern

Stetiger Anstieg der Userzahlen

Ein entscheidender Wandel setzte ab den späten 90er-Jahren ein. Das technische Equipment war verlässlicher und erschwinglich. Außerdem waren mittlerweile viele Banken ins Online-Geschäft eingestiegen und immer mehr Privathaushalte verfügten über einen Online-Zugang: Die Zahl der Direktanschlüsse war bis 1999 auf über 1,5 Millionen gestiegen[1]. Bereits im Jahr 2000 waren dann schon rund 35 Prozent der Deutschen Online[2]. Das ließ in der Folge auch die Zahl der Internet-Banking-User rasant steigen.

Verfügten 1998 erst rund acht Prozent der Deutschen über einen Online-Banking-Zugang, waren es 2001 schon 20 Prozent[3]. Zehn Jahre später war die Zahl auf 44 Prozent gestiegen.

Trotz allem, im Online-Banking: 40 Jahre kaum Veränderung

Die Entwicklungen im Online-Banking der letzten 40 Jahre sind überschaubar und vor allem kamen die interessanten Entwicklungen nicht einmal von den Banken selbst.

- Personal Finance Management (PFM): Die ersten Computerprogramme (aka Apps) kamen nicht von den Banken, sondern Produkte wie Microsoft Money, Quicken, Starfinanz oder WISO Mein Geld überschwemmten Ende der 90iger Jahre den Markt. Zwar gab es Kooperationen mit den oben genannten Anbietern, aber eigene Lösungen suchte man vergeblich. Bis die ersten Banken Funktionen, wie man sie von den Programmen her kannte, in das eigene Webbanking implementierte sollte mehr als ein Jahrzehnt vergehen. Erst im Jahr 2013 entdeckte die Comdirect das Thema für sich und führte PFM-Funktionen wie Auswertungen ein.

- Autokategorisierung: Die Online-Banking Software WISO „Mein Geld“ bot als erste Lösung in Deutschland die Möglichkeit eingehende Buchungen automatisch Kategorien zuzuordnen und das schon vor 10 Jahren. Nur wenige Kreditinstitute bieten heute eine vergleichbare Möglichkeit.

- Mobile Banking Apps: Das Smartphone galt aus Sicht der Banken für lange Sicht nur für eine Modeerscheinung und es dauerte Jahre bis die erste offizielle App einer Bank in den jeweiligen App-Stores auftauchte. Lange nach dem der Banking-App Pinonier Outbank 2009 die gleichnamige App veröffentlichte. Heute bieten zwar alle Banken eine eigene Banking-App, aber auch hier zeigt sich die Trägheit der Banken was innovative Features betrifft.

- Push-Benachrichtungen bei Buchungen: Der Steganos Konto-Ticker war eines der ersten Tools, welche (am PC) automatisch über ein oder ausgehende Buchungen informierte – das war im Jahr 2012. Bei den Apps für das Smartphone kamen Push-Benachrichtungen etwas später – im Jahr 2013 brachte die Multibanking-App Finanzblick dieses Feature bis dann andere Apps wie z. B. Kontoalarm ebenfalls diese Funktion boten. Es sollte noch bis zum Jahr 2014 dauern bis die Sparkasse eine ähnliche Funktion bot, allerdings nicht ohne Hürden für den Nutzer.

- Tanloses Banking: Die TAN,1976 bereits entwickelt, blieb bis in das Jahr 2016 mehr oder weniger unangetastet. Jede Transaktion musste von einem zweiten Gerät bestätigt werden. Device-Trennung nannte man das, was im Ergebnis mobiles Banking ad absurdum führte. Erst das FinTech N26 verzichtete gänzlich auf die TAN und führte stattdessen den persönlichen Überweisungscode ein ohne auf eine Zwei-Faktor-Authentifizierung zu verzichten.

Fazit: Heute nutzt jeder zweite Deutsche E-Banking

Das Online-Banking der Banken ist der Kundenkanal schlechthin. Kein Kanal wird von den Nutzern so oft frequentiert wie das Online-Banking. Die Nutzung in Deutschland liegt sogar über dem EU-Durchschnitt: Jeder zweite Bankkunde (53 Prozent) hierzulande erledigt, laut Statistischem Bundesamt, seine Geldgeschäfte online, richtet seine Daueraufträge online ein, fragt seinen Kontostand über das Internet ab oder lässt Lastschriften auf digitalem Wege zurückbuchen. Deshalb ist diese Schnittstelle zum Kunden so essenziell und Banken täten sich gut daran den alten Pioniergeist für sich wiederzuentdecken.

Kein Wunder: Das Vertrauen in die Sicherheit und Technik ist in den vergangenen Jahren weiter gestiegen. Hinzu kommen jene Vorteile, die Kunden heute am Online-Banking noch genauso schätzen wie damals, 1983, nachdem das E-Banking offiziell eingeführt wurde: allen voran die Flexibilität und die Bequemlichkeit (Wege- und Zeitersparnis).

Und in unserem digitalen Zeitalter kommt zudem noch die die Ortsunabhängigkeit hinzu. Rund um die Uhr kann der Kunde auch über mobile Endgeräte (egal ob Smartphone oder Tablet) einen Blick ins elektronische Postfach werfen und seine Konten im Blick behalten. Ob vom Bett aus, im Zug oder am Strand während des Sommerurlaubs.

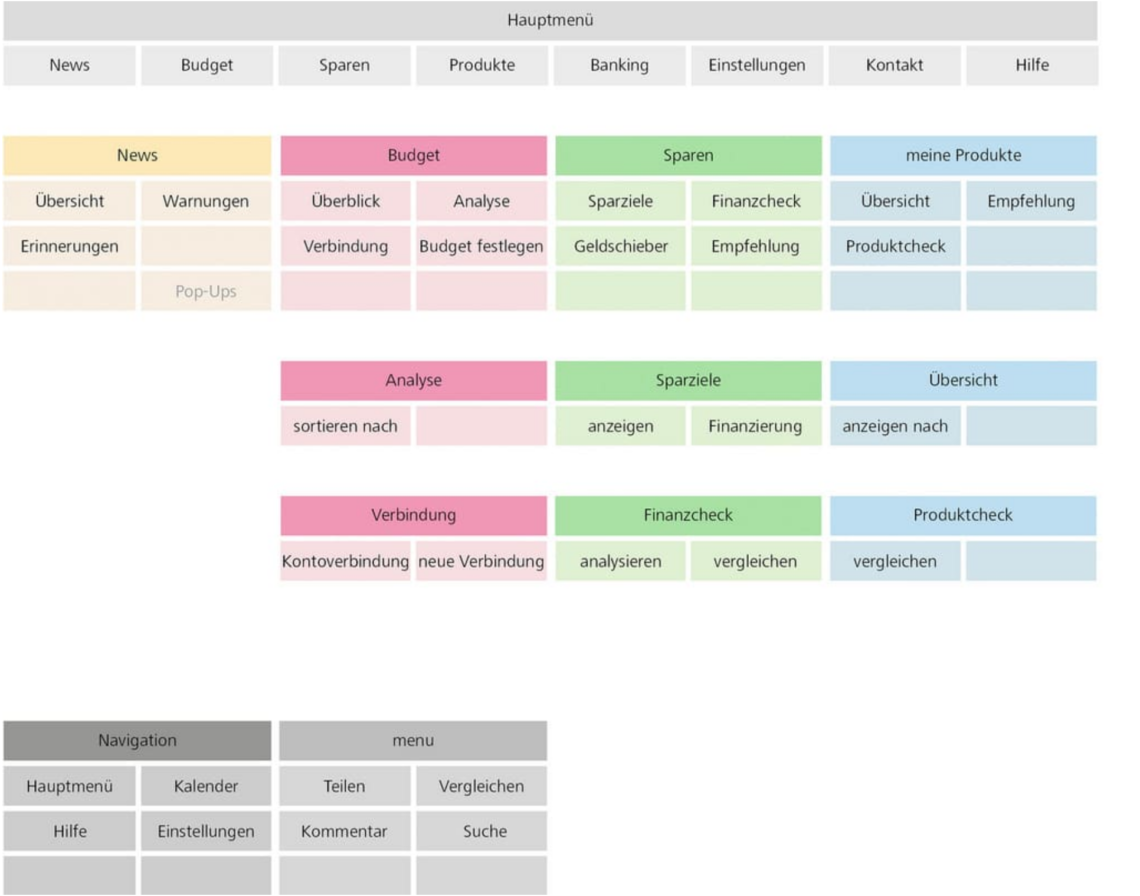

Durch die Entwicklungen auf europäischer Ebene wie z.B. die PSD2 ist diese Kundenschnittstelle jedoch massiv in Gefahr. Künftig wird es ein einfaches sein für jeden Drittanbieter auf die Konten von Banken zuzugreifen, um den Konsumenten eine bessere Kundenschnittstelle zu bieten. Wenn Banken in Zukunft diesen Kundenkanal vernünftig bedienen wollen, braucht es Lösungen die technologisch State of the art sind und die beste Kundenerfahrung bieten. Der Kampf um das Banking der Zukunft wird an der Kundenschnittstelle entschieden. Und die Kundenschnittstelle ist nicht alleine eine App.

[1] https://www.focus.de/politik/deutschland/deutschland-die-90er-jahre_aid_175867.html

[2] https://de.statista.com/statistik/daten/studie/13070/umfrage/entwicklung-der-internetnutzung-in-deutschland-seit-2001/

[3] https://de.statista.com/statistik/daten/studie/3942/umfrage/anteil-der-nutzer-von-online-banking-in-deutschland-seit-1998/