Gesetzgebung, Recht und Finanzwelt – mit diesen Themenfeldern beschäftigst sich ab sofort unsere monatliche Rechts-Kolumne. Die Partner von PayTechLaw erläutern darin neue Entscheidungen des Gesetzgebers, Fragestellungen zu regulatorischen Rahmenbedingungen und viele weitere rechtliche Untiefen der Juristerei aus der Payment, Banking und FinTech-Branche. Heute: Nach dem Reformvorschlag – alles neu bei der Geldwäschebekämpfung?

Beinahe parallel zur Veröffentlichung der Pandora-Papers, des bislang größten Datenleaks über Offshore- und Briefkastenfirmen, hat die EU-Kommission ihren ambitionierten Reformvorschlag der Geldwäscheregularien vorgelegt. Angesichts des bloßen Umfangs des „AML-Pakets“ stellt sich die Frage: Ist das der große Wurf oder die Politik der kleinen Schritte?

Der Inhalt des Reformvorschlags

Der Reformvorschlag der Kommission würde – sofern so verabschiedet – einiges im Bereich Geldwäschebekämpfung ändern. Um nachvollziehen zu können, was sich ändern würde, muss man sich kurz vor Augen führen, wie die Gesetze zur Geldwäschebekämpfung und Bekämpfung der Terrorismusfinanzierung derzeit organisiert sind:

Der bisherige Ansatz

Bislang hat der europäische Gesetzgeber überwiegend einheitliche Vorgaben im Bereich Geldwäschebekämpfung und Bekämpfung der Terrorismusfinanzierung in Form von Richtlinien geschaffen. Stand heute sind fünf „Geldwäscherichtlinien“ erlassen worden. Die Richtlinien wurden von den einzelnen Mitgliedsstaaten in ihrem jeweiligen Rechtssystem durch Gesetze umgesetzt – in Deutschland etwa überwiegend im Geldwäschegesetz. Die Aufsicht über die Einhaltung der Vorgaben wird durch die jeweiligen Mitgliedsstaaten bestimmt. In Deutschland überwacht etwa die BaFin den relevantesten Finanzbereich – und mehrere hundert Aufsichtsbehörden den sogenannten Nicht-Finanzbereich.

Die jeweiligen Mitgliedsstaaten interpretieren die Vorgaben aus den Geldwäscherichtlinien zuweilen sehr unterschiedlich. Während beispielsweise in Belgien ein Foto des Ausweises zum Nachweis der übermittelten Angaben völlig ausreicht, sieht das Geldwäschegesetz die Prüfung per Videoident oder ähnlichem „offiziellen“ Verfahren vor. Eine europäische Zusammenarbeit der Aufsichtsbehörden ist – im Kontrast zum Ziel eines europäischen Binnenmarkts – nicht vorgesehen.

Der Reformvorschlag der Kommission

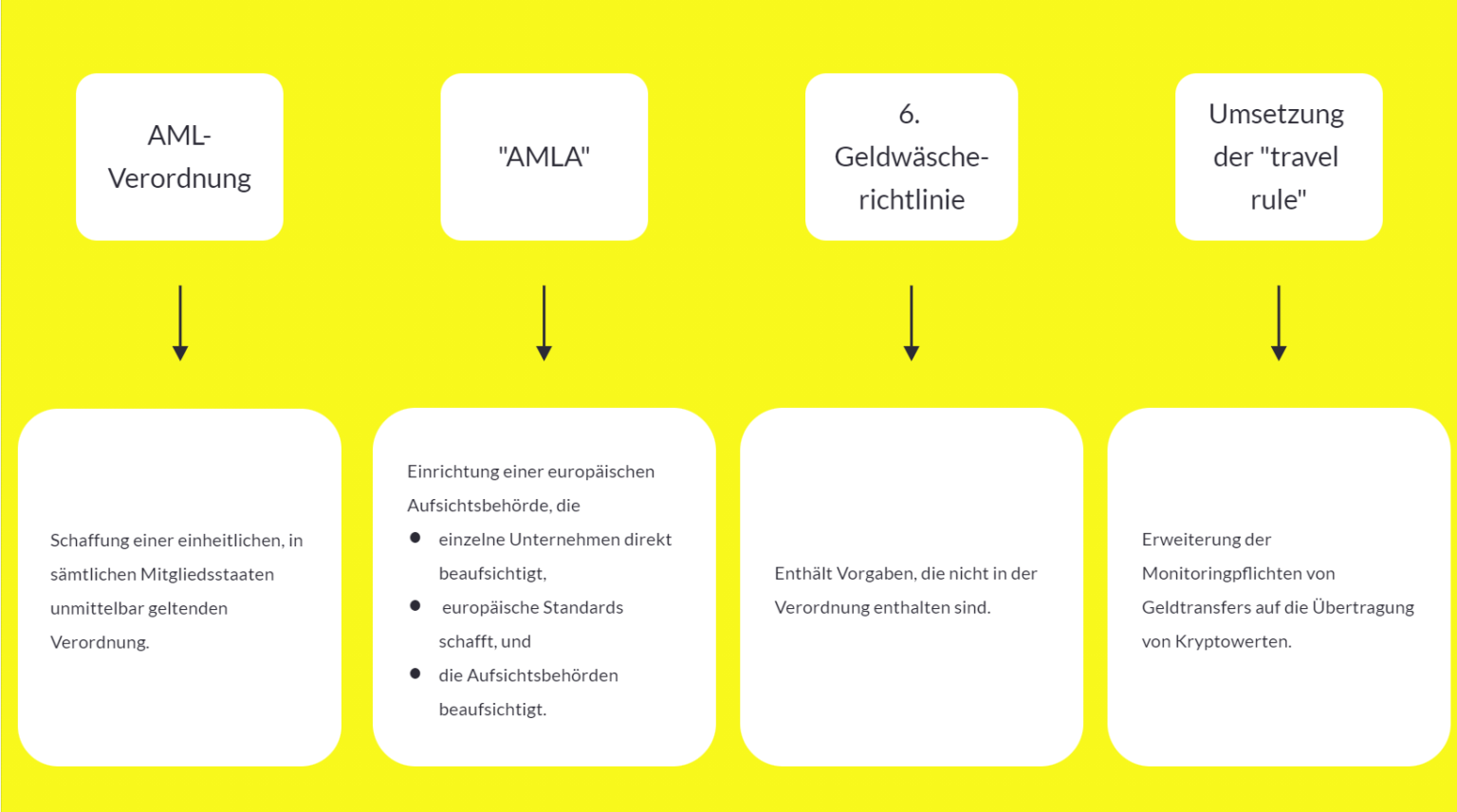

Welche Regelungen sollen nun künftig gelten? Die Kommission stellt mit ihrem „AML-Paket“ ein Bündel von Maßnahmen vor, das auf vier Säulen beruht:

AML-Verordnung

Ein Großteil der bislang in den Geldwäscherichtlinien geregelten Vorgaben soll in eine unmittelbar geltende Verordnung übergehen. Diese Regelungen würden in Deutschland künftig nicht mehr im Geldwäschegesetz enthalten sein. Zu den Regelungen zählen insbesondere die sogenannten allgemeinen Sorgfaltspflichten, vor allem die Identifizierung der Kunden und die Überprüfung der Identität. Hier könnten sich für deutsche Institute die meisten Entwicklungen ergeben.

Insbesondere die Anforderungen an die Identitätsprüfung sind in Deutschland restriktiver als in anderen europäischen Ländern. Einen zusätzlichen Schub könnten auch digitale Identitäten erhalten, wie sie in skandinavischen Ländern beispielsweise weit verbreitet sind. Von der Harmonisierung der Vorgaben an die Identifizierung und Identitätsprüfung könnten insbesondere europaweit agierende Institute profitieren.

Die Anti Money Laundry Agency, AMLA

Die Neugründung einer europäischen Aufsichtsbehörde, der Anti Money Laundering Agency (AMLA), verfolgt drei Ziele: Für eine geringe Anzahl bedeutender und grenzüberschreitender Akteure soll die AMLA unmittelbar zuständige Aufsichtsbehörde sein. Für solche Verpflichtete würde beispielsweise in Deutschland die BaFin nicht mehr zuständige Aufsichtsbehörde sein. Außerdem soll die AMLA als eine Art Notfallmechanismus dann eingreifen dürfen, wenn eine nationale Aufsichtsbehörde aus Sicht der AMLA ihre Aufsichtsfunktion nicht oder nicht ausreichend wahrnimmt. Zuletzt soll AMLA – ähnlich der EBA, ESMA und EIOPA – einheitliche Standards entwickeln, wie sie beispielsweise derzeit durch die BaFin mit den Anwendungs- und Auslegungshinweisen zum Geldwäschegesetz veröffentlicht werden.

Die 6. Geldwäscherichtlinie

Die 6. Geldwäscherichtlinie soll Regelungen enthalten, die nicht durch die AML-Verordnung geregelt würden – etwa der Ermittlung nationaler Risiken, der Einrichtung der Register der wirtschaftlich Berechtigten oder der Bestimmung der zuständigen Aufsichtsbehörden.

Wesentlich erweitert werden sollen auch die Meldepflichten und Angaben der wirtschaftlich Berechtigten. Der Kommissionsvorschlag sieht zum einen die Verpflichtung bestimmter wirtschaftlich Berechtigter aus Drittstaaten vor, in Europa Angaben zur Person in den Registern zu hinterlegen, wenn bestimmte Transaktionen erfolgen. Außerdem sollen die Bankkontenregister der Kreditinstitute europaweit vernetzt werden.

Anpassung der Geldtransferverordnung

Die Geldtransferverordnung, die derzeit Vorgaben an Kredit- und Zahlungsinstitute bei der Abwicklung insbesondere von Überweisungen enthält, soll auf den Transfer von Kryptowerten erweitert werden. Damit würde die als „travel rule“ bezeichnete Vorgabe der Financial Action Task Force (FATF) umgesetzt. In Deutschland gelten vergleichbare Vorgaben seit dem 1.10. aufgrund der Kryptowertetransferverordnung.

Und wie geht es weiter?

Der Vorschlag der Kommission wird nun von EU-Parlament und Rat erörtert. Wann die neuen Vorgaben gelten hängt wesentlich davon ab, ob Parlament und Rat die Vorschläge weitgehend unverändert annehmen oder inhaltlich nach- oder entschärfen.

Header, iStock: Crédits :Denise Hasse