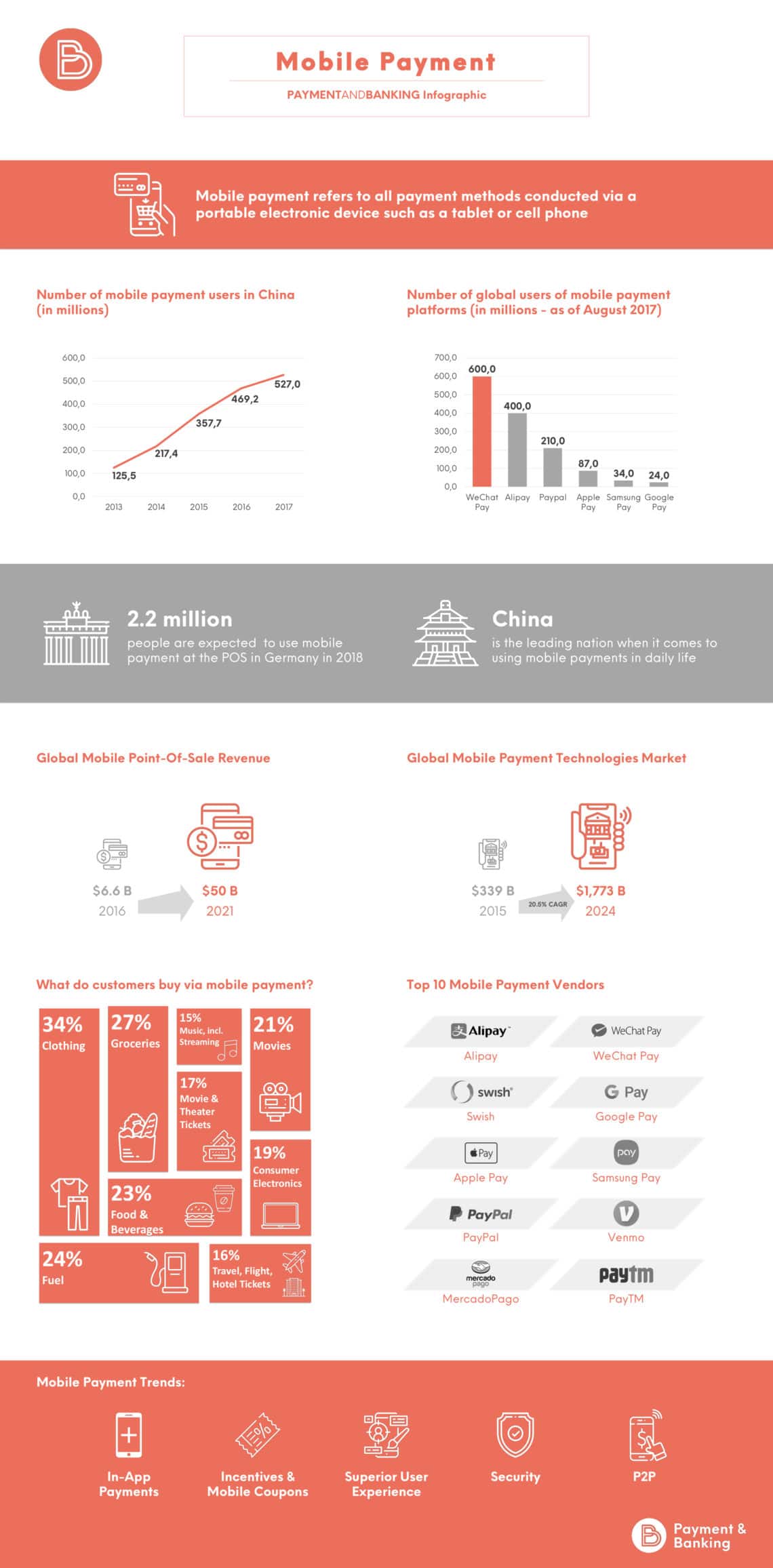

Das kontaktlose Bezahlen mit den allgegenwärtigen, stets griffbereiten mobilen Endgeräten findet immer mehr Anhänger. Auch in Deutschland. Jenem Land, das in Sachen Mobile Payment lange Schlusslicht war. Die Zahl der etablierten Bezahlsysteme steigt und mit ihnen die Bereitschaft der Menschen, sich allmählich auf die neuen, innovativen Technologien einzulassen. Ein ostasiatischer Staat kann darüber jedoch nur müde lächeln: Dort ist das elektronische, mobile Bezahlen längst in der Masse angekommen und Teil des Alltags.

In Deutschland hat es im Gegensatz zu vielen anderen Ländern länger gedauert aber auch bei uns gilt mittlerweile: Das kontaktlose Bezahlen, ob per Kreditkarte, Girocard oder mit dem Smartphone, erfreut sich größerer Beliebtheit. Eine Studie der Strategieberatung Oliver Wyman kam Anfang 2019 zu dem Schluss, dass sich die Zahl der Personen, die Mobile Payment nutzen, allein von Juli 2017 bis Januar 2019 mehr als verdreifacht hat: Von 15 auf 47 Prozent[1]. Am liebsten greifen die Deutschen beim mobilen Bezahlen auf die Girocard zurück.

Nutzerzahl steigt, Skepsis bleibt

Im Vergleich zu 2017 nehmen zudem mehr Verbraucher in Deutschland Zahlungsarten über das Handy sowie digitale Bankservices wahr. Gerade die Anwendung elektronischer, mobiler Bezahlverfahren hat der Studie zufolge in den letzten zwei Jahren zugenommen. Mittlerweile zahlen elf Prozent der deutschen Konsumenten – zumindest gelegentlich – mit dem Smartphone oder der Smartwatch[2].

Wenig überraschend ist, dass in erster Linie jüngere Nutzer auf jene Zahlungsformen setzen: Fast 40 Prozent der 18-29 Jährigen haben solche Bezahlmethoden über ihr Handy bereits in Anspruch genommen (Stand: Anfang 2019).

Dennoch ist beim Thema „Handy-Zahlung“ bei vielen die Skepsis noch längst nicht verschwunden. Die größte Unsicherheit herrscht beim Thema Datenschutz. Laut einer aktuellen Erhebung der Unternehmensberatung PCW beunruhigt die meisten Befragten vor allem die Tatsache, dass persönliche, hochsensible Daten und Informationen an den Zahlungsdienstleister übermittelt werden[3]. Besonderes Misstrauen bringen die Nutzer in diesem Zusammenhang Tech-Giganten wie Amazon und Google entgegen – sogar noch deutlich größeres als den Kreditinstituten und Banken gegenüber.

Die Payment-Services der Tech-Giganten

Trotz der bestehenden Zweifel und Unsicherheiten: Der Oliver-Wyman-Umfrage zufolge ist in den vergangene Jahren die Zahl jener Verbraucher in Deutschland gestiegen, die bereits die Bezahldienste der großen IT-Konzerne nutzten: Fünf Prozent der Befragten hatten Erfahrungen mit Google Pay, vier Prozent mit Apple Pay.

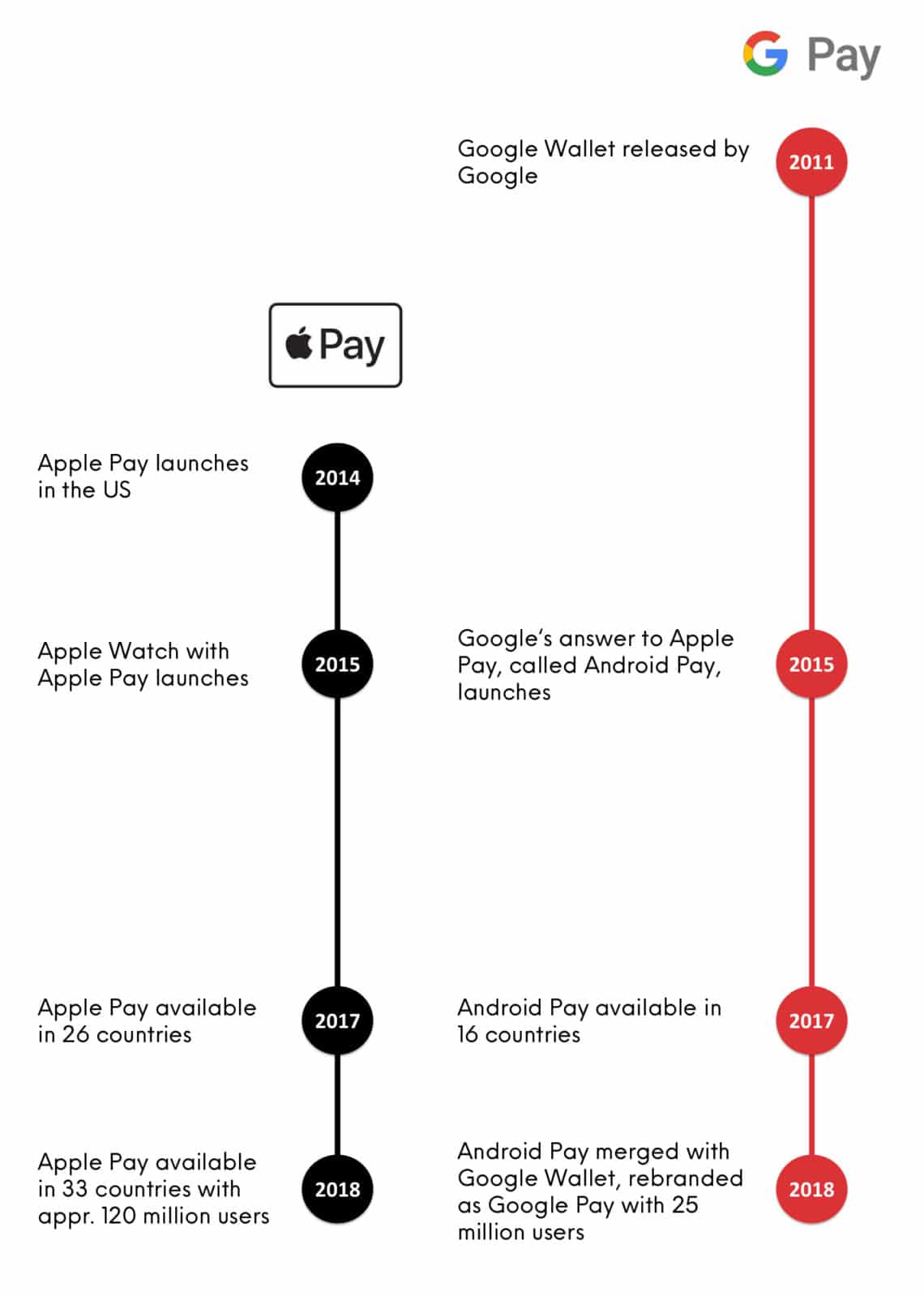

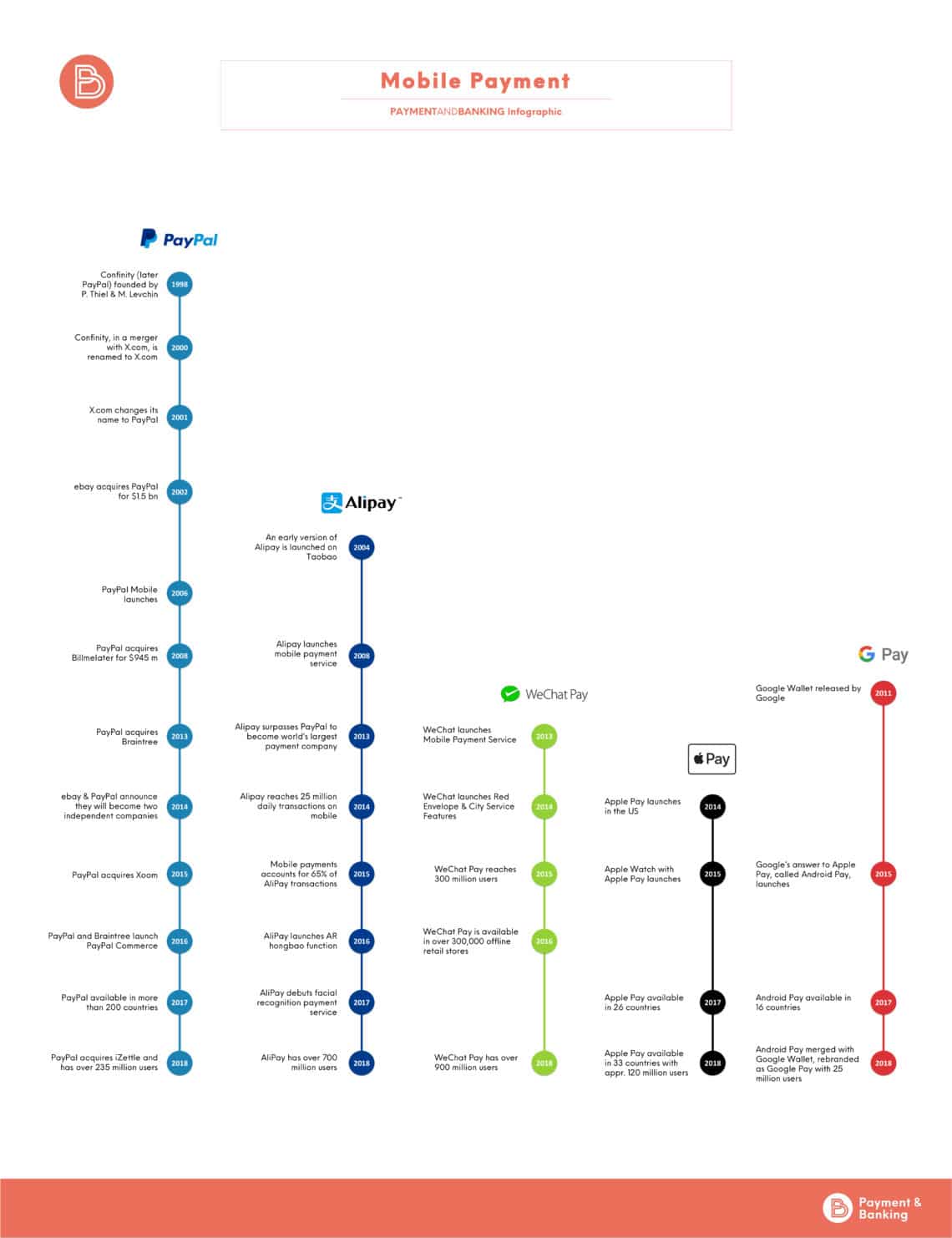

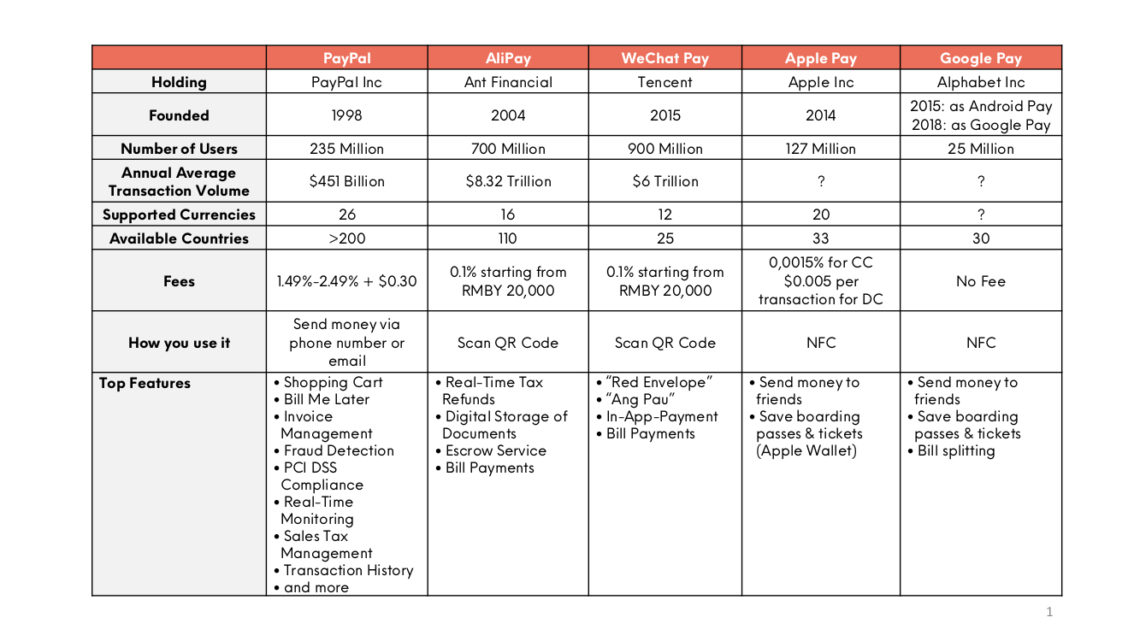

Seit Mitte bzw. Ende 2018 bieten Google und Apple ihre mobilen Bezahlsysteme an. An den Start gingen sie mit einer kleinen Auswahl an Partnerbanken (bei Apple Pay zwölf, beim Konkurrenten Google Pay nur acht), die jedoch kontinuierlich wächst. Ebenso gibt es immer mehr Dienste, die mit Google Pay oder Apple Pay zusammenarbeiten (etwa PayPal bei Google Pay). Zwar ist das Bezahlen mit Google und Apple Pay noch längst nicht in der breiten Masse angekommen – dennoch gehen Marktbeobachter und Fachmedien davon aus, dass die Anzahl der potenziellen Apple- und Google-Pay-Nutzer künftig deutlich ansteigen könnte.

Wichtigster Zahlungsanbieter (außerhalb Asiens)

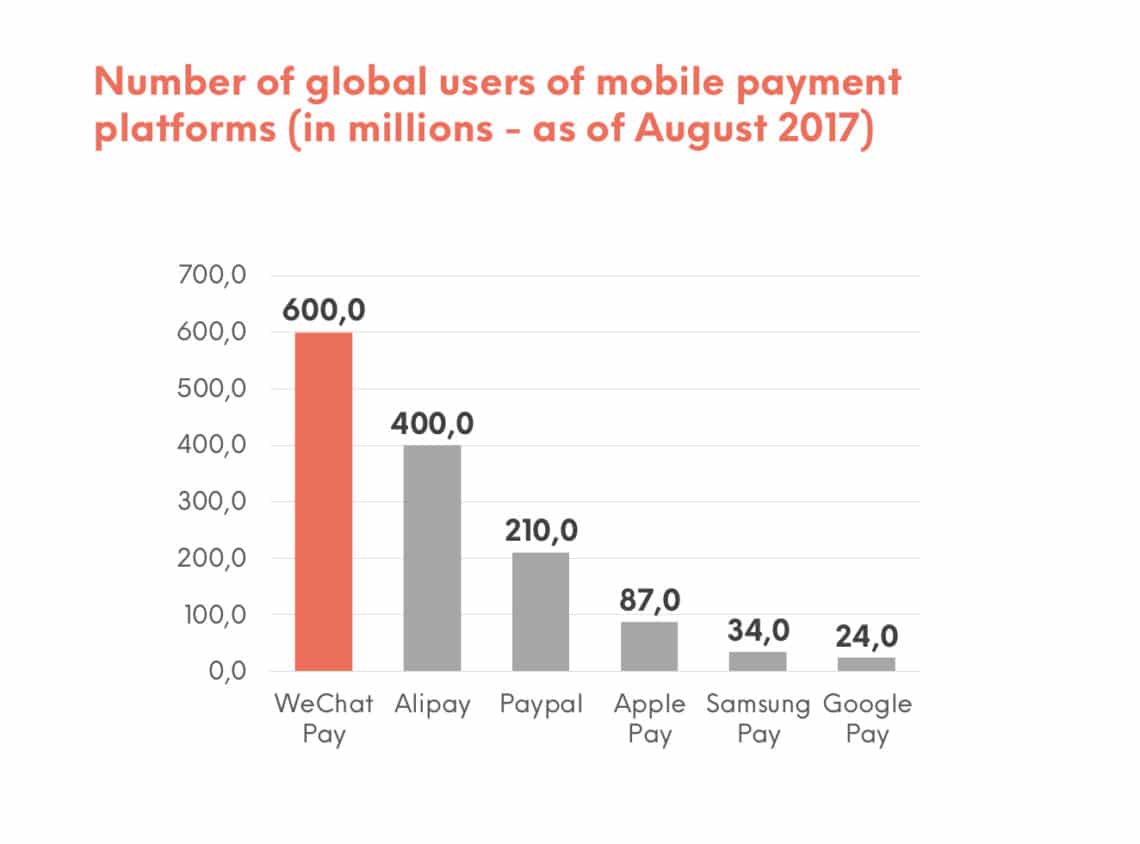

Von den Nutzerzahlen eines anderen, bereits erwähnten Online-Bezahldienstleisters können Apple und Google mit ihren mobilen Angeboten indes nur träumen: Die Rede ist von PayPal, das Mitte 2017 weltweit von über 200 Millionen Usern zur Begleichung von Mittel- und Kleinstbeträgen genutzt wurde. Auch in Deutschland stieg die Beliebtheit rasant: Rund 20 Millionen aktive Accounts existieren hierzulande aktuell. Tendenz weiter steigend. In Deutschland feiert PayPal in diesem Jahr übrigens ein kleines Jubiläum. Im Februar dieses Jahres wurde der digitale Zahlungsanbieter 15 Jahre alt.

2004 war PayPal als Bezahlbutton beim Online-Auktionshaus ebay gestartet. Schon damals schätzten Käufer und Händler den Komfort und die Einfachheit der Bezahlung, wobei zunächst nur die Kreditkarte als Zahlungsquelle existierte. Einen entscheidenden Schritt nach vorne und eine hohe Akzeptanz (vor allem auf Seiten der Verbraucher) erfuhr PayPal, als das 1998 gegründete Unternehmen zusätzlich zur Kreditkarte die Lastschrift als Zahlungsmöglichkeit einführte.

Dann ging es Schlag auf Schlag: Ab 2006 kamen neben ebay viele weitere Online-Shops als Partner hinzu, im selben Jahr wurde PayPal Mobil gelauncht. 2007 erhielt PayPal dann die begehrte Banklizenz. Heute ist das Unternehmen in fast 200 Märkten auf der ganzen Welt aktiv und gilt als das bedeutsamste Online-Bezahlsystem[4]. Zumindest außerhalb des asiatischen Kontinents.

„Außerhalb Asiens gilt PayPal als das bedeutsamste Online-Bezahlsystem.“

Mobile Payment: Vorreiter China

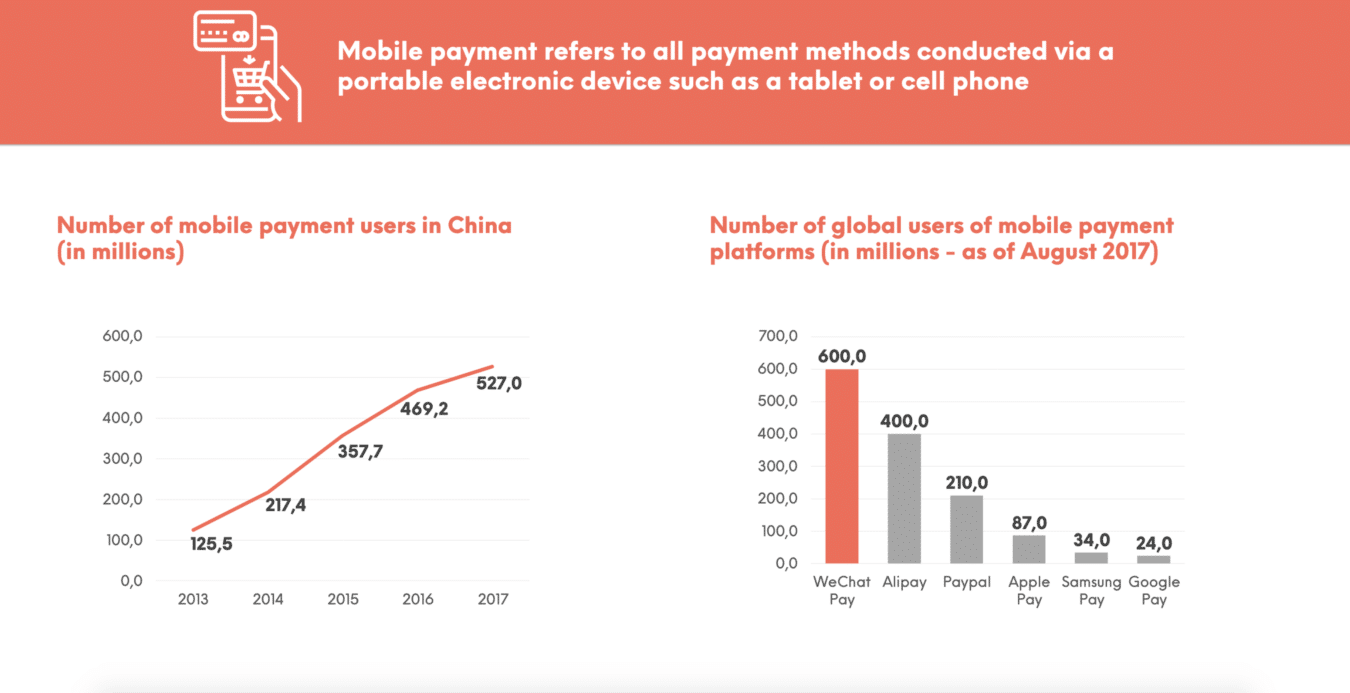

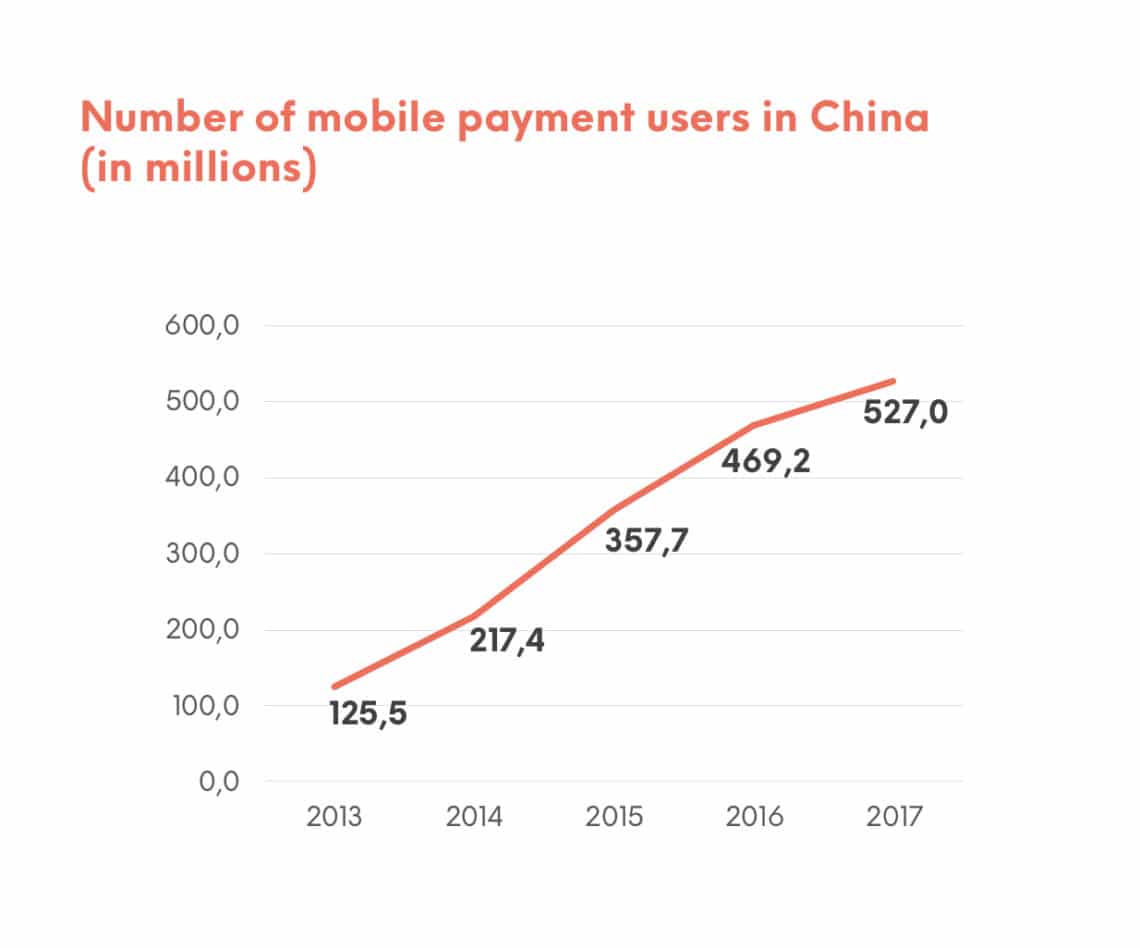

Denn nirgends auf der Welt ist mobiles Bezahlen so beliebt wie in China. Und kein anderes Land hat mobile Bezahldienste so schnell und gut angenommen. Gerade in vielen Millionenstädten ist das Zahlen mit Bargeld bereits gar nicht mehr möglich – derart akzeptiert und alltäglich sind im Reich der Mitte Mobile Payments.

Zwei Entwicklungstreiber dominieren in China mit ihren App-basierten Zahlungslösungen den Markt: Alipay und WeChat Pay. Weit über 600 Millionen Menschen auf der Welt nutzen WeChat Pay, das seit 2017 auch in Europa angeboten wird (Acquirer: Wirecard). Der überwiegende Anteil dieser 600 Millionen entfällt auf China. Über 400 Millionen aktive User verzeichnet Alipay, das zwar weniger Transaktionen als der Konkurrent WeChat Pay verzeichnet, allerdings über die Hälfte aller mobil getätigten Geldtransaktionen abwickelt[5].

Weitere beeindruckende Zahlen: Rund 1,4 Milliarden Menschen leben in dem asiatischen Riesenreich, davon sind fast 800 Millionen Personen im Besitz eines Smartphones. Und von diesen 800 Millionen nehmen wiederrum über 500 Millionen Menschen regelmäßig mobile Payment-Lösungen war.

Egal ob beim Autoverleiher, im Restaurant, beim Friseur, Bäcker oder in der Diskothek: Die kommerzielle Nutzung der mobilen Bezahllösungen und ihrer Technologie ist in China enorm weit fortgeschritten und ein Ende nicht in Sicht. Kaum ein Produkt beim Discounter, Elektrofachmarkt, beim Straßenhändler ums Eck oder im Kaufhaus, auf dessen Verpackung der QR-Code der Payment-Dienste nicht gedruckt ist. Das alles verdeutlicht: Die Zukunft des Bezahlens ist in China schon längst Realität.

Die kompletten Infografiken mit allen Teil-Schaubildern, ausführlichen Tabellen und weiteren anschaulichen Grafiken gibt es hier:

Über das Thema: Mobile Payment & Co: Wo die Reise im Payment wirklich hingeht, spricht Kilian Thalhammer auch auf der diesjährigen Transactions mit Vertretern von Google Pay, Mastercard, Klarna, Stocard und SatoshiPay.

Nach Jahre des “unmittelbar bevorstehenden Durchbruchs”, stellt sich jetzt die Frage ob Mobile Payment nur ein Tropfen auf dem heißen Stein war oder “the next hot shit” erst noch kommt? Unternehmen, Innovatoren und Experten diskutieren in welche Richtung sich Zahlungsverkehr in Europa und auf der ganzen Welt entwickelt oder ob wir das Ende der Fahnenstange bereits erreicht haben.

Quellen:

[1] https://www.oliverwyman.de/content/dam/oliver-wyman/v2-de/publications/2019/mai/20190509_OliverWyman_POV_Mobile_Payment.pdf

[2] https://t3n.de/news/zahlen-smartphone-paypal-google-1176900/

[3] https://www.faz.net/aktuell/finanzen/digital-bezahlen/handy-zahlung-deutsche-wollen-nicht-mobil-bezahlen-16433611.html

[4] https://de.ryte.com/wiki/PayPal#PayPal_in_Deutschland

[5] https://www.nzz.ch/finanzen/wechat-und-alipay-mobiles-bezahlen-in-china-ld.1489845