Wie stehen die Bankkund:innen zu Cashback-Angeboten? Wären sie bereit, Offerten direkt im Online-Banking-Channel zu akzeptieren? Eröffnen Card Linked Offers neue Chancen für die Banken? Eine Studie zeigt viele Potenziale.

Ein Gastbeitrag von Sören Timm von etvas

Seit dem erfolgreichen Auftreten von „Neo-Banken“ und Fintechs haben sich die Wahlmöglichkeiten für die Bankkund:innen in Deutschland in vorher nie gekannten Maß vergrößert. Der Wechsel von einem Institut zum anderen ist heute sprichwörtlich nur noch einen Mausklick oder einen Fingerdruck entfernt: Wurden die Kund:innen vorher vom Aufwand abgeschreckt, der sich beim Wechsel einer Bankverbindung ergibt, haben gut funktionierende Wechselservices diesen letzten Lock-In-Effekt der „Hausbank“ pulverisiert.

Das Problem der Wechselbereitschaft und der schwindenden Loyalität gegenüber einem Institut wird seit vielen Jahren diskutiert. Und genauso lang heißt es in Fachmagazinen und auf Veranstaltungen, dass Banken (wie auch Versicherungen) Ökosysteme aufbauen, echte Mehrwerte bieten müssten, um die Kundschaft zu halten.

Mehrwerte ohne Gießkannenprinzip bitte

Da sich Ökosysteme schneller fordern als bauen lassen, greifen viele Banken zu naheliegenden Instrumenten, um die Kund:innen bei der Stange zu halten. Loyalty-Programme gehören dazu, deren Vorteile aber in der Wahrnehmung der Menschen schnell verpuffen. Denn ein Preisnachlass bei Gebühren wird schnell zur Selbstverständlichkeit. Ein anderes, bei Kreditkarten häufig eingesetztes Mittel, sind Cashback-Angebote.

Ein solche „Card-Linked-Offer-Strategie“ kann ein sinnvolles Differenzierungsmerkmal sein. Aber, ob die Kund:innen an die Bank denken, wenn sie im Laden die Karte zücken, scheint doch eher zweifelhaft. Sichtbar wird der Vorteil nur einmal im Monat, wenn die Kartenabrechnung kontrolliert wird.

Die größte Schwachstelle bei klassischen Cashback-Programmen besteht aktuell darin, dass sie, ähnlich wie bei Preisnachlässen, zu schnell als Selbstverständlichkeit aus dem Mindset der Kund:innen verschwinden. Letztlich hat die Bank davon nichts.

Um seine Wirkung als Instrument der Kundenbindung entfalten zu können, müsste es gelingen, regelmäßig die Aufmerksamkeit der Zielgruppen zu erregen. Und das funktioniert am besten mit relevanten Angeboten.

Genau hier liegt das Potenzial einer Verknüpfung zwischen dem Banking-Channel und Cashback. Mit ihren Banking-Systemen besitzen die Banken bereits eine Plattform, die die Kund:innen mehrmals im Monat nutzen: ob sie nun nur kurz den Kontostand prüfen oder eine Überweisung durchführen wollen.

Erhalten die Kund:innen zu diesem Zeitpunkt die Möglichkeit, mittels Cashback bares Geld bei Anbietern zu sparen, die ihren Interessen und Konsumgewohnheiten entsprechen, präsentiert die Bank einen echten Mehrwert. Ein Konzept, das vom schwedischen BNPL-Fintech Klarna in seiner App vorgelebt wird.

Hohe Akzeptanz für Cashback-Angebot im Online-Banking – gerade bei Millennials

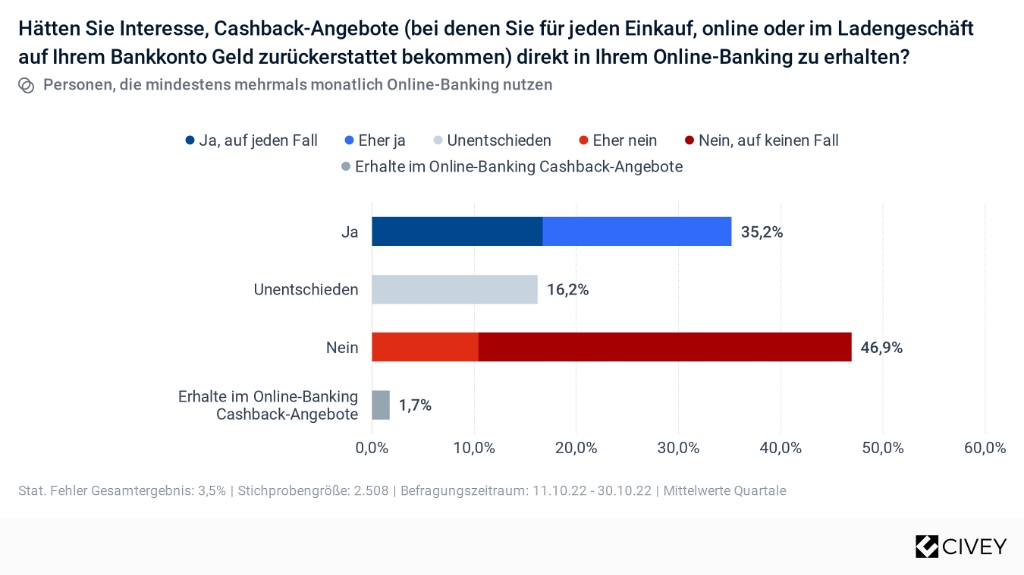

Wie sieht es jedoch mit der Bereitschaft der Kund:innen aus? Akzeptieren Sie Cashback-Angebote im Banking-Channel? Im Auftrag von Etvas hat Civey im Oktober 2022 eine repräsentative Befragung durchgeführt. Und diese zeigt eindeutig, dass Cashback-Angebote direkt im Online-Banking auf Interesse stoßen.

Jeder Dritte hat demnach Interesse an solchen Angeboten. Hoch ist auch der Anteil der Personen, die noch unentschieden sind. Hier dürfte die Entscheidung davon abhängen, ob der Mehrwert als groß genug betrachtet wird.

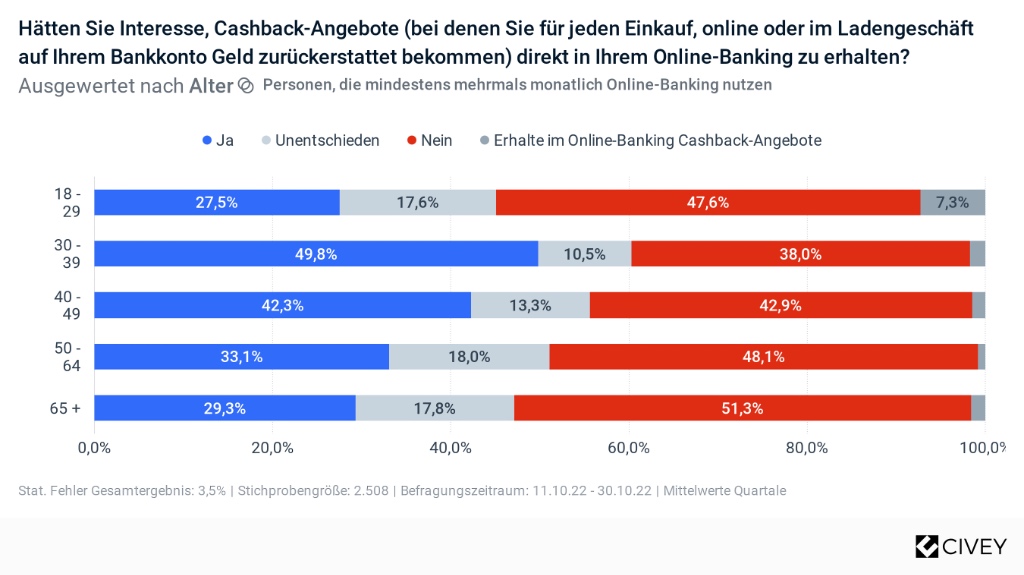

Werden die Antworten nach Alter der Konsument:innen aufgeschlüsselt, zeigt sich, dass gerade die Altersgruppe zwischen 30 und 50 besonders stark an solchen Angeboten interessiert wäre. Bei den 30- bis 39-Jährigen ist sogar fast jeder Zweite offen!

Das Interesse an Cashback-Angeboten als Mehrwert im Banking hängt offenbar nicht von der bestehenden Bankverbindung ab. So ergibt sich eine relative Gleichverteilung zwischen der Kundschaft der Sparkassen, und genossenschaftlichen Instituten. Interessanterweise sind allerdings die Kund:innen der DKB deutlich stärker an einer solchen Offerte interessiert. Und das Thema dürfte auch für „Neo-Banken“ interessant sein. Sieben von zehn Kund:innen von N26 wären für solche Angebote offen. Dies könnte damit zusammenhängen, dass sie sich ohnehin für neue Wege im Banking durch die Entscheidung für eine „Smartphone-Bank“ interessiert haben.

Cashback muss aus Kundensicht einfach sein

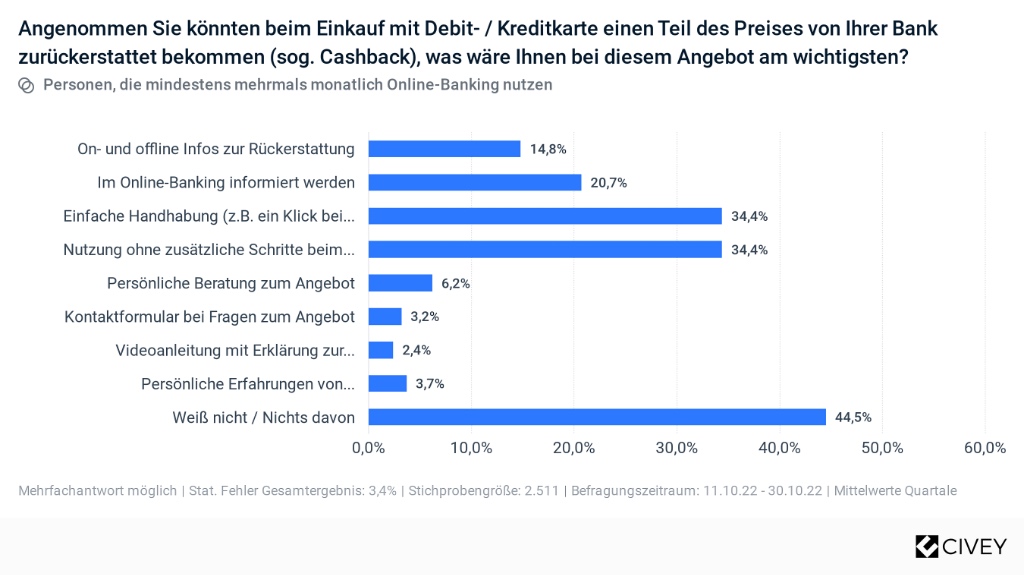

Banken, die Card-Linked-Offers wie Cashback nutzen wollten, sollten allerdings beachten, dass die Kund:innen klare Erwartungen an die Nutzung solcher Angebote haben. Und die lassen sich am besten damit zusammenfassen, dass es möglichst einfach sein muss, den Cashback-Vorteil zu nutzen.

Die wichtigste Forderung aus Sicht der Nutzer:innen sind sowohl eine einfache Handhabung und möglichst geringe Schritte, um die Angebote einzusetzen. Und die direkte Information im Online-Banking ist immerhin für jeden Fünften von Bedeutung.

Die einfache Implementierung und Handhabung eines solchen Angebots sind für die Nutzer:innen somit wichtig. Gegenüber Newcomern wie Klarna sollten sich Banken ihrer Stärke bewusst sein. Mit dem Banking-Channel verfügen Sie bereits über einen Kanal zur Kundschaft. Und sie müssen sich in Hinblick auf die Vorlieben der Kund:innen nicht erst mit jeder Transaktion herantasten. Mit den Kontodaten verfügen sie bereits über einen großen Datenschatz, der sich mit Methoden wie maschinellem Lernen und Vorhersagen heben lässt, um so Angebote von Partnern mit hoher Relevanz für die Kund:innen auszuspielen.

Wie die Ergebnisse der Befragung durch Civey zeigen, sind die Kund:innen sehr offen demgegenüber – was im doch eher konservativen Deutschland mit einem starken Bewusstsein für den Datenschutz einigermaßen überraschend scheint. Offenbar besteht hier großes Vertrauen in die Banken, dass diese solche Daten mit Umsicht nutzen.

Cashback fördert Kartenumsätze

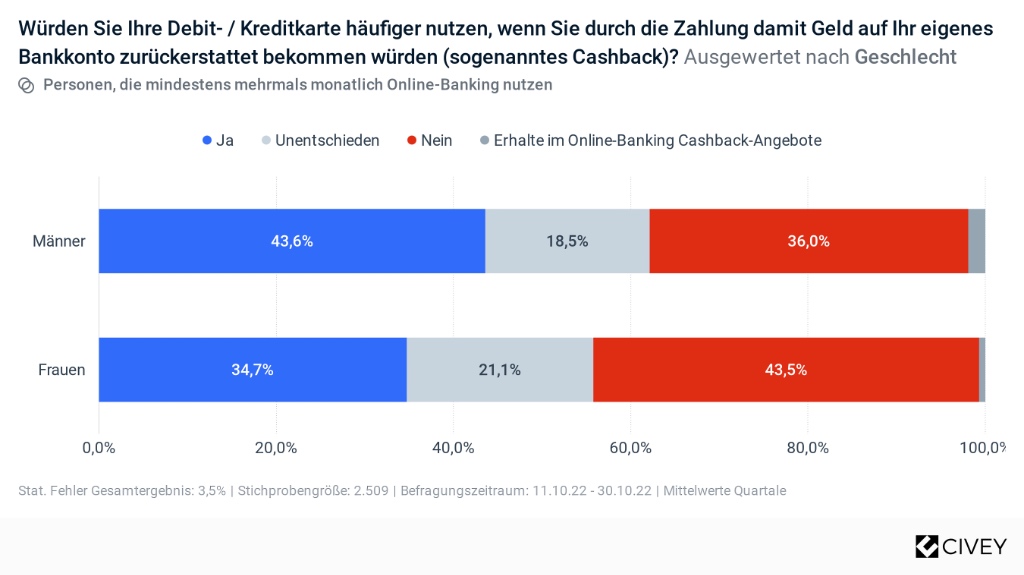

Stimmen die Voraussetzungen des Angebots, sind die Kund:innen bereit, dafür dann auch häufiger ihre Karte zu zücken. Das belegen die Ergebnisse der Befragung. Mehr als ein Drittel der Kundinnen und vier von zehn Männern gaben an, häufiger die Debit- oder Kreditkarte einzusetzen, wenn Cashback auf dem eigenen Konto landet.

Vermutlich dürfte sich diese Bereitschaft noch verstärken, wenn Preissteigerung weiter zunehmen, das Thema Sparen also noch mehr in den Fokus rückt.

Cashback ist kein alter Hut – es wird nur falsch angegangen

Die Ergebnisse der Umfrage von Etvas zeigen, dass Cashback für die Bankkund:innen interessant ist. Kreditinstitute genießen ein hohes Vertrauen als Vermittler solcher Angebote. Aber damit es genutzt wird, müssen die Hürden für die Nutzung niedrig sein. Es kommt also letztlich darauf an, den Kund:innen für sie relevante Angebot zu unterbreiten. Dann wird aus „Cashback“ ein echter Mehrwert.

Über den Autor

Sören Timm ist Co-Gründer und Co-Geschäftsführer des Hamburger Fintechs etvas. Das Unternehmen entwickelt einen digitalen B2B2C-Marktplaz für Mehrwertdienste und Card Linked Offers, um Handelsunternehmen und Marken mit Banken und Versicherungen zu verbinden. Eine Option ist das Angebot von Cashback, wobei die KI-Technologie von etvas dafür sorgt, dass die Offerten den Interessen der Kund:innen entsprechen.