Gastbeitrag von Friedrich Hubel, Geschäftsführer Lendico Deutschland

Die Digitalisierung resultiert in einer veränderten Erwartungshaltung des Kunden gegenüber Dienstleistern. Tech-Unternehmen wie Apple, Google oder Amazon haben vorgelebt, wie Service, Design und Technologien genutzt werden, um die steigenden Bedürfnisse der Kunden zu befriedigen. Ihnen ist es gelungen neue Standards zu entwickeln, Kundenwünsche systematisch zu analysieren und so Wege zu finden, diese mit weniger Aufwand und höherer Qualität nachzukommen.

Es ist heute beispielsweise völlig normal, Produkte online zu bestellen und zu bezahlen, ohne dabei je eine Bankfiliale betreten zu müssen. Kunden gewöhnen sich immer stärker daran, dass Technologie ihnen durch Automatisierung gewisse Arbeiten abnimmt und ein ganz neues Verständnis von Service schafft.

All diese Veränderungen betreffen nicht nur den B2C-Bereich, sondern auch den Geschäftskundenbereich. Doch dieser Bereich tut sich mit der digitalen Transformation oftmals noch schwer. Das Corporate Banking ist ein gutes Beispiel dafür.

Firmenkunden bemängeln Digitalstrategien der Hausbanken

Während die Digitalisierung im Privatkundengeschäft bereits deutlich fortgeschritten ist, nimmt der Wandel im Firmenkundengeschäft laut einer Analyse von PwC Strategy erst jetzt langsam Fahrt auf. Und obwohl hiesige Banken längst eigene Digitalisierungsinitiativen im Corporate Banking gestartet haben, attestiere die Mehrheit der Firmenkunden ihren Hausbanken eine rückständige Digitalstrategie und bemängele papiergebundene, zeitintensive oder stark interaktionsaufwändige Abläufe.

So verwundert es keineswegs, dass laut Oliver Wyman von 1.000 befragten Gewerbekunden nur ein Drittel seine Hausbank weiterempfehlen würde. Anders gesagt, nimmt ihre Loyalität ab, während die Wechselbereitschaft steigt.

Laut KfW haben Unternehmer zwar ein sogenanntes primäres Kreditinstitut, dem sie treu verbunden seien und ihm seit etlichen Jahren ihre Geschäfte anvertrauten. Angesichts eines gestiegenen Wettbewerbs durch digitale Anbieter wie FinTechs liegt dennoch eine Frage nahe: Was muss Corporate Banking heute leisten?

Lösungen anstatt komplexer Prozesse

Im Prinzip gilt zunächst, dass die Parameter des Privatkundengeschäfts auch für den B2B-Bereich gelten. So müssen beispielsweise Produkte oder Angebote digital verfügbar sei. Um eine schnellere, einfachere und jederzeitige Nutzung von Konto- und Bezahlfunktionen, Krediten oder Anlagemöglichkeiten zu gewährleisten, braucht es schlanke, transparente Vorgänge und Abläufe. Convenience und Prozessintegration sollten daher über den gesamten Prozess im Mittelpunkt stehen.

Maßgeblicher Grund hierfür: das gelernte digitale Konsumentenverhalten erhöht die Erwartungen an die Customer Journey im Geschäftsleben. Was ein Unternehmer etwa bei einem Kreditantrag oder einer Auslandszahlung erwartet, ist eine optimale Kundenorientierung. Banken und andere Finanzdienstleister müssen die Bedürfnisse des Kunden daher in den Mittelpunkt all ihrer Aktivitäten stellen.

Am Beispiel der Kreditvergabe lassen sich die Anforderungen gut festhalten: Neben einem einfachen Antragsprozess steht eine schnelle und möglichst nachvoll-ziehbare Kreditentscheidung im Mittelpunkt seines Interesses. Im digitalen Zeitalter sollte diese nicht mehr durchschnittlich sieben Tage dauern, wie die von Oliver Wyman befragten Gewerbekunden angaben.

Denn wenn es heutzutage möglich ist, Produkte online zu bestellen und innerhalb von 24 Stunden geliefert zu bekommen, dann sollten sich auch Banken und Finanzdienstleister daran orientieren. Mit anderen Worten: Kreditgeber sollten in der Lage sein innerhalb von wenigen Tagen eine Entscheidung zu treffen und an den Kunden zu kommunizieren.

„Kreditgeber sollten in der Lage sein innerhalb von wenigen Tagen eine Entscheidung zu treffen und an den Kunden zu kommunizieren.“

Viele FinTechs wie Lendico haben die Kundenbedürfnisse längst erkannt, auch weil sie mittlerweile zu den erfahreneren Spielern am Markt gehören. Zwar tut sich natürlich auch bei den Banken hinsichtlich neuer Lösungen für Mittelstandskunden etwas: Im Spätsommer 2018 etwa startete das Mittelstandsportal BluePort der Deutschen Bank. In Zusammenarbeit mit FinTechs können Geschäftskunden hier auf Dienstleistungen jenseits des klassischen Bankings zugreifen. Doch sind Entwicklungen wie diese eher die Ausnahme denn die Regel. Sehr ruhig ist es beispielsweise um Main Funders geworden, die im Sommer 2016 gestartete P2P-Lending-Plattform der Commerzbank.

Beyond-Banking-Dienstleistungen und neue Technologien

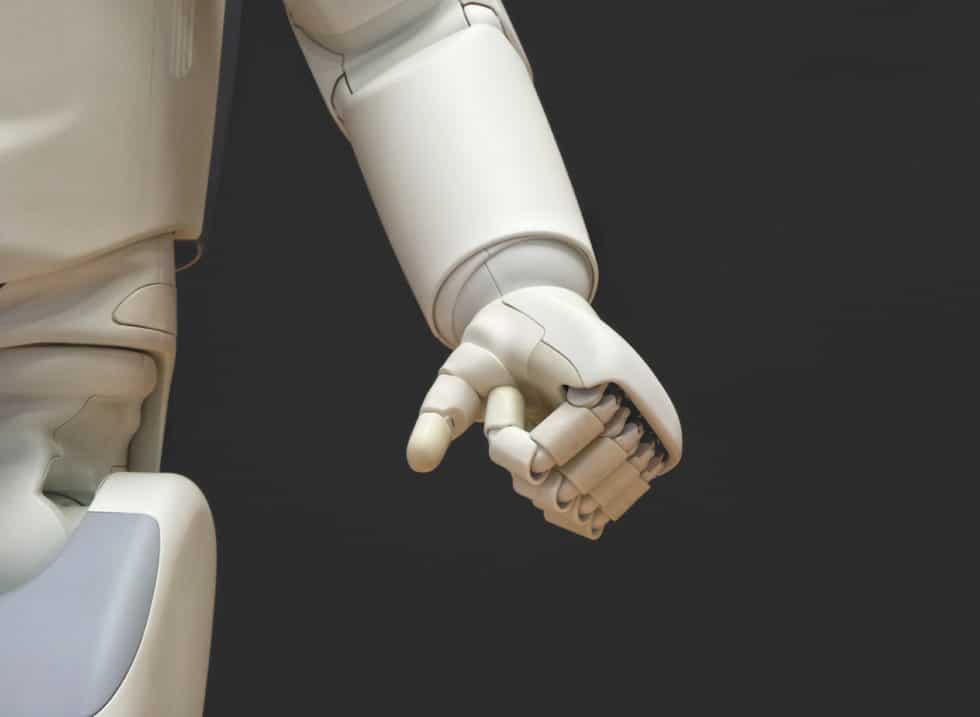

Untätigkeit in diesem Bereich scheint allerdings das Letzte zu sein, das sich Finanzdienstleister erlauben können. Blickt man in die Zukunft, so wird Prozessautomatisierung im Corporate Banking das entscheidende Stichwort sein. Mittelfristig gesehen wird hier auch der Einsatz von Robotics und künstlicher Intelligenz eine große Rolle spielen.

Denn diese Automatisierung wird es erlauben, die neuen Kundenbedürfnisse noch besser und effizienter zu bedienen. Für einen kundenorientierten Beyond-Banking-Ansatz müssen Innovationen wie diese daher frühzeitig Teil der strategischen Überlegungen bei Banken sein. Auch weil Tech-Unternehmen und FinTechs seit geraumer Zeit die Wettbewerbslandschaft nachhaltig verändern – und weiterhin verändern werden.

Über Lendico

Lendico ist ein Digitalfinanzierer für den Mittelstand und bietet kleinen und mittelständischen Unternehmen eine schnelle, einfache und günstige Finanzierungslösung an – und das vollständig digital. Das Angebot umfasst Finanzierungen ab 1,9 % bis zu einer Summe von EUR 450.000 und Laufzeiten von bis zu fünf Jahren. Im Jahr 2013 gegründet ist Lendico seit 2018 Teil der ING in Deutschland und hat sich zum Ziel gesetzt, dem Rückgrat der deutschen Wirtschaft die Zeit und Möglichkeit zu geben sich auf das Wesentliche zu konzentrieren: dem Geschäft nachzugehen, ohne von langwierigen Bankprozessen ausgebremst zu werden.