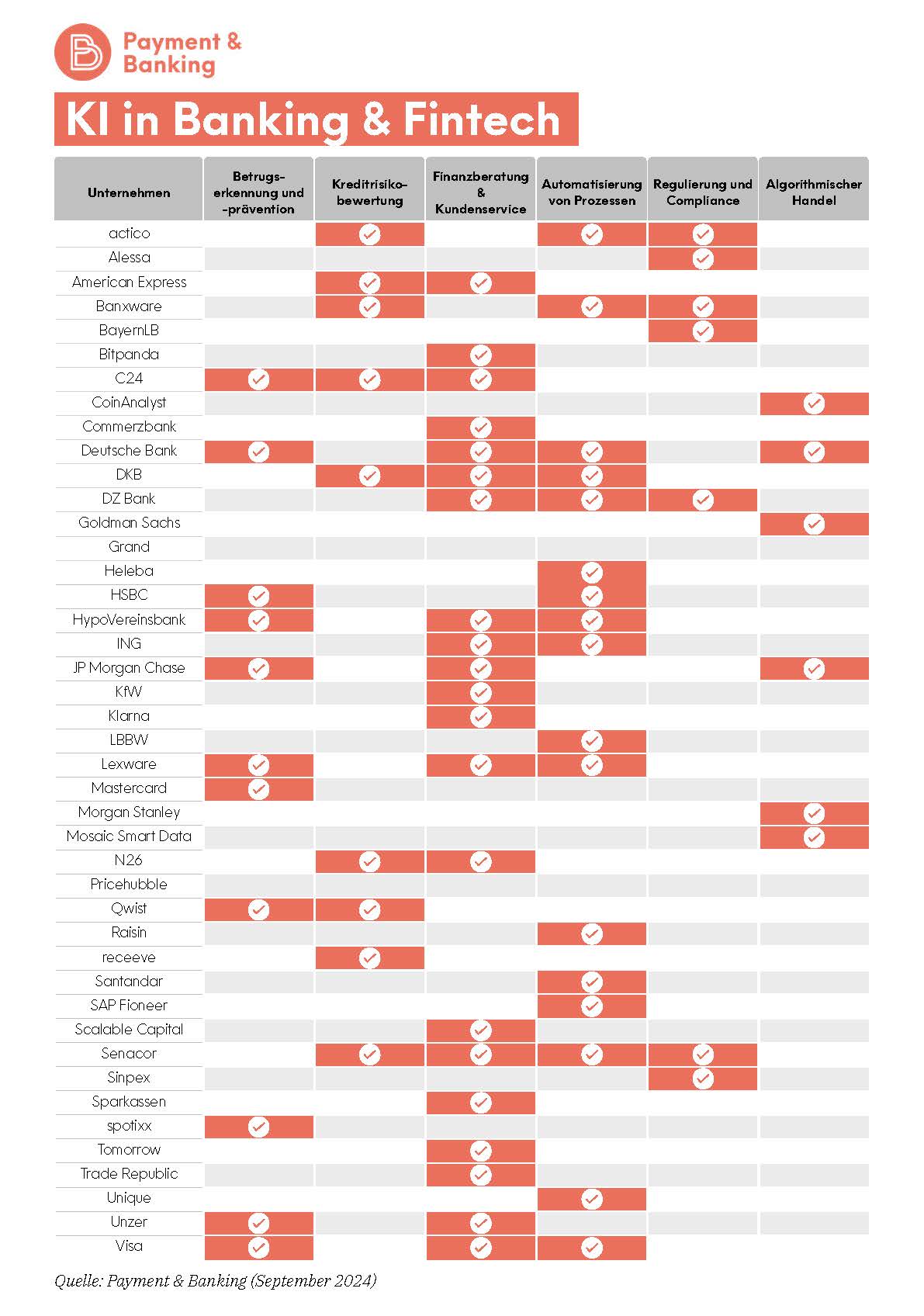

Künstliche Intelligenz bietet große Chancen für den Bankensektor. Doch wo ist sie schon im Einsatz? Payment & Banking bietet eine Übersicht über die KI-Projekte der größten in Deutschland tätigen Banken und Fintechs.

Künstliche Intelligenz hat das Potenzial, den Bankensektor zu verändern. Laut dem McKinsey Global Institute könnte die Produktivitätssteigerung durch Verwendung von generativer KI – also der KI-Gattung, zu der auch ChatGPT gehört – der Branche jährlich Mehreinnahmen von 200 bis 340 Milliarden US-Dollar einbringen.

Diese Chance haben die Unternehmen längst erkannt. Schon heute verwenden sie KI, um Betrug zu erkennen, das Risiko von Krediten zu bewerten, Kundenanfragen zu beantworten, Prozesse zu automatisieren, Regelungen umzusetzen und automatisiert Wertpapiere zu handeln. Payment & Banking schafft nun erstmals einen Überblick über die KI-Projekte der größten in Deutschland tätigen Banken und Fintech.

Anwendungen in der Betrugserkennung und -prävention

KI kann große Mengen von Transaktionsdaten auswerten und dabei helfen, potenzielle Betrugsfälle zu erkennen. Die Deutsche Bank nutzt seit 2019 das eigene Modell „Black Forest“, um Transaktionen auf Auffälligkeiten zu analysieren. Der Kundenbetreuer schaut sich die Verdachtsfälle an und leitet sie bei Bedarf an die Abteilung zur Bekämpfung von Finanzkriminalität weiter. Auch der Kreditkarten-Anbieter Visa sowie die Fintechs Spotixx, Qwist und Unzer nutzen KI, um Betrug bei Transaktionen zu erkennen.

Mit der Hilfe von KI können Banken und Fintech Betrug jedoch auch vorbeugen: So nutzt Mastercard generative KI, um im Dark Web zum Verkauf stehende unvollständige Kreditkartennummern mit realen Kundendaten abzugleichen. So kann das Unternehmen kompromittierte Kreditkarten rechtzeitig aus dem Verkehr ziehen, bevor Kunden geschädigt werden. Das Fintech Lexware nutzt KI-gestützte Systeme, um das Internet nach Phishing-Seiten zu durchsuchen.

Anwendungen in der Kreditrisikobewertung

Um das Risiko von Kredit- und Zahlungsausfällen genau zu bestimmen, sind viele Daten notwendig. Die KI kann diese aggregieren, analysieren und schnell ein Urteil fällen. Ein Unternehmen, das sich auf diesen Bereich spezialisiert hat, ist Receeve. Das Fintech hat eine Inkasso-Software entwickelt, die das Verhalten der Kunden bewerten und eine Rückzahlungswahrscheinlichkeit ermitteln kann. Auch Actico bietet Software für Kreditrisiko-Management an.

Der Technologie-Anbieter Senacor hat Machine Learning-Modelle trainiert, um Kredite zu klassifizieren und die Risikobewertungen zu überprüfen. Die Neobank N26 nutzt die Technologie, um Kreditrisiken zu modellieren. C24 will mit KI die Scorecard für die Kreditvergabe verfeinern.

Finanzberatung und Kundenservice

In diesem Bereich gibt es schon die meisten KI-Anwendungen. Vor allem im Kundenservice ist die Technologie schon weitverbreitet. Hier helfen KI-gestützte Chatbots rund um die Uhr dabei, einfachere Anfragen von Kunden zu beantworten. So bleibt den Mitarbeitern im Kundenservice mehr Zeit für komplizierte Anfragen.

Inzwischen gehen die Angebote der Banken über die herkömmlichen Chatbots hinaus: Die Commerzbank entwickelt derzeit gemeinsam mit dem Microsoft Azure-OpenAI-Service einen Banking Avatar, der als digitalisierte Person Fragen beantworten und auf personalisierte Bankdienstleistungen hinweisen soll. Ähnliche Projekte gibt es auch bei Senacor.

Automatisierung von Prozessen

Überall, wo große Mengen von Daten verarbeitet werden müssen, gibt es ein großes Potenzial, Prozesse zu automatisieren. Die Deutsche Bank nutzt die Technologie für die Nachhaltigkeits-Klassifizierung von Kundendaten, die Helaba nutzt sie bei ihrer Kapitalanlage-Tochter Helaba Invest für die Automatisierung des Rechnungseingangs.

Bei der Buchhaltungssoftware Lexware erkennen Algorithmen die wichtigsten Daten auf Fotos von Eingangsbelegen. Außerdem gibt es seit 2021 ein Team, das an der Automatisierung von Buchungen arbeitet. Algorithmen können automatisch Buchungskonten und steuerliche Sachverhalte erkennen und ermöglichen die vollautomatische Verbuchung und Zuordnung von eingehenden Zahlungen zu den Ein- und Ausgangsbelegen. Außerdem kommt die KI zum Einsatz, um Vorhersagen zur Geschäftsentwicklung der Kunden zu treffen.

SAP Fioneer nutzt KI zum Beispiel, um Kontoschließung und Anpassung von Kontobedingungen zu automatisieren. Auch bei der Entscheidungsfindung hilft die KI mit Vorhersagen, unter anderem um fehlgeleitete Zahlungen automatisch zuzuordnen und Cashflow zu prognostizieren.

Regulierung und Compliance

Im Bereich Regulierung und Compliance ermöglicht KI eine schnelle Umsetzung neuer Richtlinien. Die Fintechs Sinpex und Alessa haben sich darauf spezialisiert, mit KI den Know-Your-Customer-Prozess und die Geldwäschebekämpfung zu automatisieren.

Die genossenschaftliche DZ Bank nutzt KI, um Cyberbedrohungen schneller zu erkennen und so Angriffe zu verhindern.

Algorithmischer Handel

Im Handel helfen Algorithmen, Veränderungen an den Finanzmärkten frühzeitig zu erkennen und automatisch mit dem Kauf oder Verkauf von Wertpapieren zu reagieren.

Die Deutsche Bank hat zum Beispiel eine KI namens „Next best offer“ entwickelt, die Portfolios von vermögenden Kunden auf Risiken analysiert und alternative Produkte vorschlägt, wenn das Risiko für einen Posten im Portfolio steigt. Die Empfehlung wird dabei den Portfolios vergleichbarer Kunden entnommen. Auch Goldman Sachs und Morgan Stanley sind im algorithmischen Handel aktiv.

Derzeit handelt es sich bei der Grafik noch um eine Auswahl von einigen uns bekannten KI-Projekten. Mit dem Feedback aus der Community soll die Grafik weiterwachsen. Wenn ihr gerade spannende KI-Projekte umsetzt, meldet euch gerne mit einer kurzen Beschreibung bei [email protected].

Whitepaper zum Download

Im Rahmen unsere Konferenz „Banking Exchange“ ist ein Whitepaper erstellt worden. Dieses Whitepaper, inspiriert durch die Diskussionen und Erkenntnisse unserer Partner der Banking Exchange, beleuchtet die vielfältigen Facetten des KI-Einsatzes im Finanzsektor.

Es vereint die Expertise führender Unternehmen und Institutionen, um ein umfassendes Bild der gegenwärtigen Entwicklungen und zukünftigen Potenziale zu zeichnen. Von intelligenten ERP-Systemen über fortschrittliche Zahlungslösungen bis hin zu KI-gestützten Risikomanagement-Tools – die Anwendungsmöglichkeiten sind so vielfältig wie transformativ. Gleichzeitig stehen wir vor der Herausforderung, diese Technologien verantwortungsvoll und im Einklang mit ethischen Prinzipien zu implementieren. Im Whitepaper werden wir erkunden, wie KI nicht nur die Effizienz und Präzision von Finanzprozessen steigert, sondern auch neue Wege zur Personalisierung von Dienstleistungen, zur Verbesserung der Kundenerfahrung und zur Förderung finanzieller Inklusion eröffnet. Wir haben uns mit den Chancen und Herausforderungen auseinandergesetzt, die diese technologische Revolution mit sich bringt, und einen Blick in die Zukunft des KI-gestützten Bankwesens geworfen. Hier geht´s zum Download.