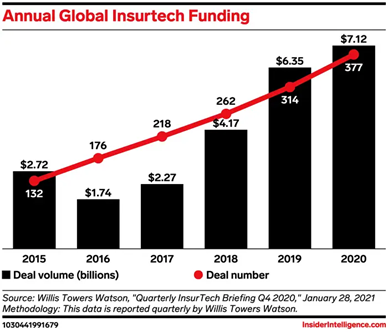

Die kleinere FinTech-Schwester mausert sich. 2020 erreichte das Funding von InsurTechs global ein Allzeithoch von 7,12 Milliarden US-Dollar. Damit sind Investoren das vierte Jahr infolge überzeugt, die Innovationen in der Versicherungsbranche zu fördern. Im Gegensatz dazu fiel das FinTech-Funding um mehr als ein Drittel von 169 Milliarden in 2019 auf 105 Milliarden USD in 2020. Während InsurTechs also Corona trotzen, müssen betroffene FinTechs den Funding-Rückgang ‘verarbeiten’.

So viele Investitionen in InsurTechs wie in 2020 gab es noch nie. Für uns einer von vielen Gründen, sich mit der kleineren FinTech-Schwester vergleichend auseinanderzusetzen.

Im Vergleich: Fintechs und Insurtechs

Was für die europäische FinTech-Szene London ist, ist für die InsurTech-Szene Paris. Ausgerechnet in der Stadt der Liebe ballen sich die meisten Versicherungs-Jungunternehmen (128) in Europa. In Deutschland gibt es laut Capgemini Invent mittlerweile 160 InsurTechs. Allerdings befinden sich davon 68 Prozent noch in early-stage-Phasen (bis einschließlich Series B oder C), bislang haben drei Prozent Marktreife erlangt, Schutzklick.de, ein Angebot der Simplesurance GmbH, das 2012 gegründet wurde.

Ein Blick in die Historie zeigt die Unterschiede schon in den Anfängen

FinTechs und InsurTechs sind fast zeitgleich gestartet: Während die meisten InsurTechs 2015 an den Start gingen, folgten FinTechs ein Jahr später. Der Vergleich jedoch zeigt einen massiven Unterschied in der Anzahl der Gründung: 32 Insurtechs zu 148 Fintechs. Anders ausgedrückt: Auf jedes entstehende InsurTech kommen knapp fünf gegründete FinTechs – ein „Missverhältnis” das bis in diese Tage hinein geblieben ist – auch deshalb, weil es in den unterschiedlichen Marktgrößen von Versicherungen und Banken begründet ist.

Es ist leichter, eine FinTech-Idee umzusetzen als eine InsurTech-Idee

Ist es etwa schwieriger ein InsurTech zu gründen als ein FinTech? Ja, so scheint es! Mit der Durchsetzung von „Open Banking“ und der damit verbundenen PSD2 ist es deutlich einfacher geworden, FinTech-Ideen umzusetzen. Die Bankenbranche öffnet sich zunehmend und finanz-fremde Firmen können schon heute „mit einem Klick“ Banklizenz und -produkte im Repertoire haben. Banking-as-a-service über Solarisbank, Cards-as-a-service über weavr oder Investment-as-a-service über Upvest – jeder kann Finanzlösungen anbieten.

InsurTechs stecken noch in den Kinderschuhen. Dabei gibt es – in Anlehnung zu „Open Banking“ – auch in der Versicherungsbranche das Phänomen „Open Insurance“.

Seit 2018 (!) setzt die Free Insurance Data Initiative (FRIDA) in Deutschland Zeichen, an einem PSD2-Ableger für die Versicherungsbranche zu arbeiten. Ähnlich mutet die ebenfalls in 2018 gestartete „Open Insurance Initiative“ mit ihrem „Open Insurance Standard“ (OPIN) aus London an.

Bleibt den InsurTechs zu wünschen, dass sie diesen regulatorischen Hebel schneller bewegt bekommen, um richtig durchstarten zu können. Aber es besteht Hoffung, denn auch PSD2 brauchte von der Idee bis zur Umsetzung sieben Jahre.

Beide Branchen haben ähnliche Probleme und Ziele

Immerhin gibt es schon Anbieter, die Versicherungen in ihren Silos aufbrechen und vernetzter zu machen. Sowohl InsurTechs und FinTechs arbeiten beide am Einbetten ihrer Services in den Nutzerkontext. FinTechs waren nur eher befähigt dazu, weil der Markt schon früher disruptiert wurde. Dass InsurTechs auch auf den Trend der Öffnung und des Einbettens aufspringen, kann nur dienlich für deren Skalierung sein.

Ihre Probleme beispielsweise sind ähnlich. Vermehrten Regulierungen sehen sich grundsätzlich beide gleichermaßen gegenübergestellt. Mit einem rigoroseren regulatorischen Eingriff sehen sich derzeit jedoch Versicherungs-Jungunternehmen konfrontiert. Kürzlich forderte die BaFin, dass InsurTechs bei Gründung bereits alle vermeintlichen Verluste bis zum Eintritt in die Gewinnzone vorfinanzieren müssen (Organisationsfonds).

Auch Konsolidierung ist Thema in beiden Branchen. Laut Capgemini wollen 50 Prozent der Versicherer in Deutschland mit InsurTechs kooperieren und 77 Prozent der deutschen InsurTechs interessieren sich für Partnerschaften mit Versicherungen. Auch Oliver Wyman sagt im InsurTech Radar: „Die InsurTech-Branche ist flächendeckend im Kooperationsmodus.“ In der InsurTech-Szene ist viel Bewegung.

Auf den InsurTech-Geschmack gekommen? Am 25.03. diskutieren wefox, hepster und Qover über die Zukunft der Versicherungsbranche und wie sie mitmischen. Das Meetup findet virtuell und englischsprachig statt. Kostenlose Tickets gibt es für Sie jetzt hier.