Spätestens seit dem Boom der Neobanken und Neobrooker reicht es nicht mehr, wenn Geldinstitute ihr Kerngeschäftsfeld beherrschen und so gesehen gute Arbeit leisten. Sie müssen heute auch aktiv wie nie zuvor um die Aufmerksamkeit und Gunst der Kunden kämpfen. Doch wie können sie diese gewinnen? Der Verhindern von Fraud ist ein wichtiger Baustein gegen Vertrauensverlust.

Eine einfache, aber effektive Möglichkeit, um dem ausgeprägten Konsumentenbedürfnis nach Sicherheit und einem vertrauenswürdigen Partner nach innen und außen effektiv Rechnung zu tragen ist es, Kunden proaktiv vor betrügerischen und fehlerhaften Überweisungen zu schützen. Der IBAN-Name Check stellt eine einfache Lösung dafür dar, die einen immensen Unterschied machen kann – für Anbieter und Kunden gleichermaßen.

Die wichtigsten Themen: Sicherheit und Vertrauen

Vertrauen und Sicherheit sind die größten Bedürfnisse von Bankkunden in Deutschland. Das gilt selbst für jüngere Generation. So kommt beispielsweise eine Umfrage von Statista und YouGov Deutschland aus dem letzten Jahr zu dem Ergebnis, dass 73 % der Menschen ihre Priorität auf eine hohe Sicherheit beim Online-Banking legen. Bei den 18- bis 24-Jährigen sind es knapp Zweidrittel (65 %). Selbst ein kostenloses Girokonto kommt bei den sonst sehr preissensiblen deutschen Konsumenten erst an zweiter Stelle.

Gleichzeitig zeigt eine Studie der Agentur SYZYGY von Ende 2019, dass das Vertrauen in Banken bei 52 % der Deutschen in den letzten drei Jahren vor der Befragung abgenommen. Die Untersuchung kam damals zu dem Ergebnis, dass nur 25 % der Verbraucher ihre Bank für vertrauenswürdig halten.

Digitale Angebote führen zu Kundenbindung

Der Aufbau bzw. die Wiederherstellung des Vertrauens ist daher einer der wichtigsten Dreh- und Angelpunkte für deutsche Kreditinstitute, um ihr Geschäft positiv zu entwickeln. Schließlich ist eine Bank, der ich nicht vertraue, nur ein Anbieter von vielen. Kunden, die nicht von ihrem Geldinstitut überzeugt sind, empfehlen es nicht aktiv weiter und sind darüber hinaus offen für die steigende Anzahl an Mitbewerbern im hart umkämpften Bankingbereich.

Die voranschreitende Digitalisierung und die damit zusammenhängenden Ansprüche der Kunden nach guten Online Services und Plattformen stellt Banken vor weitere Herausforderungen, die sie nicht aufschieben können. Um die Kundenbindung zu stärken und ihre Wettbewerbsfähigkeit auf Dauer zu erhalten, ist der Ausbau ihrer digitalen Angebote unabdingbar. Dies stellt sie jedoch vor vielfältige neue Sicherheitsrisiken, nicht nur aber besonders im Zusammenhang mit betrügerischen und fehlerhaften Überweisungen.

Fraud führt zu Vetrauensverlust

An dieser Stelle schließt sich der Kreis auch wieder zum Thema Vertrauen: Zeigt doch ein hier nicht näher zu benennender aktueller Fall eindrucksvoll, wie schnell sich Fraud, Sicherheitslücken und verfügbare, aber nicht ergriffene Schutzmaßnahmen, in eine schier unaufhaltsame Welle negativer Berichterstattung und Vertrauensverlust auf Konsumentenseite entwickeln können. Dabei ist der Betrugs-anfällige Bereich der Überweisungen von besonderer Relevanz für das Sicherheitsempfinden deutscher Konsumenten, da fast jeder hier Berührungspunkte hat.

Laut Statista tätigen Erwachsene in Deutschland 70 Überweisungen pro Jahr – das sind über 4,5 Milliarden Transaktionen pro Jahr. Es ist schwierig zu sagen, wie viele davon Betrug oder Fehlern zum Opfer fallen, weil es dazu kaum offizielle Zahlen in Deutschlands heterogener Bankenlandschaft gibt. Wir wissen aber beispielsweise, dass in den Niederlanden 3 % aller Zahlungen falsch adressiert sind. Und da spielen Betrugsfälle noch gar nicht mit rein.

Banken überprüfen IBAN nicht

Wenn wir also diese sehr konservativ gewählte und vermutlich viel zu niedrige Rate von 3 % zu Grunde legen und sie übertragen, ergeben sich für Deutschland mindestens 135 Mio. Überweisungen im Jahr, die nicht den geplanten Konto-Empfänger anvisieren. Dazu kommt das Transaktionsvolumen von Geschäftskunden und Organisationen, das hier noch gar nicht eingerechnet ist und sich im mittleren Milliardenbereich bewegt.

Jetzt sagen sie vielleicht, das sollte im Normalfall doch kein Problem sein, schließlich prüfen Banken die Richtigkeit des Zahlungsempfängers? Nur das tun sie leider nicht. Derzeit checkt fast kein deutsches Geldinstitut, ob der Kontoinhaber, also der Zahlungsempfänger, zu der angegebenen IBAN gehört. Klingt seltsam, ist aber so.

Einem Milliardenvolumen an betrügerischen und fehlgeleiteten Überweisungen steht also kein Sicherheitsmechanismus entgegen. Dabei können Banken das Problem relativ einfach, kostengünstig und effektiv mit dem IBAN-Name Check beseitigen.

Die Lösung lautet: IBAN-Name Check

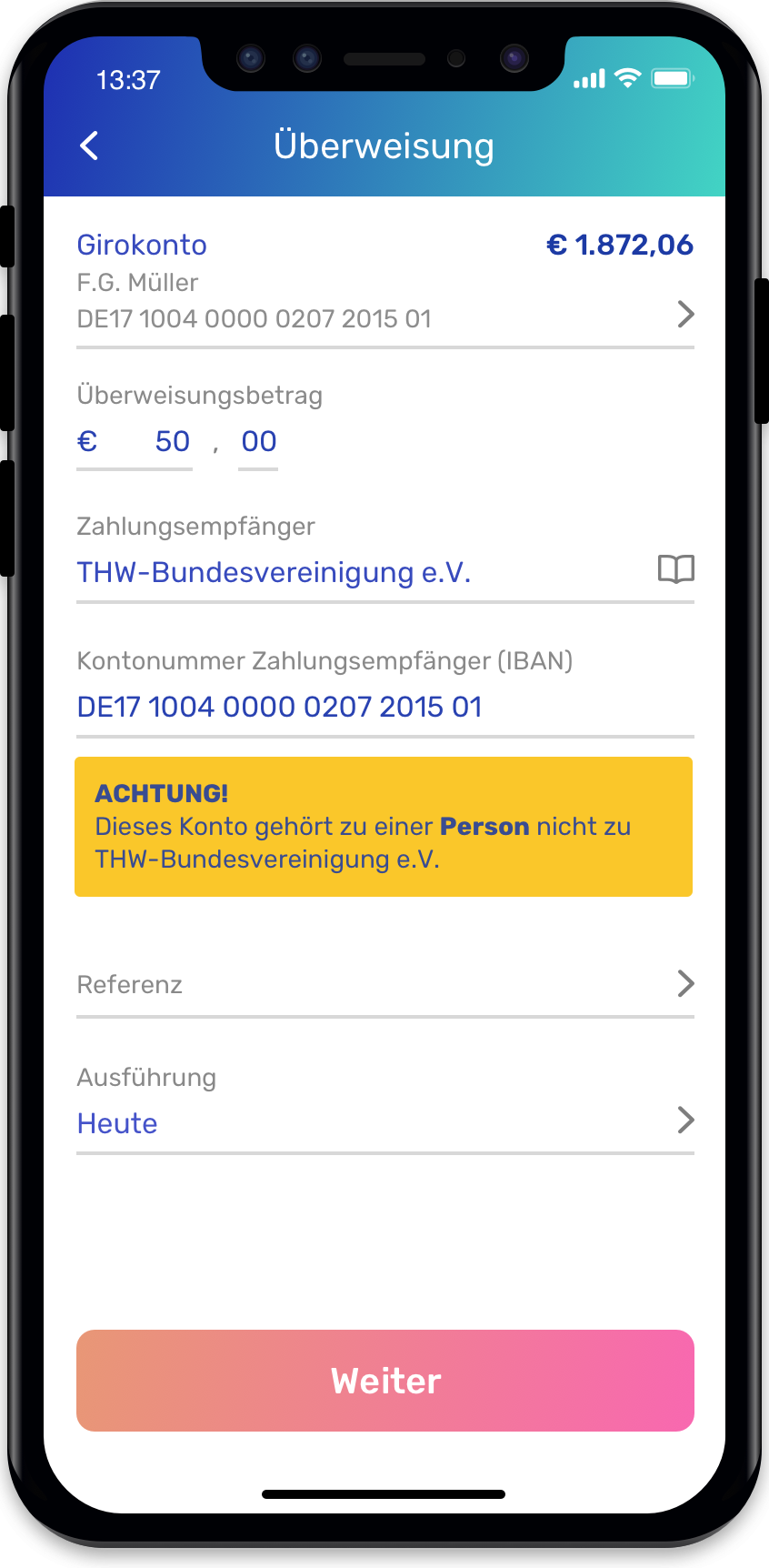

Der IBAN-Name Check überprüft automatisiert, ob der Zahlungsempfänger, beispielsweise ein Online Händler, tatsächlich der Kontoinhaber ist. Er verhindert Fraud. Dabei werden datenschutzgerecht nur Namensvorschläge geprüft, die auf der Kundeneingabe basieren und der Bezahl- oder Bestellvorgang wird nicht gestört, wenn die Daten übereinstimmen.

Damit ist der IBAN-Name Check eine einfache Möglichkeit für Banken, um betrügerische und fehlerhafte Überweisungen zu vermeiden und so die Sicherheit zu erhöhen, während sie ihren Kunden durch den auch für sie sichtbaren und nachvollziehbaren Abgleich aktiv ein besseres Gefühl vermitteln. In anderen Ländern gehört der IBAN-Name Check bereits zum selbstverständlichen Serviceangebot der Banken.

IBAN-Name Check mit SurePay

Das niederländische FinTech Unternehmen SurePay bietet deutschen Banken bereits heute – und ab nächstem Jahr auch anderen Unternehmen – eine fortschrittliche international-fähige Lösung für den IBAN-Name Check.

Die Vorteile für Kunden liegen mit einem extra Schutz vor fehlerhaften oder betrügerischen Zahlungen klar auf der Hand. Aber auch für Banken selbst liefert der IBAN-Name Check immense Mehrwerte:

- Vertrauensbildung und Differenzierung: Den IBAN-Name Check zu implementieren ist eine gute Möglichkeit für etablierte Banken als auch für neuartige FinTech Unternehmen, um ein Differenzierungsmerkmal zu schaffen und sich als Vorreiter zu etablieren, der an der Sicherheit seiner Kunden interessiert ist.

- Verbesserung der Customer Experience: Der IBAN-name Check steigert die Benutzerfreundlichkeit von mobilen Apps und Online Banking-Portalen, die immer mehr zum ausschlaggebenden Auswahlkriterium für Kunden wird.

- Reduzierung von Fraud: Mit dem IBAN-Name Check können Reputationsschäden und finanzielle Schäden aus Bank-, Unternehmens- und Kundensicht vermieden werden. Für Banken bedeutet dies einen Vertrauensgewinn auf Kundenseite und einen zusätzlichen Schutzmechanismus zur Bekämpfung von Fraud und Geldwäsche.

- Reduzierung der Operational Costs: Banken können den IBAN-Name Check einfach und mit geringem Aufwand in ihre Lösungen implementieren. Es ist für sie nicht nötig, eine eigene Lösung zu entwickeln.

- Durch die Integration des IBAN-Name Check können erhebliche Bearbeitungskosten durch falsch adressierte Überweisungen deutlich reduziert werden.

In den Niederlanden konnte SurePay seit seiner Gründung in 2016 schon eine über 99-% Marktabdeckung erreichen. Im zweiten Fokusmarkt UK sind es derzeit über 35 %. Im Ergebnis können 81 % weniger Betrug mit niederländischen IBANs und 67 % weniger fehlgeleitete Zahlungen verzeichnet werden.

Seit Juni diesen Jahres ist SurePay auf weiterem Expansionskurs und auch in Deutschland aktiv, um den IBAN-Name Check europaweit zu etablieren.

Über SurePay

SurePay wurde 2016 gegründet und ist Initiator und Marktführer des IBAN-Name Check. SurePay bietet verschiedene Lösungen für Banken, Payment Service Provider und Partner, um Betrug und Fehler bei Online-Überweisungen zu verhindern. Zu den Kunden und Partnern gehören BNP Paribas, ING, ABN AMRO, Rabobank, NatWest Group, Atom Bank und STRATO.

Über den Autor: Michael Hülsiggensen

Michael Hülsiggensen ist der Business Development Manager Deutschland bei SurePay. Hülsiggensen ist seit Anfang der 2000 Jahre in verschiedenen Funktionen im Finanzdienstleistungsbereich und der Digitalisierung tätig. Seine Schwerpunkte sind unter anderem Payment und Zahlungsverkehr, sowie Risikomanagement.

Headerbild, iStock: Bildnachweis: AndreyPopov