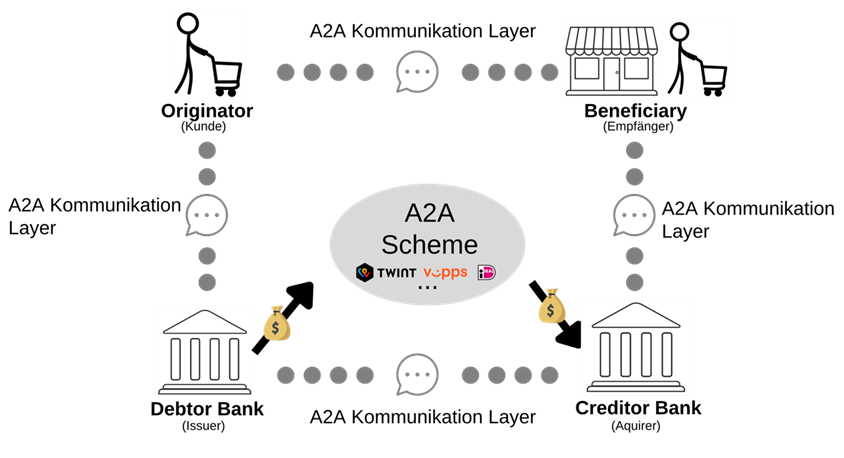

In vielen Ländern in Europa haben sich Account to Account (A2A) Schemes etabliert (in der Paymentindustrie spricht man auch von Person to Person Payments bzw. P2P), die vor allem dank des mobilen Bezahlens über das Handy ihren Weg in die breite Akzeptanz gefunden haben. Nach dem Blick auf die Card Schemes wird im zweiten Teil der Artikelserie den Blick auf die A2A Schemes, also Zahlungen von Bankkonto zu Bankkonto, gerichtet.

Welche Account to Account-Anbieter (A2) gibt es

Einige Beispiele in Europa sind: swish in Schweden, twint in der Schweiz, vipps in Norwegen, MobilePay in Dänemark, iDEAL in den Niederlanden und viele mehr. In Deutschland wird in diesem Zusammenhang gern auf den amerikanischen Zahlungsdienstleister PayPal zurückgegriffen.

Diese A2A Schemes sind in vielen Bereichen an die bekannten Debit Card Schemes angelehnt, sodass es zuerst eine entsprechende Autorisierung gibt (Voranfrage, ob ausreichend Geld auf dem Bankkonto ist), auf die dann das Capture, also die Zahlung folgt. Der wegweisende Unterschied zu den Debit Card Schemes ist, dass für den tatsächlichen Geldfluss die Standard SEPA Wege mit Direct Debit bzw. Credit genutzt werden können und somit mehrere (teure) Dienstleister auf dem Weg eingespart werden können.

Vorstellbar, oder eigentlich fast unumgänglich ist aus meiner Sicht der schrittweise Umstieg auf SEPA Instant Payment (SCTinst). Für einen sofortigen Zahlungsfluss müsste nur das SEPA Instant Element gesetzt werden, das mittlerweile ohnehin im SEPA Standard Scheme enthalten ist.

Aktuelle Situation A2A

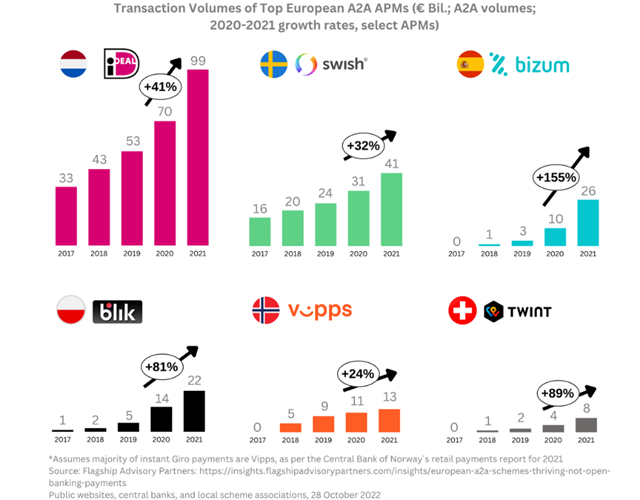

Die Account to Account Schemes haben eine hervorragende Ausgangslage: Ihnen ist es sowohl gelungen, die Endkunden zu überzeugen (oft durch ein „selbstloses“ kostenloses Angebot von P2P payments) als auch über geschickte Deals mit PSPs (oder mit eigenen Lösungen) die notwendige Akzeptanz bei den Händlern herzustellen. Das verdeutlichen die Wachstumsraten im folgenden Schaubild gut.

Herausforderungen A2A

Eine zentrale Aufgabe für die jeweiligen Anbieter wird es sein, die nationalen Lösungen in internationale Lösungen zu verwandeln. In einem vereinten Europa mit einer gemeinsamen Währung ist dies aus Endkundensicht wünschenswert (insbesondere, wenn diese sich grenzüberschreitend bewegen). Für international agierende Händler ist sie aber fast schon erforderlich, um nicht den gleichen Flickenteppich wie bei den Debit Card Schemes (siehe Teil 1 dieser Artikelserie) in Europa vorzufinden.

Eine mögliche Lösung der A2A Schemes für dieses Problem könnte EMPSA (European Mobile Payment Systems Association) bieten. EMPSA ist ein Zusammenschluss europäischer A2A Schemes und arbeitet seit 2019 daran, die Interoperabilität zwischen den Schemes der Mitglieder herzustellen. Den Kunden der teilnehmenden A2A Schemes soll ermöglicht werden, ihre gewohnte Paymentmethode europaweit zu nutzen.

⭐️⭐️⭐️ Die BEX23: Deutschlands Banking-Event #1 ⭐️⭐️⭐️

Aktuell setzt jeder Scheme die Prioritäten zur Umsetzung der Interoperabilität selbst. Eine gesetzliche Vorgabe existiert nicht, die Idee ist derzeit also vom gleichgerichteten Engagement aller Banken (die hinter den jeweiligen A2A stehen) abhängig und steht auf entsprechend wackeligen Füßen. Das Beispiel SEPA Instant zeigt, dass eine konsequente Umsetzung erst mit einem entsprechenden gesetzlichen „Druck“ zu erwarten ist. Dies könnte geschehen, wenn die EU bzw. eine ihrer Initiativen eine europaweite Lösung auf den Markt bringt, wie z.B. ein europäisches Wallet aus dem EPI-Umfeld bzw. des digitalen Euros (Details dazu im vierten Teil dieser Artikelserie).

Eine zentrale Herausforderung der A2A Schemes ist die Finanzierung des Geschäftsmodells. Die Bepreisung des Transaktionsgeschäfts mit Händlern lässt sich analog dem Credit- und Debit Card Geschäft gestalten, aber für die P2P Transaktionen zwischen zwei Endkunden fallen aktuell keine Transaktionsgebühren an. Diese Sonderbehandlung war sicherlich ein kluger Schritt, um die Akzeptanz der A2A Schemes zu fördern, doch die Kosten für die Abwicklung sind natürlich dennoch vorhanden. Langfristig müssen die Schemes für eine solide Finanzierung also entweder die Endkunden an diese Transaktionsgebühren heranführen oder über value added services nach weiteren Umsatzströmen suchen.

News A2A

Im EMPSA Verbund wechseln gelegentlich die Protagonisten, was an sich als Neuigkeit zu werten sein kann. Manche Banken richten ihr Geschäft neu aus und ziehen sich aus der Initiative zurück, andere kommen als neue Mitglieder hinzu.

Spannender ist aber die Tatsache, dass mittlerweile Konsolidierungen von A2A Schemes zu beobachten sind. Exemplarisch sei hier der Zusammenschluss des norwegischen Dienstes vipps und des dänischen Dienstes MobilePay oder die Marktaufgabe des belgischen Payconiq in den Niederladen zugunsten des übermächtigen iDEALs genannt.

Einschätzung

Die A2A Schemes stehen im direkten Wettbewerb zu den im Teil 1 dieser Artikelserie betrachteten Card Schemes. Das bedeutet: Sie müssen genauso verlässlich sein und über eine ähnlich gute Verbreitung innerhalb Europas auf Endkunden- und Händlerseite verfügen. Auf der Endkundenseite sind die bekannten großen Walletanbieter (Apple Pay, Google Pay) sowie PayPal ein schier übermächtiger Gegner. Auf der Seite der Händler haben die großen Schemes (VISA, Master) einen außerordentlich großen Vertriebsvorsprung. Sie haben mit einer einzigen Integration für alle europäischen Länder eine hohe Markteintrittshürde für neue Zahlarten geschaffen. Für die europäischen Händler wäre der Einstieg von A2A Schemes eine große Bereicherung, könnten sie doch einen Großteil der Transaktionskosten einsparen.

In Deutschland gibt und gab es diverse Versuche, ein A2A Scheme aufzubauen (z.B. Kwitt oder Yaptial). Keiner war jedoch erfolgreich genug, um gegen die amerikanischen Player zu bestehen. In zahlreichen anderen europäischen Ländern gibt es zwar wie oben beschrieben einen „local hero“ im A2A Markt, der sich zumindest für das Erste behaupten konnte. Langfristig braucht es aber eine länderübergreifende Lösung im europäischen Zahlungsraum, um konkurrenzfähig zu werden.

Es wäre nicht zielführend, ein bereits bestehendes europäisches Wallet (ob nun iDEAL oder ein anderes) als Standard für alle Länder zu definieren. Geeigneter wäre aus meiner Sicht, die Gedanken der EMPSA Initiative aufzunehmen und einen gemeinsamen europäischen Standard zu definieren, der von allen Anbietern im gleichen Maße genutzt werden kann. Dann wird sich am Ende der beste Ansatz durchsetzen, nämlich derjenige mit der besten customer experience.

Weitere Teile dieser Artikelserie:

- Teil1 credit card und national debit cards (erschienen am 30. März 2023)

- Teil2 account to account

- Teil3 EU Initiativen I: Open Banking, SCTinst, SRTP und SPL

- Teil4 EU Initiativen II: EPI und der digitale Euro