„Embedded Finance“ als Mega-Trend soll das ganze Bankensystem verändern. Der Global Innovation Report 2023 prognostiziert, dass 44 Prozent der Finanzdienstleister innerhalb von zwölf Monaten erheblich in die Entwicklung „eingebetteter Finanzprodukte“ investieren werden.

Doch worum geht es hier überhaupt? Einfach formuliert ist es die Integration von Finanzdienstleistungen in Plattformen von Nicht-Finanzprodukten, es geht um die Aufteilung der bisherigen Wertschöpfungskette in Banken zwischen Bereitstellung und Vertrieb. Hierbei müssen Fragen nach der Datenhoheit oder auch der Gewinnaufteilung pro Use Case diskutiert werden.

Einfacher Zugang zu Finanzdienstleistungen

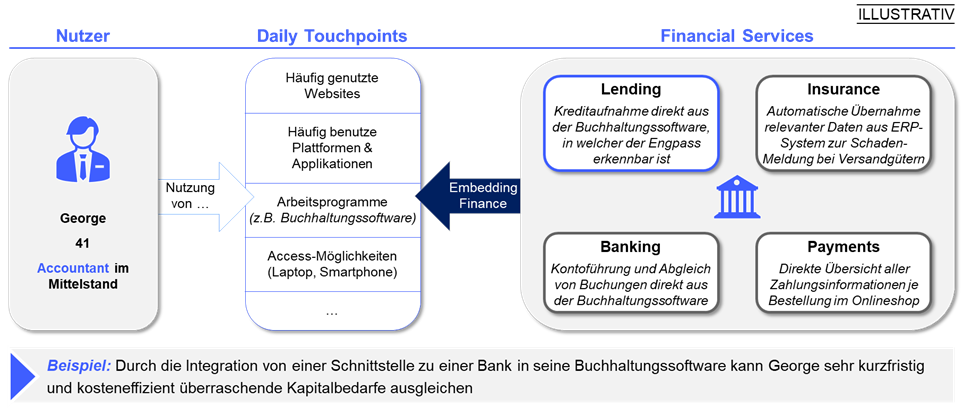

Vereinfachte Darstellung des Grundgedankens hinter Embedded Finance:

Private Endkonsumenten, Selbstständige oder Mitarbeiter in SMEs oder auch großen Unternehmen wollen einen einfach handhabbaren, direkten Zugang zu Finanzdienstleistungen in ihrem gewohnten Arbeitsumfeld, und sie möchten nur ein Minimum an digitalen Tools verwenden. Somit müssen die Finanzprodukte dort sein, wo die Nutzer Ihre Zeit verbringen. Plattformen nutzen daher ihren vereinfachten Zugang mit ihrer positiven Markenwahrnehmung und binden Finanzprodukte – passgenau auf den Kunden zentriert – bei sich ein: durchaus auch per Whitelabel.

⭐️⭐️⭐️ Die BEX23: Deutschlands Banking-Event #1 ⭐️⭐️⭐️

Insbesondere in China ist diese Entwicklung sehr weit fortgeschritten – wenngleich auch die regulatorischen Bedingungen nicht vergleichbar sind. Nutzer haben beispielsweise mit der Super-App WeChat nicht nur ihren Kommunikationsdienst in der Hosentasche, sondern ihre zentrale Plattform in die digitale Welt. WeChat fungiert als Hub zu allen elementaren Dingen des digitalen Lifestyles – mittels Integration von verschiedenen Partnern. Embedded Finance ist hier von elementarer Bedeutung: Tickets kaufen für den Nahverkehr, Einkaufen per E-Commerce, ein Auto mieten oder ein neuer Kredit.

Bedürfnisse der Kund:innen sind divers

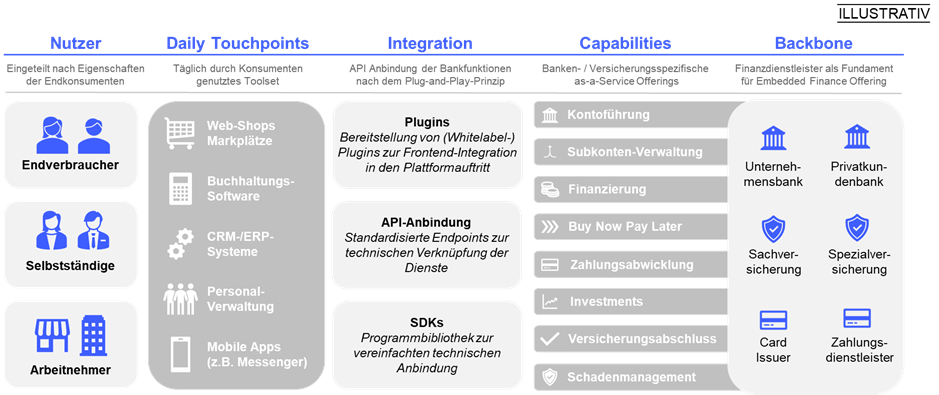

Illustrative Darstellung der End2End Ermöglichung von Embedded Finance für Endnutzer:

In Kooperationen mit den großen Plattformen fokussieren sich Finanzdienstleister auf die Bereitstellung „wertstiftender Finanzprodukte“. Oft überlassen sie damit den Vertrieb / Zugang den Plattform-Betreibern. Doch ist das der Schlüssel oder werthaltige Modell als Blaupause für alle Finanzdienstleister?

Sicher nicht! Die Bedürfnisse und das Umfeld von Kundengruppen sind divers. Es bedarf präzise zugeschnittener Ansätze wie beispielsweise ein Vergleich zwischen SME-Kunde und Multinational Enterprise aufzeigt. Im Fokus steht signifikanter Mehrwert, der Nutzen für den Kunden und hier scheint die Bereitstellung des Produkts mit Integration und „White-Labeling“ der Brand genau der richtige Weg zu sein.

Integration in die Customer Journey notwendig

Um die nahtlose Nutzung angebotener Finanzdienstleistungsprodukte im Kontext der Embedded Financial Services sicherzustellen, ist hier eine volle Integration in die Customer Journey notwendig. Diese geht deutlich über lose Integrationsformen hinaus, wie bei Partner-Referrals oder Integrationen zwischen Vertriebspartnern und Finanzdienstleistern.

Die Integration – mit dem Ziel einer umfassenden Verbesserung des End-to-End Kundenerlebnisses – hat als Basis die intelligente Nutzung von Daten. Eines der besten Beispiele hierfür ist die Vereinfachung des Antragsprozesses, bei welchem bereits bekannte Daten durch den Kunden nicht nochmals erfasst werden müssen. Dadurch verringer sich der Aufwand für den Kunden, aber auch mögliche Nacharbeiten durch Fehleintragungen. Daten sind die zentrale Komponente für diese Art der Wertschöpfung. Sie müssen End-to-End im gesamten Kundenlebenszyklus mittels Data Governance / Processing bewirtschaftet werden.

Vorteil Embedded Finance

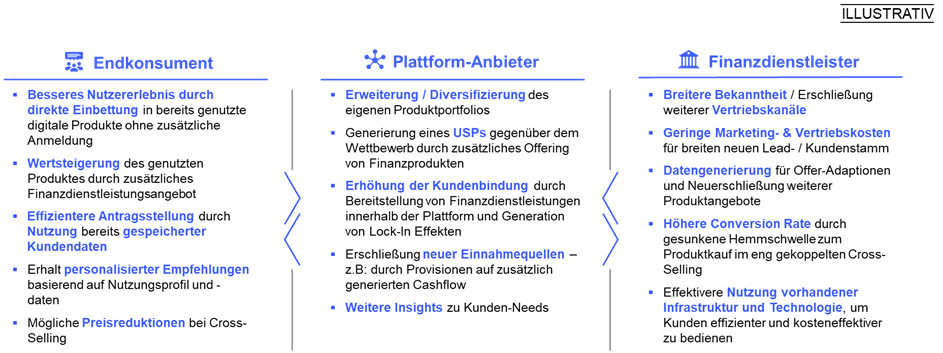

Embedded Finance bringt für alle 3 beteiligten Parteien Vorteile mit sich:

Welche Integrations-Cases in Plattformen sind valide und welche Produkte sind für Endkunden direkt Mehrwert-stiftend? Das sind die Kernfragen. Sind die richtigen Use Cases identifiziert, muss auch die Partnerwahl passen. In der technologischen Welt denkt man nun direkt an API´s und Architekturen, die fairerweise elementar sind. Aber diese Transformation in der Bankenwelt steht und fällt mit dem Partner-Fit. Passen die Vorstellungen beider Seiten zusammen und kann 1 + 1 = 3 sein? Für das Filtern und Aussieben von Use Cases braucht es nicht nur Erfahrung und Expertise, Stichwort: Schlangenöl oder Gamechanger? Es braucht die Bereitschaft, traditionelle Bankprozesse auch außerhalb des Bank-Ökosystems zu denken, um die Grundlagen für neue Wertschöpfungsmodelle zu legen.

Verfielfachen des Umsatzes prognostiziert

Eine der größten Herausforderungen bei der Integration „eingebetteter Finanzdienstleistungen“ ist die modularisierte Bereitstellung, sodass sie perfekt in die Plattform integriert werden kann. Das ist jedoch eine viel diskutierte Frage, die in der Digitalen Transformation der Finanzunternehmen beleuchtet wird. Gibt es die EINE „Embedded Finance“-Strategie, die Blaupause? In unseren Augen nicht. Erfolgskritisch für die Strategie ist neben dem fachlichen und technischen Fit auch der Cultural Match zwischen Partner und Plattform.

Eine präzise Analyse ist unerlässlich, um ein optimales Ergebnis zu ermöglichen. Dass viele Unternehmen solch eine Strategie verfolgen, zeigen die Zahlen von Juniper Research, welche in einer Studie aus dem Jahr 2022 vorgestellt wurden. Dieser zufolge wird sich der weltweite Umsatz aus Embedded Financial Services von 65 Mrd. US-Dollar im Jahr 2022 auf 183 Mrd. US-Dollar im Jahr 2027 vervielfachen.

Schlangenöl oder Gamechanger? Dieser Mega-Trend ist nichts von beidem! „Embedded Finance“ ist der nächste Schritt in der Evolution der Finanzindustrie, der gut konzeptioniert – doing the right – und gut umgesetzt sein muss – doing it right – und so schnell wie möglich – doing it fast – damit die multinationale Konkurrenz einem nicht zuvorkommt.

Über die Autoren:

Marc Wiemann ist Managing Consultant bei Senacor mit mehr als sieben Jahren Expertise in Innovations- und Digitalisierungsprojekten. Sein Schwerpunkt liegt auf der Ende-zu-Ende Lieferung nutzerzentrierter Mehrwerte durch den effektiven Einsatz von Technologie.

Tobias Hödtke arbeitet als Managing Director bei Senacor. In mehr als 15 Jahren in Digital Finance fokussierte sich Tobias auf Banking, Insurance und Payment mit klarem Fokus auf Business und Technologie. Er kennt das Geschäft von der Pike auf: startete als Software Engineer, arbeitete als Consultant und ist seit 2015 Partner.

Wir danken unserem Sponsor Senacor für den Support der kommenden Banking-Exchange, die unter dem Motto BEXtravaganza am 1./2. Juni im Gibson stattfindet. Tickets gibt es hier: