Nur wenige Industrien waren in den letzten Jahren einem so starken Wandel unterzogen wie die Mobilitätsindustrie. Zudem wurde diese von der Corona-Krise im Vergleich zu anderen Branchen besonders hart getroffen, heißt es in einer Untersuchung des Instituts der deutschen Wirtschaft. Inzwischen hat die Mobilität in vielen Regionen der Welt das Vorkrisenniveau wieder erreicht.

Die Situation bleibt jedoch angesichts der Neuausrichtung von Lieferketten sowie dem Krieg in der Ukraine und dem anhaltenden Fachkräftemangel prekär. Die Mobilitätsbranche muss sich nun mit einem sich abzeichnenden und potenziell sehr unterschiedlichen “nächsten Normalzustand” auseinandersetzen.

Dieser Normalzustand ist dabei nur die Spitze des Eisbergs, denn aktuell wirken mit der Dekarbonisierung, der Digitalisierung, dem demografischen Wandel und neuen Ansätzen der Globalisierung vier Megatrends gleichzeitig auf die Mobilitätsindustrie ein.

Es sind diese Umbrüche, die die Mobilitätsindustrie besonders spannend macht. Das geänderte Verhalten und die Ansprüche von digitalen Kunden:innen, die eben nicht mehr nur Autos oder Zug- und Flugtickets glücklich machen, stehen im Fokus des Interesses.

Ökosysteme mit eingebetteten Finanzprodukten gestalten

Nachhaltiges Wachstum von Mobilitätsanbietern wird in den kommenden Jahrzehnten nur durch den Aufbau kundenorientierter Ökosysteme gelingen.

Immer mehr Mobilitätsanbieter integrieren sich heute nahtlos in unseren Alltag. Es ist üblich, einen Arbeits- oder Einkaufsweg mit dem Bus zu beginnen und dann auf die U-Bahn umzusteigen. Oder man fährt für eine Städtereise mit dem Auto zu einem Park-and-Ride-Platz, nimmt die Bahn und nutzt dann eine Bike-Sharing-App, um die Reise zu beenden. Eine wachsende Zahl von Anbietern hat deshalb begonnen, eng mit anderen Branchen zusammenzuarbeiten, wodurch ein immer komplexeres Ökosystem entsteht.

In Berlin gibt es etwa die Jelbi App, die von den Berliner Verkehrsbetrieben (BVG) und weiteren Partnern angeboten wird. Die App ermöglicht es, diverse Verkehrsverbindungen zu nutzen. Der öffentliche ÖPNV wird durch die App mit Sharing-Angeboten und Taxibuchungen verbunden. Dafür wurden Mobilitätsstationen im Netz der BVG eingerichtet, sodass Personen schnell von A nach B gelangen können. Einziger Nachteil: Eine eigene Payment-Funktion steht noch nicht zur Verfügung und der Kunde muss zum Beispiel Paypal oder Sepa nutzen.

Das Beispiel zeigt, dass es oft an Verbindungsstücken zwischen dem Mobilitätsanbieter und den Kunden:innen, die diese Leistungen via App oder Einkauf beziehen, fehlt. Zukünftig können eingebettete Finanzprodukte (Embedded Finance) die Brücke zwischen Kunden:innen und Unternehmen sein.

Im Anschluss an unsere Studie vom 2021, die sich mehr auf den Bereich E-Commerce konzentrierte, haben wir uns erneut mit dem Handelsblatt Research Institute zusammengetan, um die Einstellung der Verbraucher:innen zu eingebetteten Finanzprodukten im Mobilitätssektor genauer zu untersuchen (Download Studie). Für unsere Untersuchung haben wir 24 Mobilitätsanbieter in unseren vier europäischen Kernmärkten (Deutschland, Frankreich, Italien und Spanien) ausgewählt.

Konkret wollten wir herausfinden, bei welchen Mobilitätsanbietern und Automobilherstellern die Verbraucher:innen am ehesten bereit wären, eingebettete Finanzdienstleistungen zu nutzen.

Vorteil: Zuverlässigkeit und Vertrauen

Da es sich bei Embedded Finance um eine relativ neue Technologie handelt, sollte man meinen, dass die Kunden:innen am ehesten bereit sind, Produkte von Marken zu nutzen, die sie als innovativ wahrnehmen.

Auch wenn bestimmte Zielgruppen digitale Unternehmen als Anbieter von Embedded-Finance-Produkten attraktiv finden – beispielsweise wären 22 % der deutschen Befragten bereit, Finanzdienstleistungen von Tier (E-Roller und -Fahrräder) zu erwerben, einer der Marken, die sie in Bezug auf Innovation am höchsten einstufen –, so korreliert dies nicht mit einer höheren Wahrscheinlichkeit mit dem Erfolg eines Finanzprodukts.

Stattdessen sind es die Werte Sicherheit und Zuverlässigkeit, die die größte Überzeugungskraft haben und die Bereitschaft, eingebettete Finanzdienstleistungen zu nutzen, am stärksten beeinflussten.

Noch wichtiger ist, dass sich dieser Trend durch alle Altersgruppen zieht. Ältere Verbraucher sind genauso wie jüngere – in Spanien und Frankreich sogar eher als diese – bereit, eingebettete Finanzdienstleistungen auszuprobieren, wenn es sich um eine Marke handelt, die sie als zuverlässig und sicher wahrnehmen.

Dies deckt sich mit den Ergebnissen unserer Studie aus dem Jahr 2021, in der wir ebenfalls feststellten, dass Vertrauen in eine Marke von grundlegender Bedeutung für die Akzeptanz eingebetteter Finanzdienstleistungen ist.

Embedded Finance als Wachstumsmotor bei Mobilitätsanbietern

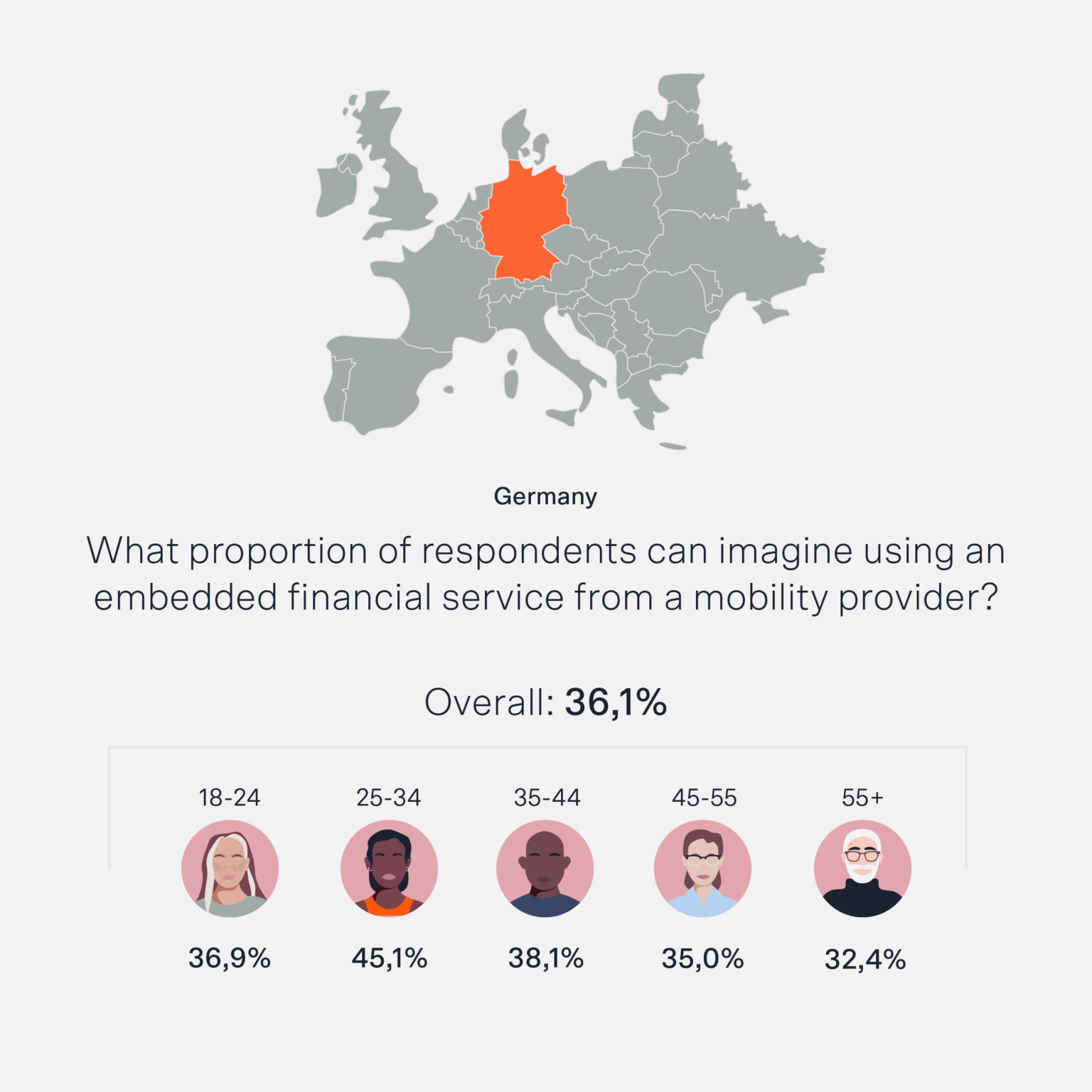

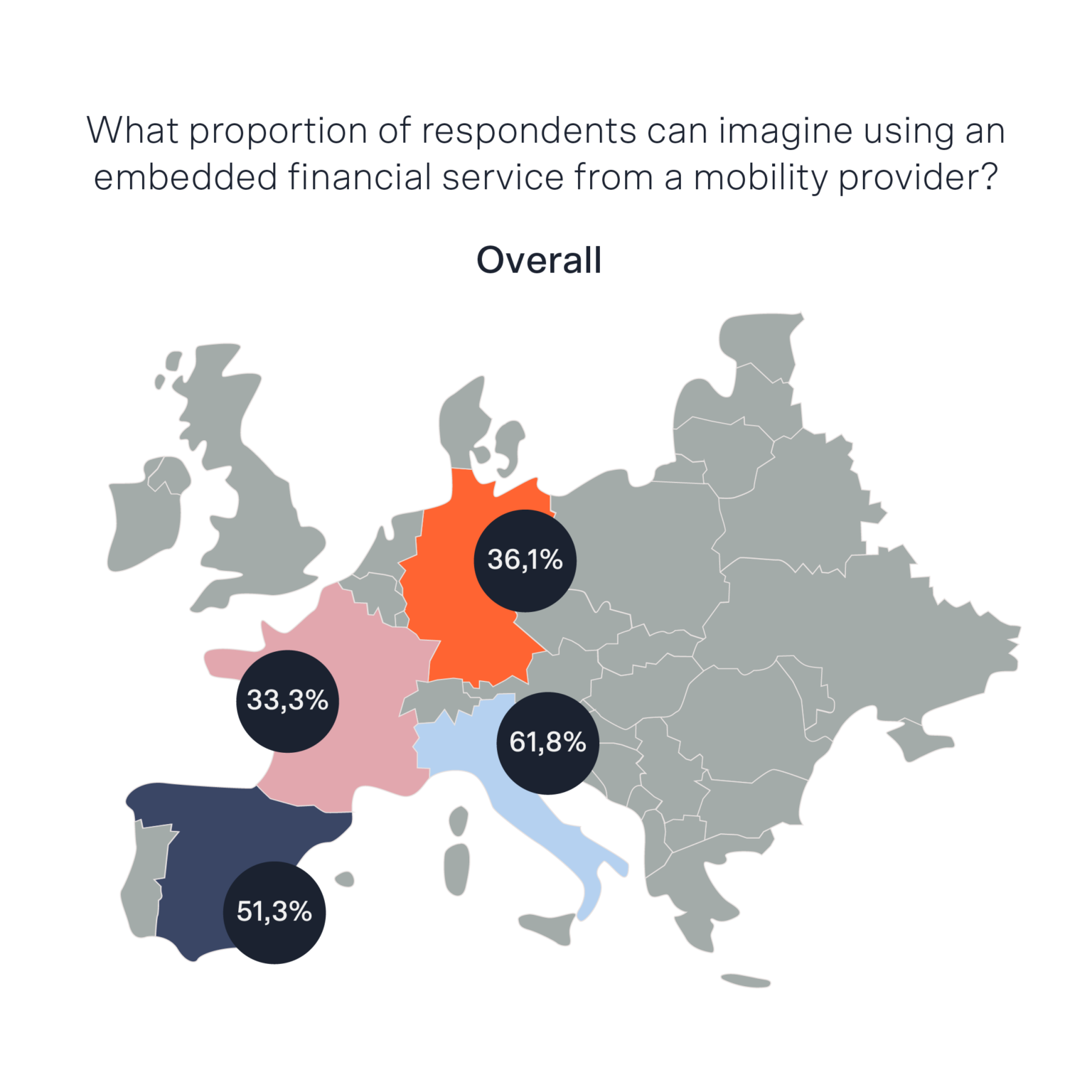

Die Zahl der Personen, die sich vorstellen können, eingebettete Finanzprodukte von Mobilitätsanbietern zu nutzen, reicht von 61,8 % in Italien bis zu 33,1 % in Frankreich.

Die Ergebnisse zeigen: Die Bereitschaft, Finanzprodukte von Mobilitätsanbietern auszuprobieren, steigt. Die Mobilitätsanbieter, die eingebettete Finanzdienstleistungen anbieten, werden schnell viele Vorteile und Erfolge sehen.

Zunächst einmal verschaffen eingebettete Finanzdienstleistungen den Mobilitätsanbietern Zugang zu einer großen Anzahl wertvoller Datenpunkte. Mit Debit- oder Kreditkarten-Daten können sie unter anderem tiefere Einblicke in das Ausgabeverhalten ihrer Kunden:innen und damit auch in deren Bedürfnisse gewinnen. Das bedeutet, dass sie einen viel persönlicheren Service anbieten können. Somit wird das Kundenerlebnis verbessert und auf lange Sicht die Kundenbindung erhöht.

Durch die Integration von weiteren Features können Ökosysteme wachsen und immer ausgefeilter werden. Zahlung, Kredit, Sparkonten, Versicherung, Reiseangebote, all diese Dinge können spielend mit dem Kernprodukt verbunden werden. Aufgrund der Daten können die Serviceangebote genau auf die Bedürfnisse der Zielgruppe zugeschnitten werden.

Die Miles-and-More-Kreditkarte der Lufthansa beispielsweise ist nicht nur eine Zahlungsmethode und ein Treueprogramm. Sie umfasst auch eine Reiserücktritts- und Reiseabbruchversicherung, eine Mietwagenversicherung und andere nützliche Leistungen für Reisende, wie eine Auslandskrankenversicherung.

Entscheidend ist, dass eingebettete Finanzprodukte eine Quelle zusätzlicher Einnahmen sind, die Mobilitätsanbieter nutzen können, um ihre Dienstleistungen zu verbessern und in Innovationen zu investieren.

Davon profitieren nicht nur die Anbieter, sondern die Kunden:innen bekommen ein ganzheitliches Produktpaket, das ihren Bedürfnissen entspricht. Ändert sich die Datenlage, werden die Produkte und Leistungen einfach neu angepasst und die Kundenbindung bleibt erhalten.

Der Weg in die Zukunft

Die Mobilitätsbranche befindet sich in einem radikalen Wandel. Neben den Herausforderungen, die zweifellos vor ihr liegen, gibt es in vielen Bereichen auch ein enormes Wachstumspotenzial. Und Embedded Finance kann das Fundament sein, auf dem Mobilitätsanbieter ein starkes Ökosystem aufbauen, das über ihr Kernangebot hinausgeht und die mehr als nur Mobilitätslösungen vereinen.

In diesem Segment liegt es an etablierten Unternehmen, Automobilherstellern und den zugehörigen Banken sowie jungen Herausforderern aus der Startup-Welt, neue und vor allem kundenorientierte Lösungen anzubieten, die mit den zugeschriebenen Werten – der Wahrnehmung der Kernwerte einer Marke durch die Verbraucher – übereinstimmen.

Von gemeinsam genutzter Mobilität über vernetzte Autos bis hin zu B2B-Mobilitätszahlungen – die Märkte wachsen, aber viele von ihnen sind noch nicht in Geschäftsstrategien oder gar Ökosysteme integriert, damit das große Potenzial genutzt werden kann.

Wenn Ökosysteme von Mobilitätsanbietern die gesamte Wertschöpfungskette abdecken, können sie ein kundenorientiertes, integriertes Angebot schaffen, bei dem die Nutzer über einen Zugang eine reibungslose Customer Journey und ein ansprechendes Kundenerlebnis für eine breite Palette von Produkten und Dienstleistungen genießen können.

Zur Autorin:

Chloé Mayenobe ist Chief Growth Officer und Generalbevollmächtigte von Solaris und ist zuständig für die internationale Expansion von Solaris. Ihre umfangreiche Karriere in der europäischen Zahlungsverkehrsbranche umfasste Positionen in der Unternehmensführung sowie Unternehmensfunktionen in internationalen Umgebungen und während Transformationsphasen von Unternehmen.

Der beste Fintech-Newsletter ever!

Wir versorgen dich täglich mit News, ausgewählten Artikeln und Kommentaren zu aktuellen Themen, die die Finanz-Branche bewegen.