Eine Bilanz-Kolumne von Miriam Wohlfarth zur Digitalisierung von Banken

Wenige Branchen sind so von der Digitalisierung betroffen wie die Banken. Trotzdem drehen sich die Mühlen hier erstaunlich langsam, und die Kreditinstitute müssen aufpassen, nicht vollkommen abgehängt zu werden. Zuerst erschienen auf Welt.de

Das alles fällt in eine Zeit, in der die gesellschaftliche Akzeptanz von Banken durch Finanzkrise, Kostenstrukturen und Niedrigzinsen empfindlich gestört ist.

Kein Wunder, dass viele der ehemals klassischen Bankprodukte heute von Wettbewerbern angeboten werden: Der Zahlungsverkehr wird nahezu komplett durch Onlineanbieter abgedeckt, das Kreditwesen zunehmend auch, bleibt noch die Anlageberatung, aber auch hier steht die Konkurrenz in den Startlöchern.

Was müssen klassische Banken ändern, um künftig noch mitmischen zu können? Gemeinsam mit dem Bankingexperten Jochen Siegert, der schon viel Zutreffendes auf dem Fachblog „Paymentandbanking” veröffentlicht hat, habe ich die sechs größten Bankenirrtümer rund um das Thema Digitalisierung zusammengetragen.

1. Die Digitalisierung wird nicht ernst genommen

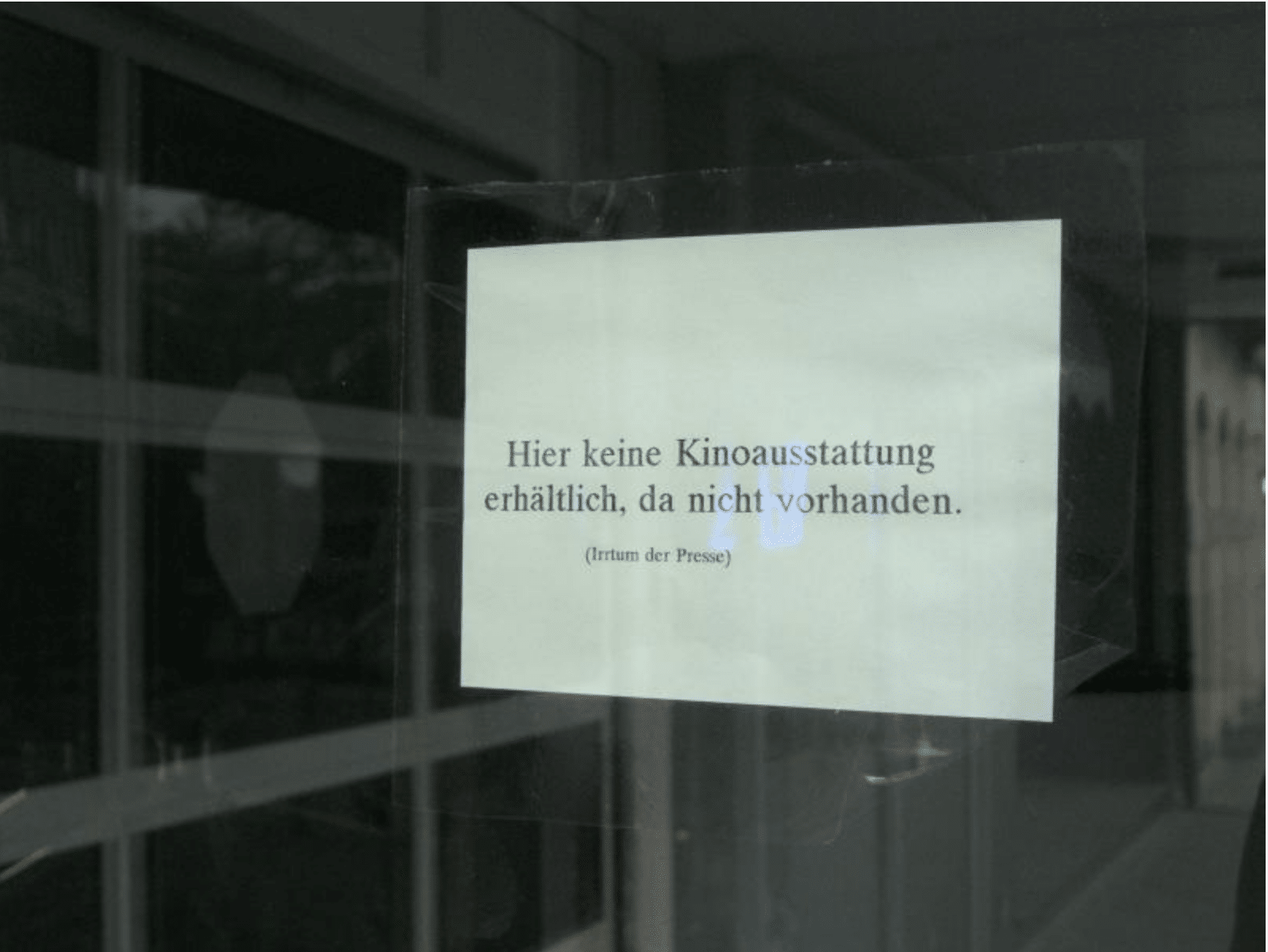

Natürlich ist vielen Bankenvorständen und -aufsichtsräten insgeheim bewusst, dass die Digitalisierung nicht mehr aufzuhalten ist. Doch was tun sie, um ihr Unternehmen für die Zukunft fit zu machen? Beliebt sind Innovationsreisen ins Silicon Valley oder in die Start-up-Szene Berlins. Dort werden hippe Entwickler und ihre Ideen bestaunt, und man beschließt im Rausche der Begeisterung, ein eigenes „Innolab“ zu eröffnen. Für die Umsetzung der Lösungen, die dort entwickelt werden, fehlen dann die firmeninternen Prozesse; das Thema Digitalisierung wird lediglich auf einen Nebenschauplatz ausgelagert, und wenn sich ein Großkunde für die neue Lösung interessiert, heißt es: Momentan leider nicht verfügbar. Um Kunden und internationalen Wettbewerbern zu zeigen, dass man die Digitalisierung ernst nimmt, müssen allerdings nicht nur die internen Prozesse, sondern auch die IT-Budgets überdacht werden. Erst kürzlich wurde die Deutsche Bank in einer Studie abgewatscht, weil sie aktuell angeblich dasselbe Geld für ihre IT ausgibt wie Konkurrent JPMorgan im Jahr 2000, also vor 17 Jahren. Es müsse schon ein „Wunder“ geschehen, so der Studienverfasser, wenn die Deutsche Bank diesen technischen Rückstand wieder aufholen wolle.2. Der Kunde steht nicht im Mittelpunkt

In vielen Banken werden Digitalisierungsprozesse nicht vom Kunden her gedacht. Viele Kreditinstitute haben zwar inzwischen die Mammutaufgabe bewältigt, ihre Hintergrundprozesse zu optimieren. Nur leider bekommt der Kunde davon nichts mit. Jochen Siegert von „Payment and Banking“ sagt: „Die Wettbewerbsfähigkeit eines Unternehmens verbessert sich nicht durch komplizierte Prozesse im Hintergrund. Natürlich ist Effizienz wichtig, sie kann am Ende auch die Preisgestaltung positiv beeinflussen, aber sie schafft noch keine benutzerfreundlichen und zeitgemäßen Produkte.“ Ein Beispiel: 2015 kauften bereits rund 30 Prozent aller Internetkunden über mobile Geräte ein. Laut aktuellen Befragungen könnte diese Zahl deutlich höher liegen. Da aber nur ein Bruchteil von Finanzdienstleistungen und Bezahlprozessen optimiert ist für die mobile Nutzung, vertrauen viele Käufer eher dem Kaufprozess am PC. Eine Wachstumschance, die man sich entgehen lässt.

3. Die falschen Mitarbeiter treffen Entscheidungen

Entscheidend für den Erfolg in einer digitalisierten Welt sind die richtigen Mitarbeiter. Jochen Siegert meint: „Solange die Weichen von Menschen gestellt werden, die E-Mails ausdrucken und ihr eigenes Onlinebanking nicht nutzen, werden Banken das Nachsehen haben.“ Um sich für die Zukunft gut aufzustellen, müssen Hierarchien aufgelöst, Zuständigkeiten neu geordnet werden. Der Leiter der IT-Abteilung ist im Zweifel eher in der Lage, die richtigen Entscheidungen zu fällen, als der Bankenvorstand. Darüber hinaus müssen neue fähige Mitarbeiter gefunden und eingestellt werden. Wie die Deutsche Bank in einem leicht anachronistisch anmutenden Papier feststellt, wird der Arbeitgeber Bank für „digitale Talente“ nur dann interessant, wenn „Entscheidungsfreiräume“ und eine „Lern- und Fehlertoleranz“ entstehen. Ob die klassische Bank künftig allerdings der Ort sein wird, an dem eine „coole Atmosphäre“ herrscht und an dem ein „Feelgood Management“ für passende Rahmenbedingungen sorgt, bleibt noch abzuwarten …4. Marketing ist wichtiger als das Produkt

Viele Konzerne und Banken denken immer noch, dass es für den Erfolg eines Produktes ausreicht, wenn sie es mit einem millionenschweren Marketingbudget in den Markt drücken. Bestes Beispiel: der heimische PayPal-Konkurrent Paydirekt, entwickelt von den deutschen Banken und Sparkassen. Trotz eines enorm hohen Marketingaufwands ist Paydirekt nur mäßig erfolgreich. Knapp 20 Jahre nach der Gründung von PayPal bleibt völlig unklar, wo der Mehrwert der deutschen Kopie liegen soll. Jochen Siegert: „Heute ist es wichtiger denn je, dass ein Produkt zuallererst ein Kundenproblem löst. Über den Erfolg eines Produktes entscheiden der Kundennutzen, die handwerkliche Umsetzung und die Wettbewerbsfähigkeit.“ Sicher nicht das Werbebudget. Zumal die Macher von Paydirekt den potenziellen Nutzer nicht da abholen, wo er sich aufhält: Paydirekt wurde am Bankautomaten, in großen Printanzeigen und in Deutschlands teuerstem Werbespot direkt vor der Tagesschau beworben.

5. Die Onlinekonkurrenz wird belächelt

Eine erfolgreiche Digitalbank in Deutschland heißt N26. Sie wurde lange von den etablierten Kreditinstituten belächelt – fast schon ein Ritterschlag, wenn man bedenkt, dass es Facebook, Google oder Zalando einstmals genauso erging. Heute verzeichnet N26 einen monatlichen Kundenzuwachs, von dem die klassischen Banken nur träumen können. Was Zalando und N26 gemeinsam haben: Sie haben sich darauf konzentriert, erst einmal Kunden zu gewinnen, bevor sie Profit machten. In Deutschland ist es üblich, alles am Profit auszurichten. Das verhindert Innovation. Blogautor Siegert: „Die großen Würfe kommen so gut wie nie aus den etablierten Branchen, sondern von Onlinefirmen, die bisher nicht in der Branche aktiv waren, oder Start-ups, die niemand auf dem Schirm hatte.“6. Zu viele Inhouse-Lösungen

Ein Satz, den ich schon oft gehört habe, wenn wir eine Zahlungslösung für eine Bank entwickeln wollten: „Nein danke, das machen wir inhouse!“ An sich nichts Schlechtes. Aber in der Realität oft problematisch, wenn Mitarbeiter, die schon seit Jahren in einer Bank arbeiten, plötzlich innovativ sein sollen. Zumal sich Entscheidungsprozesse in Banken oft so lange hinziehen, dass ein Produkt bei Marktreife schon wieder veraltet ist – siehe Paydirekt. Jochen Siegert: „Kunden interessieren sich nicht für die Gründe, warum die interne Lösung angeblich die beste war, wenn das Produkt am Ende nichts taugt.“ Wenn die internen Mühlen mal wieder zu langsam mahlen, rät Siegert, manche Dinge doch lieber aus der Hand zu geben und von Experten außerhalb gestalten zu lassen. Auswahl für die Banken gibt es genug, schließlich tummeln sich auf dem Markt viele potenzielle Partner, deren Know-how eine Bank leicht anzapfen könnte – sei es im Bereich Produktentwicklung, sei es bei Datenanalysen, um die Trends von morgen vorherzusagen.

Haben klassische Bankhäuser noch eine Chance?

Werden Bankenvorstände mit solcher Kritik konfrontiert, verweisen sie gerne auf die staatliche Regulation, der sie ausgesetzt sind. Nicht ganz zu Unrecht: Heute ist beinahe jeder Handgriff in einer Bank reguliert. Jedoch sind die Banken selbst daran nicht ganz unschuldig, schließlich sind viele Gesetze erst entstanden, weil der Eindruck entstand, der Staat müsse seine Bürger vor den Banken schützen. Abgesehen davon werden aber auch kleinere Wettbewerber zunehmend reguliert; sie müssen spätestens dann strenge Auflagen erfüllen, wenn sie mit einem großen Kreditinstitut zusammenarbeiten. Darüber hinaus hat die neue EU-Zahlungsrichtlinie PSD2 eindeutige Rahmenbedingungen für Zahlungsanbieter geschaffen. Es liegt also bei den Banken selbst, wie sie ihre Zukunft gestalten möchten und ob es das klassische Kredithaus in zehn Jahren noch geben wird.

Zur Autorin:

Miriam Wohlfarth ist ein festes Mitglied bei paymentandbanking. Als Gründerin und Geschäftsführerin von RatePay mischt sie seit einigen Jahren die FinTech-Szene auf, und ist mittlerweile ein festes Gesicht in der Branche, dabei engagiert sich gerade für die weibliche Riege in ihrem Arbeitsumfeld. Sie ist Autorin, Rednerin sowie Ideengeberin und Initatorin der Payment-Exchange. Seit geraumer Zeit auch BILANZ-Kolumnistin für die WELT.

Die Kolumne werden wir hier künftig regelmäßig abbilden.

Miriam Wohlfarth ist ein festes Mitglied bei paymentandbanking. Als Gründerin und Geschäftsführerin von RatePay mischt sie seit einigen Jahren die FinTech-Szene auf, und ist mittlerweile ein festes Gesicht in der Branche, dabei engagiert sich gerade für die weibliche Riege in ihrem Arbeitsumfeld. Sie ist Autorin, Rednerin sowie Ideengeberin und Initatorin der Payment-Exchange. Seit geraumer Zeit auch BILANZ-Kolumnistin für die WELT.

Die Kolumne werden wir hier künftig regelmäßig abbilden.

Miriam Wohlfarth ist ein festes Mitglied bei paymentandbanking. Als Gründerin und Geschäftsführerin von RatePay mischt sie seit einigen Jahren die FinTech-Szene auf, und ist mittlerweile ein festes Gesicht in der Branche, dabei engagiert sich gerade für die weibliche Riege in ihrem Arbeitsumfeld. Sie ist Autorin, Rednerin sowie Ideengeberin und Initatorin der Payment-Exchange. Seit geraumer Zeit auch BILANZ-Kolumnistin für die WELT.

Die Kolumne werden wir hier künftig regelmäßig abbilden.

Miriam Wohlfarth ist ein festes Mitglied bei paymentandbanking. Als Gründerin und Geschäftsführerin von RatePay mischt sie seit einigen Jahren die FinTech-Szene auf, und ist mittlerweile ein festes Gesicht in der Branche, dabei engagiert sich gerade für die weibliche Riege in ihrem Arbeitsumfeld. Sie ist Autorin, Rednerin sowie Ideengeberin und Initatorin der Payment-Exchange. Seit geraumer Zeit auch BILANZ-Kolumnistin für die WELT.

Die Kolumne werden wir hier künftig regelmäßig abbilden.