Manuel Klein und Alexander Bechtel schreiben in dieser Artikelserie über die Grundlagen unseres Geldsystems und darüber, was sich in Zukunft durch die Einführung digitalen Geldes ändern wird. Hier findet ihr alle bislang erschienen Artikel dieser Serie. In diesem Artikel geht es um den Geldschöpfungsprozess. Wie entsteht neues Geld? Wer darf neues Geld erschaffen und welche Regeln/Beschränkungen gibt es? In diesem Artikel geht es um die Entstehung von Geld der Zentralbank und der Geschäftsbanken.

Wie entstehen neues Bargeld und Zentralbankreserven?

Die wohl bekannteste und weiterhin stark genutzte Geldform ist das Bargeld. Wer erzeugt es und wie kommt es in Umlauf? Bargeld wird von der Zentralbank nicht proaktiv geschaffen, sondern nur, wenn Bankkunden es anfordern. Der Betrag an digitalem Geld auf dem Bankkonto des Kunden wird dann „abgehoben“ und in Bargeld umgewandelt. Da Banken nur einen begrenzten Bargeldbestand in ihren Filialen und Automaten halten, kann es bei größeren Abhebungen dazu kommen, dass die Bank erst Reservebestände bei der Zentralbank in Bargeld umtauschen muss.

Aus diesem Grund müssen größere Abhebungen für gewöhnlich auch bei der Bank angekündigt werden. Nachdem das Bargeld abgehoben wurde, verkürzt sich die Bankbilanz, da die Einlagen gelöscht und das Bargeld vom Bankkunden gehalten wird und somit die Bank nicht mehr als Intermediär auftritt. Es ist wichtig zu betonen, dass in diesem Prozess kein neues Geld entsteht. Es wird lediglich eine existierende Geldform (Giralgeld) in eine andere (Bargeld) umgewandelt.

Finanzkrise hat viel verändert

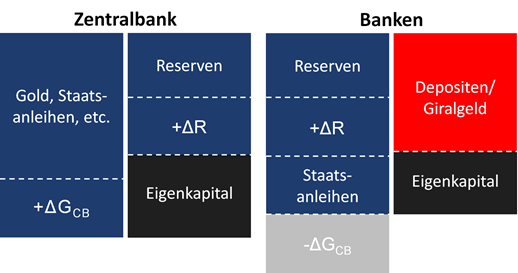

Die Zentralbank kann beliebig neue Zentralbankreserven erschaffen. Früher erzeugten Zentralbanken die Reserven nur, wenn der Kunde (in diesem Fall: Banken) Reserven nachfragten – ähnlich wie heute beim Bargeld. Seit der Finanzkrise 2008 (in der Eurozone seit 2015) erschaffen Zentralbanken weltweit allerdings proaktiv riesige Mengen an Reserven durch Ankäufe von Vermögenswerten (Quantitative Easing). Wie die Bilanzen unten zeigen, erfolgt die Geldschöpfung durch eine Bilanzverlängerung: Auf der Aktivseite werden Vermögenswerte (v.a. Staatsanleihen, G) und auf der Passivseite Reserven (R) in die Bilanz genommen. Die Zentralbank erschafft die neuen Reserven praktisch “aus dem Nichts” und erwirbt damit die Vermögenswerte. Die zusätzlichen Reserven kommen somit in den Wirtschaftskreislauf, genauer: in die Bilanzen der Banken.

Dies tun Zentralbanken jedoch nicht, um Banken mit weiterem Geld zu versorgen, das sie an Wirtschaftsteilnehmer und „Nichtbanken“ ausleihen können, sondern um neben den kurzfristigen Zinsen auch die langfristigen Zinssätze zu beeinflussen, die auf die Staatsanleihen bezahlt werden. Durch die zusätzliche Nachfrage nach den Anleihen steigt deren Preis, was durch die inverse Beziehung zwischen Preis und Rendite einer Anleihe zu fallenden Zinsen führt.

Geldschöpfung: Giralgeld der Geschäftsbanken

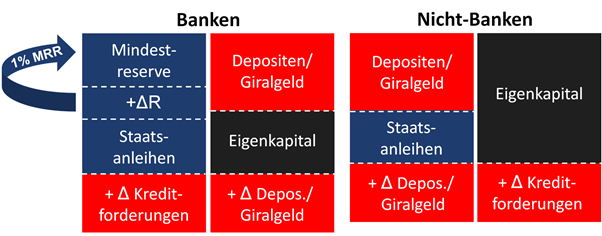

Der größte Teil der Geldmenge, der als Transaktions- und Wertaufbewahrungsmittel verwendet wird, wird jedoch, wie bereits im zweiten Artikel unserer Serie beschrieben, von Geschäftsbanken geschaffen – im Grunde auf die gleiche Weise wie die Zentralbanken Geld erzeugen: per Bilanzverlängerung. Auch dieser Prozess ist unten in Form von Bilanzen dargestellt – dieses Mal durch die Bilanzen der Banken und Nicht-Banken.

Jedes Mal, wenn Banken einen Kredit vergeben, wird zusätzliches Geld erzeugt. Banken verbuchen die Kreditforderung auf der Aktivseite der Bilanz und schaffen auf der Passivseite täglich fällige Verbindlichkeiten. Diese Verbindlichkeiten sind das Geld, welches der Empfänger des Kredits auf seinem Bankkonto vorfindet (Depositen, Giralgeld). Banken können neues Geld aber auch schaffen, indem sie Vermögenswerte kaufen, entweder Finanzanlagen wie Anleihen oder Aktien, oder aber auch reale Assets wie Immobilien. Dieser Prozess ähnelt dem oben vorgestellten Prozess der Reserven-Erzeugung von Zentralbanken.

Bestimmte Anforderungen müssen erfüllt sein

Damit Banken neues Geld schaffen können, müssen sie eine gewisse Menge an Zentralbankreserven vorhalten. Aktuell muss für 100 Euro Kredit ein Euro Reserve vorgehalten werden. Es besteht also eine Mindestreserveanforderung (Minimum Reserve Requirement, MRR) von einem Prozent. Die MRR müssen im Durchschnitt über die sogenannte Mindestreserve-Erfüllungsperioden erfüllt werden so dass Banken auch erst Kredite vergeben und sich die Reserven im Nachhinein besorgen können.

Die selbst erzeugten, täglich fälligen Verbindlichkeiten der Banken sind Forderungen der Schuldner oder Verkäufer der Vermögenswerte, die ihnen das Recht auf die Abhebung von Bargeld in gleicher Höhe geben, was im heutigen System das einzige gesetzliche Zahlungsmittel darstellt. Was der „Nicht-Banken“-Sektor als Geld verwendet, sind daher im Grunde Forderungen an Geschäftsbanken auf die Abhebung von Bargeld. Um es anders auszudrücken: Wir verwenden Gutscheine auf Geld als Hauptzahlungsmittel. Das funktioniert soweit gut, weil Zahlungen letztlich in Zentralbankreserven abgewickelt werden und das Giralgeld jederzeit in Bargeld eingetauscht werden kann.

Unterschiede zwischen der Geldschöpfung von Zentral- und Geschäftsbanken

Zentralbanken haben das Monopol über die Schaffung von Basisgeld. Sie müssen keine Liquiditätsabflüsse oder Abflüsse von anderen Vermögenswerten (wie zum Beispiel Gold) befürchten, da es keinen anderen Vermögenswert gibt, auf den sich ihre Verbindlichkeit bezieht. Zur Zeit des Goldstandards war dies anders: Das Zentralbankgeld war durch Gold gedeckt und die Halter von Bargeld konnten Ihre Forderung auf Gold gegenüber der Zentralbank geltend machen. Mit anderen Worten: Auch wenn physisches Bargeld immer noch als Verbindlichkeit der Zentralbank verbucht wird, gibt es nichts, was der Inhaber von Bargeld von der Zentralbank einfordern kann. Daher können Zentralbanken unbegrenzte Mengen an Vermögenswerten kaufen und folglich Zentralbankreserven im gleichen Nominalbetrag in ihrer Bilanz schaffen ohne dass sie in Liquiditätsengpässe geraten oder zu wenig Gold vorhalten.

Geld nicht unbegrenzt drucken

Anders als Zentralbanken, können Banken jedoch nicht grenzenlos Geld erzeugen. Erstens, müssen Banken die umfangreichen Basel III Regeln befolgen, in denen u.a. Eigenkapitalanforderungen definiert sind. Banken müssen im Verhältnis zu ihren (risikogewichteten) Aktiva einen gewissen Puffer an Eigenkapital halten. Mit anderen Worten: die Depositen dürfen im Vergleich zum Eigenkapital nicht zu groß werden.

Zweitens, müssen die Banken die oben erwähnten Mindestreserveanforderungen erfüllen. Seit der Einführung des “Full Allotment” in 2008, also der jederzeitigen Refinanzierungsmöglichkeit bei der Zentralbank, sind Banken in der Lage (gegen adäquate Sicherheiten) unbegrenzt Reserven von der EZB zu beziehen. Die expansive Geldpolitik der EZB und anderer Zentralbanken nach der Finanzkrise hat außerdem dazu geführt, dass Banken große Mengen an überschüssigen Reserven halten, wodurch die Mindestreserveanforderungen keine wirkliche Begrenzung mehr darstellen und in den letzten Jahren von einigen Zentralbanken sogar komplett abgeschafft wurden. Schließlich ist die Kreditvergabe und somit die Geldschöpfung von Banken natürlich auch durch die Verfügbarkeit von kreditwürdigen Schuldnern begrenzt, an welche die Banken Kredite vergeben.

Ausblick:

Im nächsten Artikel beleuchten wir noch einmal im Detail, warum unser heutiges Geld (meist) eine Verbindlichkeit eines Emittenten darstellt und wie sich dieses Geld von Kryptowährungen unterscheidet. Das Ziel des Artikels ist das Verständnis des Unterschieds zwischen digitalisiertem und digitalem Geld.

Headerbild iStock Bildnachweis: vaeenma