Während Bitcoin und Ether sich sukzessive als Wertvermögen im globalen Finanzsystem etablieren, bleibt der Dollar ganz klar die unangefochtene Leitwährung. Die Coronakrise hat die Nachfrage nach Dollar stark angefacht und gezeigt, dass das aktuelle Finanzsystem unzureichend ausgestattet ist, um diese Nachfrage zu versorgen. In Zeiten einer Pandemie, wenn Liquidität von Unternehmen von einem Tag auf den anderen eintrocknet, steigt die Nachfrage nach Dollar da Unternehmen weiterhin ihre Verbindlichkeiten tilgen müssen. Die Alternative wäre für viele der Insolvenzantrag.

Der Zusammenbruch der Finanzmärkte beschleunigt die Nachfrage nach Dollar da Unternehmen gezwungen sind ihr Risiko zu minimieren und ihr Vermögen in sichere Assets zu bewegen. Andere müssen verkaufen um liquide zu bleiben was den Kursen auf den Finanzmärkten natürlich auch nicht hilft.

Weltweit sind fast alle Schulden in Dollar denominiert. Gerade im US-Ausland, herrscht deshalb, in diesen Zeiten ganz besonders aber auch in normalen Zeiten, ein Ungleichgewicht zwischen Angebot und Nachfrage nach Dollar. Krypto dollar und sogenannte stablecoins sind perfekt positioniert um dieser Nachfrage Abhilfe zu verschaffen und werden in den nächsten Jahren viel Wachstum sehen. Die Welt braucht bessere Mittel und Wege um Dollar zu halten, zu bewegen und Dollar Finanzierungen zu ermöglichen.

Warum ist die Nachfrage nach US Dollar so groß?

In einer freien globalen Marktwirtschaft findet Liquidität unausweichlich ihren Weg dorthin, wo sie die beste Rendite erzielt. Ein großer Teil der von ausländischen Zentralbanken gedruckte Liquidität findet deshalb ihren Weg in den US Dollar. Hier ein paar Begründungsversuche:

- Höhere Zinsen

Obwohl der Leitzins auch in den USA gesunken ist, sind die Renditen in den USA immer noch besser als z.B in Japan oder Europa wo Negativzinsen üblich geworden sind. Der relativ höhere Zins befeuert die Nachfrage nach Amerikanischen Staats- und Unternehmensanleihen. Dollar denominierte Schulden, treiben wiederum die -zukünftige Nachfrage nach Dollar, da Schulden irgendwann zurückbezahlt werden müssen.

- Stärkere Wirtschaft

Die gesamte Technologie getriebene Wachstumsphase der letzten Jahre wurde weitgehend aus den USA gesteuert. Um dies zu beobachten, braucht man nur beispielsweise den Kurs des S&P 500 mit anderen nationalen Börsenindexen zu vergleichen. Auch im privaten Sektor findet die meiste Technologie Innovation in den USA statt. Möchte man in diese Unternehmen investieren, ob privat oder öffentlich gehandelt, braucht man meistens Dollar.

- Dollar Welthandel

Wie eingangs erwähnt, findet fast der gesamte Welthandel in US Dollar statt. Selbst wenn zwei Unternehmen aus dem US-Ausland Handel treiben, ist es üblich Rechnungen in Dollar auszustellen. Einmal weil der Dollar stabil ist aber auch weil Unternehmen wissen, dass sie den Dollar für ihre eigenen Ausgaben wieder benötigen. Besonders hervorzuheben ist hier natürlich der Petro-Dollar Markt.

Dollarisierung

Weil der Dollar so stark ist, hat er in manchen Ländern schon die Nationale Währung ersetzt oder untergraben. Dieses Phänomen, unter Ökonomen als Dollarisierung bekannt, kann zwei Ausprägungen haben. Einmal “top-down” wenn Zentralbanken kapitulieren und den Dollar adoptieren weil sie Inflation und andere Wirtschaftsprobleme nicht in den Griff bekommen sowie “bottom-up” wenn Bürger eines Landes selbständig aus ihrer abwertenden Nationalen Währung fliehen, oftmals gegen den Willen ihrer Regierung.

Beispiele für Länder in denen der Dollar die nationale Währung auf legale Weise ersetzt hat sind Ecuador, Panama, El Salvador die British Virgin Island und weitere kleine Inselstaaten. Beispiele für Länder in denen der Dollar die nationale Währung zwar nicht abgeschafft hat, aber de facto als Bezahlart von Bürgern bevorzugt wird, sind: Venezuela, Argentinien, Cambodia, Costa Rica, Honduras, Irak, Libanon, Liberia, Somalia, Uruguay, Zimbabwe und viele weitere.

In diesen Ländern wird der Dollar als besseres und härteres Geld gesehen und Bürger suchen aktiv nach Mitteln und Wegen an Dollar zu gelangen als Wertaufbewahrungsmittel. Wer schon mal in Costa Rica war wird sich erinnern, das es dort üblich ist als Tourist in Dollar zu bezahlen und das Wechselgeld in colon ausgezahlt zu bekommen. In Venezuela tauschen Bürger ihre bolivars gegen Bitcoin, um ihr Vermögen aus dem Land zu bekommen und dann im Ausland in Dollar zu tauschen. Nur so können die strengen Kapitalkontrollen der Venezolanischen Regierung umgangen werden.

Dollar 2.0 = Stablecoins

Vermutlich wäre die Dollarisierung in manchen Ländern schon viel fortgeschrittener hätte es schon immer bessere technische Mittel gegeben um an Dollar zu gelangen und vor allem um Dollar zu speichern. Denn große Summen in Bar zu speichern ist schwierig und es in nationalen Banken zu halten ist immer mit Risiko behaftet, da die Regierung die Banken kontrolliert und das Geld jederzeit beschlagnahmen kann. Dies ist zum Beispiel in Argentinien 1990 passiert und in Zimbabwe in ähnlicher Form in 2009. Außerdem kann es schwierig sein für Normalbürger überhaupt ein Dollar Konto bei einer Bank zu bekommen.

Die gute Nachricht: heute gibt es diese besseren Mittel, in Form von sogennanten stablecoins. Stablecoins sind Schuldscheine die als Token repräsentiert auf einer Blockchain existieren und mit einem Versprechen verbunden sind, dass sie beim Aussteller jederzeit gegen US Dollar konvertiert werden können. Diese Dollar Stablecoins können genau wie Bitcoin und Ether, peer-to-peer transferiert werden ohne dass eine zentrale Instanz den Transfer unterbinden kann. Da das Netzwerk, genau wie das Internet, global ist, kann jeder daran teilnehmen und damit Zugang zu einem funktionierenden Finanzsystem bekommen. Statt eines Bankkontos halten Nutzer diese Stablecoins in sogenannten “non-custodial wallets”, ohne technisches Risiko, dass das Geld beschlagnahmt wird.

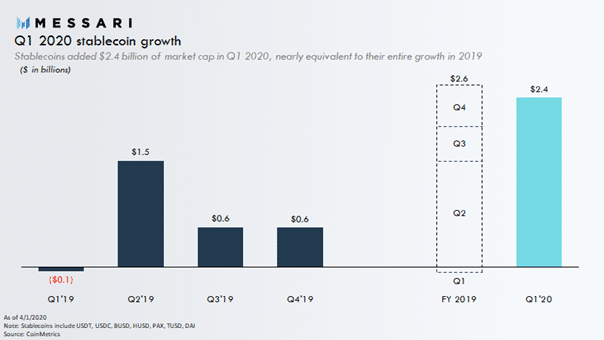

Damit sind stablecoins wie gemacht um die weltweite Nachfrage an US Dollar zu befriedigen. Blockchains wie Ethereum werden zunehmend zu einem Settlement Netzwerk für Dollar Transaktionen. Das ist leicht mit Zahlen zu belegen. Der Marktwert aller stablecoins liegt mittlerweile bei mehr als 8 Milliarden Dollar. Noch beeindruckender ist jedoch die Wachstumsrate. Laut dem Analyse-Portal Messari hat der Marktwert aller stablecoins allein in Q1 2020 mehr zugelegt als im gesamten Jahr 2019.

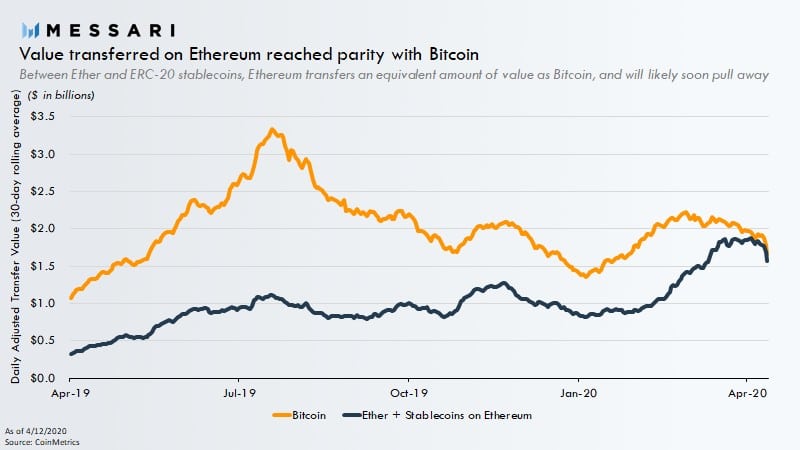

Auf Ethereum, dem Netzwerk auf dem die meisten dieser Stablecoins existieren, hat das abgewickelte Transfervolumen im März zum ersten Mal den aller Bitcoin Transaktionen überschritten. Stablecoins stellen für manche Kryptorfans zwar nicht die gewünschte Entkopplung von Geld und Staat dar, doch sie erfüllen schon heute ein Bedürfnis in vielen Teilen der Welt. Zudem erlösen sie die Kryptowelt von ihrem Ruf, ausschließlich Spekulationszwecken zu dienen. Einer Recherche des Blockchain Analysten Nic Carter zur Folge, hat der Stablecoin Tether zum Beispiel eine Geldgeschwindigkeit von 44. Das bedeutet, dass eine Tether Einheit im Durchschnitt 44 Mal pro Jahr Besitzer wechselt und damit etwa 6 Mal mehr als Bargeld (M1 Geldmenge) in den USA.

Als Nebeneffekt des Wachstums von Bitcoin und Ethereum über die letzten Jahre, hat sich außerdem eine ganze Industrie an Dienstleistern etabliert die den Umgang mit Kryptoassets für Endnutzer erleichtert. Global agierende Kryptobörsen wie Kraken, Coinbase oder Blockchain.com sowie hunderte von lokalen peer-to-peer exchanges auf denen Nutzer wie auf Ebay, Verkaufsangebote von Privaten annehmen können, machen Kryptoassets zunehmend liquide und zugänglich für Nischenmärkte. Dank besserer Wallet Technologie müssen private keys nicht mehr auf ein Blatt Papier geschrieben werden – Nutzer können ihr gesamtes digitales Vermögen auf einem Biometrie-fähigen Smartphone halten.

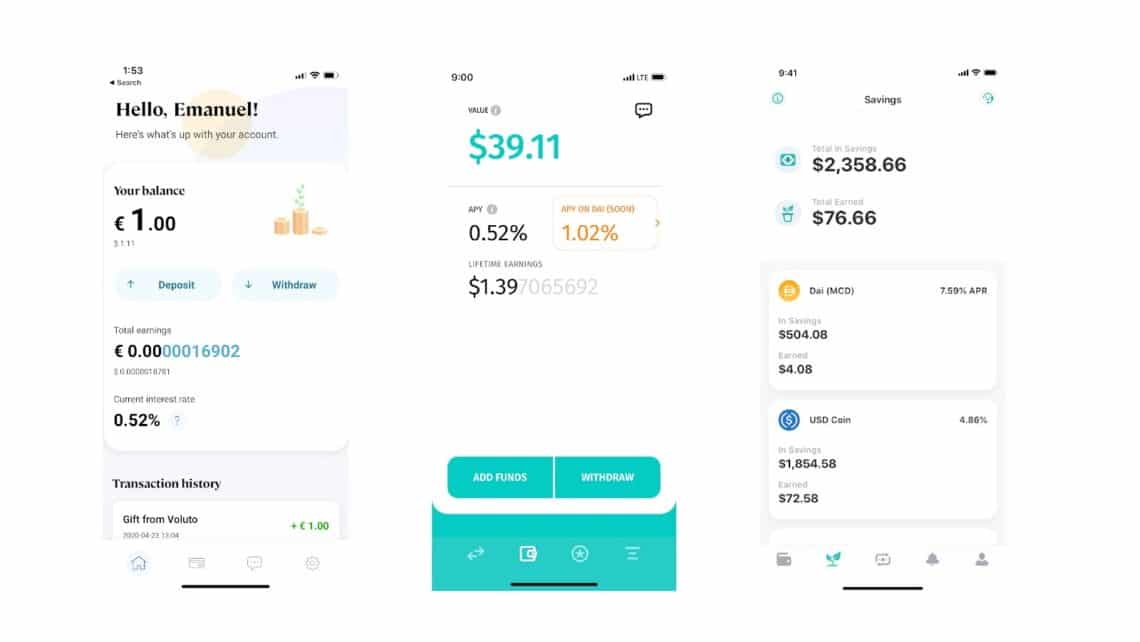

Wie wir gesehen haben, sind Stablecoins besser “vermaktbar” als normale Dollar da sie auf einem globalen Transaktionsnetzwerk existieren und von Endnutzern selbst gehalten werden können. Damit sind keine Mittelsmänner mehr notwendig und Stablecoins können reibungslos zwischen Nutzern weltweit hin- und her geschickt werden. Es entsteht ein paralleles Finanzsystem in dem Entwickler in Schwellenländern via offener API’s auf diese Stablecoins zugreifen können und lokalisierte Finanzapplikationen für Endnutzer bauen können. Für Endnutzer ist es zum Teil gar nicht mehr sichtbar, dass diese Applikationen im Backend auf eine Blockchain zugreifen.

Ich denke Stablecoins werden in den nächsten Jahren stark wachsen und in die Wahrnehmung der Öffentlichkeit rücken. Fintech und Blockchain werden zunehmend zu einem Phänomen verschmelzen – wobei Blockchains einfach nur die präferierte Infrastruktur für Entwickler in Ländern sein wird, wo keine “Banking-as-a-Service” und “E-Geld” Dienstleister existieren. Abzuwarten bleibt, wie die Stablecoins in den nächsten Jahren reguliert werden. Doch selbst wenn diese Regulierungen streng ausfallen sollten, gibt es schon mit “synthetischen Dollarn”, Alternativen auf der Blockchain die nicht weg zu regulieren sind. Dazu nächstes Mal mehr!