Nachdem Sparkassen und Banken hunderte Millionen bei Paydirekt versenkt haben, wird es nun abgeschaltet. Das kann man traurig finden. Oder daraus lernen. Wir hätten da Ideen.

Paydirekt war 2015 mit gigantischen Erwartungen gestartet. Nicht weniger als ein Frontalangriff auf Paypal sollte das neue Bezahlverfahren der deutschen Banken und Sparkassen werden, ein Allrounder beim Online-Shopping. Nach mauen Jahren und hunderten Millionen Euro, die alle Gesellschafter versenkt haben, ist jetzt klar: Ende 2024 ist Schluss mit dem Paydirekt-Debakel. Damit geht eine lange Ära des Leidens zu Ende.

Wir haben bei ehemaligen Weggefährten, Insidern und Branchenkennern gefragt, was die deutsche Banken- und Finanzwelt daraus lernen kann. Aus Gründen des Quellenschutzes haben wir einige Namen anonymisiert, sie heißen hier nur „Branchenexperte.” Payment & Banking kennt die wahren Namen.

Miriam Wohlfarth: „Paydirekt war zu kompliziert”

Seit über zwei Jahrzehnten beobachte ich die Entwicklungen im Bereich der Bezahlsysteme. In dieser Zeit habe ich viele Initiativen gesehen, die versucht haben, neue Standards zu setzen. Nur wenige davon haben sich durchgesetzt – darunter PayPal und Buy Now, Pay Later (BNPL) als Whitelabel-Lösung oder mit prominenten Vertretern wie Klarna. Diese Lösungen haben sich vor allem durch ihre Einfachheit und Benutzerfreundlichkeit ausgezeichnet.

Sie waren intuitiv zu bedienen und bedurften keiner langen Erklärungen.

Paydirekt hingegen hatte von Anfang an Schwierigkeiten. Man versuchte, das Rad neu zu erfinden, indem man alles besser und schlauer machen wollte. Dieser Ansatz führte jedoch dazu, dass die Entwicklung viel zu lange dauerte und die Lösungen beim Marktstart oft schon veraltet waren.

Aus der Sicht der Nutzer und Konsumenten war Paydirekt zu kompliziert. Das System verlangte von Händlern, gleich mit mehreren Vertragspartnern zu arbeiten, was unnötig aufwändig und teuer war. Zudem mangelte es an einer benutzerfreundlichen Erfahrung (UX). Ein einfaches und bequemes Nutzungserlebnis war nicht gegeben.

Diese Faktoren – Komplexität, hohe Kosten und mangelnde Intuitivität – haben letztlich dazu geführt, dass Paydirekt nie die notwendige Akzeptanz erreichen konnte. Deshalb ist es für mich keine Überraschung, dass es jetzt eingestampft wird.

Jochen Siegert: „Kein Weiter-So nach diesem Payment-Debakel zum Fremdschämen“

Kommt das Ende von Paydirekt/Giropay nun überraschend? Nein! In diversen Artikeln und Podcasts haben wir hier frühzeitig und ausführlich das Thema analysiert und die jetzt bekannten Konsequenzen prognostiziert. Das teure Debakel war also sehr vorhersehbar. Ich möchte die Gründe, die zum jetzigen Payment-Millionengrab deutscher Banken und Sparkassen führten, nicht nochmals neu aufzählen.

Mit „Niemand hätte es ahnen können“ kann sich jedenfalls keiner der beteiligten kreditwirtschaftlichen Entscheidungsträger heute herausreden. Gleiches gilt für die Vielzahl operativer handwerklicher Mängel. Man hat sich „stets bemüht”, digitale Zahlverfahren in Deutschland zu etablieren, würde vermutlich in einem Arbeitszeugnis stehen.

Noch peinlicher für die hiesigen Payments-Strategen und -Entscheidungsträger ist aber der internationale Vergleich. In annähernd allen europäischen Ländern waren Kreditinstitute viel erfolgreicher, digitale Zahlverfahren zu etablieren – gegen die gleichen starken Wettbewerber wie in Deutschland. Bizum in Spanien, iDeal in Niederlande, Swish in Skandinavien, Twint in der Schweiz, Blik in Polen. Selbst die US-Banken haben mit ihrem Zelle-Verfahren den Platzhirsch Paypal/Venmo im Bereich P2P massiv in den Schatten gestellt. Von Erfolgen privater Anbieter wie zum Beispiel Klarna möchte ich gar nicht sprechen.

Die hiesigen Banken und Sparkassen, die per Umlage konstant teure deutsche Payment-Fehlschläge ohne Return on Investment (ROI) seit Jahren finanzieren, müssen sich ernsthaft hinterfragen ob ein „weiter so“ mit den immer gleichen Strukturen und oftmals gleichen Personen in der Verantwortung wirklich zielführend ist. Denn wenn diese Entscheidungsträger jetzt wieder PR-Nebelkerzen um das Paydirekt-Ende zünden, etwa zu einer angeblichen „Migration zu EPI/Wero“, scheint zum wiederholten Mal jegliche Realität ignoriert.

Wir haben doch schon bei der Übernahme von Giropay durch Paydirekt gesehen, dass Transaktionen unwiderruflich wegbrechen, wenn man den bisherigen Giropay-Händlern bestehende Schnittstellen einfach abschaltet. Die Gleichung der Fusion von Giropay mit Paydirekt hätte eigentlich 1+1=3 sein sollen: Die Paymentvolumen beider Verfahren kombiniert plus X aufgrund von Synergieeffekten. Das Ergebnis der sogenannten „Migration“ von ehemaligen Giropay-Händler auf die Paydirekt-Infrastruktur zu „Giropay Neu” kennen wir heute: 1+1=0,5. In Konsequenz brauchte die Betreibergesellschaft externe Hilfe durch spezialisierte Restrukturierungsberater.

EPI/Wero startet dieses Jahr ausschließlich mit P2P. Bis EPI/Wero mit Onlinepayment startet, sind vermutlich die technisch obsoleten Giropay/Paydirekt-Anbindungen vom Handel längst abgeschaltet und die Endkunden haben ihre Logins auch vergessen. Hoffentlich nicht vergessen sind bei den Banken und Sparkassen ihre Umlagen für generöse Werbekostenzuschüsse zur Gewinnung von Paydirekt-Händlern und die umfangreiche Marketingmaßnahmen wie TV-Spots vor der Tagesschau oder großflächige Bannerwerbung bei Spiegel-Online oder Bild.de. Bitte kein „Weiter-So“ nach diesem erneuten peinlichen Payment-Debakel. Wann, wenn nicht jetzt, werden endlich grundlegende Konsequenzen bei Personal und Governance gezogen?

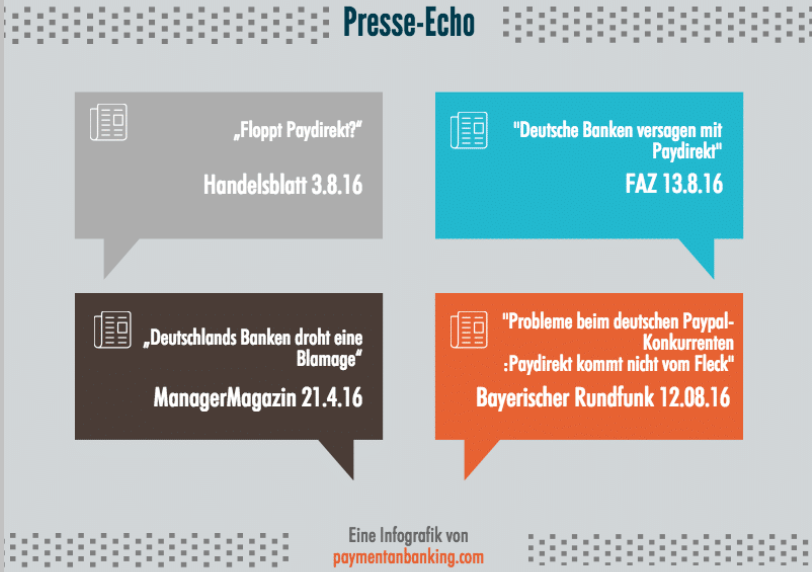

Ausschnitt Infografik 2016 – veröffentlicht von Payment & Banking

Branchenexperte A: „Der Fehler liegt weiter zurück als Paydirekt”

Der Fehler ist nicht Paydirekt, sondern der Fehler liegt weiter zurück. Im Jahr 2006 starteten einige Banken und Sparkassen Giropay. Damals gab es noch kein IPhone, kein Zalando und so etwas wie Mobile Commerce war nicht erfunden. Leider war man damals nicht bereit Giropay zur Online-Version der Girocard zu machen und damit ein preisgünstiges und sicheres Verfahren der Banken in den Markt zu bringen – und dies im besten Fall als bundle aus Online und Offline anzubieten. Statt dessen einigte man sich unter den Banken und Sparkassen für Giropay auf Mondpreise und zudem komplizierte Vertragskonstrukte.

In der Folge blieben die großen Erfolge für Giropay aus, auch weil es mit Sofort einen aggressiven Marktbegleiter gab, der Preis, Bankenabdeckung und direkten Vertrieb im Fokus hatte. Giropay hingegen glaubte über Lobby und Sicherheitsdiskussionen zu punkten. Ein Trugschluss wie man heute weiß. Dass dann Jahre später aus derselben Gruppe erneut ein Versuch gestartet wurde, ohne die Assets oder mindestens die Learnings aus oder von Giropay zu nutzen, ist nicht klug gewesen. Nein, ist reiner Bankenpolitik und Egos geschuldet.

Die von Anfang an unrealistischen Erwartungen an das neue Verfahren Paydirekt, die immer auch lautstark mit der Öffentlichkeit geteilt wurden, machten es auch dem neuen Verfahren nicht leichter. Auch hier machte man dann denselben Fehler wie bei Giropay und setzte auf die ‚Teilnahme‘ der Banken und vor allem auf Banker, die plötzlich eine dynamische Payment-Firma aufbauen sollten. Unter anderem mit der Folge völliger Verwirrung auf der Kunden- und Händlerseite, welche Bank denn dabei war und welche nicht. Nun einen Schlussstrich zu ziehen halte ich für richtig: Lieber ein Ende mit Schrecken (wenn es überhaupt einer ist) als Schrecken ohne Ende. Eine Frage die bleibt ist, warum Paydirek/Giropay nicht Teil von Wero werden konnte. Aber möglicherweise ist das, was vorhanden ist, einfach nicht relevant genug, als dass eine Integration Sinn macht.

Branchenexperte B: „Es rächt sich, wenn eine Lösung ein Problem sucht”

Das System gewinnt nicht, nur weil es groß ist. Die deutsche Kreditwirtschaft, die hinter Paydirekt liegenden Banken und die zur Verfügung stehenden Ressourcen waren zwar groß genug, um mindestens einen Fußabdruck in der Payment-Landschaft zu hinterlassen. Aber es rächt sich, wenn eine Lösung ein Problem sucht. Paydirekt war die Lösung, auf die Kunden nicht gewartet haben. Der Fokus auf dem E-Commerce war zu klein, der Kundennutzen zu gering und im Handel kam es auf mehr als nur den Preis an. Und dass Paydirekt / Giropay nur in Deutschland funktionierte, war sicher auch nicht hilfreich.

Dass man überhaupt den Versuch unternommen hat, eine Alternative zu starten, war mutig und prinzipiell lobenswert. Wer nicht wagt, der nicht gewinnt. Ob man aber fast 10 Jahre benötigt, um zu diesem Ergebnis zu kommen? Darüber kann man geteilter Meinung sein.

Nicole Nitsche: „Paydirekt ist ein Paradebeispiel, wie man es nicht machen sollte”

Wenn Paydirekt eine Patientenverfügung hätte, dann würde darin wohl so etwas stehen wie: Bitte alle nur möglichen lebensverlängernde Maßnahmen einsetzen, die es gibt. Ich gestehe, der Vergleich ist etwas makaber, aber wie oft habe ich im Zusammenhang mit Paydirekt den Satz gelesen: „Totgeglaubte, leben länger”. Nun ja, nun ist der Patient doch gestorben.

Paydirekt ist ein Paradebeispiel dafür, wie man es nicht machen sollte, wenn man ein neues Zahlungssystem auf die Beine stellen will. Gegründet 2015 von einigen der größten deutschen Banken, sollte Paydirekt eine heimische Alternative zu PayPal sein. Aber das Ergebnis? Ein gewaltiger Flop und auch offen gesagt: eine Geldvernichtungsmaschine. Die Verbraucher:innen haben es zu wenig angenommen und die Händler irgendwie auch nicht. Ein zentraler Grund für das Scheitern war also die geringe Marktdurchdringung. Während PayPal weltweit eine riesige Nutzerbasis hat, blieb Paydirekt weitgehend auf Deutschland beschränkt.

Hinzu kamen erhebliche strategische Fehltritte. Paydirekt war stark bankenzentriert, was bedeutete, die Mühlen malen ganz langsamen, ergo Anpassungen an die Marktbedürfnisse wurden viel zu langsam vorgenommen. Ohne die Flexibilität und Innovationskraft, die technologiegetriebene Unternehmen typischerweise mitbringen, war es demnach schwer, wettbewerbsfähig zu bleiben.

Aber halb so wild, mit der Pleite, jetzt haben wir ja EPI und Wero. Man könnte meinen, dass also aus den Fehlern von Paydirekt gelernt wurde, aber weit gefehlt. Wero wird wieder als reines Bankenkonsortium aufgesetzt, ohne die Technologieunternehmen einzubeziehen, die dringend benötigte Innovationsimpulse liefern könnten. Statt auf bestehenden Technologien und Systemen aufzubauen, wird erneut alles von Grund auf neu entwickelt. Das ist ineffizient und verlangsamt die Markteinführung unnötig. Zudem Wero auch technisch gesehen Paydirekt nicht einfach ablösen kann, was vermutlich bei Händlern wieder einen Upfuck bedeutet.

Im Gegensatz dazu konnte iDeal, eine etablierte und weit akzeptierte Zahlungsmethode, erfolgreich an die EPI verkauft werden. Der Schlüssel zum Erfolg von iDeal war seine starke Marktpräsenz und bewährte Technologie. Dinge, welche Paydirekt schlichtweg nicht bieten konnte.

Zusammengefasst zeigt die Pleite von Paydirekt deutlich, dass es nicht ausreicht, nur auf die Unterstützung großer Banken zu setzen. Ein erfolgreiches Zahlungssystem braucht eine starke technologische Basis und die Fähigkeit, sich schnell an Marktveränderungen anzupassen. EPI und Wero sollten aus diesen Fehlern lernen, um effizienter und wettbewerbsfähiger zu sein. Es bleibt abzuwarten, ob diese Lehren berücksichtigt werden oder ob sich die Geschichte von Paydirekt wiederholt.

Ausschnitt Infografik 2016 – veröffentlicht von Payment & Banking

Branchenexperte C: „Die Endkundengewinnung blieb die Achillesferse”

Der Start für Paydirekt mit den gesetzten hohen Erwartungen war nicht leicht. Trotzdem und insbesondere mit der Zusammenführung mit Giropay unter einem einheitlichen Markennamen hatte man das Gefühl, das Unternehmen ist auf dem richtigen Weg. Namhafte Händler wie Otto, Deusche Bahn, Media Markt/Saturn und viele Tausende mehr hatte man direkt oder über die Zusammenführung mit Giropay gewinnen können. Aber die Endkundengewinnung blieb die Achillesferse. Dabei zeigen Beispiele wie Blik aus Polen oder Twint aus der Schweiz, dass es möglich ist, auch gegen starke Lösungen wie PayPal oder Apple Pay gewinnen zu können. Also was sind die Ursachen für das Scheitern?

Da ist zunächst einmal die unklare Zukunft. Denn mit der Zusage eines Großteils der Gesellschafter sich an EPI/Wero zu beteiligen, ohne dabei scheinbar eine Zukunftsstrategie für Paydirekt/Giropay im Kontext von EPI/Wero zu haben, hat den Markt verunsichert. Auf die Frage von Händlern „Soll ich EPI/Wero oder Giropay einbinden?“ gab es keine klare Antwort mehr. Aber auch innerhalb der Gesellschafter wird sicherlich bei Investitionsentscheidungen zugunsten von EPI entschieden worden sein.

Dazu kommt fehlende Kundenbindung. Blik und Twint sind zwei erfolgreiche Beispiele im europäischen Kontext für bankgetriebene Zahlungsverfahren. Durch die Integration von Blik direkt in die Mobile Banking Apps der beteiligten Banken war die Funktion (das „Feature“ des Kontos) einfach da und konnte von Endkunden sofort und einfach genutzt werden. Twint dagegen hat sehr stark die Endkundengewinnung über P2P-(Person-2-Person) Transfer erreichen können. „Twinten“ wurde zum Verb. Die deutschen Banken und Sparkassen hatten aber ähnlich wie bei Paydirekt und Giropay auch bei P2P zwei Verfahren am Start: Kwitt und Paydirekt – beide mit unterschiedlichen angebundenen Instituten. Beiden fehlte somit der notwendige Netzwerkeffekt.

Und dann die Governance. Viele Köche verderben bekanntermaßen den Brei. Paydirekt, Giropay, Girocard, Kwitt waren viele verschiedene, überlappende Zahlungslösungen mit teilweise gleichen, aber eben auch unterschiedlichen Gesellschaftern. Und schaut man tiefer rein, sind die Setups und Strukturen dieser Gesellschaften doch eher auf Kontrolle und weniger auf unternehmerischen Erfolg ausgelegt.

Was also können wir daraus lernen, auch für EPI/Wero? Es braucht für EPI/Wero eine Governance-Struktur, die unternehmerisches Handeln ermöglicht, auch wenn dies dem Erfolg einzelner Produkte oder Lösungen einer oder mehrerer teilnehmender Banken entgegensteht.Es braucht eine klare Strategie für die Endkundengewinnung und die Bereitschaft aller teilnehmenden Institute in diese zu investieren mit Geld, aber viel wichtiger: eine exzellente User Experience. Das bedeutet EPI/Wero muss in die Banking-Apps nahtlos integriert sein. Kein Kunde sucht nach Payment.

Payment ist strategisch und muss so auch behandelt werden. Payment ist das Feature, das Kunden am meisten nutzen. Und wo Karten noch dumm waren, hat Payment heute ein Gesicht: das Wallet auf dem Smartphone. Jedes Payment wird somit zum Touchpoint mit dem Kunden. Wer denn Touchpoint kontrolliert, kann dem Kunden immer mehr Services anbieten (siehe Apple Pay).

Fehler können passieren, wichtiger ist es aus Fehlern zu lernen. Insofern hoffe ich, dass es eine entsprechende Diskussion in den einzelnen Häusern, aber auch gesellschaftsübergreifend gibt. Denn ich vermute, EPI/Wero ist der letzte Versuch.