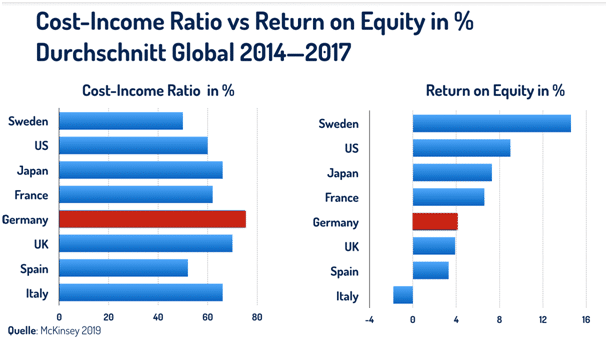

Seit Jahren erzählen die Strategie-Unternehmensberater ihren Finanzdienstleistungskunden die immer gleiche Geschichte: Ihr habt ein Cost-Income-Problem welches weltweit am höchsten ist und das Return-on-Equity liegt weit unter dem internationalen Schnitt. Um an den Problemen zu arbeiten haben die Vorstände in den Banktürmen drei Optionen. Erstens Kosten senken, zweitens Erträge steigern oder drittens beides gleichzeitig.

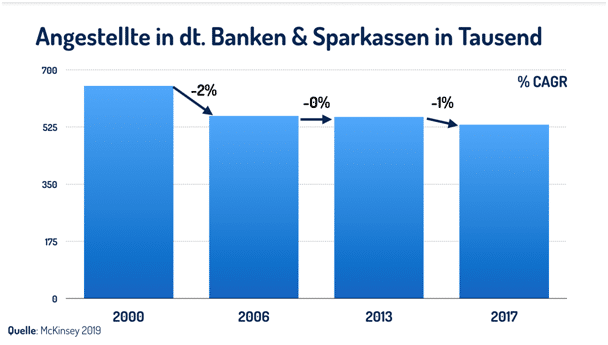

Während wir fast täglich in der Presse von weiteren Filialschließungen und fortlaufenden Entlassungsrunden lesen können, vulgo Kostsenkungen, stellt sich die Frage warum die Vorstände seit Jahren das “Income”-Thema lieber den neuen Anbietern im Markt überlassen? Können Sie am Ende gar nichts anderes mehr als Kosten reduzieren, weil neue Produkte, neue Prozesse und Fokus auf den Kunden so viel schwerer ist als Entlassungen und Filialschließungen? Schauen wir uns das Dilemma doch einmal im Detail an:

Die Unternehmensberater von McKinsey haben es in ihrem 2019er Bankenreport, den Sie schon im Herbst auf unserer BEX19-Konferenz kurz präsentierten, mal wieder sehr drastisch gezeigt. Während deutsche Banken und Sparkassen Fortschritte bei der Genesung der Geschäftsmodelle und Bilanzen machen, hinken sie international noch weit hinterher, wie sich täglich an den Börsenbewertungen zeigt.

“Quer über die drei Säulen des heimischen Bankensystems hinweg liegt die Kostenquote bei 75% und damit höher als in allen anderen untersuchten Ländern” und “die Gewinnsumme des deutschen Bankensektors ist seit 2011 um 24% gesunken” sind keine schönen Feststellungen, die der gemeine Bankvorstand gerne liest.

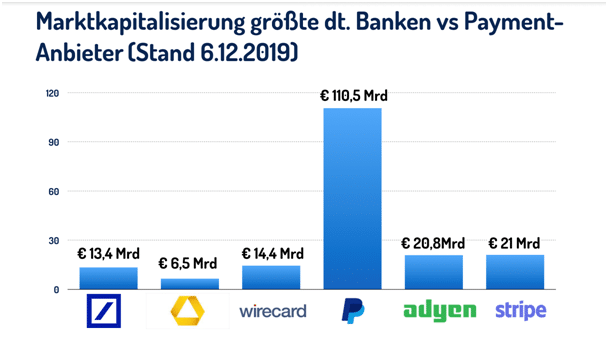

Während unsere hiesigen Finanzdienstleister also ihre Kosten versuchen zu senken, steigern die “Challenger” also Fintech-GrownUps oder “neue” Finanz-Konzerne ihre Erträge signifikant. Erträge, die eigentlich in den Banken und Sparkassen anfallen sollten bzw. könnten. Aufgrund “strategischer Dummheit” wurde im Payment/Zahlungsverkehr z.B. vor Jahren alles desinvestiert was nicht niet-und-nagelfest war. Ferner sind die offensichtlichen Probleme evident, nämlich kundenfokussierte digitale Plattformlösungen zu entwickeln.

In den letzten 20 Jahren haben sich Banken und Sparkassen von annährend allen relevanten Payment-Tochtergesellschaften getrennt (Eurocard, Europay, Payment-Netzbetreiber, Acquirer, Processor/GZS). Wie anschaulich in unserem Podcast #207 erklärt, machen andere Anbieter in Deutschland und Europa mittlerweile damit das große Geschäft:

PayPal

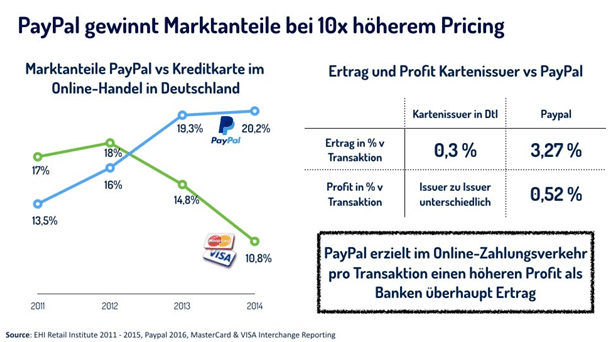

PayPal hat als erstes Unternehmen bei Banken und Sparkassen für einen “Oh-Shit-Moment” gesorgt. Innerhalb von nur vier sehr kurzen Jahren (2011 bis 2014) hat PayPal den kreditwirtschaftlichen Marktanteil, gemessen in der Nutzung der Kreditkarten von Banken und Sparkassen im Online-Payment, geradezu vaporisiert. PayPal hat das erste Mal der deutschen Kreditwirtschaft vor Augen geführt, wie die eigene Rolle als Bank in der Kundenbeziehung marginalisiert werden kann von einem komplett neuen Intermediär. Die globalen PayPal-Erträge im Jahr 2018 lagen bei $15,45 Mrd und die Erträge aus Deutschland, traditionell drittgrößter Markt für PayPal nach USA und UK, werden sicherlich einen sehr hohen einstelligen Prozentbetrag davon ausmachen. So entgehen €1-1,5Mrd mögliche jährliche Erträge den deutschen Banken und Sparkassen.

Gleichzeitig verbrannten diese bekanntlich darüber hinaus hunderte Millionen Investitionen in gescheiterte digitale Paymentlösungen, die vom gleichen Personal immer und immer wieder neu am Marktbedarf vorbei entwickelt wurden. Die Entscheider in Banken und Sparkassen haben im Payment ihre Aufgabe zur Verbesserung des Cost-Income Ratio sogar auf den Kopf gestellt: Sie haben signifikant mehr Kosten generiert und dabei nennenswert hohe Provisionsertrag PayPal überlassen. Chapeau, denn den jährlichen persönlichen Bonus gab es trotzdem noch oben drauf!

Wirecard

Ausgerechnet Wirecard, ein solcher Payment-Challenger, hat für den Abstieg des langjährigen Fußballsponsors Commerzbank aus der 1. Börsenliga (Dax30) gesorgt. Erste Liga ist für die Commerzbank jetzt nur noch das Fussballstadion, das deren Namen trägt. Der 2018er Revenue von Wirecard betrug €2,1Mrd und soll laut deren CEO bis 2025 pro Jahr um 30% wachsen.

Wenn die aktuelle Spiellage so bleibt und Wirecard weiter die versprochenen Tore schiesst, wird im Jahr 2022 Wirecard einen Ertrag pro Jahr generieren, der so hoch ist wie die derzeitige komplette Marktkapitalisierung der Commerzbank.

Adyen

Der Net-Revenue des 2006 gegründeten niederländischen StartUps Adyen, die mittlerweile auch an der Börse gelistet sind, lag 2018 bei annähernd €350 Millionen. Einer der Hauptmärkte von Adyen ist Deutschland und generiert wie Wirecard die Erträge und Profitpools, die eigentlich Kerngeschäft von Tochtergesellschaften deutscher Banken und Sparkassen waren.

Stripe

Spricht man mit den Transaction-Bankern aus den verschiedenen Großbanken, hört man seit 1-2 Jahren immer wieder den Namen Stripe als neuen Wettbewerber, den man plötzlich beim Kunden wahrnimmt. Stripe, ein kalifornisches Grownup im Zahlungsverkehr (hier eine sehr lesenswerte Zusammenfassung der Unternehmensgeschichte) schnappt sich zwischenzeitlich mehr und mehr Transaction-Banking Firmenkundenvolumen, auch in Europa und Deutschland. Stripe als Unternehmen wird mit $23Mrd bewertet. Da es nicht börsengelistet ist, unterliegt es nicht den klassischen Publizitätspflichten. Entsprechend liegt für die Erträge nur eine Schätzung in Höhe von $1,5Mrd vor.

Klarna

Klarna generierte 2018 in Gänze $627Mio Revenue, Deutschland ist traditionell für die schwedische Klarna der stärkste Markt mit dem größten Ertragsvolumen und die Region wuchs 2018 anteilig um 50%.

Im Payment-Vertical zeigen sich also jährliches Erträge im Milliardenbereich für Deutschland. Dieser Topf wächst konstant hoch zweistellig, wurde aber nun von Dritten gehoben, zulasten von Banken und Sparkassen. Um die Dramatik in einen Kontext zu setzen: Die 2018er Provisionserträge des einzig verbliebenen Payment-Vorzeigeprodukts von Banken und Sparkassen, der “Girocard” lagen laut EHI-Schätzung (Präsentation beim EHI-Paymentkongress) bei gerade einmal €240Mio pro Jahr.

Wird darüber hinaus noch der transaktionale Revenue Share und Marketingzuschuss, den die Banken und Sparkassen an Apple für ApplePay bezahlen berücksichtigt, schmelzen die verbliebenen Payment-Erträge dahin wie eine Kugel Eis an den 40 Grad warmen Hochsommertagen letztes Jahr. Durch Unterlassung, Verschlafen und sicherlich auch Überheblichkeit der Entscheidungsträger wurde aus der früheren Ertragsperle Zahlungsverkehr eine kleine Rosine. Die attraktiven neuen wachsenden Champagnertrauben ernten dagegen andere. Prost!

Betrachtet man unsere Payment & Banking Infografik zu Fintech-StartUps in Deutschland, fällt ferner auf, daß so gut wie jedes Produkt bzw. Produktvertical jeder Bank und Sparkasse mittlerweile von mehreren spezialisierten StartUps herausgefordert wird, also de-facto sämtliche Produkte unter Ertragsdruck stehen. Anbieter wie Transferwise im grenzüberschreitenden Überweisungsverkehr, 360T im Corporate FX/Fremdwährungs-Bereich, Taulia/C2FO/CRX-Markets im Supply Chain Finance-Bereich und last but not least Amazon/Paypal & Co im KMU-Kreditbereich.

Dies sind neue einzelne Beispiele, die zeigen, dass gleiche Disinter-mediations-/Marginalisierungs-Tendenzen auch in anderen Produktbereichen längst spürbar sind. Auf welche Prioritäten setzen aber die Entscheidungsträger und ihre Produkt-Verantwortlichen aus Banken in der Republik?

„Gleiche Marginalisierungs-tendenzen sind längst spürbar.“

Die Schlagzeilen in den großen Wirtschaftsmedien bestimmen negative Berichte über sämtliche Vorzeige-Digitalprojekte wie Yomo (N26 Clone der Sparkassen-Finanzgruppe), Copernicus (nie an den Markt gegangener N26 Clone der Commerzbank), Verimi (Google/Facebook-LogIn/Ident-Clone von Deutscher Bank plus Deutschland AG), Paydirekt (PayPal Clone aller dt. Banken & Sparkassen), Yunar (Stocard Clone der Deutschen Bank) und last but not least Kwitt (Venmo Clone der Sparkassen und VR-Banken).

Als kleinster gemeinsamer Nenner all dieser teuren Vorzeigeprojekte lässt sich festhalten: All das ist eine mehrere Jahre zu späte Reaktion auf die Vorbilder, durch ein oft handwerklich mittelmäßig umgesetztes me-too Produkt ohne wirklich gravierend neue Kundenvorteile zu bieten im Vergleich zum Originalanbieter. Angesichts dessen ist letztlich nicht wirklich verwunderlich, daß in den einschlägigen Wirtschaftsmedien die Vorstände durchgehend peinliche Flop-Meldungen ihrer teuer finanzierten digitalen Vorzeigeprojekte lesen müssen. Glauben die Verantwortlichen so ihre Ertragsprobleme aktuell und vor allem in der Zukunft lösen zu können?

Nur durch eine fundamentale Änderung hinsichtlich Kooperationen mit StartUps, die schon Lösungen für derzeitige und morgige Probleme liefern, statt einer langsamen in-house-Entwicklung für Probleme von Gestern und Vorgestern, besteht eine Chance, daß die Verantwortlichen ihre Ertragsprobleme lösen können.

Das Payment-Vertical zeigt, wie viel Ertragspotential der Banken und Sparkassen längst abgewandert ist. Andere Verticals werden folgen. Was bleibt dann übrig?

Wie geht es nun weiter beim Cost-Income Ratio bei gleichzeitigem Gegenwind durch immer neue Compliance-Anforderungen und weiter keine Aussicht auf steigende Zinsen? Irgendwann müssen die Kreditinstitute am Ertrag und damit Income arbeiten, statt wie Getriebene immer weiter die Kosten an die weiter zurückgehende Umsätze anzupassen. “Irgendwann” ist dagegen ganz offensichtlich auch die präferierte Einstellung vieler satter Entscheidungsträger, die schon halb auf den gut versorgten Ruhestand schielen. Nur so lässt sich erklären, daß auf die offensichtlich großen digitalen Herausforderungen weiter so entspannt und ruhig reagiert wird.

2 Kommentare

Das Traurige an der Strategie Kosten zu senken anstatt Erträge zu steigern ist, dass es auf den Rücken der verbleibenden Arbeitnehmer ausgetragen wird.

Dabei wird sich nur allzu gerne dem bequemen Weg der Personalkostenreduzierung bedient. Arbeitsprozesse, die schon zig-Male verschlankt worden sind und die zuvor auf 6 Mitarbeiter verteilt waren, lasten nun auf nur noch 2 Schulterpaaren. So erleben wir es abteilungsübergreifend im ganzen Haus.

Eine Sorgfaltspflicht des Arbeitgebers für seine Mitarbeiter gibt es schon lange nicht mehr.

Hallo Jochen,

Super Artikel, vielen Dank. In die gleiche Richtung geht auch die Feststellung, dass bei der PSD2 nur die Pflicht abgeliefert wurde. Die Chancen wurden konsequent ignoriert. Es liegt die Vermutung nahe, dass in den Vorstandsetagen die ökonomische Realität noch nicht wirklich gelandet ist und vielleicht ließt der ein oder andere ja diesen Artikel und denkt nochmal darüber nach:-).

Lieben Gruß aus München,,

Stephan Heckmaier