Teil 1. zur Artikelserie: Der digitale Euro

Manuel Klein und Alexander Bechtel schreiben in dieser Artikelserie über die Grundlagen unseres Geldsystems und darüber, was sich in Zukunft durch die Einführung digitalen Geldes ändern wird. In diesem Artikel geht es um unser bestehendes Geldsystem, denn ein guter Überblick über die Funktionsweise des heutigen Systems ist die Voraussetzung für ein Verständnis des digitalen Euros.

Das Geldsystem ist eine “Public Private Partnership”

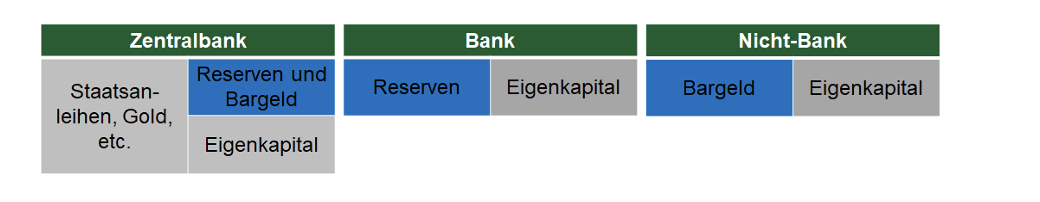

Unser heutiges Geldsystem basiert auf einer “Public Private Partnership” zwischen der Zentralbank und Geschäftsbanken. Beide erzeugen unterschiedliche Arten von Geld, die für unterschiedliche Anwendungsfälle verwendet werden. In diesem Artikel geht es darum, das von der Zentralbank emittierte Zentralbankgeld zu verstehen.

Zentralbankgeld wird von der Europäische Zentralbank (EZB) sowie den nationalen Zentralbanken des Euroraums emittiert und existiert in zwei unterschiedlichen Varianten: als (physisches) Bargeld und in Form von (digitalen) Zentralbankreserven. Zentralbankgeld gilt als die sicherste Geldform, da die Zentralbank nicht pleitegehen kann.

Während Bargeld von allen Wirtschaftsteilnehmer genutzt werden kann, ist der Zugang und die Nutzung von digitalen Zentralbankreserven den Geschäftsbanken im Euroraum vorbehalten. Nicht-Banken (Bürger und Unternehmen) haben somit lediglich Zugriff auf eine analoge Form des Zentralbankgeldes (Bargeld), das in einer digitalen Welt nur beschränkt einsetzbar ist. Digitale Zahlungen sind derzeit für Nicht-Banken nur in Form von Geschäftsbankengeld möglich. Damit beschäftigen wir uns im nächsten Artikel.

Bargeld

Kommen wir zuerst zum Bargeld, das aus Banknoten und Münzen besteht. Die EZB, genauer der EZB-Rat, hat als einzige Institution das Recht die Ausgabe von Bargeld zu genehmigen. Sowohl die EZB selbst als auch die nationalen Zentralbanken dürfen Banknoten ausgeben.

Festgeschrieben ist dies im Artikel 16 der Satzung des Europäischen Systems der Zentralbanken und der Europäischen Zentralbank. Weiter heißt es darin:

“Die von der EZB und den nationalen Zentralbanken ausgegebenen Banknoten sind die einzigen Banknoten, die in der Union als gesetzliches Zahlungsmittel gelten.”

Münzen werden von den Mitgliedsländern ausgegeben und in nationalen Münzprägeanstalten erzeugt. Die Menge der neu erzeugten Münzen müssen sich die Finanzministerien allerdings bei der EZB genehmigen lassen.

Auch wenn Bargeld für Konsumenten etwas Alltägliches ist, so ist es aus geldtheoretischer Sicht doch etwas Besonderes. Bargeld ist gesetzliches Zahlungsmittel in der Eurozone. Wirtschaftsteilnehmer haben folglich das Recht zur Begleichung einer Schuld Bargeld einzusetzen. Der Zahlungsempfänger ist verpflichtet dieses Geld anzunehmen.

Des Weiteren ist Bargeld ein Inhaberinstrument oder Token. Es kann somit ohne Intermediäre direkt von Person zu Person und durch die physische Übergabe auch anonym übertragen werden kann. Vermutlich erscheinen diese Eigenschaften völlig gewöhnlich, doch v.a. vor dem Hintergrund der Digitalisierung unseres Geldsystems ist Bargeld eher ein Ausreißer, wie wir in zukünftigen Artikeln dieser Serie noch sehen werden.

Zentralbankreserven

Die zweite Form des Zentralbankgeldes, die Zentralbankreserven, sind Zahlungsmittel speziell für den Bankensektor, die über digitale Vorgänge zwischen den Banken übertragen werden können. Nur Banken haben (über ein Konto bei der EZB) Zugriff auf dieses Geld. Zentralbankreserven werden vor allem genutzt, um offene Forderungen zwischen Banken glattzustellen. Dies geschieht entweder ohne Verzögerung auf Bruttobasis über sogenannte Real-Time-Gross-Settlement Systeme (RTGS-System), wie bspw. TIPS der EZB, oder auf Nettobasis in untertägigen Settlementzyklen, bspw. über den SEPA Clearer der Bundesbank.

Im Gegensatz zu Bargeld, sind Zentralbankreserven keine Token oder Inhaberinstrumente, sondern kontobasiertes Geld. Eine Zahlung in Zentralbankreserven wird daher immer über einen Intermediär – die EZB – und über eine Erhöhung bzw. Verringerung von Konten für Banken in den Büchern der EZB abgewickelt.

Sowohl Zentralbankreserven als auch physisches Bargeld sind eine Verbindlichkeit der Zentralbank und somit eine Forderung der Geschäftsbanken oder des Nicht-Bankensektors gegenüber der Zentralbank. Diese Verbindlichkeiten sind auf der Aktivseite teilweise durch Gold und ausländische Vermögenswerte wie Fremdwährungen gedeckt, vor allem aber durch Staats- und Unternehmensanleihen.

Die Abbildung zeigt die vereinfachten Bilanzen der Zentralbank, des Bankensektors und des Nicht-Bankensektors. Die Zentralbank emittiert Reserven und Bargeld als eine Verbindlichkeit. Reserven werden von Banken auf der Aktivseite der Bilanz gehalten. Bargeld wird von Nicht-Banken auf der Aktivseite gehalten.

Ausblick

Im nächsten Artikel geht es um das Giralgeld, welches von Banken ausgegeben wird und als digitales Zahlungsmittel für Nicht-Banken genutzt wird. Es handelt sich dabei um das Geld auf unserem Bankkonto. Selbst wenn wir für gewöhnlich nicht zwischen Zentralbankgeld in Form von Bargeld und Giralgeld unterscheiden, so gibt es dennoch wichtige Unterschiede. Mehr dazu im zweiten Teil der Serie zum digitalen Euro.