In weiten Teilen der Finanzwirtschaft besteht losgelöst von Krypto im engeren Sinn die Überzeugung, dass wir in der Zukunft auf eine tokenisierte Economy zustreben. Doch: Was meint das? Und braucht es hierfür einen Stablecoin als Enabler?

“Immobilien, Kunstwerke oder Aktien und Fonds – alle potenziellen Vermögenswerte können auch als fungible oder nicht fungible Token (NFT) abgebildet werden. Dadurch können sie auf der Blockchain aufbewahrt, gehandelt und so zu einem digitalen Asset werden.”

Für beide Themen, die tokenisierte Economy und Krypto, ist in der Regel ab einem gewissen Zeitpunkt eine Verbindung ins bestehende Finanzsystem, also unser Geldsystem, nötig. Denn die Tokens, egal in welcher Form, müssen erworben oder wieder verkauft werden und dies hat in den meisten Fällen seine Basis im traditionellen Geldsystem.

On- Off Ramp oder on chain

Aber ist diese Verbindung, manchmal auch Bridge oder On- Off Ramp genannt, überhaupt nötig? Könnte unser Geld nicht einfach selbst „on chain“ sein und ein direkter Austausch sowie weitere „Geldfunktionen“ möglich werden?

Um sich dem Thema von der „Why“ Frage zu nähern, sollen wir uns die existierenden Lücken im System ansehen und zudem versuchen zu antizipieren, was noch an Anforderungen in einer tokenisierten Economy an „Geld“ nennen, zukommt.

Dafür macht es Sinn, einmal auf denkbare Use Cases zu schauen. Einige Beispiele:

- Real Time Settlement (24/7/365)

- Real Time Token Payment

- Real Time Crypto Trading

- Programmierbarkeit von Geld – Feature-Money

- Trade Finance – delivery vs. Payment

- direkt gekoppelte Regeln für Zahlungen

- Cross Border Payment

- weltweites Treasury Cash Management (Banks / Corporates)

- Token als Settlement Asset

Wie kann man dies umsetzen?

- Tokenisierung unseres bestehenden Geldes durch zentrale Institutionen wie Zentralbanken oder Banken

- D-Euro / CBDC

- Giralgeldtoken

- Privatwirtschaftliche Lösung

- sogenannte Stablecoins

Gab es das nicht alles schon einmal?

Ja! Diem oder Libra – initiiert von Facebook – hatte eine ähnliche Idee. Allerdings war die Welt vielleicht noch nicht reif genug. Doch aus der Initiative haben sich weltweit Diskussionen ergeben und Projekte wie CBDCs und in Europa der D-Euro der EZB haben in der Folge konkrete Formen angenommen.

Jedoch sind die meisten dieser Projekte noch in der Anfangsphase der Umsetzung oder in der Evaluierungsphase. „Echte“ CBDCs sind heute bisher nur in Jurisdiktionen verfügbar, in denen man wenig bis kein Vertrauen auch in die digitale Zentralbankwährung hat.

Daher sind nach dem Scheitern von Libra und dem gleichzeitigen Hype rund um Crypto und Web3 verschiedene Lösungen entstanden. Vor allem in den USA gibt es Lösungen in Form verschiedener Stablecoins. Hier eine kurze Definition von Stablecoins von Finanztip:

„Stablecoins sind Kryptowährungen, die an Vermögenswerte wie den US-Dollar gebunden sind. Mit ihnen kannst Du jederzeit, schnell und zu geringen Kosten andere Kryptowährungen handeln. Im Gegensatz zu anderen Kryptowährungen sind Stablecoins kein Renditeobjekt, denn ihr Kurs bleibt nahezu immer konstant. Die Kursschwankungen bei Stablecoins sind normalerweise sehr gering. Dennoch bestehen Risiken, die Du kennen solltest. „Stable“ – also die Stabilität – ist bei jedem Coin anders umgesetzt.“

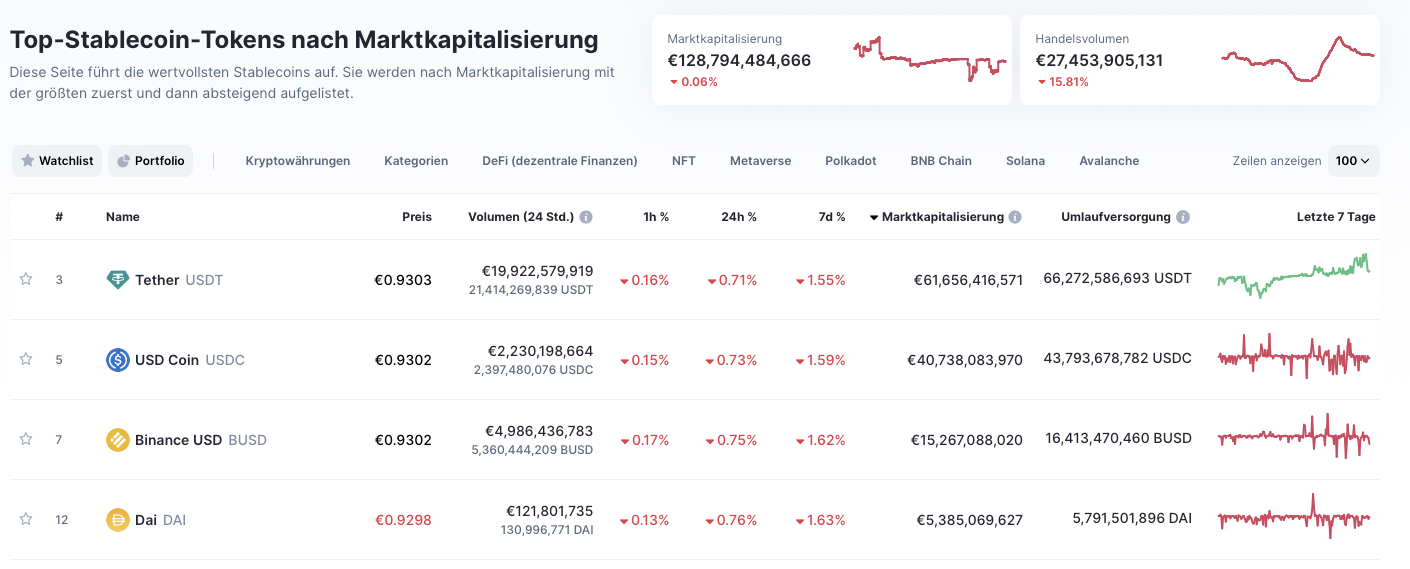

Die bisher erfolgreichen Beispiele mit der meisten Nutzung sind Tether, USD C, Binance USD, DAI

Auch in Europa werden diese Stablecoins für einige der oben genannten Anwendungsfälle eingesetzt. Doch: warum haben wir eigentlich keinen „eigenen“ Stablecoin in Europa, der ggf. sogar mit einem Korb aus Euro gedeckt ist?

Die plumpe Antwort ist wohl, dass man bisher mit dem Verwalten von Geld kein Geld verdienen konnte. Zudem geben wir mit neuen Regeln wie der Micar relativ klare Vorgaben für den Anbieter eines Stablecoins vor, die zumindest einmal Hürden schaffen (z.B. eMoney Lizenz). Denkt man zudem über Stablecoins nach, so müssen diese einige zusätzliche Herausforderungen nehmen:

- Sie sollten nicht zu groß werden, da eine „Schattenwährung“ den Argwohn der Zentralbanken auf sich ziehen könnte

- Gleichzeitig muss ein erfolgreicher Stablecoin an vielen Stellen / Orten akzeptiert werden, und interoperabel zu anderen Coins sein, sodass die Einsatzorte für den Anwender nicht zu eng sind

Werden wir also bald einen europäischen Stablecoin sehen? Oder ist die vorhandene Banken-Infrastruktur mit einer sich immer weiter verbreiteten Real-Time-Infrastruktur ausreichend für viele der Use Cases? Zumindest in Deutschland ist die nötige regulatorische Basis, die eMoney Lizenz, nicht sehr beliebt und wird nach anfänglicher Euphorie vor einigen Jahren nahezu nicht mehr genutzt.

Ich bin gespannt, was passiert, wenn es einem Player gelingt im Web3 / der tokenisierten Economy eine zentrale Payment / Settlement Rolle einzunehmen, so wie es PayPal im E-Commerce schaffte. Auf jeden Fall schlummert hier ein sehr großes Potenzial. Ob dies allerdings genau ein Mal – und dann wohl eher einem amerikanischen Player gelingt – oder mehrfach möglich sein wird, ist sicher eine offene Frage.