Ob Debitkarte, Prepaid-Card, Online-Kreditkarte, Charge oder Daily-Charge – nie war die Auswahl unterschiedlicher Bezahlkarten größer als heute. Dasselbe gilt für die weltweite Akzeptanz der Karten als Zahlungsmittel. Und auch wenn Deutschland im Vergleich zu anderen Ländern hier noch zurückfällt und die Deutschen sehr am Bargeld hängen, lässt sich ein globaler Trend nicht von der Hand weisen: bargeldloser Zahlungsverkehr nimmt weltweit zu. Nicht zuletzt dank der Beliebtheit von Bezahlkarten.

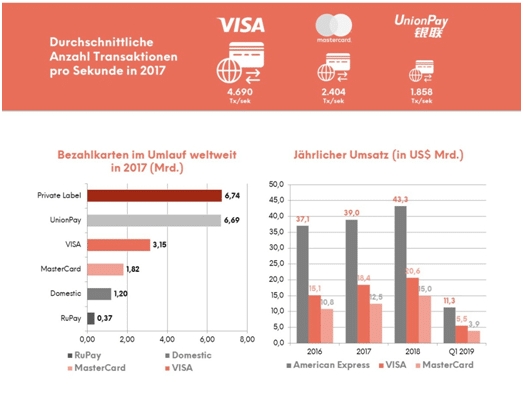

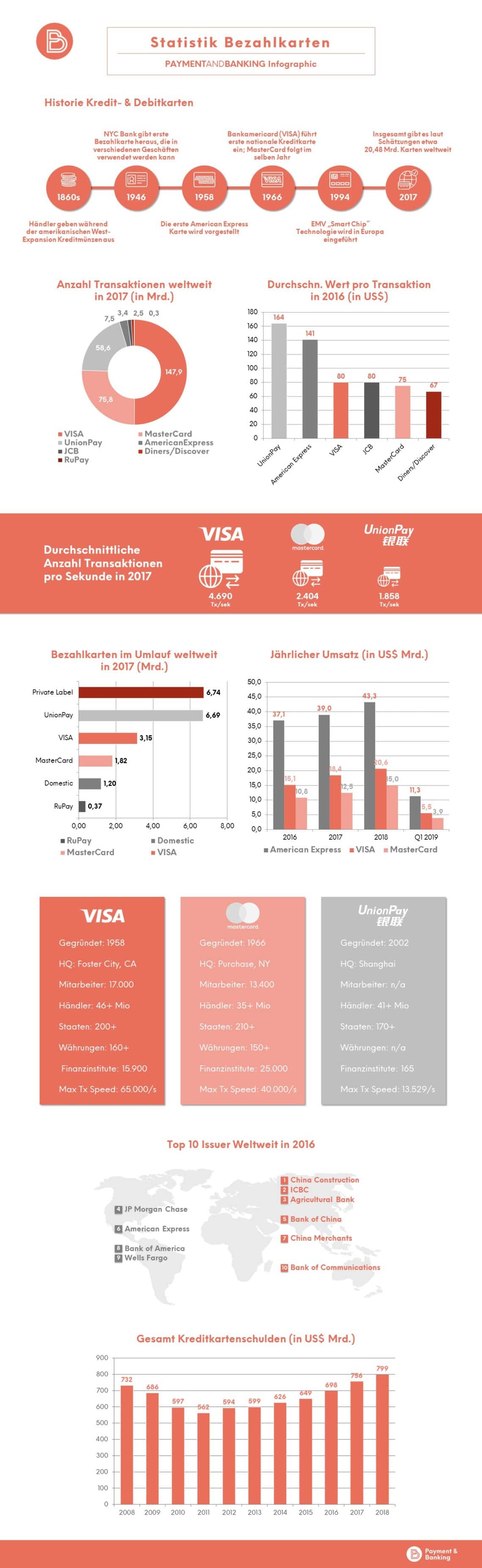

Auf der ganzen Welt akzeptiert, beim Online-Shopping einsetzbar und überhaupt äußerst flexibel nutzbar in vielen (Bezahl-)Situationen: die Kreditkarte. Die Gründe sind zahlreich, weshalb Menschen überall auf der Welt nicht auf die Kreditkarte als Zahlungsmittel verzichten wollen. Beim Blick auf die global eingesetzten Bezahlkarten kommt eine beeindruckende Zahl zum Vorschein. Rund 20,5 Milliarden befanden sich bereits 2017 im Umlauf. Tendenz steigend.

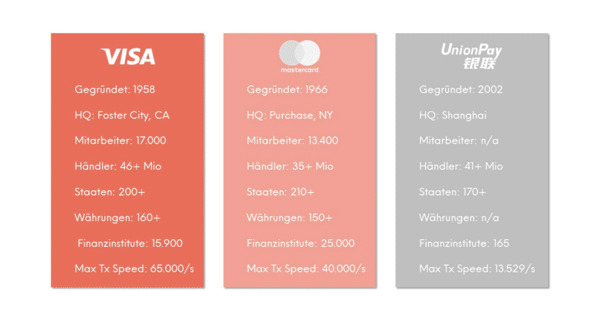

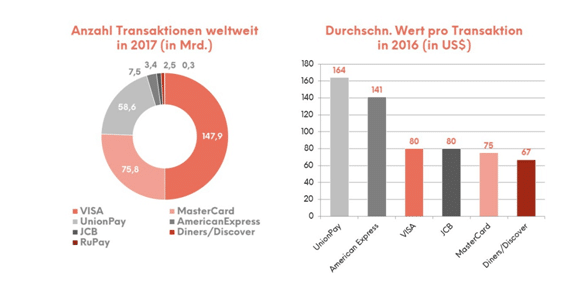

Zu den größten Anbietern von Zahlungskarten gehören Mastercard (Produktportfolio u.a.: die Debitkarten Maestro, Debit Mastercard bzw. Mastermoney sowie Mastercard electronic), Visa (Kreditkarten wie Visa Classic und Visa Premium sowie Debitkarten wie V-Pay und Visa Electron) und das in chinesischem Staatsbesitz befindliche Unternehmen UnionPay.

Visa an der Spitze

Unter den Kreditkarten gilt Visa in der Welt als Nummer eins. Es gibt vermutlich kein Land auf der Erde, in dem nicht mit Visa bezahlt werden kann – wenn auch nicht flächendeckend. Wenn Hotels, Tankstellen, Autoverleiher und andere Dienstleister Kreditkarten akzeptieren, dann ist die Visa Card darunter. Herausgegeben wird sie von der Visa Inc., einer kalifornischen Aktiengesellschaft mit Sitz in Foster City. Genauso bekannt nur in Europa etwas weniger verbreitet ist die MasterCard der Mastercard Incorporated mit Sitz in Purchase im Bundesstaat New York. In Europa liegt sie auf Platz zwei, weltweit auf Patz drei – hinter American Express. Darüber hinaus gibt es viele weitere Kreditkartengesellschaften mit regionalem Fokus, die bei uns auf dem Kontinent wenig bekannt sind.

China UnionPay (CUP) hingegen ist die einzige Kreditkartenorganisation in China – und die am stärksten wachsende Kreditkartenmarke auf der Welt. 2018 konnten UnionPay-Bezahlkarten bereits in über 170 Regionen und Ländern genutzt werden. Hinzu kommen aktuell mehr als 25 Millionen Händler und rund 1,7 Millionen Geldautomaten überall auf der Welt, die UnionPay akzeptieren[1]. In Deutschland kann man bei mehr als 30 000 Einzelhändlern mit UnionPay bezahlen (darunter etwa Kaufhof, Karstadt, Douglas, Christ und Swarovski).

Bezahlkarten: in Nordeuropa besonders beliebt

Bei uns auf dem Kontinent schätzen vor allem die Nordlichter das Bezahlen mit den Plastikkarten. In Skandinavien entfallen 80 Prozent aller Transaktionen auf den bargeldlosen Zahlungsverkehr[2]. Besonders akzeptiert sind Bezahlkarten dort auch auf Händler- und Unternehmer-seite: In Staaten wie Dänemark oder Norwegen ist selbst die Zahlung von Kleinstbeträgen mit der Kreditkarte längst Alltag – egal ob auf dem Wochenmarkt, in der Strandbar, beim Bäcker oder im inhabergeführten, kleinen Fachgeschäft in der Altstadt.

Dasselbe in Schweden. Wenige Länder Europas schätzen den bargeldlosen Zahlungsverkehr so sehr. Die zehn Millionen Einwohner des Landes zahlen im Schnitt nur noch jeden fünften Einkauf bar. Außerdem dürfen Geschäfte und Händler die Annahme von Bargeld sogar verweigern.

In Deutschland hingegen zahlen fast 80 Prozent aller Käufer ihre Rechnungen bar[3]. Gerade kleinere Beträge unter 50 Euro. Ab 50 Euro allerdings geht auch hierzulande die Tendenz klar in Richtung bargeldlos. Und hier nutzen die Deutschen neben der Debitkarte (andere Bezeichnungen: girocard, Girokarte, EC-Karte, Bankkarte), bei der das Konto unmittelbar nach der Transaktion belastet wird, ebenfalls immer häufiger die Kreditkarte – schließlich besitzen 36 Prozent der Deutschen eine solche Karte.

„In Deutschland werden 80 Prozent aller Einkäufe bar gezahlt. Ab 50 Euro allerdings zücken auch die Deutschen vermehrt die Kreditkarte.“

Hohe Verbreitung und große Akzeptanz

Zudem scheint die Skepsis bezüglich der Sicherheit von Bezahlkarten stetig zu sinken. Dies lässt sich gerade bei den Chiptechnologie-basierten V-Pay-Karten, dem Debitzahlsystem von Visa, beobachten. Sie ist – wie eine EC-Karte – durch Chip und Geheimzahl geschützt. Die Folge: Die Akzeptanz steigt, was sich allgemein auf die Kreditkarte übertragen lässt. Und die deutschen Supermärkte, Discounter sowie die meisten großen Handelsketten ziehen nach, indem sie die Kreditkarte (allen voran Master- und VisaCard) als Zahlungsmittel der Wahl akzeptieren. Wie in vielen Teilen der Welt, was sich in der Zahl der globalen Kreditkarten-Transaktionen sowie dem durchschnittlichen Wert eines Bezahlvorgangs widerspiegelt.

Der bekanntermaßen größte Vorteil des kurzfristigen Kredits: Das Konto wird nicht sofort belastet. Die Beträge werden stattdessen (im Normalfall) einmal pro Monat gesammelt vom Konto eingezogen. Hinzu kommt – bei einem entsprechenden Kreditrahmen – eine ungeheure Zahlungsfreiheit. Und:

- eine hohe Verbreitung als angebotenes Zahlungsmittel im E-Commerce

- die enorme Akzeptanz im Ausland (Visa und Mastercard sind in über 200 Staaten vertreten)

- die nahezu unbegrenzte Einsetzbarkeit sowohl im alltäglichen Privat- und Geschäftsumfeld als auch bei Geldtransaktionen im Internet

- die von Zinszahlungen befreite Zeit zwischen dem Kauf und der Erstellung der Abrechnung (bei monatlicher Gesamtrechnung)

- die bei vielen Kreditkarten integrierten Bonusprogramme (Rabatte, Flugmeilen, Prämien etc.)

Deutschland: immer mehr Kreditkarten

Die beliebteste (und umsatzstärkste) Bezahlkarte in Deutschland ist die Debitkarte. 2018 besaßen die Deutschen insgesamt 108 Millionen der Bankomatkarten. Zum Vergleich: Hierzulande sind aktuell rund 33 Millionen Kreditkarten im Umlauf. Das ist – umgerechnet auf die Einwohnerzahl bzw. den Pro-Kopf-Besitz im Vergleich etwa zu Schweden oder England – nach wie vor noch wenig. Dennoch ist die Steigerung in den vergangenen Jahren bemerkenswert. Gerade wenn man bedenkt, dass es Anfang des Jahrzehnts erst 25 Millionen Karten waren[4]. In den letzten fünf Jahren stieg die Zahl um fast fünf Millionen[5].

Obwohl immer mehr Karten im Umlauf sind und trotz der beständig anwachsenden Zahl der damit getätigten Transaktionen – über all diese Statistiken kann vor allem ein Land nur müde lächeln. Die Rede ist vom „Land der Kreditkarten“, den Vereinigten Staaten. Dort ist die Kreditkarte unangefochtenes Zahlungsmittel Nummer eins. Pro Kopf liegen die Kreditkartenumsätze eines US-Amerikaners im Durchschnitt mehr als siebenmal so hoch wie die eines Deutschen[6].

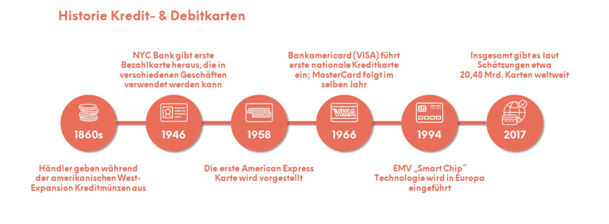

Lange Geschichte

Ein Amerikaner war es auch, der die Kreditkarte wie wir sie heute kennen (mit Magnetstreifen und Chip) erfand. Mit seiner Kreditkartengesellschaft Diners Club gab der Geschäftsmann Frank McNamara 1950 die erste Universal-Kredikarte heraus. Auf die Idee für die praktische Bezahlmethode kam er, als er bei einem Restaurantbesuch sein Mittagessen nicht zahlen konnte. In den Jahrzehnten davor gab es bereits häufiger der Kreditkarte ähnelnde Kärtchen, die allerdings nur an besonders zahlungskräftige Kunden von Hotels, exquisiten Geschäften und großen Kaufhäusern herausgegeben wurden. Dabei handelte es sich um Karten aus Pappe, von denen man nach jeder Zahlung ein Stück abschnitt. Die Kreditkarte als Statussymbol aus Papier.

Auch McNamaras erste Kreditkarte bestand noch aus brauner Pappe, erst 1961 führte Diners Club die erste Plastik-Kreditkarte ein – drei Jahre nach Ausgabe der ersten American Express (1958). Die mittleren 60er-Jahre waren eine entscheidende Phase: Es wurden die ersten nationalen Kreditkarten eingeführt und auch in Europa verbreitete sich das Plastikgeld ab 1964 in hohem Tempo.

Nicht zuletzt dank der EuroCard, einem vom schwedischen Bankier Wallenberg entwickeltes Konkurrenzprodukt zum bisherigen US-Angebot. Ein Quanten-sprung in der Verbreitung und Akzeptanz der Kreditkarte markierte das Jahr 1980. Durch die Einführung eines allgemeingültigen, einheitlichen Standards für Magnetstreifen, konnte man Kreditkarte fortan überall auf der Welt nutzen – die regionalen Beschränkungen gehörten der Vergangenheit an.

Das Land der Kreditkarten

Es verwundert nicht, dass die Kreditkarte in den USA das Licht der Welt erblickte. Denn in den Vereinigten Staaten steht sie quasi als Synonym für bargeldloses Bezahlen. Zwar gab die Bank of New York bereits 1946 die erste Bezahlkarte heraus, mit der man in verschiedenen Geschäften einkaufen konnte. Dennoch sollte es noch einige Jahre dauern, bis in die zweite Hälfte des 20. Jahrhunderts nämlich, bis sich die Kreditkarte flächendeckend durchsetzte.

Das Bezahlen auf Kredit wurde allmählich salonfähig und sorgte in den USA in der Folge für einen nie dagewesenen Kreditkarten-Boom – der bis heute anhält: 2018 hatten fast 200 Millionen US-Amerikaner Zugang zur Kreditkarte[7]. Hinzu kommt, dass die meisten von ihnen nicht nur eine, sondern stattdessen drei oder vier Plastikkarten besitzen. Mit teils fatalen Folgen.

Denn die Privatverschuldung vieler US-Haushalte ist auf Kreditkartenschulden zurückzuführen. Kein Wunder, denn die Verlockungen lauern überall: Kredit-karten-Inhaber müssen die angesammelten Schulden nicht – wie etwa in Deutschland – einmal monatlich tilgen. Nach einer erfolgten Mindest-tilgung (häufig nicht mehr als 25 Dollar), kann man die Begleichung der restlichen Schulden auf viele Monate strecken.

„Die Privat-verschuldung vieler US-Haushalte ist auf Kreditkarten-schulden zurückzuführen.“

Hinzu kommt, dass die Bezahlkarten sehr großzügig verteilt und herausgegeben werden – eine ausgiebige Bonitäts- und Liquiditätsprüfung erfolgt oft nicht. Besonders verführerisch sind zudem die von vielen großen Kaufhausketten und Geschäften offerierten Kunden-Kreditkarten, die den Kauf auf Pump ermöglichen. Und nicht selten mit zusätzlichen Anreizen, Rabatt-Aktionen und Bonusprogrammen locken. Doch wie die untere Tabelle zeigt, steigen die Kreditkarten-schulden kontinuierlich und seit Jahren nicht nur in den USA sondern weltweit.

Die vollständige Infografik mit allen Schaubildern, Grafiken und Statistiken aus dem Text gibt es hier:

Quellen:

[1] https://www.presseportal.de/pm/114064/4172196

[2]https://das-unternehmerhandbuch.de/bargeldloser-zahlungsverkehr-trend/

[3] https://das unternehmerhandbuch.de/bargeldloser-zahlungsverkehr-trend/

[5]https://paymentandbanking.com//konto-report.de/kreditkarte/

[6]https://bankenverband.de/blog/bye-bye-bargeld-den-usa-sind-karten-zahlungsmittel-nummer-eins/

[7]https://twnews.de/de-news/deutschland-auf-dem-abstiegsplatz-bargeldloses-bezahlen-funf-lander-zeigen-wie-es-richtig-geht