Die Immobilien- und Baubranche steckt mitten in einer Krise. Die Vollbremsung bei der Nachfrage bringt Bauträger, Banken und auch Fintechs in Schwierigkeiten. Und vor allem die Anleger:innen.

„Immobilienfinanzierung, welches das Wort ‚Crowd‘ auch nur touchiert oder gar im Namen trägt. Crowd-Funding. Crowd-Investing. Bei Immobilien-Projekten nur kurze Synonyme für den Satz: ‚Wir sind absolut unwürdig einen Kredit zu bekommen, aber wir verschweigen euch das und bringen euch damit gern um euer Geld. Kussi‘“ In seiner Kolumne lässt Nils kein gutes Haar am Crowd-Investing bei Immobilien. Etwas schießt er allerdings schon über das Ziel hinaus.

Eigentlich ein tradiertes Geschäftsmodell – jetzt auch für Privatanleger:innen

Ein Bauträger macht im Prinzip nichts anders als ein Mensch, der sich privat eine Immobilie zulegen will. Er leiht sich Geld. Das Prinzip geschlossener Immobilienfonds: Anleger:innen tun sich zusammen und finanzieren gemeinsam den Bau eines Objekts. Am Ende partizipieren sie an den Erträgen aus der Immobilie. Das können die Mieteinnahmen sein oder auch später der Weiterverkauf des Objekts.

Nun haben sich aufgrund der Höhe einer Mindesteinlage bei solchen Fonds in der Regel nur institutionelle Anleger oder besonders wohlhabende private Anleger:innen beteiligt. Bevor eine Versicherung oder Pensionskasse Geld in eine solche Beteiligung steckt, ist davon auszugehen, dass die Unterlagen, Finanzierungspläne und Rentabilitätsrechnungen genauestens geprüft werden. Und bei einem boomenden Immobilienmarkt gab es auch ordentliche Renditen.

„Wir bieten Privatanleger:innen die Möglichkeit, Geld in Assets anzulegen, die bisher nur institutionellen Anleger:innen vorbehalten waren“. So oder ähnlich lautet die Grundbotschaft der Schwarmfinanzierer. Das klingt auch verlockend in den Ohren vieler Menschen, denen die Hausbank mickrige Prozente auf das Festgeldkonto zahlen will. Ganz einfach und digital gibt es plötzlich Zutritt zu einer Welt, die bisher verschlossen war.

Angesichts toller Renditen hinterfragen die Anleger:innen dann leider nicht, wieso solche Immobilienvorhaben bis zum Auftauchen von Crowd-Plattformen eher als Anlageinstrument für Expert:innen galten.

Das „Betongold“ und der Aufstieg des Crowd-Investments

Der Platzhirsch auf dem deutschen Markt ist Exporo, das im vergangenen Jahr nach eigenen Angaben über 160 Mio. Euro an Finanzierungen vermittelt hat. Deutlich kleinere Brötchen backen Bergfürst, Dagobert Invest, Engel & Völkers Digital Invest und Zinsbaustein. Estateguru lassen wir an dieser Stelle mal heraus, weil das Unternehmen Zahlen für seine Gesamtmärkte ausweist und somit nicht ganz eindeutig ist, wie hoch das Volumen in Deutschland ist.

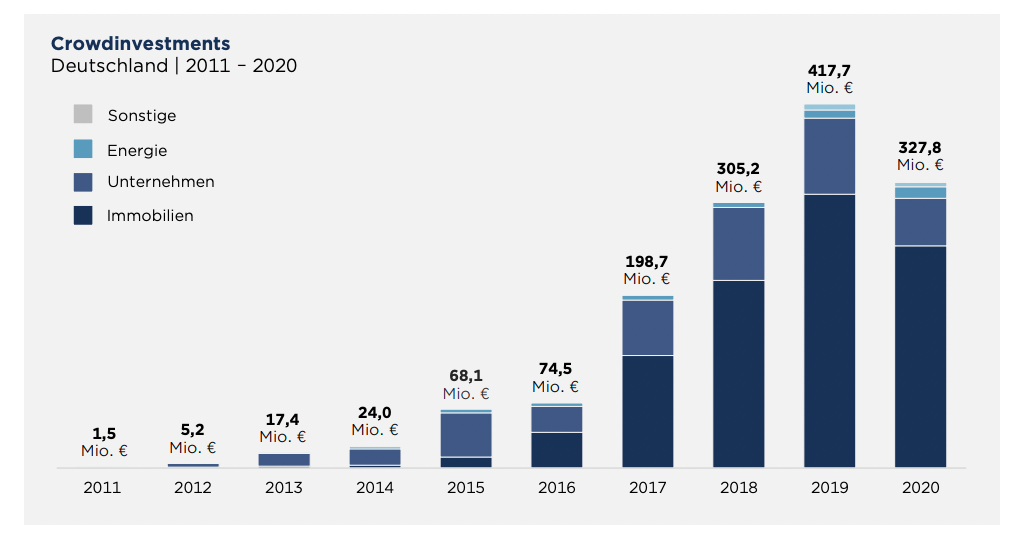

Ihnen gemeinsam ist, dass sie Investition zu bereits überschaubaren Beträgen offerieren. Wie ein Blick auf die (bedauerlicherweise bislang zuletzt erschienene) Statistik aus dem Jahr 2020 zeigt, stellen Investitionen in Immobilien den Löwenanteil der Branche dar.

Wenig verwunderlich, denn die Anlage in Bauvorhaben versprachen ein gutes Geschäft. Für die Plattformen, die für die Vermittlung der Finanzierung hohe Provisionen kassieren konnten und für die Anleger:innen. Kurze Laufzeiten der Einlage bei einer guten und überdurchschnittlichen Verzinsung. Ein Versprechen von 7 oder 8 Prozent für das investierte Geld sind eine deutliche Ansage.

Toxisches Gemisch am Immobilienmarkt

Und dann kam die Krise: Im August musste etwa das Unternehmen Paulus aus dem Kreis Ludwigsburg Insolvenz anmelden. Bei dem Bauträger, dessen finanzielle Schieflage bundesweit kaum ein Echo fand, herrschte da noch Zuversicht. Doch nur wenige Wochen später sieht die Situation schon anders aus. Mehr als 1.000 Gläubiger:innen droht inzwischen der Totalverlust. Und darunter sind nicht nur Handwerksunternehmen, die Leistungen für den Bauträger erbracht haben, sondern auch Anleger:innen, die Geld in Immobilien über Plattformen für Crowd-Investments gesteckt haben.

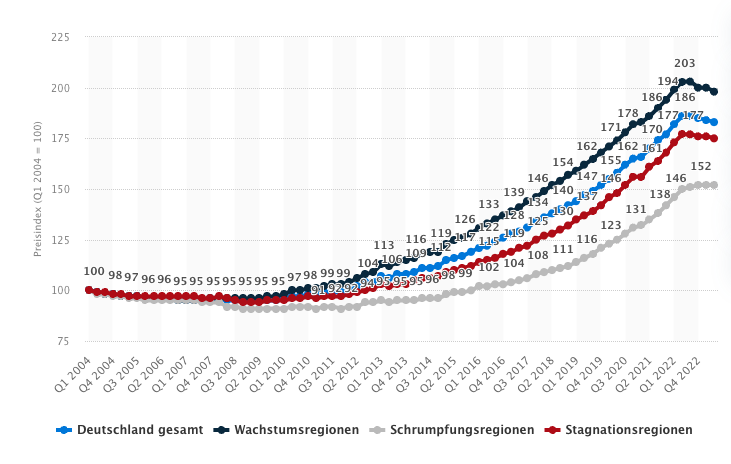

Rasant gestiegene Baukosten, steigende Zinsen für Darlehen, gepaart mit einer hohen Inflationsrate sorgen für eine regelrechte Vollbremsung im Immobiliensektor. Für die Leser:innen unseres täglichen Newsletters ist das nichts Neues. Die Wirtschaftslage führt bei Immobiliensuchenden zu Sorgenfalten, manche stellen den Kauf von Haus oder Wohnung zurück. Das Ur-Fintech Hypoport, das mit seiner Vermittlungsplattform Europace besonders vom Finanzierungsgeschäft abhängig ist, sah sich kurz vor dem Jahreswechsel sogar zum Abbau von Personal und einer 4-Tage-Woche gezwungen und musste seine eigene Jahresprognose anpassen.

Die sinkende Nachfrage führte dann erstmals seit einer Dekade zu (leicht) zurückgehenden Preisen auf dem Immobilienmarkt. Die Folge: Projektentwickler geraten unter Druck, deren Kalkulationen in Schieflage geraten. Und das wiederum schlägt auf ein bis dato boomendes Segment unter den Fintechs durch: die Schwarmfinanzierer.

Warnhinweise: Noch sie so wahr wie heute

Wie schon erwähnt: Ein Bauträger leiht sich Geld. Oft auch direkt von einer Bank. Die finanziert nur eben nicht alles. Und hier kommt dann die Crowd ins Spiel: Ob als Derivat für Eigenkapital oder zum Schließen eines Finanzierungsbedarfs jenseits des von der Bank bewilligten Darlehens: Dieses Geld können sich die Unternehmen bei Crowd-Investment-Plattformen beschaffen.

So lange es im Immobiliensektor nach oben ging, war das auch kein Problem. Die Bauträger konnten aus ihren liquiden Mitteln die Verpflichtungen an die Crowd im geplanten Zeitfenster zurückführen. Und viele Anleger:innen werden die Risikohinweise bei den Projektbeschreibungen überlesen haben. Die sind aber eindeutig und nie so wahr gewesen, wie heute: „Der Erwerb dieser Vermögensanlage ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen.“

Der zweite wichtige Warnhinweis, den Anleger:innen in der Hoffnung auf hohe Renditen vermutlich nicht hinterfragen, weist darauf hin, dass die Anlage nicht durch die Einlagensicherung geschützt ist.

Die klare Botschaft lautet also: „Dein Geld kann tatsächlich weg sein. Vollständig.“

Die Risiken der Crowd

Das ist auch nötig. Es gibt nämlich mehrere immanente Risiken in dem Konstrukt. Zum einen die Besicherung der von der Crowd aufgebrachten Summe. Banken legen Wert darauf, Darlehen nur „erstrangig“ herauszulegen. Kommt es zu einer „Leistungsstörung“, was in höflichsten Deutsch Zahlungsschwierigkeiten umschreibt, rangieren ihre Ansprüche vor anderen. Bleibt am Ende nicht mehr genug Geld aus einer Verwertung übrig, gehen die nachrangigen Darlehensgeber leer aus.

Zu einem geringeren Anteil werden in der Schwarmfinanzierung auch erstrangige Darlehen vergeben. Doch auch das ist noch lange keine Garantie dafür, dass es die Investition auch wieder zurückgibt. Denn nach dem bekannten Motto, dass Vertrauen zwar schön ist, aber Kontrolle besser, müssen Investor:innen auch kontrollieren, ob die Mittel auch für den genannten Zweck eingesetzt worden sind. Und hier gab es in der Vergangenheit auch schon Fälle, in denen die Mittelverwendung unzureichend geprüft wurde.

Riskant ist indes auch, wenn das Darlehen der Crowd als Eigenkapitalersatz verwendet wird. Dann wäre es ratsam (gewesen), sich sowohl die Eigenkapitalversorgung des Unternehmens als auch des gesamten Finanzierungsplans anzusehen.

Aber ehrlich: Wie hoch kann die Zahl der Anleger:innen sein, deren Kenntnisse so tief reichen, um sich alle diese Informationen zu beschaffen und diese auch kritisch hinterfragen zu können?

Aktuell deutet wenig darauf hin, dass es zur Senkung von Leitzinsen kommen wird, die sich zudem auf dem Immobilienmarkt immer erst mit einem Zeitverzug bemerkbar machen. Es dürfte also dauern, bis die Nachfrage nach Immobilien wieder anzieht. Zu lange für Immobilienfinanzierer, die noch nicht lange im Markt sind. Denen könnten die liquiden Mittel ausgehen und am Ende stehen die Geldgeber:innen mit leeren Händen da.

In den Prospekten der Projekte wird als zusätzliche Sicherheit gern mit dem „abstrakten Schuldanerkenntnis“ von Projektenwicklern und Geschäftsführern argumentiert. Ob dieses Anerkenntnis dann mehr wert war, als das Papier, auf dem es steht, muss sich später erst erweisen.

Kritische Phase für die Plattformen

Es ist wie immer im Leben: Besonders lautstark äußern sich die Personen, die mit einer Sache unzufrieden sind. Und so verzerren natürlich Beiträge in Foren für Anleger:innen ein wenig die Wahrnehmung. Der große Totalausfall ist bisher noch ausgeblieben. Dagegen gibt es reichlich Stimmen, die über Verspätungen bei den Rückzahlungen klagen.

Die sind keine guten Signale aus Richtung des jeweiligen Darlehensnehmers, andererseits können sie auch die Anleger:innen persönlich in Schwierigkeiten bringen. Und so brennt in zahlreichen Postings die Luft. Vor dem Hintergrund der augenblicklichen Pleitewelle bei Projektgesellschaften geht die Angst um, dass von dem eingezahlten Geld nichts übrig bleibt.

Business as usual?

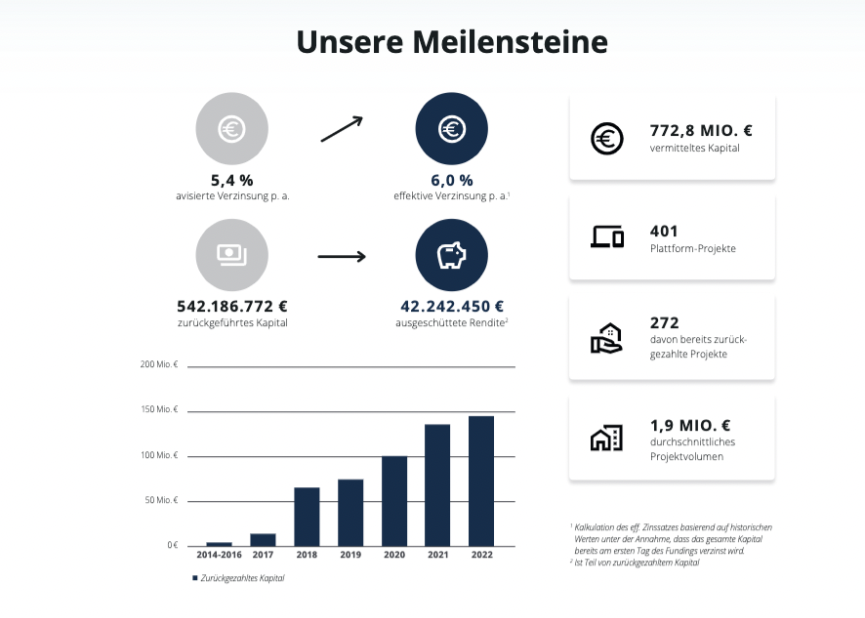

Die Plattformen verweisen auf ihren Seiten auf die individuelle Erfolgsbilanz. Und hier geht es aktuell noch um sehr viel Geld. Beispiel Exporo: Nach eigener Aufstellung stehen aktuell noch 129 Projekte zur Rückzahlung an. Bei einem Volumen von durchschnittlich fast 2 Mio. sind allein dort also 260 Mio. Euro nicht gerade ein sicheres Ruhekissen. Allein auf dieser Plattform.

Auf den Webseiten der Finanzierer findet die aktuelle Krise inhaltlich jedenfalls nicht statt. Das ist aus deren Sicht verständlich, schließlich wollen sie ja weiter Geschäft machen. Ob sie sich damit einen Gefallen tun, steht auf einem anderen Blatt. Eine Einschätzung zur Gesamtsituation oder eine höhere Transparenz darüber, welche konkreten Maßnahmen sie ergreifen, um Risiken zu minimieren und die Projekte zu überwachen, wäre zumindest fair gegenüber den Nutzer:innen.

Die aktuelle Krise hat jedenfalls das Zeug dazu, den bisherigen Höhenflug in das Crowdinvesting zu beenden. Und damit auch die Fintechs unter Druck zu setzen. Ausgang ungewiss.