Ein Vergleich der Tech-Giganten Chinas

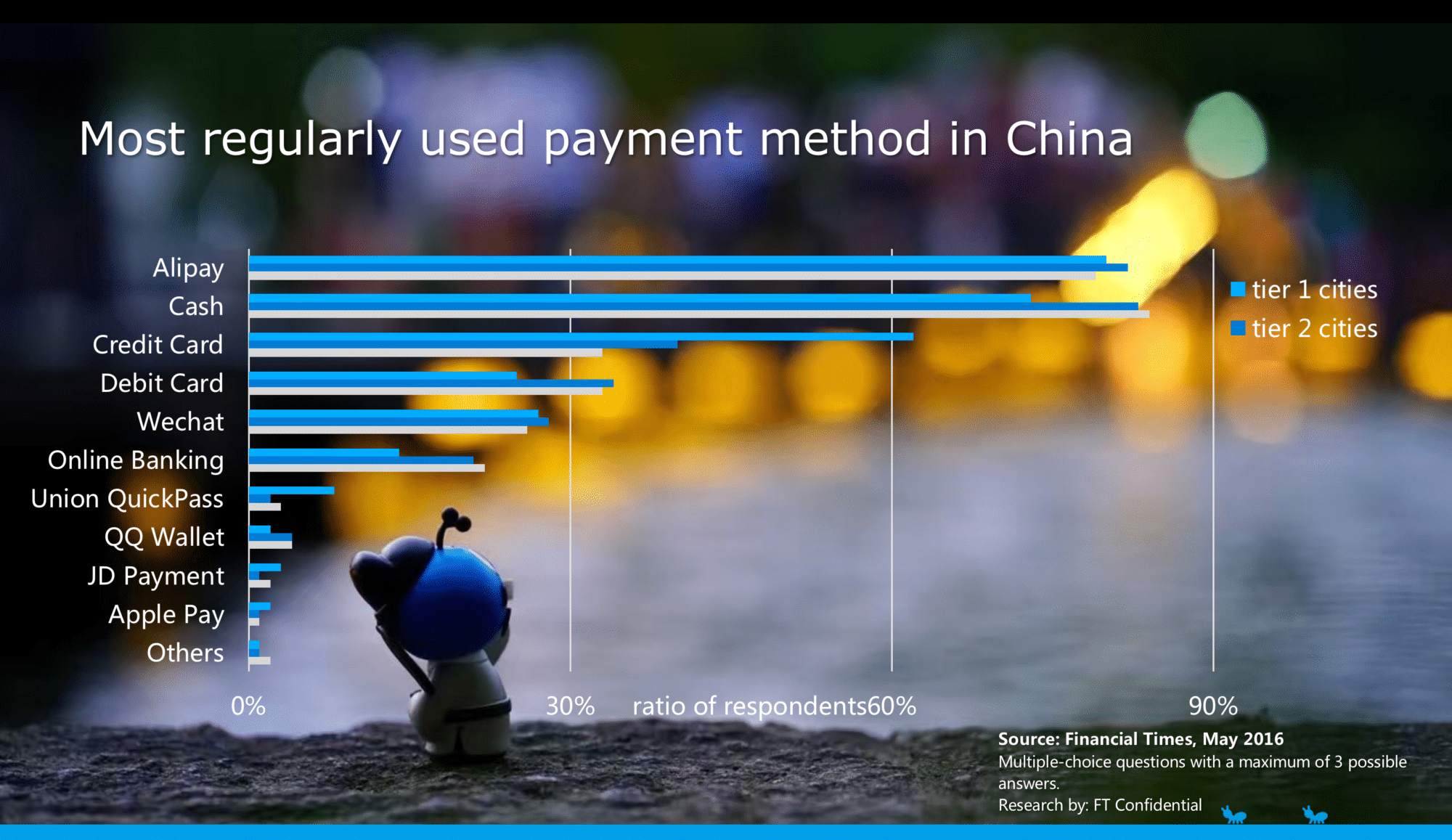

Bargeld hat Hunderte von Jahren gebraucht, um seinen Status als gemeinsames Handelsmedium zu etablieren, aber in China wird es mittlerweile wohl langsam obsolet. Ersetzt wird es durch die allgegenwärtigen QR-Code-basierten mobilen Zahlungslösungen von Internet-Giganten wie Alibaba, Tencent und UnionPay.

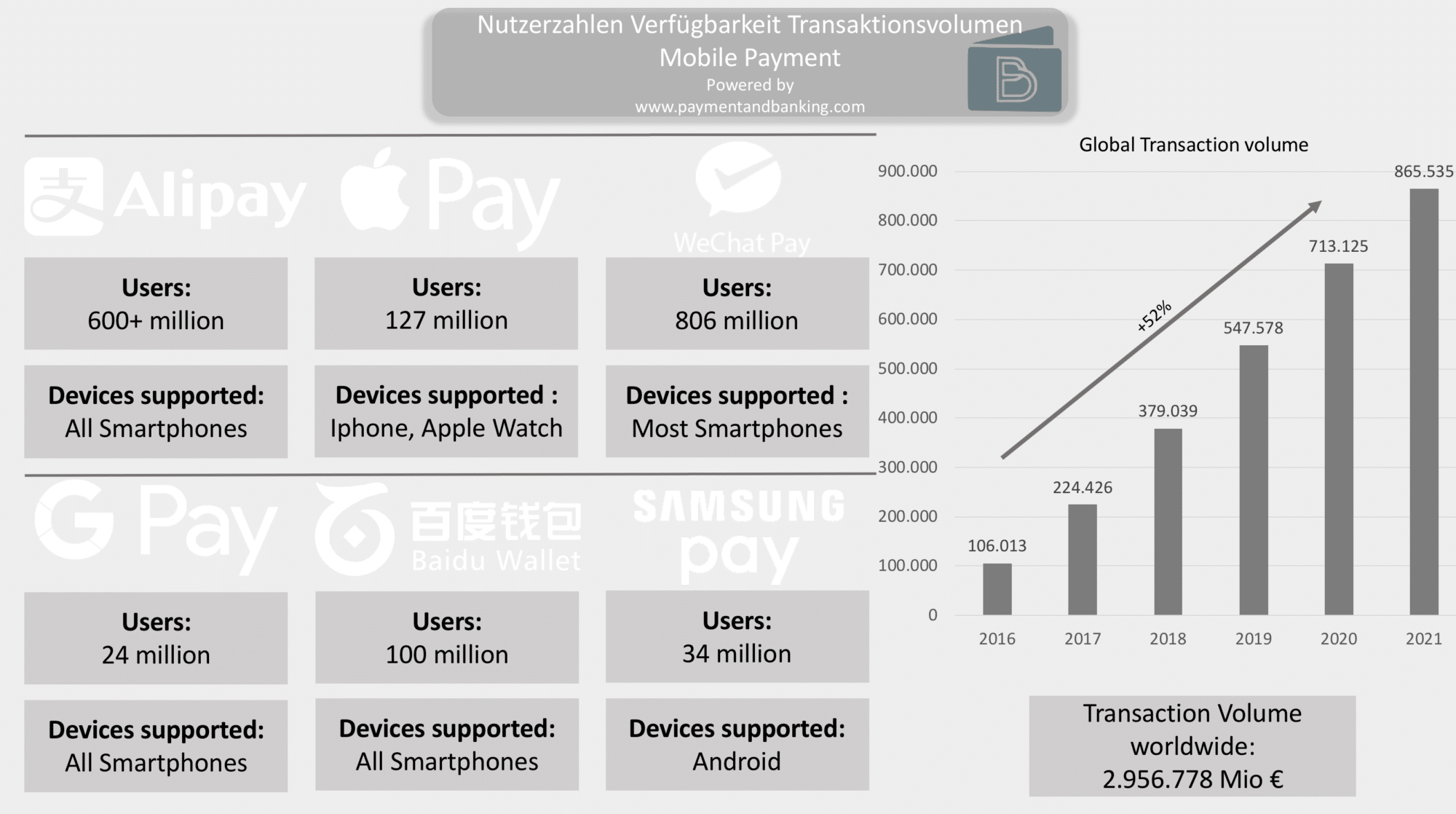

Mit einem Transaktionsvolumen von 179.507 Mio. € in 2018 wird in China der weltweit höchste Wert im Segment „Mobile POS Payments“ erzielt. AliPay hat mehr als die Hälfte Marktanteil der in China geleisteten mobilen Zahlungen, die für 2017 auf knapp 100 Billionen Yuan (13 Billionen Euro) geschätzt werden – Tendenz weiter stark wachsend.

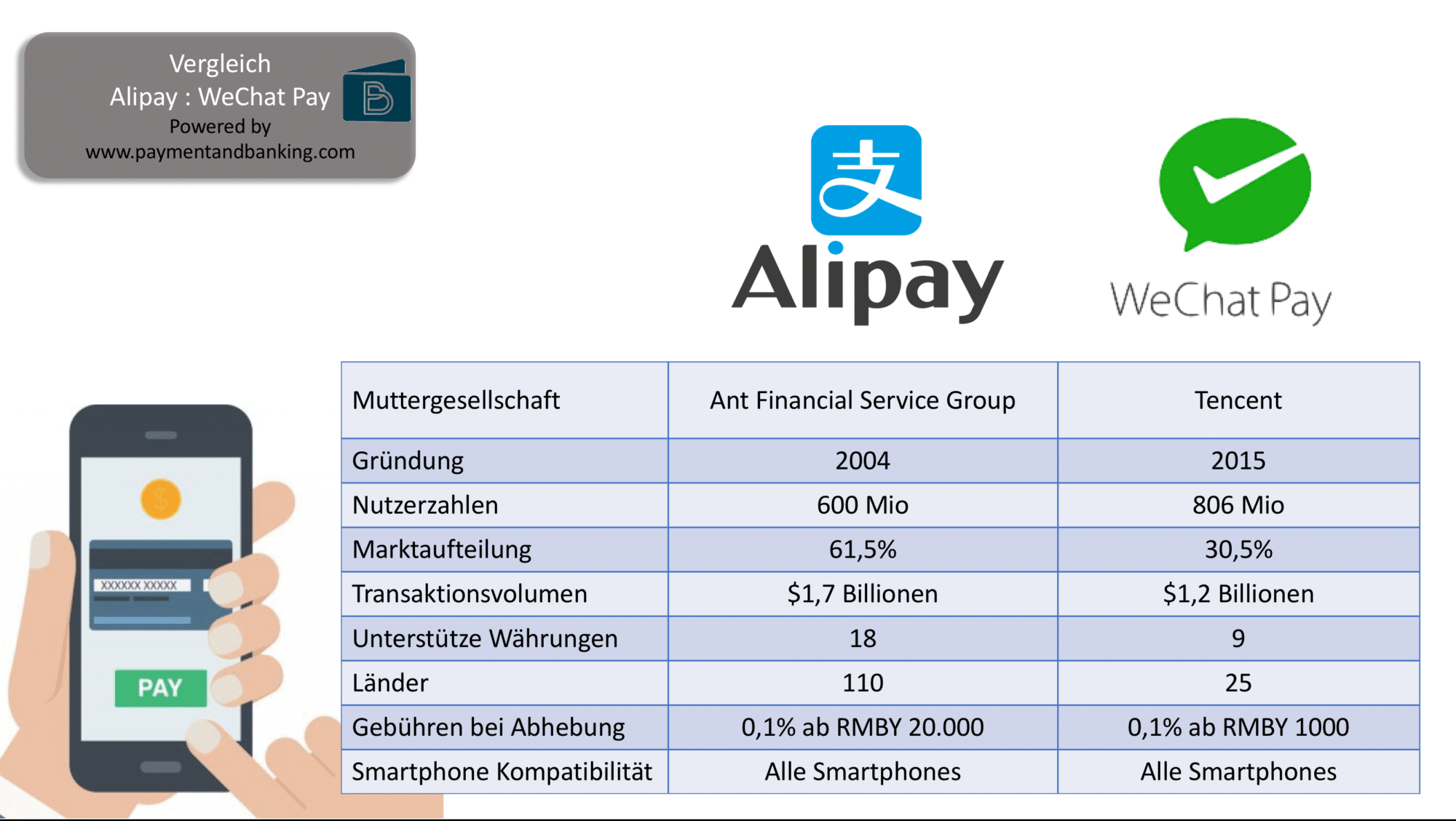

Mit über 600 Millionen aktiven Nutzern weltweit, ist Alipay die bisher erfolgreichste kontaktlose und mobile Bezahlmethode. Eine halbe Milliarde Menschen in China nutzt ihr Smartphone zum Bezahlen. Acht Billionen Transaktionen liefen in China in den ersten sechs Monaten des vergangenen Jahres über mobile elektronische Zahldienste. Hinter AliPay selbst steht die Ant Financial Services Group, die zwar unabhängig von Alibaba agiert, aber trotzdem Teil des Unternehmenssystems ist.

Sie deckt etwa die Hälfte des Markts ab, den es sich mit seinem Konkurrenten WeChat des Tencent-Konzerns teilt. Das amerikanische PayPal kam im gesamten vergangenen Jahr gerade einmal auf rund eine halbe Billion Zahlungsbewegungen. Somit ist AliPay zum Portemonnaie der jungen chinesischen Generation geworden.

Von Flagship-Stores erstklassiger Luxusmarken bis hin zu Metzgereien in der Straße – die Bezahlung über Apps von Drittanbietern ist genauso valide wie das Geld selbst, nur schneller und weniger mühsam. Daten der Forschungseinrichtung iResearch zeigen, dass sich der Wert des chinesischen Marktes für mobile Zahlungen im Jahr 2017 auf mehr als 55 Billionen RMB (8,6 Billionen USDollar) verdreifacht hat und 2018 voraussichtlich 67 Billionen RMB erreichen wird.

Wie bereits erwähnt, ist Alipay der Marktführer in China. Die von der Alibaba-Gruppe erstellte Anwendung ermöglicht es Einzelpersonen, Online-Zahlungen auf einfache und effektive Weise durchzuführen. Die Anwendung ermöglicht es, auf allen von der Gruppe gehaltenen E-Commerce-Plattformen Einkäufe zu tätigen, ihre Rechnungen zu bezahlen und Einkäufe in den Partnergeschäften der Anwendung durch einfaches Scannen eines QR-Codes zu erledigen. Der Zweck der Anwendung ist es, das tägliche Leben ihrer Benutzer zu erleichtern, indem sie sich als Zwischenspieler über eine elektronische Wallet positioniert, die es erlaubt, Geld zu bezahlen und zu empfangen.

Im Gegensatz zu seinem Konkurrenten ist WeChat im Grunde genommen eine Anwendung, die als soziale Plattform für die Kommunikation, Unterhaltung und den Austausch von Inhalten dient. WeChat wurde 2011 von der Tencent Group gegründet und ist eine Anwendung, die sich mit beeindruckender Geschwindigkeit im Land entwickelt. Im letzten Halbjahr 2017 gab es nicht weniger als 968 Millionen Nutzer.

Das exponentielle Wachstum der Anwendung und der Anhang, den die Benutzer erhalten haben, haben es der Gruppe ermöglicht, sie über die Jahre hinweg zu entwickeln, um eine All-in-One-Anwendung zu erstellen. Daher startet Tencent 2014 seine Online-Zahlung über WeChat Pay. Wenn Sie Ihre Kreditkarte mit WeChat Wallet verbinden, haben Sie die Möglichkeit, zwischen Personen zu buchen, ein Taxi zu bestellen, Kinokarten zu kaufen und in den 300.000 Geschäften mit der WeChat Pay-Funktion zu bezahlen.

Um seine Anwendung zu fördern, startete WeChat 2016 auf dem chinesischen Neujahr sein neues Feature namens Red Envelope. Die roten Umschläge sind ein fester Bestandteil der chinesischen Traditionen, in denen Sie oder Ihre Umgebung Umschläge für Ihre Familie oder Freunde anboten, um das neue Jahr zu feiern. Diese Funktion war der letzte Schrei und ermöglichte der Anwendung, 200 Millionen mehr Nutzer mit ihrem WeChat Pay-Tool zu erreichen. Der Vorteil von WeChat ist die Benutzerbasis, die es dank seiner sozialen Plattform hat.

Die erfolgreiche Anwendung ist in der Lage, die Mehrheit der Menschen in China zu treffen und zu befriedigen, dank innovativer und einfach zu bedienender Dienstleistungen, ein multifunktionales Angebot, das für seine Benutzer keine Kosten verursacht.

Expansion

Die gleiche mobile Zahlungsmoral, die China eingenommen hat, wagt nunmehr ein Vorstoß in Überseemärkte. Alipay und WeChat Pay, die beiden Zahlungstools von Drittanbietern, die den chinesischen Mobile-Payment-Markt fast aufteilen, treiben den Trend voran.

Bei der Erschließung von Überseemärkten wählten beide Unternehmen den sanften Landeanflug durch einfache Einstiegspunkte bei chinesischen Outbound-Touristen. Bekannt als weltweit am meisten gefräßige Spender, gaben 135 Millionen chinesische Outbound-Touristen 2016 laut Welttourismusorganisation insgesamt 261 Milliarden Dollar aus.

Wie in China bilden die beiden Firmen fleißig lokale Partnerschaften, um sich als kommerzielle Lösung zu bewerben. Aber die Partner, die sie suchen, neigen zu denen, die häufiger von Touristen besucht werden, wie Flughäfen Duty-free-Shops, Aussichtspunkte, Restaurants und Läden.

Aus Alibabas Sicht ist es angemessener, die Initiative als die Globalisierung des gesamten finanziellen Ökosystems von Ant Financial zu definieren, von dem Alipay nur ein Teil ist, so die Sprecherin der Ant Financial. Ant Financial erwartet, dass in den kommenden vier Jahren die Hälfte seiner Nutzer aus dem Ausland kommen wird.

Auf der anderen Seite versucht der Social-Networking- und Gaming-Riese Tencent einen ähnlichen Weg mit Investitionen in das australische Cross-Border-Payment-Startup Airwallex, kurz nachdem Tencent-Mitbegründer Zeng Liqing letztes Jahr in RoyalPay, einem weiteren australischen Cross-Border-Payment-Service, investiert hat.

Sowohl Alipay als auch WeChat Pay gehen zuerst Touristen an … In der zweiten Stufe werden sie lokale Geldbörsen eröffnen, um Peer-to-Peer-Transaktionen innerhalb der lokalen Wirtschaft zu ermöglichen. Das ist ziemlich ambitioniert, denn es gibt viele Vorschriften.

Um dies zu ermöglichen, müssen sie sich mit lokalen Unternehmen zusammenschließen. Es ist vielerorts ein langsamer Prozess. In vielen Ländern vielleicht höchstwahrscheinlich unmöglich. Tencent hat „local wallets“ in Südafrika und Hong Kong. In Südafrika geht dies nur, weil Naspers, ein Schlüsselinvestor in Tencent ist. Das Gleiche gilt für Hongkong, da es so nahe an China liegt. Aber jedes andere Land ist eine Herausforderung für sie.

Vor allem für Alipay könnte das lokale Bankensystem eine zusätzliche Hürde nehmen. Alipay könnte als potentieller Konkurrent für das lokale Bankensystem in Überseemärkten gesehen werden, da der nationale Erfolg von Ant Financial im Bereich der Finanzprodukte das traditionelle Bankensystem in China zuvor gestört hat.

WeChat Pay holt deutlich auf

In völlig unterschiedlichen Märkten, die unterschiedliche Marktbedingungen und Benutzerpräferenzen aufweisen, können Internetgiganten einige ihrer Wettbewerbsvorteile verlieren und das geheime Rezept für den lokalen Erfolg kann als eine Hürde im exotischen Land fungieren. Nur schnelle Adapter für lokale Märkte können gewinnen.

Als einer der frühesten Markteinsteiger war das jetzt 14jährige AliPay praktisch der alleinige Dominator in Chinas Mobile-Payment-Branche. Es hielt vor drei Jahren in China über 80 Prozent des Transaktionswerts. Allerdings gibt die App ihr territoriales Monopol schnell an einen neuen Rivalen – WeChat Pay – ab. Im ersten Quartal 2017 sank der Marktanteil von Alipay auf 54 Prozent, WeChat Pay stieg auf 40 Prozent an.

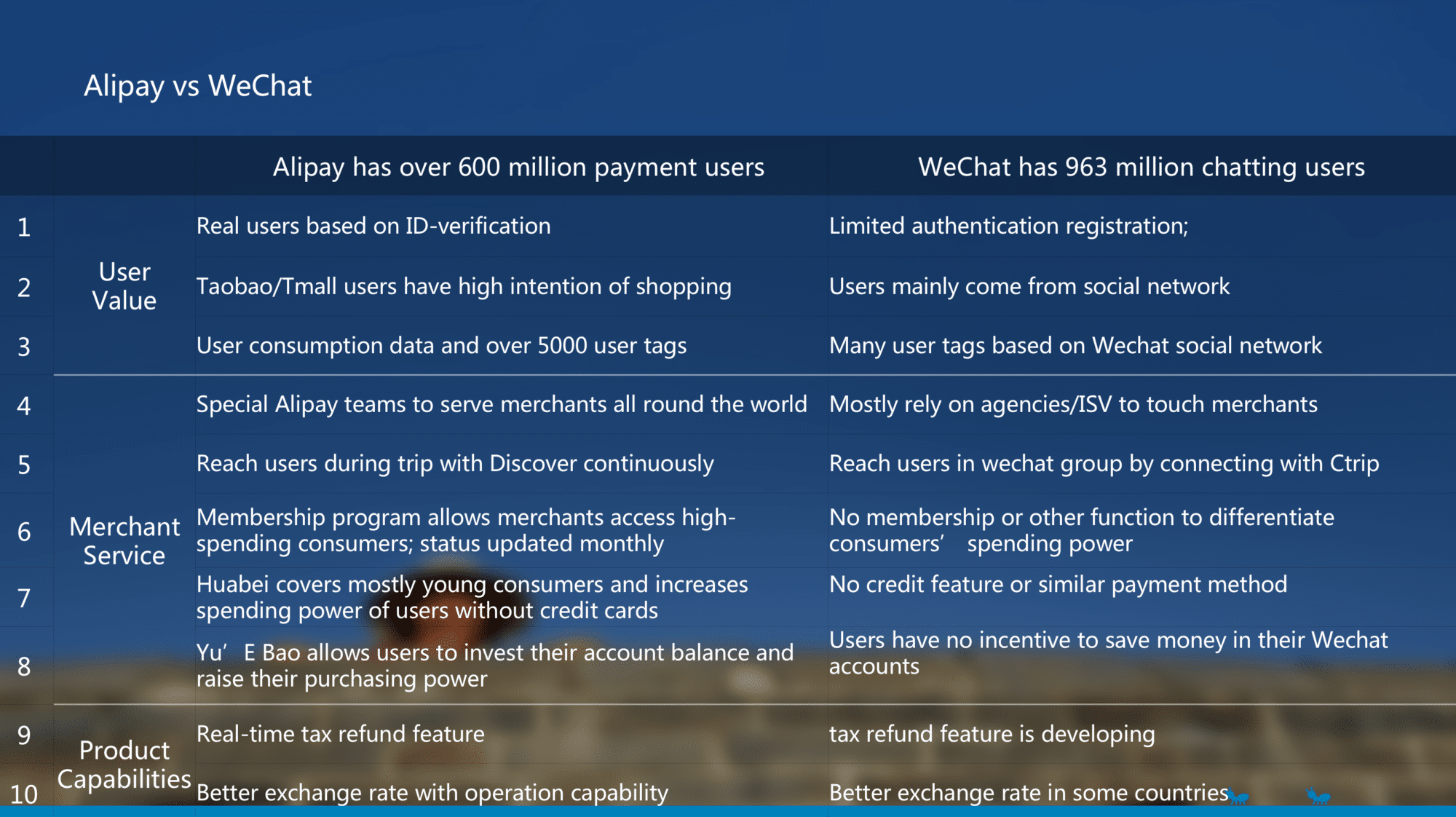

Der Erfolg von WeChat Pay, der im August 2013 geboren wurde, ist in erster Linie darauf zurückzuführen, dass es sich um eine Erweiterung von Social Networking und dem IM-Tool WeChat handelt, das den Nutzern eine hohe Frequenznutzung garantiert. Auf der anderen Seite steht Alipay, ursprünglich erstellt, um Zahlungslösungen für Alibaba E-Commerce-Plattformen zu bieten, hat eine geringere Nutzungsfrequenz, einfach weil es nur benötigt wird, wenn Menschen für etwas bezahlen müssen.

Der rote Umschlagkrieg zwischen WeChat und Alipay ist ein großartiges Beispiel dafür, wie die Beziehungsrivalität im Inland gestalten wird. Ebenfalls große Verstimmung löste Alipays endlose Bemühungen, soziale Netzwerkfunktionen zu erforschen, obwohl die meisten von ihnen für die Nutzer nicht funktionierten, aus. Bei der Erkundung von Märkten in Übersee, kann sich WeChat aufgrund der Konkurrenz von starken Chat-Apps wie Facebook, Twitter und Line nicht behauptet, ist die Unterstützung von Kunden und Nutzern für seine Zahlungseinheit zu uneffektiv.

Für WeChat scheint es sinnvoll sich mehr auf Zahlungen statt auf soziale (Messenger) Funktionen zu konzentrieren, denn in diesem Krieg haben andere Anbieter bereits gewonnen.

Angesichts der Tatsache, dass Alipay in Übersee First Mover ist und fast ein Jahrzehnt Vorsprung hat, sind die Vorteile offensichtlich. Es wird in mehr als 120.000 Online-Shops in insgesamt 110 Ländern in Europa, Nordamerika, Ostasien und Südostasien akzeptiert. WeChat Pay ist jetzt in 25 Ländern und Regionen für Zahlungen in 9 Währungen verfügbar.

Trotz dieser Hürden haben einige eine positivere Meinung zu WeChat Pay in Übersee. Die Dynamik innerhalb und außerhalb Chinas ist sehr unterschiedlich. In China startete Alipay mit einem klaren Vorsprung sowohl online als auch offline. Außerhalb Chinas ist es sehr viel mehr ein unbeschriebenes Blatt. Die Hauptfrage ist, welche Zahlungsmethode Händler wählen werden. WeChat scheint das Rennen zu gewinnen. Aber es hat viel damit zu tun, wie gut sie ihre Zahlungslösung an ausländische Händler vermarkten.

Der Haupttreiber hier ist Bildung. Es ist eine große Anstrengung, den Händlern in Übersee zu vermitteln, wie sie WeChat oder Alipay in ihr bestehendes System integrieren können. Dies ist die Haupthürde für das Wachstum.

Die Henne-Ei-Problematik in Südostasien

Mehrere Gründe führten zu Chinas Mobile-Payment-Boom: weite Netzabdeckung, hohe Smartphone-Penetration und ein starker Anstieg der O2O-Apps. Während die Infrastruktur und die Voraussetzungen gegeben sind, können wir erwarten, dass der Boom bei der mobilen Zahlung ein natürliches Ergebnis ist. Aber wenn es um Märkte in Übersee geht, die sich in verschiedenen Entwicklungsstadien befinden, sind die Dinge anders.

Fintech hat bisher zwei Entwicklungsschritte erlebt. Die Schlüsselworte für die erste Phase sind Connectivity und Enabler, wo wir die Infrastruktur für das mobile Internet und die mobile Bezahlung einrichten, um die Interaktionen zwischen verschiedenen Entitäten zu erleichtern. In der zweiten Phase sind die Schlüsselwörter Big Data und AI, in denen riesige Datenmengen generiert.

Übersee-Nutzer beschweren sich oft darüber, dass die internationale Version von WeChat nur eine abgespeckte Version des chinesischen Originals ist. Dies wird oft als einer der Gründe für WeChats internationales Scheitern genannt. Doch kann man Tencent dafür verantwortlich zu machen? Es eine Menge Arbeit, mit neuen Partner auf der ganzen Welt zu verhandeln, und, weil der Mangel an lokaler Infrastruktur in einigen unterentwickelten Regionen, wie Südostasien, die Unterstützung unmöglich macht einige der Funktionen dementsprechend umzusetzen.

Derzeit konzentrieren sich Alipay und WeChat Pay im Ausland auf Ostasien und Südostasien, was dank der Ähnlichkeiten zwischen China und diesen Regionen der erste Anlaufpunkt der meisten chinesischen Internetunternehmen ist.

Die Technologielandschaft in Südostasien ist der chinesischen vor fünf bis zehn Jahren sehr ähnlich, als sich die Infrastruktur noch im Aufbau befand. Alipay und WeChat Pay fördern mobile Zahlungslösungen in diesen Bereichen und beschleunigen den Aufbau von Infrastruktur. Jetzt ist es wie ein Hühnchen und die Eissituation.

Next steps. Neue Märkte

Der Wettbewerb von Alipay und WeChat Pay expandiert inzwischen in stärker entwickelte Märkte. Tencent hat im Juli letzten Jahres den WeChat Pay-Service in Europa eingeführt, zwei Jahre nachdem Alipay 2015 seinen Service in der Region eingeführt hat.

Beide Lösungen betraten den US-Markt durch eine Partnerschaft mit lokalen Anbietern von Zahlungslösungen wie First Data und CITCON. Sie werden in einigen der größten öffentlichen Räume wie z.B. Asia Art Museum, Pacific Gateway und Caesars Palace unterstützt. Australien hat viele neue Schritte von beiden Unternehmen registriert.

Entwickelte Märkte haben eine solide Grundlage für mobiles Bezahlen durch den Einsatz digitaler Währungen und Kreditkarten. Aber Smartphone-basiertes mobiles Bezahlen, das große Daten über Standort und Benutzergewohnheiten generiert, würde vermutlich in diesen Märkten immer noch ein großes Potenzial darstellen.

In Europa wird der Dienst fast ausschließlich von chinesischen Touristen genutzt und erfährt bisher wenig Zuspruch.

Und Deutschland?

Mit Alipay kontaklos bezahlen, ist in Deutschland bisher ausschließlich am Frankfurter Flughafen möglich. Seit einigen Monaten können chinesische Touristen im Tripidi-Store Markenware aus Deutschland und Europa mit dem Alipay Barcode einkaufen. Da die App bisher jedoch nur in Mandarin erhältlich ist, handelt es sich nicht um ein Rollout für deutsche Nutzerinnen. Alipay versucht seine Kunden lediglich dort mit der Bezahlmethode abzufangen, wo sie hinreisen.

Die Einführung von Alipay richtet sich also vor allem an chinesische Touristen, die bereits zuhause online (zum Beispiel im Alibaba Online Shop) und offline per Barcode bezahlen. Im Tripidi-Geschäft seien die Umsätze merkbar gestiegen, mehr als die Hälfte der Einkäufe chinesischer Kunden sei dabei mit Alipay bezahlt worden. In Deutschland wird Alipay von dem Bezahldienstleister Wirecard und Prestashop und Concardis unterstützt, um chinesischen Reisenden mehr Akzeptanzstellen zu ermöglichen.

Die einzige mögliche Variante Alipay auf Deutsch zu nutzen, ist im Online Shop Alibaba. Dafür müssen sich Nutzerinnen über die AliExpress-Seite – ähnlich wie bei Amazon – anmelden. Das geht entweder mit der Emailadresse und einem Code, der verschickt wird, oder via Facebook-Profil. Für den Fall, dass Sie auf eine Seite in Mandarin stoßen, ist es ratsam den Google Chrome Browser zu benutzen, da Sie hier mit einem Rechts-Click die Seite schnell übersetzen können. Die Hauptseite des Online Shops wird aber auch auf Deutsch und Englisch angeboten. Danach müssen sich Nutzer noch bei Alipay anmelden und entweder eine Visa oder MasterCard Kreditkarte hinterlegen. Eingekauft wird dann wie mit PayPal. Die Kreditkarte dient als Zahlungsreferenz. Das Gute an Alipay: Es können sogar Prepaid-Kreditkarten hinterlegt werden.

UnionPay (CPU)

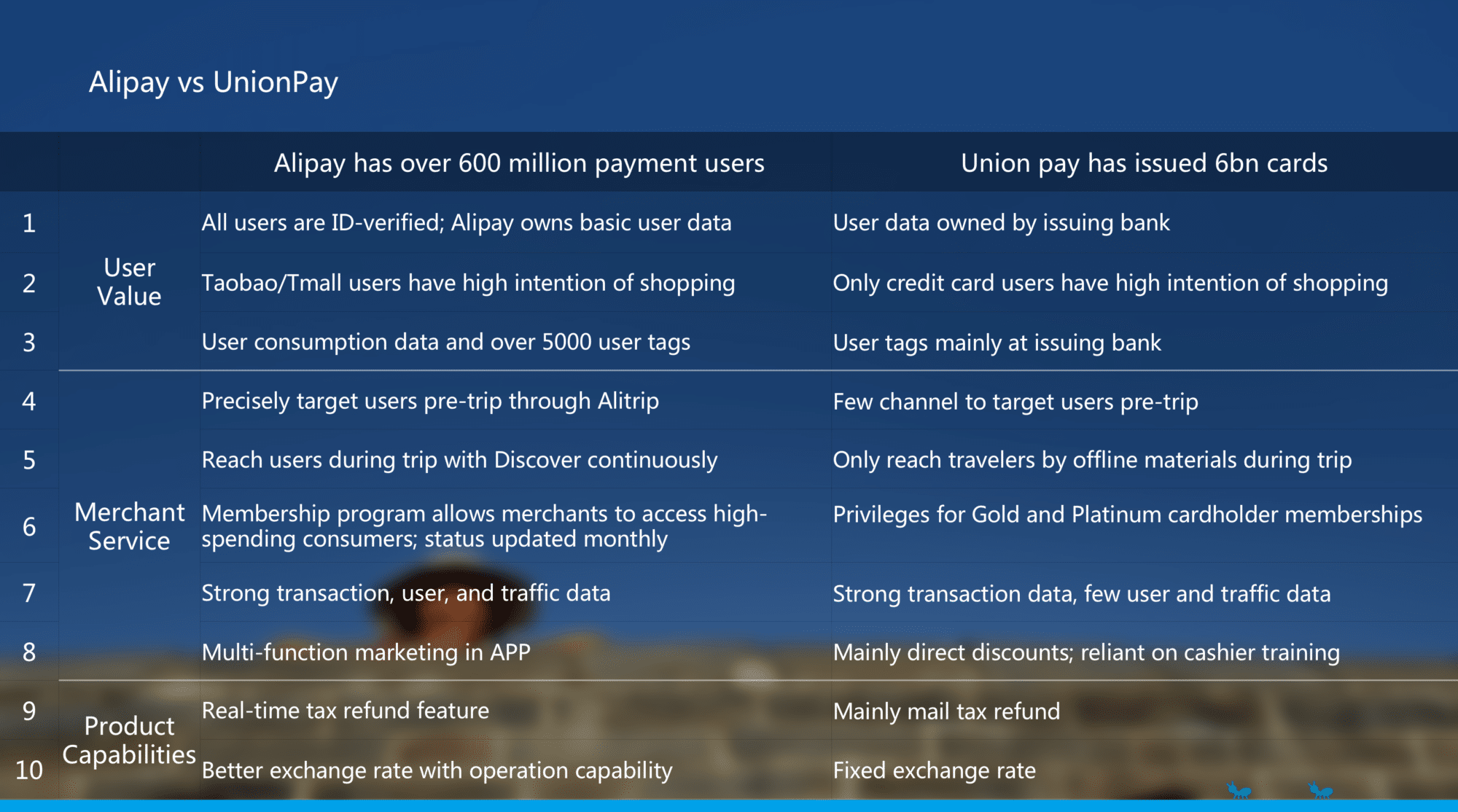

UnionPay ist Chinas staatlich finanzierter Debit- und Kreditkartenanbieter, der bis zum Erscheinen von Alipay ein vollständiges Marktmonopol genoß. Es ist immer noch die gängigste Zahlungsmethode für Offline-Transaktionen und sein Eintritt in den Online-Bezahlmarkt ist relativ neu.

Im Mai 2017 führte UnionPay (CUP) seine erste auf QR-Codes basierende Zahlungsmethode ein, die den beiden anderen von uns geprüften Zahlungssystemen ähnelt. Es war und ist jedoch ein harter Kampf gegen Alipay und WeChat Pay, die bereits etwa 90% des Marktes kontrollieren. Der größte Vorteil von UnionPay ist seine enorme Benutzerbasis – jeder Chinese mit einem Bankkonto ist bereits mit Union Pay verbunden, weil er Kunde von 165 teilnehmenden Banken ist. UnionPay hat allein im Jahr 2016 mehr als 5,4 Milliarden Karten ausgegeben und über 38 Milliarden Transaktionen abgewickelt.

Doch das Kreditkartenunternehmen hat sich dieser Mammut-Aufgabe gestellt, sich an die Arbeit gemacht und sein Angebot an seine enorme Nutzerbasis weitergegeben und sich der Herausforderung gestellt.

Obwohl UnionPay Kreditkarten ausstellt, ist es besser bekannt als Chinas primärer Debitkartenanbieter. Es ist immer mit dem Bankkonto des Benutzers verknüpft und erfordert die Verwendung der physischen Karte, um die Transaktion zu verarbeiten. Bis zur Einführung der zuvor genannten QR-Zahlungssysteme und einer mobilen App war dies die einzige Möglichkeit, eine Zahlung zu bearbeiten.

UnionPay ist immer noch die am häufigsten akzeptierte Zahlungsmethode in China, und fast jedes Unternehmen ist Mitglied des Netzwerks. Die meisten Regierungsdienste akzeptieren auch UnionPay. Laut Studien ist CUP die am dritthäufigsten verwendete Kredit- / Debitkartenmarke der Welt, hinter VISA und Mastercard. Der Wettbewerbsvorteil von China UnionPay und seinen 165 teilnehmenden Banken bedeutet, dass sie bereits eine direkte Verbindung zu den Verbrauchern haben, was es ihnen erleichtert, ihre Zahlungsdienste zu mobilisieren.

Bedauerlicherweise macht die Abhängigkeit von Magnetstreifen und Sicherheitsnadel UnionPay zu einer weniger sicheren Zahlungsmethode. Chinesische Social Media sind voll von Horrorgeschichten leerer Accounts als Ergebnis von kopierten oder gestohlenen UnionPay-Karten. Im Gegensatz dazu sind Alipay und WeChat dank der Verschlüsselung, der dynamisch generierten QR-Codes und der Verknüpfung mit den Smartphones der Nutzer viel sicherer.

UnionPay Zahlungssystem unterstützt alle Arten von mobilen Geräten und Website-Integration. Es kann auch mit Apple Pay verknüpft werden, was derzeit die einzige Möglichkeit ist, chinesische Bankkonten mit dem Zahlungssystem von Apple in China zu verknüpfen.

Für Offline-Käufe mit der UnionPay-Karte wird am POS ein spezielles Kartenscanner-Gerät benötigt.

Die Transaktionsgebühren von UnionPay richten sich nach der gleichen Logik wie bei der Kreditkarte – die Gebühr ist eine Gebühr für Verkäufer (Online- oder Offline-Händler), und für Käufer fallen keine Gebühren an. Die den Händlern in Rechnung gestellten Gebühren setzen sich zusammen aus dem Anteil der Bank (0,7%) und der Provision von UnionPay (0,1%). Das QR-Code-Bezahlsystem in CUP hat eine Gebührenstruktur, die den Gebühren für ihre Plastikkarten viel ähnlicher ist. Gebühren werden nur an Banken, Händler, POS-Gerätehalter und Online-Händler erhoben. Im Allgemeinen nehmen die Verbraucher die Kosten für die Transaktionen nicht in Anspruch.

UnionPay ist bei weitem die am häufigsten akzeptierte chinesische Zahlungsmethode außerhalb Chinas. Dank der Anbindung von Union Pay an die Banken akzeptieren die meisten Geldautomaten in Asien und zunehmend in Nordamerika und Europa die Rücknahmen von UnionPay. Eine große Anzahl von Geschäften in Übersee, einschließlich der meisten großen Kaufhäuser, akzeptieren auch Union Pay.

Im Gegensatz zu AliPay und WeChat Pay kann UnionPay auch fast alle Währungen der Welt verarbeiten.

Expansion

Die Technologielandschaft Südostasiens ähnelt stark jener Chinas vor fünf bis zehn Jahren, als sich die Infrastruktur noch in der Aufbauphase befand. Südostasien ist nach wie vor der erste Anlaufpunkt vieler chinesischer Unternehmen, die ihre Dienste erweitern möchten und oft versuchen, ihre Internet- und Zahlungsanbieter mit sich zu bringen. Während Alipays Förderung mobiler Zahlungslösungen daran arbeitet, die Infrastruktur dort zu beschleunigen und weiter auszubauen, kann es sein, dass es die Gewinne dieser harten Arbeit mit seinem Rivalen WeChat Pay teilen muss.

Sich an die Restriktionen zu halten, die die People’s Bank of China ihren Partnerbanken auferlegt, lässt CUP nicht viel Spielraum für den Ausbau seiner Auslandskonten. Schwerpunkt ihrer Bemühungen sind jedoch die chinesischen Kontoinhaber, die hauptsächlich nach Amerika reisen.

Der chinesische Tourismusboom war ein Segen für UnionPay: Im Jahr 2017 waren die USA das Reiseziel von mehr als 3 Millionen chinesischen Reisenden, die zusammen mehr als 40 Milliarden Dollar für die Dauer ihres Aufenthalts ausgegeben haben. Durch den Aufbau von Partnerschaften in den USA konnte CUP diesen Markt erfolgreich erschließen und damit den Marktanteil in Übersee steigern. UnionPay hofft, einen größeren Anteil der mobilen Zahlungen in einem von zwei Unternehmen kontrollierten Bereich zu erreichen.

Aussicht

Der chinesische Mobile-Payment-Markt wird derzeit von Alipay und Tenpay dominiert. Die beiden Unternehmen, die die mobilen Geldbörsen Alipay und WeChat Pay betreiben, besitzen einen Marktanteil von 90%, was bezeichnend ist, wenn man bedenkt, dass diese Geldbörsen einen Markt von 3 Billionen US-Dollar in die Enge getrieben haben. Diese Art der Dominanz wird es UnionPay schwerer machen, die Verbraucher davon zu überzeugen, zu seiner Zahlungsoption zu wechseln, aber es ist eindeutig eine Initiative, die das Kartennetzwerk aufgrund des enormen Marktes ergreifen muss.

UnionPay hat jedoch eine massive Nutzerbasis, die es nutzen kann, um sein Angebot zu pushen. Dies bedeutet, dass UnionPay und seine teilnehmenden Banken eine direkte Verbindung zu den Verbrauchern haben, was die Einführung neuer Produkte erleichtern könnte.

Mobile Zahlungen werden immer beliebter, aber sie stoßen immer noch auf hohe Barrieren, wie die anhaltende Loyalität der Verbraucher gegenüber traditionellen Zahlungsmethoden und die fragmentierte Akzeptanz bei Händlern. Da jedoch Loyalitätsprogramme integriert sind und immer mehr Verbraucher für andere Funktionen wie In-App-Zahlungen auf ihre mobilen Geldbörsen angewiesen sind, werden Adoption und Nutzung in den nächsten Jahren stark zunehmen.

Integrierte Loyalitätsprogramme und andere Zusatzfunktionen sind der Schlüssel zum Abheben von mobilen Brieftaschen. Verbraucher zeigen Interesse an Brieftaschen mit integrierten Treueprogrammen. Andere potenzielle Add-ons, wie In-App-, In-Browser- und P2P-Zahlungen, werden ebenfalls die Akzeptanz fördern. Diese Strategie hat sich in China mit Plattformen wie WeChat und Alipay bewährt.