Vor ziemlich genau fünf Jahren beschloss die Europäische Kommission, die multilateralen Interbankenentgelte für Debit- und Kreditkartentransaktionen europaweit auf 0,2 % bzw. 0,3 % zu regulieren. Heute stellt die globale, unabhängige Payment-Beratung CMSPI fest, dass ein Großteil der Einsparungen in einem „Hau-den-Maulwurf-Spiel“ mit anderen Gebühren erodiert wurde und weitere Regulierung notwendig ist.

MIF-Regulierung in 2015

Die Interchange Fee Regulierung (MIF-Regulierung) wurde 2015 eingeführt, um fairen Wettbewerb und Transparenz auf dem Zahlungsmarkt zu fördern und gleichzeitig die Kosten für die Akzeptanz von Kartenzahlungen für Händler zu regulieren. Die MIF-Regulierung führte Obergrenzen für Interbanken-Gebühren bei inländischen und EEA-internen Privatkunden-Debit- und Kreditkartenzahlungen ein. Diese Obergrenzen wurden ab Dezember 2015 auf 0,2 % für Privatkunden-Debitkarten und 0,3 % für Privatkunden-Kreditkarten festgelegt.

Zuvor variierten die Interbankenentgelte in der EU von Land zu Land, lagen im gewichteten Durchschnitt bei 0,6 % und betrugen beispielsweise für Debitkarten in Polen bis zu 1,1 %. Die Höhe der Obergrenzen wurde anhand einer Wettbewerbsmethode ermittelt, bei der die Kommission Obergrenzen festgelegt hat, um die Kosten für die Annahme von Kartenzahlungen an die Kosten für die Annahme von Bargeldzahlungen anzugleichen.

Mit der Regulierung wurde zudem die sogenannte „honour all cards“-Regel außer Kraft gesetzt, die Händler, die bestimmte Karten eines Kartensystems akzeptieren, dazu verpflichtet hat, alle Karten dieses Systems anzunehmen. Die „honour all cards“-Regel wurde ebenfalls für alle Karten, die nicht unter die MIF-Regulierung fallen, verboten.

Die „Unblending“-Klausel soll die Transparenz der Kosten für die Annahme von Kartenzahlungen erhöhen und verpflichtet Acquirer, Gebühren als Standard in der Interchange-Plus-Plus-Struktur zu erheben, sofern der Händler es nicht anders verlangt. Darüber hinaus führte die MIF-Regulierung mehrere Bestimmungen ein, um die Nutzung von Co-Badging zu fördern, einschließlich des Verbots von Regeln der Kartensysteme, die Co-Badging behindern oder verhindern. Einige EU-Länder haben bereits vor der MIF-Regulierung ihre eigenen nationalen Interchange-Regelungen erlassen.

MIF-Regulierung in Deutschland

Die MIF-Regulierung wurde seitens des Bundesfinanzministeriums für die Girocard übernommen und die entsprechende Deckelung der Interbankenentgelte (in diesem Falle das Händlerentgelt/Autorisierungsentgelt) auf 0,2 % festgelegt. Darüber hinaus verlangt das Verhandlungsgebot des Bundeskartellamtes von 2014, dass alle Interbankenentgelte bilateral zwischen Händler bzw. Händlerorganisation oder Händlerkonzentrator (z. B. Netzbetreiber) und Issuing-Bank bzw. Bankenorganisation ausgehandelt werden, was die Kosten für Händler weiter senken kann. Weiterhin wurde festgelegt, dass die Kostentransparenz dadurch erhöht wird, dass Interbankenentgelt und Serviceentgelt getrennt ausgewiesen werden müssen.

Was die MIF-Regulierung nicht regelte

Die MIF-Regulierung regulierte nicht die Interbankenentgelte für alle Karten, sondern nur für inländische und EEA-interne Privatkunden-Debit- und Kreditkarten.

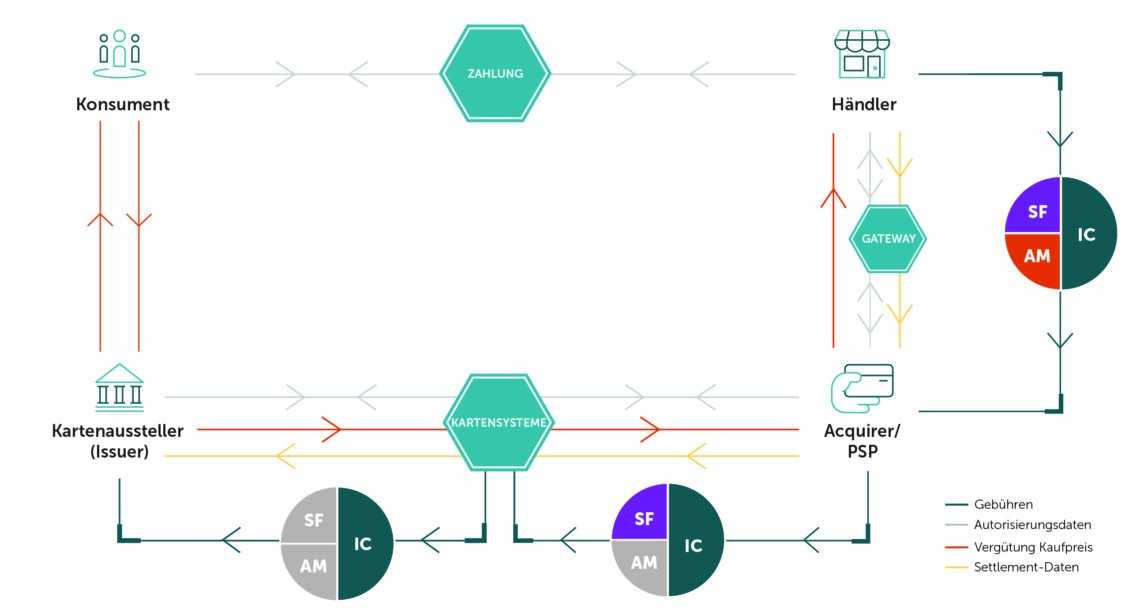

Firmenkarten, Karten mit Drei-Parteien-System und interregionale Zahlungen wurden nicht in die Regulierung einbezogen. Außerdem konzentriert sich die MIF-Regulierung auf genau das, was sie aussagt: Die Senkung der Interbankengebühren, die höchste Gebühr, die beim Einsatz einer Karte erhoben wird. Die Merchant Service Charge beinhaltet jedoch auch Scheme Fees und die Acquirer Marge, was großen Raum für Kreativität bei der weiteren Erhöhung der Kosten für die Akzeptanz von Zahlungen lässt.

Die Erosion der MIF-Regulierung

„Die Regulierung der Interbankenentgelte war ein bahnbrechender Sieg, aber die Hauptakteure in der Zahlungskette haben ihre Gebührenstrategien schnell weiterentwickelt – sehr zum Nachteil der Händler – und haben so den Großteil der Vorteile der Regulierung umgangen“, sagte CMSPI-Chefökonom Callum Godwin. „Die Kartenindustrie hat dies in ein Spiel von „Hau-den-Maulwurf“ verwandelt, indem sie andere Gebühren erhöht hat und alles tut, um ihre Hand in den Taschen der Händler zu behalten.

„Die Kartenindustrie hat dies in ein Spiel von ‚Hau-den-Maulwurf‘ verwandelt, indem sie andere Gebühren erhöht hat und alles tut, um ihre Hand in den Taschen der Händler zu behalten.“

Es ist an der Zeit, einen weiteren Blick auf die Kartengebühren zu werfen und sicherzustellen, dass das System von Anfang bis Ende richtig reguliert wird, damit Händler und Verbraucher die vollen beabsichtigten Einsparungen erhalten.“

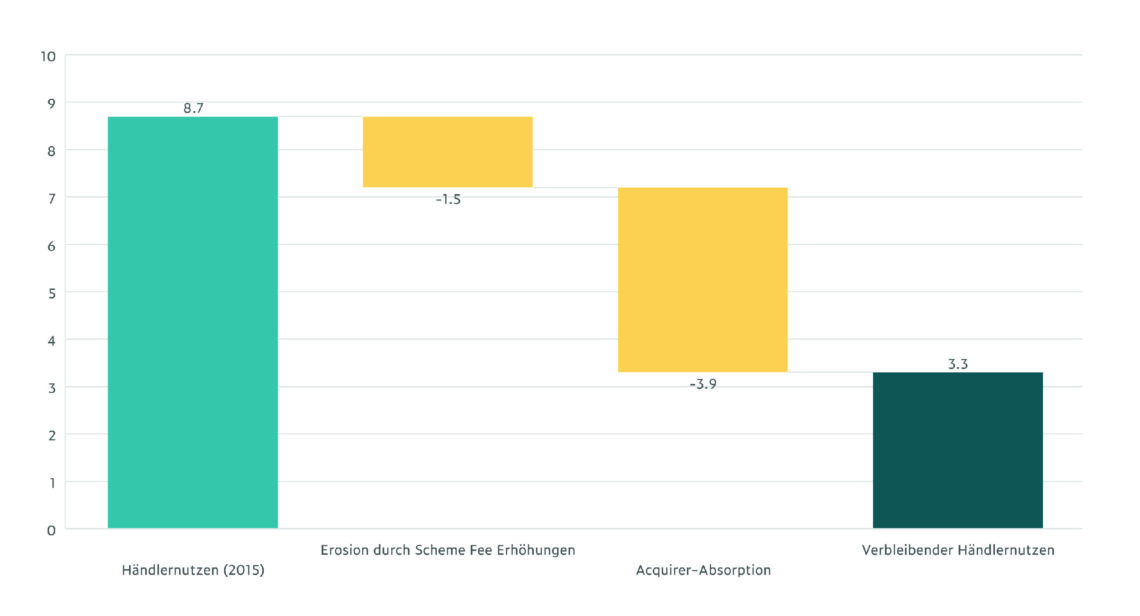

Laut dem 60-seitigen Report Global Review of Interchange Fee Regulation von CMSPI haben die Regulierungsbehörden in der Europäischen Union den Händlern 8,7 Milliarden Euro pro Jahr eingespart, davon 484 Millionen Euro in Deutschland, als 2015 die Obergrenzen für Interbankenentgelte eingeführt wurden.

Erosion durch Scheme Fee Erhöhungen

Seit 2015 sind die erhobenen Scheme Fees in Europa auf etwa 1,5 Milliarden Euro zusätzliche Kosten pro Jahr für Händler gestiegen, was circa 17 Prozent der Einsparungen bei den Interbankenentgelten zunichtemacht. In Deutschland beträgt dieser Verlust auf Händlerseite jährlich 125 Mio. €.

Weitere 24 % der Einsparungen für Händler – etwa 1,9 Milliarden Euro – werden durch die Reduzierung von Kartenprämien und in einigen Ländern durch die Erhöhung von Gebühren für Girokonten bei Issuer-Banken ausgeglichen und kommen somit nicht den Konsumenten zugute, so der Bericht.

Acquirer-Absorption

Darüber hinaus haben Acquirer – die im Auftrag von Händlern Interbanken- und Scheme Fees zahlen und diese dann an die Händler weiterberechnen – möglicherweise einen Teil der Interbanken-Einsparungen für sich behalten.

Der Bericht zitiert eine Studie von Ernst & Young und Copenhagen Economics, die herausfand, dass Acquirer 45 Prozent der Interbanken-Einsparungen in Europa „absorbiert“ haben. Das entspricht 1,2 Milliarden Euro von 2,68 Milliarden Euro an Einsparungen, die in der Studie untersucht wurden, oder 3,9 Milliarden Euro pro Jahr, wenn man die gesamten Einsparungen an Interbanken-Gebühren in der EU zugrunde legt. Die Absorption dieser Einsparungen ist möglich, weil die Acquirer den Einzelhändlern hochkomplexe und undurchsichtige Gebührenstrukturen auferlegen, die oft Interbanken-Gebühren mit Scheme- und Acquirer-Gebühren in einem Disagio-Preis vermischen, obwohl es anders vorgeschrieben ist.

Die Erosion weiterer Vorteile der Interchange Fee Regulierung

Interchange-Plus-Plus-Vorgabe

Die 2015 verabschiedete MIF-Regulierung verlangt von Acquirern, Händlern standardmäßig eine Aufschlüsselung der Merchant Service Charge in ihre Einzelteile anzubieten, es sei denn, sie entscheiden sich aktiv dagegen und bleiben bei einem Disagio-Preis. Viele Acquirer haben diese Anforderung jedoch als Opt-in interpretiert, sodass viele kleine Händler immer noch eine gemischte Preisstruktur haben. Die Preisstrukturen sind selbst für große Händler sehr komplex, mit Tausenden von Kombinationen von Interchange-Gebühren – die von der Größe und Kategorie des Händlers, der Art der Karte und der Art der Transaktion abhängen – allein in Europa.

Co-Badging

Die MIF-Regulierung enthält auch Bestimmungen zum Co-Badging, das es Einzelhändlern erlaubt, Transaktionen über regionale oder nationale Systeme mit niedrigeren Gebühren zu leiten, anstatt über die typischerweise teureren globalen Systeme, wobei die Verbraucher die endgültige Entscheidung über das Routing treffen können. Co-Badging hat sich in vielen Ländern als sehr erfolgreich erwiesen, aber die Praktiken der Zahlungsindustrie in Europa haben den durch das Routing entstehenden Wettbewerb eingeschränkt. CMSPI ist der Meinung, dass Bestimmungen, die das Co-Badging auf Seite der Issuer-Banken vorschreiben – wie zum Beispiel sehr erfolgreich in den USA praktiziert – unbedingt hätten berücksichtigt werden müssen. Die European Payments Initiative (EPI), die in diesem Sommer angekündigt wurde, um ein paneuropäisches System zu schaffen, das mit den globalen Systemen konkurriert, könnte eine neue Alternative bieten, die Co-Badging wahrscheinlicher und erfolgreicher machen würde. Die EPI wird jedoch voraussichtlich nicht vor 2025 in Betrieb gehen und CMSPI ist der Meinung, dass eine schnellere Lösung erforderlich ist.

Sind Interbanken-Gebühren überhaupt gerechtfertigt?

Der Bericht stellt darüber hinaus die Notwendigkeit von Interbankengebühren infrage und stellt fest, dass es „keine stichhaltige Rechtfertigung“ für die hohen Gebühren gibt und dass die Banken „genügend Einnahmen“ aus Überziehungsgebühren und Zinszahlungen generieren, um ohne sie auszukommen. Verschiedene Kartengebühren tragen zu außerordentlich hohen Gewinnen in der Kartenindustrie bei, wobei Kartensysteme durchschnittliche Margen von 52 Prozent, Acquirer 36 Prozent und Issuer 23 Prozent melden, verglichen mit 3 Prozent für Einzelhändler.

Was Sie als Händler tun können

Gewinnen Sie die Kontrolle über Ihre Zahlungsvereinbarungen zurück, indem Sie die zugrunde liegenden Mechanismen in der Zahlungsindustrie verstehen. Welcher Teil Ihrer Zahlungskette erhält welchen Teil der von Ihnen gezahlten Merchant Service Charge? Erhalten Sie alle Vorteile der MIF-Regulierung oder werden Teile davon einbehalten? Welcher Teil Ihrer Merchant Service Charge ist verhandelbar (es ist nicht nur die Acquirer-Marge)? Werden alle Gebühren zu Selbstkosten an Sie weitergegeben oder wird zusätzliche Marge in Ihre Gebühren eingebaut? Wie hoch ist der Gewinn, den jeder Ihrer Partner aus der Payment Supply Chain mit Ihnen macht?

Sie sollten sich auch darüber im Klaren sein, dass mit Veränderungen neue Fehler aufkommen und in diesem Jahr gab es eine Menge Veränderungen. Konsolidierung, neues Zahlungsverhalten und neue Zahlungstrends, neue oder erhöhte Scheme Fees und der Fall Wirecard, um nur einige zu nennen. Ab 2021 wird Großbritannien als Nicht-EEA-Land eingestuft und es wird weitere Veränderungen geben. Dieser Wandel muss in den Backend-Systemen der Anbieter korrekt umgesetzt werden, und CMSPI sieht hier sehr regelmäßig Fehler.

Um die Absorption durch den Acquirer und die fehlerhafte Weitergabe von Kosten zu verringern, müssen die Gebühren auf Transaktionsebene und für jede Rechnung geprüft werden.

Wenn Sie alle Fragen positiv beantworten können und intern Ressourcen und Know-How für die Prüfung Ihrer Rechnungen aufwenden können, sollten Sie für das neue Jahr gut aufgestellt sein. Wenn einige Fragezeichen auftauchen, können Sie sich jederzeit mit den Zahlungsexperten von CMSPI in Verbindung setzen.