Open Insurance sei weniger eine Frage des „Ob“, sondern vielmehr eine Sache des „Wann“ heißt es häufiger mal. Das große Vorbild ist natürlich das „Open Banking“ – warum der Vergleich nicht fair ist und woran es bei Open Insurance vermutlich noch hapert.

So gute zwei Jahre ist es her, als in vielen Fachmedien geradezu euphorische Artikel erschienen, die Open Insurance eine glänzende Zukunft vorhergesagt haben. Die Branche müsste mal Gas geben, um digitale Plattformen zu schaffen und sich den Herausforderungen der kommenden Jahre zu stellen.

Das oft beschworene große Vorbild ist hier natürlich das Open-Banking, das für viele Prozesse in Fintechs die Grundlage bietet.

Open-Banking taugt nur bedingt als Beispiel

Der Vergleich zwischen Versicherern und Banken hinkt ohnehin schon an verschiedenen Stellen, aber besonders beim Thema Open-Banking vs. Open-Insurance.

- Ohne den regulatorischen Druck auf die Banken, den Datenschatz der Kontodaten auch anderen zu öffnen, gäbe es Open-Banking vermutlich heute noch nicht. Ein solcher regulatorischer Knall ist derzeit zumindest in der Welt der Versicherer nicht zu entdecken. Es gibt auf europäischer Ebene durch die Versicherungsaufsicht EIOPA (European Insurance and Occupational Pensions Authority) erste Konsultationen und Ideen zur Öffnung und Open-Insurance. Mehr aber noch nicht. Und die dürften primär auch unter dem Gesichtspunkt der betrieblichen Altersvorsorge getrieben sein.

- Eingefleischte Banker mögen das jetzt nicht übel nehmen, reden wir insgesamt von eher überschaubaren Datenstrukturen. Im Kern gibt es immer ein Objekt „Konto“, auf dem Soll und Haben stattfinden und das mit einer juristischen oder natürlichen Person verknüpft ist. Die Transaktionen waren in der Bankenwelt bereits vor der Entwicklung von Open-Banking in vielen Bereichen standardisiert. Der Geschäftsvorfall „Überweisung“, „Kontoübertrag“ oder „Lastschrift“ funktionierte im Electronic Banking schon einheitlich.

Nun lässt sich auch eine Versicherung auf dieser hohen Abstraktionsebene so einfach darstellen. Die Versicherten, die Policen, die Beiträge und der Schaden.

Anders als beim Zahlungsverkehr stand der Austausch größerer Datenmengen zwischen Versicherungsgesellschaften nicht auf der Tagesordnung. So machte jeder, was er wollte und benannte im Zweifel auch die verschiedenen Entitäten nach seinem Gusto.

Die Startvoraussetzungen sind somit in der Versicherungswelt völlig andere.

Was braucht es eigentlich für Open-Insurance?

Bevor wir an dieser Stelle von kooperativen Geschäftsmodellen, Enablern, Distributoren und Challengern schwärmen: Was wird eigentlich für Open-Insurance benötigt?

- Offene Datenstandards: Damit Systeme interagieren können, braucht es standardisierte Formate, damit die Interoperabilität zwischen Versicherungsunternehmen und anderen Akteuren überhaupt funktionieren kann. Der Berg an Informationen, den die Pfefferminzia als „Schaden“ bezeichnet, muss dann bei der Zitronia auch ein „Schaden“ sein.

- Schnittstellen (API): Standards sind schön, aber erst mit definierten Schnittstellen lässt sich damit dann auch systemübergreifend arbeiten. Erst mittels einer definierten API „weiß“ die Software A, wie sie die Daten an Software B übergeben soll.

Viel wichtiger, und exakt das fällt dann rasch unter den Tisch: Das Bedürfnis und der Willen interoperabel sein zu wollen. Aus welcher Motivation auch immer heraus.

Frida, BiPro oder was?

Bedürfnis und Willen zum Datenaustausch gab es in der Versicherungswelt schon vor zwei Jahrzehnten. Dabei ging es aber anders als bei Open-Insurance nicht darum, dass eventuell sogar vermeintlich Branchenfremde etwas mit den Daten anfangen sollten.

Aber spätestens dann, wenn die Bestände von Vertriebsorganisation 1 auf ein anderes Unternehmen übertragen werden mussten, war das mit einem enormen (auch manuellen) Aufwand verbunden. Dazu kam, dass die Hersteller von Maklerprogrammen es auch zunehmend leid wurden, Ressourcen in diverse Schnittstellen zu den Kernsystemen der Gesellschaften zu bauen.

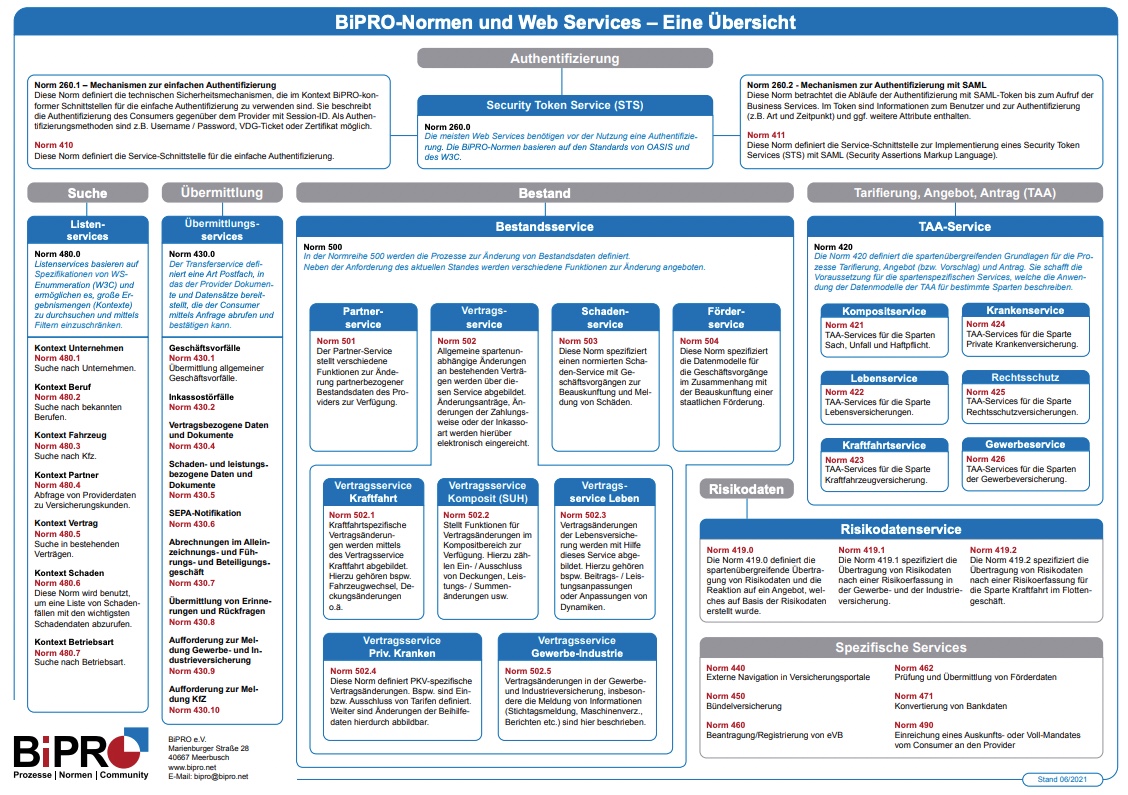

Dieses Bedürfnis nach Datenaustausch beschreibt die Wurzeln von BiPRO. Inzwischen hat die Institution eine beeindruckende Zahl an Normen und Webservices entwickelt. Und das ist längst nicht alles. Denn da ist auch noch FRIDA (Free Insurance Data Initiative), die aktuell fokussiert an einige Use-Cases arbeitet, die schon allein aus Gründen der Historie von BiPRO noch nicht berücksichtigt werden konnten, wie Cyber-Security.

Open-Insurance steht noch in den Startblöcken

Ja, es ist schon viel passiert, was Digitalisierung und Schnittstellen in der Industrie betrifft. Aber alle Errungenschaften sollten nicht darüber hinwegtäuschen, dass sich die Bemühungen mehr oder weniger noch im ersten Abschnitt der Versicherung tummeln, dem TAA-Prozess (Tarifierung, Angebot, Antrag).

Das liegt zwar nahe, ist aber letztlich nur eine Art Einfallstor in Richtung der Kundschaft. Vorschnell könnte der Gedanke auftauchen, dass dies auch genügt, denn in der aus Sicht eines Versicherers idealen Welt hält die Police mehr oder weniger ein Leben lang.

Die wenigsten Versicherten werden überhaupt einen Gedanken darauf verschwenden, dass diese Welt für sie gar nicht so vorteilhaft ist. Ideal wäre sie vermutlich, wenn jeder exakt die Versicherung(en) hat, die seinen individuellen Bedürfnissen entspricht. Und die können sich eben verändern.

Wo bleibt das Mindset?

Open-Banking, Embedded und Open-Insurance würden den Versicherten wohl die besten Optionen für dieses Ideal bieten.

In der grauen Theorie auch ganz einfach: Nach der Reisebuchung über das Girokonto, könnte es ein Push-Angebot geben, ob denn eine Reiseversicherung gewünscht ist, oder deren Deckung noch passt? Und mittels Open-Insurance könnten die Kund:innen ihren bestehenden Schutz bequem um den Baustein eines anderen Versicherers ergänzen, etwa die Fahrradversicherung für Leihräder am Urlaubsort. Klingt einfach, ist aber noch Utopie.

Technologisch ließe sich das sicherlich lösen, wenn denn erst einmal die offenen Datenstandards und APIs in der Breite genutzt würden.

Im Hinblick auf die Technik warten da aber noch einige Baustellen. Denn so richtig in Schwung kämen APIs natürlich dann, wenn sich die Systeme über die Cloud verbinden. Allein hier sind die Versicherer doch noch unterschiedlich weit.

Viele entscheidender ist aber vermutlich die Frage des Wollens – das, was heute so gern Mindset heißt. Mit einer klaren Vision würde sich die Frage, welche der von den verschiedenen Initiativen verfolgten Schnittstellen für das eigene Unternehmen relevant sind, auch viel leichter beantworten.

Versicherer müssten mental bereit sein (und ohne einen Hammer wie die PS2D in der Bankenwelt), sich zu öffnen. Sie müssten eine Vision dafür entwickeln, mit welchen Marktteilnehmern sie überhaupt zusammenarbeiten wollen und vor allem bei welchen Produkten, Services oder Lebensbereichen der Versicherten.