Manuel Klein und Alexander Bechtel schreiben in dieser Artikelserie über die Grundlagen unseres Geldsystems und darüber, was sich in Zukunft durch die Einführung digitalen Geldes ändern wird. Hier findet ihr alle bislang erschienen Artikel dieser Serie.

In diesem Artikel geht es um die Gründe, warum Geld im heutigen System meist Verbindlichkeiten eines Emittenten darstellen und wie sich dies im Laufe der Geschichte entwickelt hat. Wieso wird Geld aber überhaupt in den Bilanzen von Geschäftsbanken oder der Zentralbank als Verbindlichkeit geführt? Ist das bei allen heute vorhandenen Geldarten so? War das schon immer so? Der folgende Artikel gibt Antworten auf diese Fragen und erklärt, warum unser Geld heutzutage immer eine Schuld ist und gleichzeitig vor allem durch Schulden gedeckt ist.

Kurze Geschichte des Geldes als Inhaberpapier und Verbindlichkeit

In der Vergangenheit war Geld ein Inhaberinstrument (meist Gold- oder Silbermünzen), das für jeden ein Vermögenswert war, auch für den Staat, Banken und Nicht-Banken. Es wurde daher auf der Aktivseite aller Bilanzen gehalten und gilt insofern als „Aktiv-Geld“.

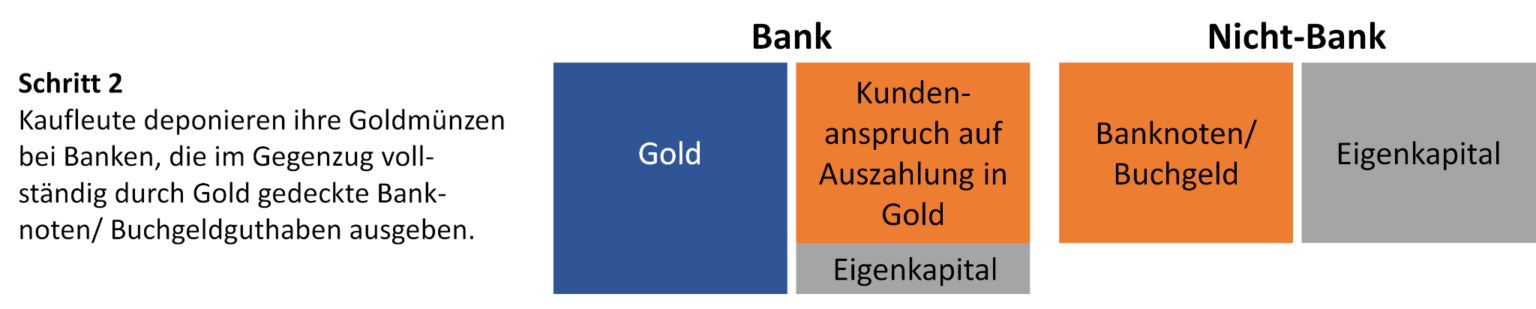

Da das Reisen mit großen Beständen von Münzen mit hohem Wert gefährlich war, deponierten Kaufleute zunehmend ihre Münzen bei Banken, die im Gegenzug Banknoten ausgaben, die vollständig durch die Münzen bzw. das Gold gedeckt waren. Jeder Einleger konnte also den Goldwert des Nennwertes auf dem von ihm gehaltenen Schein beanspruchen und die Geldscheine, die ein Anspruch auf Auszahlung von Gold darstellten, als Geld benutzen. Dies war viel bequemer als einen großen Sack voll Münzen mit sich zu schleppen. Durch die Ausgabe von Banknoten erschufen die Banken Guthaben ihrer Bankkunden, die auf der Passivseite der Bilanz dargestellt wurden und auf der Aktivseite der Bilanz durch das Gold gedeckt waren. Da die Banknoten zunehmend als Geld verwendet wurden, kann dies als einer der ersten Formen von Geld als Verbindlichkeit einer Institution gesehen werden.

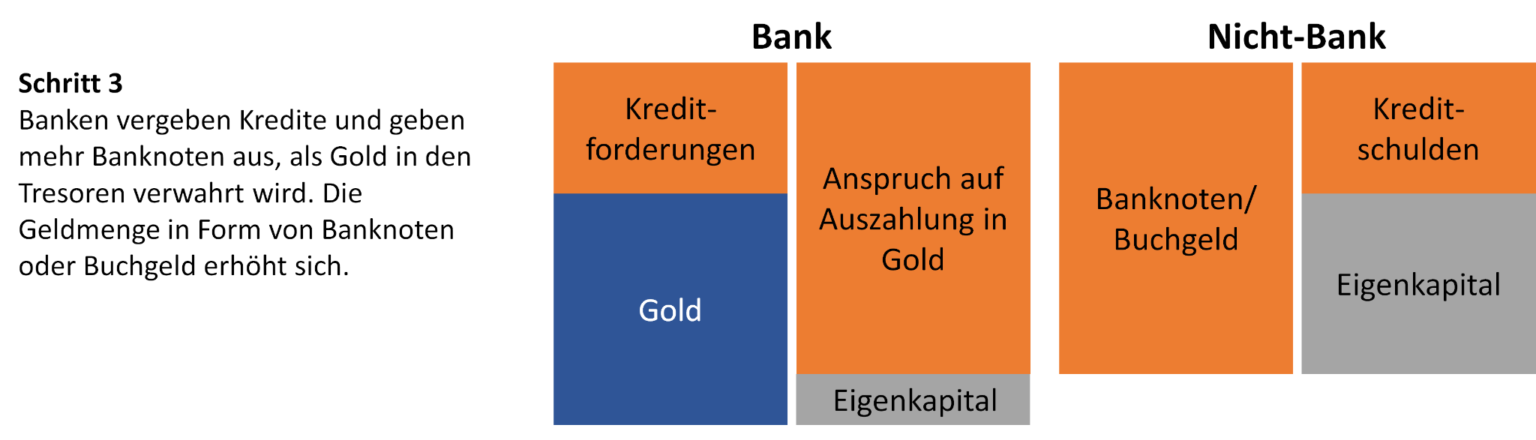

Im Laufe der Zeit bemerkten die neu geschaffenen Banken, dass eine gewisse Menge an Gold nie beansprucht und eingelöst wurde und somit sich immer ein gewisser Bodensatz an Gold in den Tresoren befand. Mit diesem Wissen starteten sie, Kredite zu vergeben. Dabei wurden auf der Aktivseite Forderungen gegenüber dem Schuldner bilanziert und auf der Passivseite schuf die Bank Ansprüche auf Gold gegen sich selbst als Guthaben in Bankkonten und als Banknoten, die als Token oder Inhaberinstrument zwischen Personen übertragen werden konnten. Da auch von diesen Geldscheinen nur ein gewisser Teil in Gold „abgehoben“ wurde, konnte so die Geldmenge zusätzlich ausgeweitet werden. Dies war der Beginn des fraktionalen Reservesystems, das bis heute weltweit die Funktionsweise des Geldsystems beschreibt und in dem Geschäftsbanken den größten Teil der Geldmenge erzeugen.

Was hat sich seitdem verändert?

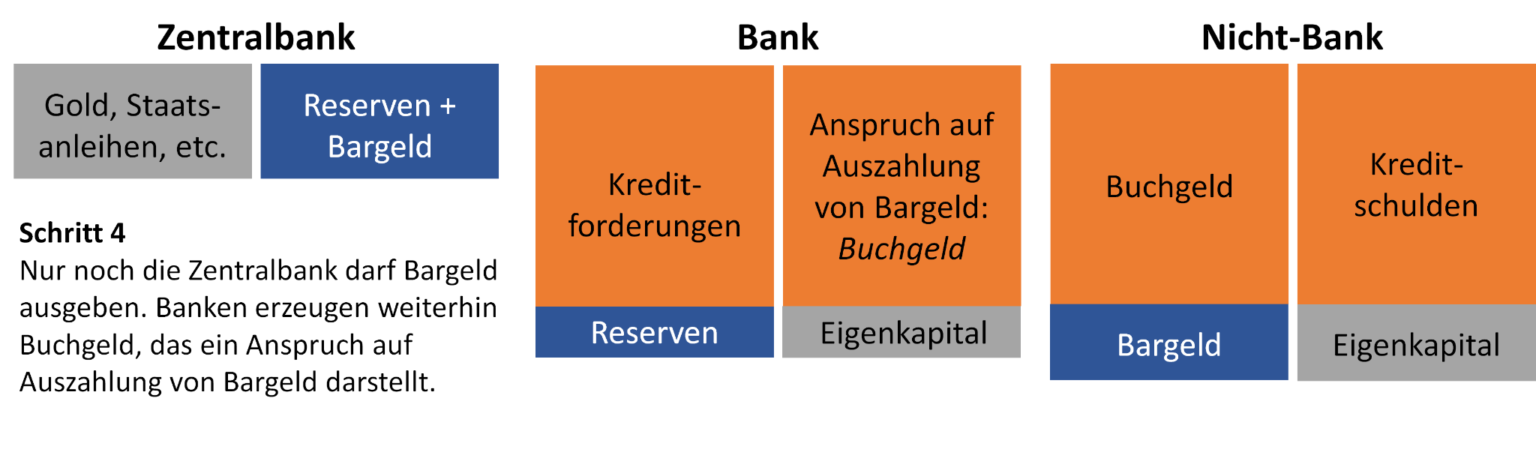

Seit dem Verbot der Erzeugung privater Banknoten und der Schaffung des Banknotenmonopols der Zentralbanken im 19. und 20. Jahrhundert, ist Bankengeld ausschließlich kontenbasiertes Geld – sogenanntes Buchgeld oder Giralgeld. Es kann somit nur noch durch Umbuchungen in den Kontenbüchern der Banken übertragen und nicht mehr als Inhaberinstrument ohne Intermediäre übertragen werden. Zentralbanken sind seither wichtige Institutionen geworden, die im zweistufigen Geldsystem zwischen dem Gold und den Geschäftsbanken stehen. Das von Banken per Kreditvergabe erzeugte Buchgeld stellt seither eine Forderung auf Auszahlung von Bargeld dar, welches wiederum eine Forderung auf Auszahlung von Gold darstellt(e). Zentralbanken stellen zudem die Liquidität für den Bankensektor in Form von Zentralbankreserven bereit, welche die Übertragung der Buchgeldbestände zwischen Konten verschiedener Banken ermöglichen.

Die größte Veränderung stellt jedoch die Entkopplung des heutigen Geldsystems vom limitierenden Faktor Gold dar. Seit dem Ende des Goldstandards im Jahr 1971 können Zentralbanken praktisch unbeschränkt Geld erzeugen, ohne durch ein externes Asset begrenzt zu sein. Zentralbanken können die Zentralbankgeldmenge beliebig durch den Ankauf von Assets ausweiten, die das Zentralbankgeld decken. Diese Assets sind vor allem Staatsanleihen. Somit ist Zentralbankgeld – für Nicht-Banken das physische Bargeld – der neue Anker des Geldsystems geworden, auf den sich das Geschäftsbankengeld bezieht. Auch wenn Bargeld und Zentralbankreserven weiterhin als Verbindlichkeit der Zentralbank verbucht werden, gibt es nichts, was die Zentralbank als Forderungsausgleich den Bankkunden auszahlt.

Die Entstehung des Schuldgeldsystems

Zusammenfassend lässt sich festhalten: Tausende von Jahren war Geld Assetgeld, v.a. in Form von Edelmetallen wie Gold und Silber. Banken erleichterten die Lagerung und Übertragbarkeit des Geldes. Dies führte dazu, dass Geld zur Verbindlichkeit wurde (Anspruch auf Auszahlung der Edelmetalle). Zunächst waren diese Verbindlichkeiten voll durch die entsprechenden Münzen gedeckt, zunehmend jedoch durch Kreditforderungen. Seit Ende des Goldstandards 1971 ist auch Zentralbankgeld nicht mehr nur durch Gold, sondern auch durch Schulden gedeckt – vor allem Staatsschulden. Wir befinden uns daher in einem Schuldgeldsystem: Geld ist eine Schuld des Emittenten und entsteht vor allem, wenn Kredite vergeben oder wenn andere Assets angekauft werden. Bei diesen Assets handelt es sich in den allermeisten Fällen auch um verbriefte Verbindlichkeiten (bspw. Unternehmens- oder Staatsanleihen). Insofern stellt Geld eine Schuld des Emittenten dar, die letztlich durch andere Schulden gedeckt ist. Geld entsteht somit auch immer nur dann, wenn zusätzliche Schulden gemacht werden.

Kryptowährung ähneln am ehesten Goldmünzen

Und wie unterscheidet sich dieses Geld von neuartigen „Kryptowährungen“? Kryptowährungen ähneln in ihrer Struktur im Vergleich zum heutigen Geldsystem am ehesten Goldmünzen. Auch wenn Münzen von einer zentralen Institution ausgegeben werden und Kryptowährungen nicht, stellen Kryptowährungen keine Verbindlichkeit einer emittierenden Institution dar, die durch Assets gedeckt sind. Stattdessen sind sie sui generis ein Asset, das existiert, ohne sich als Forderung gegenüber einem Emittenten auf einen anderen Wert zu beziehen.

Ausblick

Im nächsten Artikel diskutieren wir den Unterschied zwischen digitalem und digitalisiertem Geld. Wir werden der Frage nachgehen, ob unser Geld nicht schon längst digital ist und wie sich Geld von heutigem Geld unterscheidet, wenn wir es als Token auf einer Blockchain emittieren.